- •1.Понятие и структура финансового рынка

- •2. Функционирование финансового рынка

- •4. Значение фин. Рынка как механизма перераспределения фин ресурсов

- •5.Законодательная база, регулирующая функционирование фондового рынка в Российской Федерации.

- •6.Развитие инфраструктуры рынка ценных бумаг в России.

- •7.Роль фсфр в регулировании фондового рынка.

- •8. Виды и классификация ценных бумаг

- •9. Профессиональные участники фондового рынка

- •10. Организация биржевой торговли ценными бумагами

- •11. Фондовые индексы

1.Понятие и структура финансового рынка

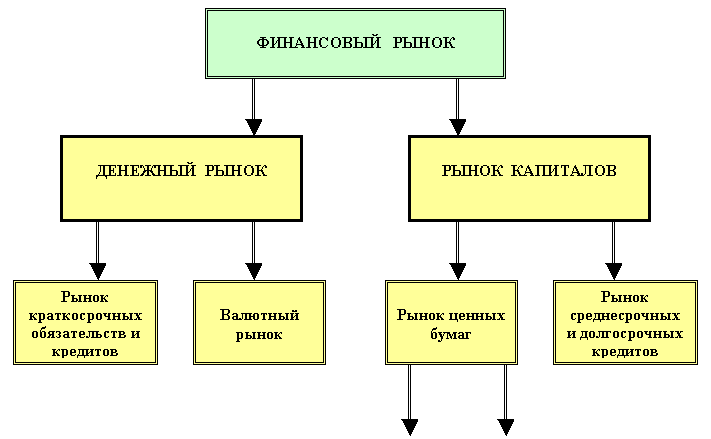

Финансовый рынок —организованная институциональная структура для создания финансовых активов и обмена финансовыми активами. Финансовый рынок ориентирован на мобилизацию капитала, предоставление кредита, осуществление обменных денежных операций. Основную роль здесь играют финансовые институты, направляющие потоки денежных средств от собственников к заемщикам. Товаром выступают собственно деньги и ценные бумаги. Финансовый рынок, таким образом, предназначен для установления непосредственных контактов между покупателями и продавцами финансовых ресурсов. Базовыми компонентами финансового рынка является денежный рынок и рынок капиталов.

Денежный рынок — система экономических отношений по поводу предоставления денежных средств на срок до одного года. Система экономических отношений по поводу предоставления денежных средств на срок, превышающий один год получила название рынок капитала.

На денежном рынке осуществляются операции по предоставлению и заимствованию свободных денежных средств предприятий и населения на короткий срок(со сроком обращения до 1 года).

Рынок капитала— часть финансового рынка, на котором обращаются длинные деньги, то есть денежные средства со сроком обращения более года. На рынке капиталов происходит перераспределение свободных капиталов и их инвестирование в различные доходные финансовые активы.

Различия определяются назначением заемных средств. Денежный рынок обслуживает сферу обращения, капитал функционирует на нем как средство обращения и платежа, что определяет типы финансовых инструментов на этом рынке. Рынок капиталов обслуживает процесс расширенного воспроизводства: капитал функционирует как самовозрастающая стоимость.

Функции мирового финансового рынка:

· перераспределение и перелив капитала;

· экономия издержек обращения;

· ускорение концентрации и централизации капитала;

· межвременная торговля, снижающая издержки экономических циклов;

· содействие процессу непрерывного воспроизводства.

Внутри финансового рынка функционирует фондовый рынок. На нем объектом торговли выступают ценные бумаги, ценность которых должна определяться стоящими за ними активами. Рынок ценных бумаг обслуживает как денежный рынок, так и рынок капиталов. Но ценные бумаги обслуживают лишь часть движения финансовых ресурсов (кроме них существуют еще внутрифирменные и межфирменные кредиты, прямые банковские ссуды и т.п.).

Таким образом, финансовый рынок состоит из двух частей- денежного рынка и рынка капиталов. Входящий же в его состав фондовый рынок является сегментом обоих этих рынков.

Многие авторы делят рынок,как показано ниже на схеме. Я же считаю,что делить финн.рынок нужно на 2 составляющие, а остальные рынки являются сомостоятельными! Но тк в 3 вопросе инструменты делятся по рынкам,то необзодимо дать примерную картинку.

2. Функционирование финансового рынка

Функционирование финансового рынка подчинено действию определенного экономического механизма, основу которого составляет взаимосвязь его элементов. Основными из этих элементов, которые определяют состояние и развитие как финансового рынка в целом, так и отдельных его видов, являются спрос, предложение и цена. Механизм функционирования финансового рынка направлен на обеспечение его равновесия, которое достигается путем взаимодействия отдельных его элементов. В основном это равновесие в условиях экономики рыночного типа достигается за счет саморегуляции финансового рынка и частично — за счет государственного его регулирования. Однако в реальной практике абсолютное равновесие финансового рынка, т.е. полная сбалансированность отдельных его элементов, достигается крайне редко, а если достигается, то на очень непродолжительный период.

Принципы функционирования:

1. Основную роль в системе основных элементов финансового рынка играет цена на отдельные финансовые инструменты (финансовые услуги). Именно этот элемент отражает сбалансированность спроса и предложения на рынке, состояние его равновесия, степень удовлетворения экономических интересов всех его участников.

2. Цены на финансовом рынке определяются прежде всего уровнем доходности отдельных финансовых инструментов, в основе которого лежит средний уровень процентной ставки (или средняя норма доходности на вложенный капитал). Уровень процентной ставки служит не только критерием выбора альтернативных направлений осуществления финансовых операций, но в значительной степени определяет объем этих операций или деловую активность отдельных хозяйствующих субъектов на финансовом рынке.

3. Особенностью формирования цен на финансовом рынке является существенное воздействие на этот процесс обращающегося на нем спекулятивного капитала. Это порождает не только реальный спрос на отдельные финансовые инструменты со стороны хозяйствующих субъектов, но и спрос спекулятивный, не связанный с реальными потребностями развития экономики. Высокий уровень спекулятивной составляющей для финансового рынка является нормальным явлением; этот уровень постоянно возрастает по мере увеличения объема накапливаемого капитала предприятиями и физическими лицами.

4. Цены на финансовом рынке очень динамичны, подвержены влиянию многих объективных факторов, проявляющихся как на макро-, так и на микроуровне, поэтому их уровень меняется практически ежедневно. Такой высокий уровень динамики цен является характерной особенностью финансового рынка в сравнении с рынком товарным, где факторы ценообразования носят более стабильный характер

5. Высокая роль информации об уровне цен на отдельные финансовые инструменты как в осуществлении управления финансовой деятельностью предприятия, так и в управлении экономическими процессами развития страны в целом определяют не только оперативность, но и открытость их установления. Информация о состоянии цен на основных финансовых рынках поступает не только с региональных и национального, но и мирового рынка, оказывая существенное влияние на управление финансово-экономическими процессами на разных уровнях.

6. Публичное установление уровня цен на основные финансовые инструменты осуществляется в процессе их биржевой котировки в зависимости от складывающегося соотношения объема спроса на них и их предложения. Биржевая котировка цен осуществляется на основе заявок клиентов брокерам на покупку или продажу отдельных финансовых инструментов.

7. Цен, складывающихся на национальном рынке, от соответствующего его уровня на мировом рынке. Эта зависимость характерна не только для валютного рынка (где она проявляется в наибольшей степени), но и для других видов финансовых рынков.

8. Высокая степень влияния динамики цен на финансовом рынке на экономические процессы в стране определяет активные формы осуществления государственногорегулирования этих цен с помощью соответствующих механизмов. Такими механизмами являются установление уровня учетной ставки, нормирование резервов коммерческих банков, регулирование денежного оборота путем эмиссии денег, регулирование объема эмиссии и доходности государственных ценных бумаг (в первую очередь, — облигаций) и другие.

9. Объективность формирования цен на финансовом рынке определяет не только необходимость учета в процессе ценообразования всех необходимых факторов, влияющих на их уровень, но и информированность участников этого рынка об основных из этих факторов. Такая информационная обеспеченность участников финансового рынка (в первую очередь, рынка капитала) характеризуется понятием "эффективность рынка". Эффективным считается финансовый рынок, на котором уровень цен на от дельные финансовые инструменты быстро реагирует на внешнюю информацию при полном доступе к ней всех участников этого рынка.

Функционирование финансового рынка обеспечивается системой финансово-кредитных институтов. К последним относятся:

государственные и частные, коммерческие организации, которые уполномочены осуществлять финансовые операции по кредитованию, депонированию вкладов, ведению расчетных счетов, купле и продаже валюты и ценных бумаг, оказанию финансовых услуг и др. Основными финансово-кредитными институтами являются банки. Однако в их число входят также финансовые компании, инвестиционные фонды, сберегательные кассы, пенсионные фонды, взаимные фонды, страховые компании, банковские дома.

3. Основные инструменты финансового рынка

Это разнообразные обращающиеся финансовые документы, которые имеют денежную стоимость и с помощью которых осуществляются операции на финансовом рынке. Обращающиеся на финансовом рынке инструменты, обслуживающие операции на различных его видах и сегментах, характеризуются на современном этапе большим разнообразием. По видам финансовых рынков известны следующие инструменты: • Инструменты кредитного рынка – деньги и расчётные документы • Инструменты фондового рынка – разнообразные ценные бумаги • Инструменты валютного рынка – иностранная валюта, расчётные валютные документы, а также отдельные виды ценных бумаг • Инструменты страхового рынка – страховые услуги • Рынок золота (серебра, платины) – металлы, приобретаемые для формирования резервов По виду обращения выделяют следующие виды финансовых инструментов: • Краткосрочные (период обращения до одного года). Являются наиболее многочисленными, обслуживают операции на рынке денег • Долгосрочные (период обращения более одного года). К ним относятся и «бессрочные», срок погашения которых не установлен. Обслуживают операции на рынке капитала По характеру финансовых обязательств финансовые инструменты подразделяются на следующие виды: • Инструменты, последующие финансовые обязательства по которым не возникают

• Долевые финансовые инструменты.

• Долевые финансовые инструменты. Такие финансовые инструменты подтверждают право их владельца на долю в уставном фонде их эмитента и на получение соответствующего дохода (в форме дивиденда, процента и т.п.). 4. По приоритетной значимости различают следующие виды финансовых инструментов: • Первичные финансовые инструменты (инструменты первого порядка).

• Вторичные (инструменты второго порядка) характеризуют исключительно ценные бумаги, подтверждающие право или обязательство их владельца купить или продать обращающиеся первичные ценные бумаги, валюту, товары или нематериальные активы на заранее определенных условиях в будущем периоде.

По гарантированности уровня доходности финансовые инструменты подразделяются на следующие виды: • Финансовые инструменты с фиксированным доходом. Имеют гарантированный уровень доходности при их погашении (или в течение периода их обращения) вне зависимости от конъюнктурных колебаний ставки ссудного процента (нормы прибыли на капитал) на финансовом рынке • Финансовые инструменты с неопределенным доходом. Уровень доходности этих инструментов может изменяться в зависимости от финансового состояния эмитента (простые акции, инвестиционные сертификаты) или в связи с изменением конъюнктуры финансового рынка (долговые финансовые инструменты, с плавающей процентной ставкой, "привязанной" к установленной учетной ставке, курсу определенной "твердой" иностранной валюты и т.п По уровню риска выделяют следующие виды финансовых инструментов: • Безрисковые финансовые инструменты.

• с низким уровнем риска.

• с умеренным уровнем риска. • с высоким уровнем риска.

• с очень высоким уровнем риска ("спекулятивные").