- •Тема 1. Теоретичні основи фінансового менеджменту 10

- •Тема 2. Система забезпечення фінансового менеджменту 27

- •Тема 3. Управління грошовими потоками 39

- •Тема 4. Визначення вартості грошей у часі та її використання у фінансових розрахунках 61

- •Тема 5. Управління прибутком 72

- •Тема 6. Управління активами 89

- •Тема 7. Вартість і оптимізація структури капіталу 105

- •Тема 8. Управління інвестиціями 118

- •Тема 9. Управління фінансовими ризиками 124

- •Тема 11. Внутрішньофірмове фінансове прогнозування та планування 158

- •Тема 12. Антикризове фінансове управління підприємством 172

- •Перелік питань з навчальної дисципліни „Фінансовий менеджмент”, які виносяться на іспит

- •Сутність фінансового менеджменту

- •Тема 1. Теоретичні основи фінансового менеджменту

- •1.1. Сутність фінансового менеджменту

- •Сутність фінансового менеджменту

- •Історія розвитку фінансового менеджменту

- •I етап. Кінець 90-х років XIX ст.- 30 роки XX ст.

- •II етап. 30-40 pp. XX ст.

- •III етап. 40-60 pp. XX ст.

- •IV етап. 60-70 pp. XX ст.

- •V етап. 70-90 pp. XX ст.

- •VI етап. Сучасний етап.

- •Мета і основні завдання фінансового менеджменту

- •Об'єкт і суб'єкт фінансового менеджменту

- •Функції фінансового менеджменту

- •Фінансовий механізм як засіб реалізації процесу управління фінансами підприємств

- •Стратегія і тактика фінансового менеджменту

- •Зміст і класифікація прийомів фінансового менеджменту

- •Фінансовий менеджмент як система управління фінансами підприємства

- •Характеристика фінансової служби підприємства

- •. Інформаційне забезпечення фінансового менеджменту. Фінансова інформаційна база.

- •Організація внутрішнього фінансового контролю

- •Вплив облікової політики на результати управлінських рішень

- •Об'єктивна необхідність управління грошовими потоками та принципи її здійснення. Види грошових потоків

- •Оптимізація грошових потоків

- •Прогнозування грошових потоків

- •Моделі визначення оптимальних розмірів грошових коштів

- •Складники управління грошовими потоками підприємства

- •Цілі та завдання прогнозування та планування грошових потоків

- •Методи прогнозування та планування грошових потоків

- •Критерії та форми управління грошовими потоками суб'єкта господарювання

- •Поняття відсотка і відсоткової ставки, способи нарахування відсотків

- •Прості і складні відсотки. Компаундинг і дисконтування

- •Ефективна річна ставка відсотка

- •Розрахунок майбутньої вартості грошових потоків. Майбутня вартість ануїтету

- •Теперішня вартість ануїтету

- •Доходність фінансових операцій

- •Вплив фактора інфляції на вартість грошей. Номінальні і реальні відсоткові ставки

- •Оцінка вартості векселів

- •Фактори, що впливають на формування прибутку. Зовнішні і внутрішні фактори

- •Управління прибутком від операційної діяльності

- •Управління операційними витратами як основа забезпечення прибутковості підприємства

- •Формування та розподіл прибутку

- •Управління використанням прибутку

- •Дивідендна політика підприємства

- •Фактори, що визначають дивідендну політику

- •Стратегія та методи формування дивідендної політики

- •Механізм розподілу прибутку відповідно до обраного типу дивідендної політики

- •Аналіз беззбитковості

- •Розробка цінової політики та її оптимізація на підприємстві

- •Зміст і завдання управління оборотними активами

- •Управління виробничими запасами

- •Управління дебіторською заборгованістю

- •Визначення оптимальної структури дебіторської заборгованості

- •Мета і завдання управління грошовими активами підприємства

- •Управління грошовими коштами. Оптимізація залишку грошових коштів підприємства.

- •Власний капітал та його формування

- •Особливості формування позикового капіталу

- •Визначення вартості капіталу

- •Структура капіталу та її оптимізація

- •Взаємодія фінансового і операційного важелів (левериджу)

- •Фінансовий леверидж. Ефект фінансового важеля (левериджу)

- •Управління структурою капіталу

- •Форми реальних інвестицій та особливості управління ними.

- •Окупність капітальних вкладень та її розрахунок

- •Особливості управління фінансовими інвестиціями

- •Основні види фінансових ризиків

- •Управління фінансовими ризиками (ризик-менеджмент)

- •Методи оцінки фінансових ризиків

- •Способи уникнення та нейтралізації фінансових ризиків

- •Тема 10. Аналіз фінансових звітів

- •Зміст фінансової звітності. Загальні вимоги до інформаційної бази. Основні користувачі фінансової інформації.

- •Фінансова звітність підприємства: склад, зміст та принципи підготовки

- •Бухгалтерський баланс і його значення для аналізу фінансового стану підприємства. Аналіз динаміки і структури активів і пасивів балансу

- •10.5. Аналіз динаміки і структури майна та джерел його фінансування

- •10.6. Оцінка ліквідності та платоспроможності

- •10.7. Аналіз руху грошових коштів

- •10.8. Оцінка фінансової стійкості

- •10.9. Аналіз ділової активності підприємства

- •Методи фінансового планування

- •Бюджетування та його сутність. Види бюджетів. Складання бюджетів (кошторисів). Методика розрахунку основних фінансових показників бюджетів

- •Оперативне фінансове планування як основа внутрішньофірмового фінансового контролю

- •Методи прогнозування банкрутства підприємства

- •Економічна сутність санації підприємств

- •Менеджмент санації підприємства

- •Роль і місце фінансової реструктуризації в антикризовому управлінні

- •Практична частина задачі з курсу „ фінансовий менеджмент” Задача 1

- •Розв’язок

- •Задача 2

- •Розв’язок

- •Задача 3

- •Розв’язок

- •Задача 4

- •Розв’язок

- •Задача 5

- •Розв’язок

- •Задача 6

- •Розв’язок

- •Задача 7

- •Розв’язок

- •Задача 8

- •Розв’язок

- •Задача 9

- •Розв’язок

- •Задача 12

- •Розв’язок

- •Задача 13

- •Розв’язок

- •Задача 14

- •Розв’язок

- •Задача 15

- •Розв’язок

- •Задача 18

- •Розв’язок

- •Задача 19

- •Розв’язок

- •Задача 20.

- •Розв’язок

- •Задача 21.

- •Розв’язок

- •Література

Методи фінансового планування

Методологія фінансового планування включає в себе організацію планування фінансів, що будується на визначених принципах. До принципів фінансового планування відносяться:

- науковість;

- комплексність; оптимальність.

Принцип науковості планування фінансів означає, що розрахунок планових показників повинен базуватись на аналізі звітних даних, на визначенні перспектив розвитку фінансових показників.

Принцип комплексності планування фінансів передбачає, що показники фінансового плану повинні бути взаємопов'язаними між собою.

Принцип оптимальності планування фінансів потребує найбільш раціонального використання капіталу і всіх фінансових ресурсів.

Головним інструментом фінансового планування є кошторисне планування (бюджетування).

Кошторис (бюджет) — це форма планового розрахунку, яка визначає докладну програму дій підприємства на майбутній період.

Основна мета складання кошторисів полягає:

1) в узгодженні оперативних і перспективних планів;

2) в координації дій різних підрозділів підприємства;

3) в деталізації загальних цілей виробництва і доведенні їх до керівництва різноманітними центрами відповідальності;

4) в управлінні і контролі за виробництвом;

5) в стимулюванні ефективної роботи керівників і персоналу підприємства;

6) у визначенні майбутніх параметрів господарської діяльності;

7) у періодичному порівнянні поточних результатів діяльності з планом.

Впровадження принципів бюджетування надає ряд переваг:

1) щомісячне планування бюджетів структурних підрозділів дає змогу одержати більш точні показники розмірів і структури затрат, ніж система бухгалтерського обліку та фінансової звітності, і, відповідно, більш точне планове значення : розміру прибутку;

2) в межах затвердження місячних бюджетів структурним підрозділам буде надана більша самостійність у витрачанні економії по бюджету фонду оплати праці, що підвищує матеріальну зацікавленість працівників в успішному виконанні планових завдань;

3) бюджетне планування дозволить здійснити режим економії фінансових ресурсів підприємства.

В економічній літературі достатньо чітко розрізняють поняття «план» і «бюджет». План — більш широке поняття, яке включає в себе впорядковану систему дій, спрямованих на досягнення деяких цілей.

Бюджет — більш вузьке поняття, яке означає кількісне представлення плану дій, причому, як правило, поняття «бюджет» традиційно трактується як «кошторис». Напрями бюджетування на підприємстві представлені на рис. 11.2.1.

Рис. 11.2.1. Напрями бюджетування на підприємстві

При розробці фінансового плану підприємства складаються наступні бюджети (кошториси): кошторис продажу; кошторис виробництва; кошторис прямих матеріальних затрат; кошторис витрат на оплату праці;

- кошторис непрямих загальновиробничих витрат; кошторис собівартості проданої продукції;

кошторис поточних періодичних загальногосподарських

витрат;

кошторис прибутків та збитків;

- кошторис капітальних затрат;

- кошторис руху грошових коштів; кошторис статей активу і пасиву і т.д.

Крім того, кошториси поділяються на два види: кошториси по основній діяльності підприємства і кошториси по неосновних видах діяльності.

Розглянемо приклади складання окремих кошторисів.

Кошторис (бюджет) продаж — це перший і найважливіший крок в складанні фінансового плану. Він складається з врахуванням рівня попиту на продукцію підприємства, географії збуту, категорії покупців, сезонних факторів. Він включає в себе дані про очікуваний грошовий потік від продажу, які в подальшому увійдуть до доходної частини бюджету потоку грошових коштів. Слід пам'ятати, що навіть незначне відхилення запланованого обсягу продажу від фактичного може призвести до серйозних відхилень бюджетних показників від фактичних.

При складанні кошторисів використовуються різноманітні методи:

- нормативний;

- розрахунково-аналітичний; балансовий; оптимізації;

- моделювання.

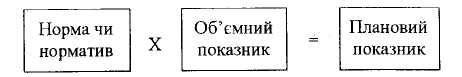

Сутністю нормативного методу складання кошторису є розрахунок обсягу затрат і потреби в ресурсах шляхом множення норми витрат ресурсів на запланований обсяг економічного показника (реалізація, випуск продукції).

Нормативний метод планування є найпростішим методом. Маючи норму (норматив) і об'ємний показник, можна легко розрахувати плановий показник (рис. 11.2.2).

Рис. 11.2.2. Схема нормативного методу фінансового планування

Сутність розрахунково-аналітичного методу полягає в тому, що розраховується обсяг витрат і потреба в ресурсах шляхом множення середніх витрат на індекс їх зміни у запланованому періоді.

В основі цього методу лежить використання експертної оцінки (рис. 11.2.3).

Рис. 11.2.3. Схема розрахунково-аналітичного методу фінансового планування

Експертна оцінка є результатом проведення експертизи, обробки і використання цього результату при обгрунтуванні значення імовірності. Прийняття експертної оцінки — це комплекс логічних і математично-статистичних методів і процедур, пов'язаних з діяльністю експерта по переробці інформації, необхідної для аналізу і прийняття рішень.

Сутністю балансового методу є узгодження обсягу затрат і джерел розширення ресурсів (доходів).

Балансовий метод застосовується передусім при плануванні розподілу прибутку та інших фінансових ресурсів, плануванні потреби в надходженні коштів до фонду накопичення, фонду споживання тощо.

Наприклад, балансова ув'язка по фінансових фондах має вигляд:

![]()

де Зп — залишок коштів на початок планового періоду, грн.;

Н — надходження коштів до фонду, грн.;

В — витрачання коштів з фонду, грн.;

Зк — залишок коштів на кінець планового періоду, грн.

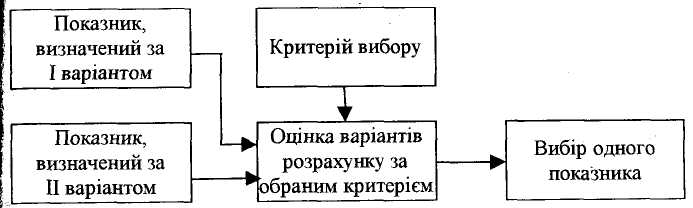

Сутністю методу оптимізації при складанні кошторису є багатоваріантність. З декількох кошторисів обирається найкращий з точки зору мінімальних затрат чи максимального одержаного ефекту (результату).

Схема методу оптимізації наведена на рис. 11.2.4.

Рис. 11.2.4. Схема методу оптимізації

В розрахунках використовується критерій максимуму приведеного прибутку

![]()

де П — прибуток, грн.;

К — капіталовкладення, грн.;

Е — нормативний коефіцієнт ефективності капіталовкладень (Ен = 0,15).

Сутністю методу моделювання є аналіз функціональних зв'язків між різними елементами процесу виробництва. Наприклад, моделюється залежність - прибутку від рівня затрат і обсягу реалізації продукції (виручки).