- •Тема 1. Теоретичні основи фінансового менеджменту 10

- •Тема 2. Система забезпечення фінансового менеджменту 27

- •Тема 3. Управління грошовими потоками 39

- •Тема 4. Визначення вартості грошей у часі та її використання у фінансових розрахунках 61

- •Тема 5. Управління прибутком 72

- •Тема 6. Управління активами 89

- •Тема 7. Вартість і оптимізація структури капіталу 105

- •Тема 8. Управління інвестиціями 118

- •Тема 9. Управління фінансовими ризиками 124

- •Тема 11. Внутрішньофірмове фінансове прогнозування та планування 158

- •Тема 12. Антикризове фінансове управління підприємством 172

- •Перелік питань з навчальної дисципліни „Фінансовий менеджмент”, які виносяться на іспит

- •Сутність фінансового менеджменту

- •Тема 1. Теоретичні основи фінансового менеджменту

- •1.1. Сутність фінансового менеджменту

- •Сутність фінансового менеджменту

- •Історія розвитку фінансового менеджменту

- •I етап. Кінець 90-х років XIX ст.- 30 роки XX ст.

- •II етап. 30-40 pp. XX ст.

- •III етап. 40-60 pp. XX ст.

- •IV етап. 60-70 pp. XX ст.

- •V етап. 70-90 pp. XX ст.

- •VI етап. Сучасний етап.

- •Мета і основні завдання фінансового менеджменту

- •Об'єкт і суб'єкт фінансового менеджменту

- •Функції фінансового менеджменту

- •Фінансовий механізм як засіб реалізації процесу управління фінансами підприємств

- •Стратегія і тактика фінансового менеджменту

- •Зміст і класифікація прийомів фінансового менеджменту

- •Фінансовий менеджмент як система управління фінансами підприємства

- •Характеристика фінансової служби підприємства

- •. Інформаційне забезпечення фінансового менеджменту. Фінансова інформаційна база.

- •Організація внутрішнього фінансового контролю

- •Вплив облікової політики на результати управлінських рішень

- •Об'єктивна необхідність управління грошовими потоками та принципи її здійснення. Види грошових потоків

- •Оптимізація грошових потоків

- •Прогнозування грошових потоків

- •Моделі визначення оптимальних розмірів грошових коштів

- •Складники управління грошовими потоками підприємства

- •Цілі та завдання прогнозування та планування грошових потоків

- •Методи прогнозування та планування грошових потоків

- •Критерії та форми управління грошовими потоками суб'єкта господарювання

- •Поняття відсотка і відсоткової ставки, способи нарахування відсотків

- •Прості і складні відсотки. Компаундинг і дисконтування

- •Ефективна річна ставка відсотка

- •Розрахунок майбутньої вартості грошових потоків. Майбутня вартість ануїтету

- •Теперішня вартість ануїтету

- •Доходність фінансових операцій

- •Вплив фактора інфляції на вартість грошей. Номінальні і реальні відсоткові ставки

- •Оцінка вартості векселів

- •Фактори, що впливають на формування прибутку. Зовнішні і внутрішні фактори

- •Управління прибутком від операційної діяльності

- •Управління операційними витратами як основа забезпечення прибутковості підприємства

- •Формування та розподіл прибутку

- •Управління використанням прибутку

- •Дивідендна політика підприємства

- •Фактори, що визначають дивідендну політику

- •Стратегія та методи формування дивідендної політики

- •Механізм розподілу прибутку відповідно до обраного типу дивідендної політики

- •Аналіз беззбитковості

- •Розробка цінової політики та її оптимізація на підприємстві

- •Зміст і завдання управління оборотними активами

- •Управління виробничими запасами

- •Управління дебіторською заборгованістю

- •Визначення оптимальної структури дебіторської заборгованості

- •Мета і завдання управління грошовими активами підприємства

- •Управління грошовими коштами. Оптимізація залишку грошових коштів підприємства.

- •Власний капітал та його формування

- •Особливості формування позикового капіталу

- •Визначення вартості капіталу

- •Структура капіталу та її оптимізація

- •Взаємодія фінансового і операційного важелів (левериджу)

- •Фінансовий леверидж. Ефект фінансового важеля (левериджу)

- •Управління структурою капіталу

- •Форми реальних інвестицій та особливості управління ними.

- •Окупність капітальних вкладень та її розрахунок

- •Особливості управління фінансовими інвестиціями

- •Основні види фінансових ризиків

- •Управління фінансовими ризиками (ризик-менеджмент)

- •Методи оцінки фінансових ризиків

- •Способи уникнення та нейтралізації фінансових ризиків

- •Тема 10. Аналіз фінансових звітів

- •Зміст фінансової звітності. Загальні вимоги до інформаційної бази. Основні користувачі фінансової інформації.

- •Фінансова звітність підприємства: склад, зміст та принципи підготовки

- •Бухгалтерський баланс і його значення для аналізу фінансового стану підприємства. Аналіз динаміки і структури активів і пасивів балансу

- •10.5. Аналіз динаміки і структури майна та джерел його фінансування

- •10.6. Оцінка ліквідності та платоспроможності

- •10.7. Аналіз руху грошових коштів

- •10.8. Оцінка фінансової стійкості

- •10.9. Аналіз ділової активності підприємства

- •Методи фінансового планування

- •Бюджетування та його сутність. Види бюджетів. Складання бюджетів (кошторисів). Методика розрахунку основних фінансових показників бюджетів

- •Оперативне фінансове планування як основа внутрішньофірмового фінансового контролю

- •Методи прогнозування банкрутства підприємства

- •Економічна сутність санації підприємств

- •Менеджмент санації підприємства

- •Роль і місце фінансової реструктуризації в антикризовому управлінні

- •Практична частина задачі з курсу „ фінансовий менеджмент” Задача 1

- •Розв’язок

- •Задача 2

- •Розв’язок

- •Задача 3

- •Розв’язок

- •Задача 4

- •Розв’язок

- •Задача 5

- •Розв’язок

- •Задача 6

- •Розв’язок

- •Задача 7

- •Розв’язок

- •Задача 8

- •Розв’язок

- •Задача 9

- •Розв’язок

- •Задача 12

- •Розв’язок

- •Задача 13

- •Розв’язок

- •Задача 14

- •Розв’язок

- •Задача 15

- •Розв’язок

- •Задача 18

- •Розв’язок

- •Задача 19

- •Розв’язок

- •Задача 20.

- •Розв’язок

- •Задача 21.

- •Розв’язок

- •Література

10.5. Аналіз динаміки і структури майна та джерел його фінансування

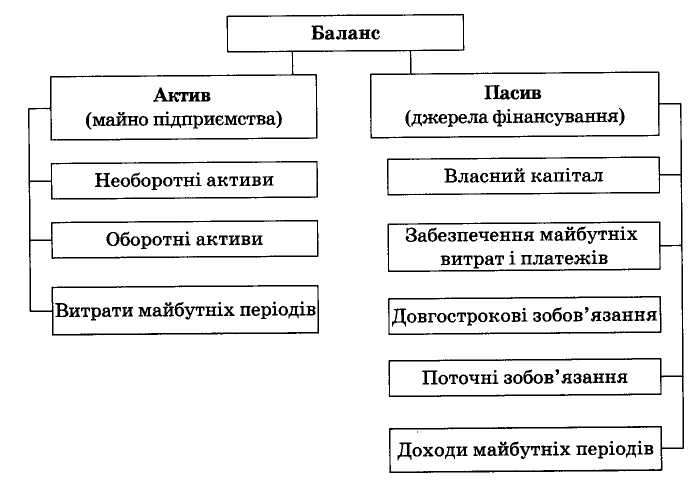

Баланс відображає в грошовій формі майно підприємства за складом та джерелами фінансування на певну дату. Структуру балансу представлено на рис. 10.5.1.

Рис. 10.5.1. Структура бухгалтерського балансу

Згідно з ПБО 2 активи — це ресурси, контрольовані підприємством, що виникли в результаті минулих подій і використання яких приведе до отримання економічних вигод у майбутньому.

Активи дають певне уявлення про ресурси або потенціал, яким володіє підприємство. Вони розміщуються в міру зростання ліквідності ресурсів.

У пасиві балансу відображаються власні джерела фінансування активів, а також зобов'язання підприємства за кредитами, позиками, кредиторською заборгованістю. Таким чином, пасив містить інформацію про обсяг коштів, залучених підприємством в обіг з різних джерел. Пасиви розміщуються в міру зростання терміновості виконання зобов'язань.

Зобов'язання — це поточна заборгованість підприємства іншим юридичним та фізичним особам, що виникла внаслідок здійснення в минулому господарських операцій і погашення якої в майбутньому призведе до зменшення ресурсів підприємства, що втілюють економічні вигоди,

Зобов'язання перед власниками становлять постійну частину пасиву балансу, яка не підлягає погашенню, доки підприємство функціонує.

Залежно від термінів погашення, зобов'язання перед третіми особами бувають довгостроковими та короткостроковими.

Аналізуючи баланс, необхідно враховувати такі обставини:

— інформація в балансі відображається на початок і кінець звітного періоду, тому неможливо оцінити зміни, які відбуваються за цей період;

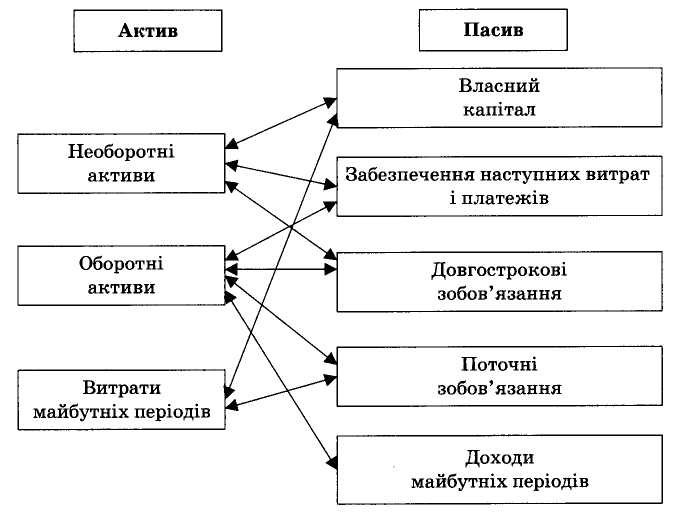

— статті активу й пасиву постійно змінюються під впливом господарських операцій. Кожна група пасивів функціонально пов'язана з відповідною частиною активів балансу. Ці взаємозв'язки між ними необхідно обов'язково враховувати (рис. 10.5.2).

Рис. 10.5.2. Взаємозв'язок між активом і пасивом балансу

Для здійснення аналізу складу і структури майна підприємства та джерел його фінансування необхідно за допомогою групування скласти аналітичний баланс підприємства.

Попередню оцінку фінансового стану підприємства можна зробити на основі зіставлення дебіторської та кредиторської заборгованості , величини резерву сумнівних боргів (рядок 162 балансу), власного і позичкового капіталу, нерозподіленого прибутку (непокритого збитку) та їх динаміки. За результатами аналізу ущільненого балансу слід зробити аналітичні висновки. Далі оцінюється зміна валюти балансу за період, що аналізується.

Можна обмежитись порівнянням підсумків валюти балансу за період, що аналізується, і визначити її зміну в абсолютному вираженні. Можна оцінювати її динаміку як на початок кожного періоду, що аналізується, (кварталу чи року), так і середнє арифметичне значення за кожний період.

Збільшення валюти балансу свідчить про зростання виробничих можливостей підприємства. Зниження валюти балансу оцінюється негативно, тому що скорочується господарська діяльність підприємства. Потрібно, використовуючи додаткову вхідну інформацію безпосередньо на підприємстві, встановити причини, що впливають на скорочення його діяльності. Це може бути падіння попиту на продукцію, відсутність матеріальних та енергетичних ресурсів, поява на ринку сильних конкурентів та інші.

Для одержання загальної оцінки динаміки фінансового стану доцільно зіставити динаміку валюти балансу з динамікою фінансових результатів господарської діяльності (чистим доходом чи виручкою від реалізації продукції), валовим прибутком, фінансовими результатами від операційної діяльності, фінансовим результатом від звичайної діяльності до оподаткування, чистим прибутком – відповідно рядками 035, 050, 100, 170, 220 “Звіту про фінансові результати”.

Слід розрахувати та оцінити такі коефіцієнти:

Зміни

валюти балансу (КΔВБ)

за виразом

![]()

![]() ,

,

д е

ВБ0,

ВБ1

– середня сума валюти балансу відповідно

у базовому і звітному (попередньому)

періодах;

е

ВБ0,

ВБ1

– середня сума валюти балансу відповідно

у базовому і звітному (попередньому)

періодах;

Чистого доходу (виручки) від реалізації продукції (КΔВР) за виразом

К∆ВР = (ВР1 - ВР0) / ВР0,

де ВР0, ВР1 – чистий дохід від реалізації продукції (виручка від реалізації) відповідно у базовому і звітному (попередньому) періоді;

Зміни фінансового результату від звичайної діяльності до оподаткування (КΔФР)

![]() ,

,

де ФР1, ФР0 – фінансовий результат від звичайної діяльності до оподаткування відповідно у звітному і базовому (попередньому) періодах.