- •Тема 1. Теоретичні основи фінансового менеджменту 10

- •Тема 2. Система забезпечення фінансового менеджменту 27

- •Тема 3. Управління грошовими потоками 39

- •Тема 4. Визначення вартості грошей у часі та її використання у фінансових розрахунках 61

- •Тема 5. Управління прибутком 72

- •Тема 6. Управління активами 89

- •Тема 7. Вартість і оптимізація структури капіталу 105

- •Тема 8. Управління інвестиціями 118

- •Тема 9. Управління фінансовими ризиками 124

- •Тема 11. Внутрішньофірмове фінансове прогнозування та планування 158

- •Тема 12. Антикризове фінансове управління підприємством 172

- •Перелік питань з навчальної дисципліни „Фінансовий менеджмент”, які виносяться на іспит

- •Сутність фінансового менеджменту

- •Тема 1. Теоретичні основи фінансового менеджменту

- •1.1. Сутність фінансового менеджменту

- •Сутність фінансового менеджменту

- •Історія розвитку фінансового менеджменту

- •I етап. Кінець 90-х років XIX ст.- 30 роки XX ст.

- •II етап. 30-40 pp. XX ст.

- •III етап. 40-60 pp. XX ст.

- •IV етап. 60-70 pp. XX ст.

- •V етап. 70-90 pp. XX ст.

- •VI етап. Сучасний етап.

- •Мета і основні завдання фінансового менеджменту

- •Об'єкт і суб'єкт фінансового менеджменту

- •Функції фінансового менеджменту

- •Фінансовий механізм як засіб реалізації процесу управління фінансами підприємств

- •Стратегія і тактика фінансового менеджменту

- •Зміст і класифікація прийомів фінансового менеджменту

- •Фінансовий менеджмент як система управління фінансами підприємства

- •Характеристика фінансової служби підприємства

- •. Інформаційне забезпечення фінансового менеджменту. Фінансова інформаційна база.

- •Організація внутрішнього фінансового контролю

- •Вплив облікової політики на результати управлінських рішень

- •Об'єктивна необхідність управління грошовими потоками та принципи її здійснення. Види грошових потоків

- •Оптимізація грошових потоків

- •Прогнозування грошових потоків

- •Моделі визначення оптимальних розмірів грошових коштів

- •Складники управління грошовими потоками підприємства

- •Цілі та завдання прогнозування та планування грошових потоків

- •Методи прогнозування та планування грошових потоків

- •Критерії та форми управління грошовими потоками суб'єкта господарювання

- •Поняття відсотка і відсоткової ставки, способи нарахування відсотків

- •Прості і складні відсотки. Компаундинг і дисконтування

- •Ефективна річна ставка відсотка

- •Розрахунок майбутньої вартості грошових потоків. Майбутня вартість ануїтету

- •Теперішня вартість ануїтету

- •Доходність фінансових операцій

- •Вплив фактора інфляції на вартість грошей. Номінальні і реальні відсоткові ставки

- •Оцінка вартості векселів

- •Фактори, що впливають на формування прибутку. Зовнішні і внутрішні фактори

- •Управління прибутком від операційної діяльності

- •Управління операційними витратами як основа забезпечення прибутковості підприємства

- •Формування та розподіл прибутку

- •Управління використанням прибутку

- •Дивідендна політика підприємства

- •Фактори, що визначають дивідендну політику

- •Стратегія та методи формування дивідендної політики

- •Механізм розподілу прибутку відповідно до обраного типу дивідендної політики

- •Аналіз беззбитковості

- •Розробка цінової політики та її оптимізація на підприємстві

- •Зміст і завдання управління оборотними активами

- •Управління виробничими запасами

- •Управління дебіторською заборгованістю

- •Визначення оптимальної структури дебіторської заборгованості

- •Мета і завдання управління грошовими активами підприємства

- •Управління грошовими коштами. Оптимізація залишку грошових коштів підприємства.

- •Власний капітал та його формування

- •Особливості формування позикового капіталу

- •Визначення вартості капіталу

- •Структура капіталу та її оптимізація

- •Взаємодія фінансового і операційного важелів (левериджу)

- •Фінансовий леверидж. Ефект фінансового важеля (левериджу)

- •Управління структурою капіталу

- •Форми реальних інвестицій та особливості управління ними.

- •Окупність капітальних вкладень та її розрахунок

- •Особливості управління фінансовими інвестиціями

- •Основні види фінансових ризиків

- •Управління фінансовими ризиками (ризик-менеджмент)

- •Методи оцінки фінансових ризиків

- •Способи уникнення та нейтралізації фінансових ризиків

- •Тема 10. Аналіз фінансових звітів

- •Зміст фінансової звітності. Загальні вимоги до інформаційної бази. Основні користувачі фінансової інформації.

- •Фінансова звітність підприємства: склад, зміст та принципи підготовки

- •Бухгалтерський баланс і його значення для аналізу фінансового стану підприємства. Аналіз динаміки і структури активів і пасивів балансу

- •10.5. Аналіз динаміки і структури майна та джерел його фінансування

- •10.6. Оцінка ліквідності та платоспроможності

- •10.7. Аналіз руху грошових коштів

- •10.8. Оцінка фінансової стійкості

- •10.9. Аналіз ділової активності підприємства

- •Методи фінансового планування

- •Бюджетування та його сутність. Види бюджетів. Складання бюджетів (кошторисів). Методика розрахунку основних фінансових показників бюджетів

- •Оперативне фінансове планування як основа внутрішньофірмового фінансового контролю

- •Методи прогнозування банкрутства підприємства

- •Економічна сутність санації підприємств

- •Менеджмент санації підприємства

- •Роль і місце фінансової реструктуризації в антикризовому управлінні

- •Практична частина задачі з курсу „ фінансовий менеджмент” Задача 1

- •Розв’язок

- •Задача 2

- •Розв’язок

- •Задача 3

- •Розв’язок

- •Задача 4

- •Розв’язок

- •Задача 5

- •Розв’язок

- •Задача 6

- •Розв’язок

- •Задача 7

- •Розв’язок

- •Задача 8

- •Розв’язок

- •Задача 9

- •Розв’язок

- •Задача 12

- •Розв’язок

- •Задача 13

- •Розв’язок

- •Задача 14

- •Розв’язок

- •Задача 15

- •Розв’язок

- •Задача 18

- •Розв’язок

- •Задача 19

- •Розв’язок

- •Задача 20.

- •Розв’язок

- •Задача 21.

- •Розв’язок

- •Література

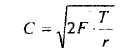

Моделі визначення оптимальних розмірів грошових коштів

В закордонній практиці для визначення оптимальних розмірів грошових коштів на рахунку (касі) використовуються різні моделі. Найбільшого розповсюдження набули модель Баумоля і модель Міллера-Орра.

Модель Баумоля. Вважається, що підприємство розпочинає роботу, маючи максимальний і доцільний для нього рівень коштів, і потім постійно витрачає їх протягом деякого періоду часу. Всі кошти, що надходять від реалізації товарів і послуг, підприємство вкладає в короткострокові цінні папери. Як тільки запас грошових коштів закінчується, тобто дорівнює нулю або досягає деякого заданого рівня безпеки, підприємство продає частину цінних паперів і тим самим поповнює запас грошових коштів до первісної величини.

де: С - оптимальна сума грошових коштів на рахунку;

F - середній розмір щоденних угод;

Т - середня сума потреби в грошових коштах протягом місяця;

г - доходність короткострокових цінних паперів.

Таким чином, середній запас грошових коштів складає С/2, а загальна кількість угод по конвертації цінних паперів в грошові кошти (к) дорівнює:

![]()

Загальні витрати (ОР) по реалізації такої політики управління грошовими коштами складуть:

Перший доданок в цій формулі представляє собою прямі витрати, другий - втрачена вигода від зберігання коштів на поточному рахунку замість того, щоб інвестувати їх в цінні папери.

Модель Баумоля є простою і в достатній мірі прийнятною для підприємств, грошові витрати яких стабільні і прогнозовані. В дійсності таке трапляється рідко; залишок коштів на поточному рахунку змінюється випадково, причому можливі значні коливання.

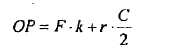

Модель, розроблена Міллером і Орром, представляє собою компроміс між простотою і реальністю. Вчені при побудові моделі використали процес Бернулі - стохастичний процес, в якому надходження і витрачання грошей від періоду до періоду є незалежними випадковими подіями. Залишок коштів на рахунку хаотично змінюється до тих пір, поки не досягає верхньої межі. Як тільки це відбувається, підприємство розпочинає купувати достатню кількість цінних паперів з метою повернути запас грошових коштів до деякого нормального рівня. Якщо запас грошових коштів досягає нижньої межі, то в цьому випадку підприємство продає свої цінні папери і таким чином поповнює запас грошових коштів до нормальної межі.

![]()

де: Z -оптимальні залишки грошових коштів на поточному рахунку; о - коливаність денних надходжень на поточний рахунок;

Інші значення ті ж, що і в попередній моделі.

Складники управління грошовими потоками підприємства

Управління грошовими потоками підприємства має наступні складові (рис. 3.6.).

Рис. 3.6. Складові процесу управління грошовими потоками

За В.М.Поповим управлінські рішення, що збільшують потік грошових коштів, є наступними (див. табл. 3.6.).

Таблиця 3.6

|

Збільшення потоку грошових коштів |

Зменшення потоку грошових коштів |

Короткострокові заходи |

Продаж або здача в оренду |

Скорочення витрат |

необоротних активів |

Відстрочка платежів за |

|

Раціоналізація асортименту продукції |

зобов'язаннями |

|

Реструктуризація дебіторської |

Використання знижок |

|

заборгованості у фінансові |

постачальників |

|

інструменти |

Перегляд програми |

|

Використання часткової передоплати |

інвестицій |

|

Залучення зовнішніх джерел |

Податкове планування |

|

короткострокового фінансування |

Вексельні розрахунки і |

|

Розробка системи знижок для |

взаємозалік |

|

покупців |

|

|

Довгострокові заходи |

Додаткова емісія акцій і облігацій |

Довгострокові |

Реструктуризація підприємства - |

контракти, що |

|

ліквідація або виділення в бізнес- одиниці |

передбачають знижки |

|

|

або відстрочки платежів |

|

Пошук стратегічних партнерів |

Податкове планування |

|

Пошук потенційного інвестора |

|

Здійснити стимулювання припливу грошових коштів можна за рахунок зовнішніх джерел фінансування:

- торгові кредити;

- давальницька сировина;

- кредити банків;

- цінні папери і векселі;

- факторинг (продаж дебіторської заборгованості);

- короткострокова оренда.

Підставою для прийняття рішення про вибір джерела фінансування повинна бути альтернативна вартість коштів, що залучаються.

Одним з суперечливих питань фінансового менеджменту є вирішення проблеми "оренда/купівля". Адже продаж дає одноразовий приплив грошових коштів, а здача в оренду забезпечує регулярний приплив грошових коштів протягом періоду оренди.

Вибір рішення: продати або здати в оренду здійснюється через порівняння вигід від продажу і оренди. При цьому необхідно:

а) для продажу:

- визначити витрати і вигоди, пов'язані з володінням активами;

- оцінити можливі додаткові (альтернативні) витрати;

- розглянути податкові аспекти відчуження.

б)для оренди:

- оцінити умови здачі в оренду і доход в реальному виразі;

- оцінити витрати на здачу активів в оренду і пов'язані з нею ризики;

- розглянути податкові аспекти орендних відносин.