- •Тема 1. Теоретичні основи фінансового менеджменту 10

- •Тема 2. Система забезпечення фінансового менеджменту 27

- •Тема 3. Управління грошовими потоками 39

- •Тема 4. Визначення вартості грошей у часі та її використання у фінансових розрахунках 61

- •Тема 5. Управління прибутком 72

- •Тема 6. Управління активами 89

- •Тема 7. Вартість і оптимізація структури капіталу 105

- •Тема 8. Управління інвестиціями 118

- •Тема 9. Управління фінансовими ризиками 124

- •Тема 11. Внутрішньофірмове фінансове прогнозування та планування 158

- •Тема 12. Антикризове фінансове управління підприємством 172

- •Перелік питань з навчальної дисципліни „Фінансовий менеджмент”, які виносяться на іспит

- •Сутність фінансового менеджменту

- •Тема 1. Теоретичні основи фінансового менеджменту

- •1.1. Сутність фінансового менеджменту

- •Сутність фінансового менеджменту

- •Історія розвитку фінансового менеджменту

- •I етап. Кінець 90-х років XIX ст.- 30 роки XX ст.

- •II етап. 30-40 pp. XX ст.

- •III етап. 40-60 pp. XX ст.

- •IV етап. 60-70 pp. XX ст.

- •V етап. 70-90 pp. XX ст.

- •VI етап. Сучасний етап.

- •Мета і основні завдання фінансового менеджменту

- •Об'єкт і суб'єкт фінансового менеджменту

- •Функції фінансового менеджменту

- •Фінансовий механізм як засіб реалізації процесу управління фінансами підприємств

- •Стратегія і тактика фінансового менеджменту

- •Зміст і класифікація прийомів фінансового менеджменту

- •Фінансовий менеджмент як система управління фінансами підприємства

- •Характеристика фінансової служби підприємства

- •. Інформаційне забезпечення фінансового менеджменту. Фінансова інформаційна база.

- •Організація внутрішнього фінансового контролю

- •Вплив облікової політики на результати управлінських рішень

- •Об'єктивна необхідність управління грошовими потоками та принципи її здійснення. Види грошових потоків

- •Оптимізація грошових потоків

- •Прогнозування грошових потоків

- •Моделі визначення оптимальних розмірів грошових коштів

- •Складники управління грошовими потоками підприємства

- •Цілі та завдання прогнозування та планування грошових потоків

- •Методи прогнозування та планування грошових потоків

- •Критерії та форми управління грошовими потоками суб'єкта господарювання

- •Поняття відсотка і відсоткової ставки, способи нарахування відсотків

- •Прості і складні відсотки. Компаундинг і дисконтування

- •Ефективна річна ставка відсотка

- •Розрахунок майбутньої вартості грошових потоків. Майбутня вартість ануїтету

- •Теперішня вартість ануїтету

- •Доходність фінансових операцій

- •Вплив фактора інфляції на вартість грошей. Номінальні і реальні відсоткові ставки

- •Оцінка вартості векселів

- •Фактори, що впливають на формування прибутку. Зовнішні і внутрішні фактори

- •Управління прибутком від операційної діяльності

- •Управління операційними витратами як основа забезпечення прибутковості підприємства

- •Формування та розподіл прибутку

- •Управління використанням прибутку

- •Дивідендна політика підприємства

- •Фактори, що визначають дивідендну політику

- •Стратегія та методи формування дивідендної політики

- •Механізм розподілу прибутку відповідно до обраного типу дивідендної політики

- •Аналіз беззбитковості

- •Розробка цінової політики та її оптимізація на підприємстві

- •Зміст і завдання управління оборотними активами

- •Управління виробничими запасами

- •Управління дебіторською заборгованістю

- •Визначення оптимальної структури дебіторської заборгованості

- •Мета і завдання управління грошовими активами підприємства

- •Управління грошовими коштами. Оптимізація залишку грошових коштів підприємства.

- •Власний капітал та його формування

- •Особливості формування позикового капіталу

- •Визначення вартості капіталу

- •Структура капіталу та її оптимізація

- •Взаємодія фінансового і операційного важелів (левериджу)

- •Фінансовий леверидж. Ефект фінансового важеля (левериджу)

- •Управління структурою капіталу

- •Форми реальних інвестицій та особливості управління ними.

- •Окупність капітальних вкладень та її розрахунок

- •Особливості управління фінансовими інвестиціями

- •Основні види фінансових ризиків

- •Управління фінансовими ризиками (ризик-менеджмент)

- •Методи оцінки фінансових ризиків

- •Способи уникнення та нейтралізації фінансових ризиків

- •Тема 10. Аналіз фінансових звітів

- •Зміст фінансової звітності. Загальні вимоги до інформаційної бази. Основні користувачі фінансової інформації.

- •Фінансова звітність підприємства: склад, зміст та принципи підготовки

- •Бухгалтерський баланс і його значення для аналізу фінансового стану підприємства. Аналіз динаміки і структури активів і пасивів балансу

- •10.5. Аналіз динаміки і структури майна та джерел його фінансування

- •10.6. Оцінка ліквідності та платоспроможності

- •10.7. Аналіз руху грошових коштів

- •10.8. Оцінка фінансової стійкості

- •10.9. Аналіз ділової активності підприємства

- •Методи фінансового планування

- •Бюджетування та його сутність. Види бюджетів. Складання бюджетів (кошторисів). Методика розрахунку основних фінансових показників бюджетів

- •Оперативне фінансове планування як основа внутрішньофірмового фінансового контролю

- •Методи прогнозування банкрутства підприємства

- •Економічна сутність санації підприємств

- •Менеджмент санації підприємства

- •Роль і місце фінансової реструктуризації в антикризовому управлінні

- •Практична частина задачі з курсу „ фінансовий менеджмент” Задача 1

- •Розв’язок

- •Задача 2

- •Розв’язок

- •Задача 3

- •Розв’язок

- •Задача 4

- •Розв’язок

- •Задача 5

- •Розв’язок

- •Задача 6

- •Розв’язок

- •Задача 7

- •Розв’язок

- •Задача 8

- •Розв’язок

- •Задача 9

- •Розв’язок

- •Задача 12

- •Розв’язок

- •Задача 13

- •Розв’язок

- •Задача 14

- •Розв’язок

- •Задача 15

- •Розв’язок

- •Задача 18

- •Розв’язок

- •Задача 19

- •Розв’язок

- •Задача 20.

- •Розв’язок

- •Задача 21.

- •Розв’язок

- •Література

Оптимізація грошових потоків

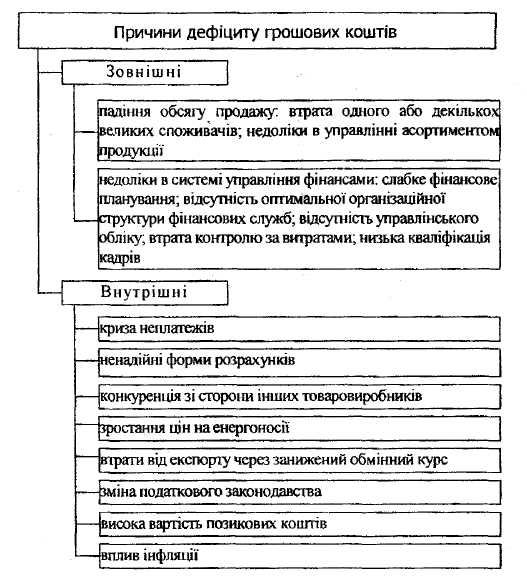

Безліч об'єктивних та суб'єктивних причин може викликати дефіцит готівки на підприємстві, що неминуче призведе до негативних наслідків.

В подальшому дефіцит грошових коштів призводить до:

- затримок у виплаті заробітної плати;

- зростання кредиторської заборгованості перед постачальниками та бюджетом;

- зростання частки простроченої заборгованості по кредитах банків;

- зниження ліквідності активів підприємства;

- зростання тривалості виробничого циклу через несвоєчасні поставки сировини і комплектуючих.

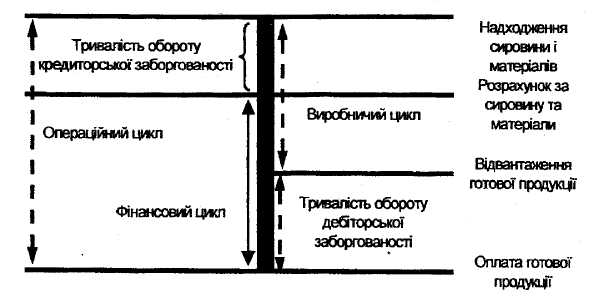

Тому наступним кроком після аналізу грошових потоків є використання поточних заходів, спрямованих на оптимізацію таких потоків через вплив на фінансовий цикл підприємства. Управління фінансовим циклом підприємства представляє собою основу управління його грошовими потоками.

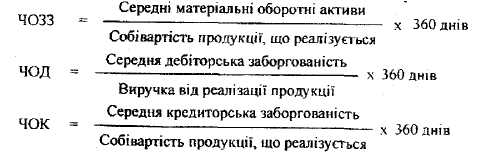

ФЦ = ЧОЗ + ЧОД - ЧОК

де: ФЦ-тривалість фінансового циклу;

ЧОЗ - тривалість обороту запасів і витрат;

ЧОД - тривалість обороту дебіторської заборгованості;

ЧОК - тривалість обороту кредиторської заборгованості.

Рис. 3.3.1. Причини недостатності грошових коштів на підприємстві

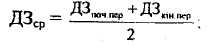

середні матеріальні оборотні активи:

середня дебіторська заборгованість:

середня кредиторська заборгованість:

Собівартість випущеної продукції розраховується за формулою: собівартість залишків готової продукції на початок періоду плюс собівартість реалізованої продукції мінус собівартість залишків готової продукції на кінець періоду.

Фінансовий цикл представляє собою період обороту активів, протягом якого готівкові кошти уречевлені в оборотних фондах.

Таким чином, фінансовий цикл включає в себе час надходження оборотних коштів в двох стадіях кругообігу - виробничій і товарній і не включає час їх перебування в грошовій стадії. Схематично розрахунок фінансового циклу показаний на рис. 3.3.2.

У разі, коли підприємство видає або отримує аванси, воно повинно скоригувати фінансовий цикл на тривалість їх обороту.

Оптимізація фінансового циклу - одне з головних завдань Діяльності фінансових служб підприємства. Очевидно, що напрями скорочення фінансового циклу пов'язані зі скороченням виробничого Циклу, зменшенням тривалості обороту дебіторської заборгованості, збільшенням тривалості обороту кредиторської заборгованості.

Рис. 3.3.2. Розрахунок фінансового циклу

Прогнозування грошових потоків

Процес управління потоками грошових коштів представляє собою постійний моніторинг відхилень реального руху грошових коштів від планових показників та використання заходів з усунення таких відхилень. В свою чергу, планові показники повинні враховувати пропозиції по ефективному використанню грошових коштів (наприклад, прискорення їх обороту).

Даний розділ роботи фінансового менеджера зводиться до розрахунку можливих джерел надходження і відпливу грошових коштів. Використовується та ж схема, що й при аналізі руху грошових коштів, тільки для простоти деякі показники можуть агрегуватися.

Оскільки більшість показників важко спрогнозувати з достатнім рівнем імовірності, то прогнозування грошового потоку зводять до побудови бюджетів грошових коштів в періоді, що планується, враховуючи лише основні компоненти потоку: обсяг реалізації, частку виручки за готівку, прогноз кредиторської заборгованості тощо. Прогноз здійснюється на певний період в розрізі підперіодів: рік по кварталах, квартал по місяцях тощо.

В будь-якому випадку процедури методики прогнозування виконуються в наступній послідовності:

- прогнозування грошових надходжень за підперіодами;

- прогнозування грошових витрачань за підперіодами;

- розрахунок чистого грошового потоку (надлишок/нестача) за підперіодами;

- визначення сукупної потреби в короткостроковому фінансуванні в розрізі підперіодів.

Найпоширенішими прогнозними фінансовими документами надходження та витрачання грошових коштів на підприємствах виступають:

- касовий бюджет - план надходження і витрачання грошових коштів, що є однією з основних форм поточного фінансового плану управління грошовими потоками, розробляється на фінансовий рік з помісячною сегментацією;

- платіжний календар - форма поточного фінансового плану управління грошовими потоками, розробляється на короткостроковий період з щоденною сегментацією.

A.M. Поддєрьогін зазначає, що згадані види фінансових планових документів мають надзвичайно багатоваріантний характер, зумовлений як різноманітною специфікою діяльності кожного окремого підприємства, так і спектром його зв'язків із суб'єктами макросередовища. Враховуючи, що ряд початкових передумов розробки даних планів носять слабкий прогнозний характер, в економічній літературі рекомендується їх складання у трьох варіантах: "оптимістичному", "реалістичному" і "песимістичному".

Платіжний календар представляє собою план грошових надходжень та витрат за визначений період із залишком (сальдо) на поточному рахунку підприємства. Його інформаційною основою є різноманітні плани та баланси, що складаються на підприємстві: план реалізації продукції, кошторис витрат на виробництво, кошторис використання фонду оплати праці, кошторис державного соціального страхування, кошторис витрат на технічне переозброєння та реконструкцію тощо.

План реалізації продукції (виконання робіт) є основним при визначенні очікуваних надходжень. В умовах ринкової економіки він повинен максимально враховувати рекомендації служби маркетингу підприємства, бути точним та обґрунтованим.

До кошторису виробничих витрат потрібно включати інформацію про суму та час здійснення витрат, необхідних для виконання плану реалізації продукції. В плануванні витрат, зокрема, при визначенні суми витрат на закупку обладнання, матеріалів та напівфабрикатів, приймають участь виробничі служби, в першу чергу - служби підготовки виробництва, постачання, комплектації.

Платіжний календар відображає очікувані грошові доходи та витрати у плановому періоді і призначений для планування змін обсягу грошових коштів та майбутніх фінансових потреб. Він є засобом "ранньої діагностики" фінансового стану підприємства. Якщо планується позитивне сальдо, то можна розраховувати на отримання додаткового доходу. Якщо ж на стадії проекту виявлено нестачу фінансових коштів, то у керівника є час для прийняття необхідних заходів.

О.Б. Крутік і М.М. Хайкін виділяють шість етапів при складанні платіжного календаря:

І. Вибір періоду планування. Як правило, це квартал (місяць).

ІІ. Планування обсягу реалізації продукції та послуг. Здійснюється за спеціальною методикою із урахуванням обсягу виробництва у періоді, що розглядається.

ІІІ. Оцінка грошових доходів. Охоплює наступні статті:

реалізацію продукції, робіт, послуг (виручку від • продажу промислової продукції, реалізацію надлишкового обладнання, сировини, матеріалів, напівфабрикатів);

авансові платежі;

дебіторську заборгованість наростаючим підсумком, що переходить із попереднього періоду планування (надходження коштів від покупців по простроченій заборгованості);

кредити (під розрахункові документи в дорозі, під товарно-матеріальні цінності);

інші надходження (асигнування із бюджету, надходження коштів від вищих організацій для надання тимчасової фінансової допомоги).

IV Оцінка грошових витрат. Поширюється на наступні статті:

поточна оплата закупівлі товарно-матеріальних цінностей (рахунків постачальників за сировину, матеріали, купівельні вироби та напівфабрикати, послуги сторонніх підприємств, виконання НДДКР тощо);

погашення кредиторської заборгованості, яка виникає внаслідок оплати закупок, зроблених у попередньому періоді;

заробітна плата із нарахуваннями (фонд оплати праці, оплата відпусток, соціальне страхування, інші виплати);

частина непрямих витрат підприємства, що оплачуються з поточного рахунку (допоміжні матеріали, витрати на поточний та капітальний ремонт);

податкові платежі;

виплата відсотків за кредити;

капітальні витрати на технічне переозброєння, придбання обладнання;

інші платежі (витрати за рахунок прибутку, що залишається у підприємства, повернення вищестоящим організаціям раніше отриманої допомоги, виплата дивідендів по акціях акціонерного підприємства).

V. Визначення грошового сальдо. Грошове сальдо - різниця між сумами надходжень та витрати за період планування.

VI. Підбиття підсумків. З'ясовується, чи буде у підприємства надлишок або нестача коштів. Результати підбиття підсумків зводяться в таблицю, яка має наступну форму (табл. 3.4.).

Таблиця 3.4

Прогнозний бюджет грошових коштів

|

Показник |

Період |

|||

1 |

2 |

3 |

4 |

||

Надходження засобів |

|

|

|

|

|

Витрачання засобів |

|

|

|

|

|

Сальдо за період (р. 1 - р.2) |

|

|

|

|

|

Початкове сальдо |

|

|

|

|

|

Кінцеве сальдо |

|

|

|

|

|

Мінімально допустиме сальдо |

|

|

|

|

|

Надлишок засобів (р.5 - р.6) |

|

|

|

|

|

Нестача засобів (р.5 - р.6) |

|

|

|

|

|

Як правило, в доходній частині платіжного календаря деталізується отримання кредитів та погашення дебіторської заборгованості, а у витратній частині - надання кредиту та погашення кредиторської заборгованості, що є корисним для цілей фінансового аналізу. Але деталізація не є обов'язковою, більш того, вона призводить до завищення валюти балансу, тобто обсягу доходної та витратної частин. Усунення розділу, що деталізує кредити, дозволяє спростити баланс та знизити трудомісткість його складання.