- •Глава 1 История развития банковской системы в России 3

- •Глава 2 Особенности современной банковской системы 15

- •Глава 3 Современное состояние и перспективы банковской системы в России 29

- •Введение

- •Глава 1 История развития банковской системы в России

- •1.1 Зарождение банковской системы

- •1.2 Банковская система Советского государства

- •1.3 Банковская система с 1992 г. По настоящее время

- •Глава 2 Особенности современной банковской системы

- •2.1 Банковская система и ее структура

- •2.2 Центральный банк рф

- •2.3 Кредитные организации

- •Глава 3 Современное состояние и перспективы банковской системы в России

- •3.1 Масштабы и структура современной российской банковской системы и ее роль в экономике

- •3.2 Структура и качество активов и пассивов банковского сектора

- •2006-2010 Годах9

- •3.3 Основные направления совершенствования российской банковской системы

- •Заключение

- •Список литературы

Глава 3 Современное состояние и перспективы банковской системы в России

3.1 Масштабы и структура современной российской банковской системы и ее роль в экономике

Можно выделить 3 этапа в развитии банковского сектора с 2006 по 2010 гг:

2005-й – первая половина 2008 года – этап докризисного развития.

Основными характеристиками являются стремительный рост банковского сектора и масштабной кредитной экспансией.

вторая половина 2008-го – первая половина 2009 года – период острой фазы кризисных явлений.

Основными характеристиками являются проблемы с ликвидностью, резкое снижение качества активов, сильным снижением кредитной активности.

вторая половина 2009-го – 2010 год – этап стабилизации в экономике и

банковском секторе и постепенной кредитной «разморозки».

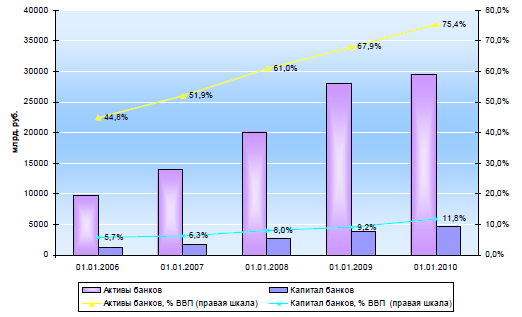

С начала 2006 года произошел существенный рост роли банковской системы (рис.1).

Рис.1. Динамика активов капитала банков РФ с 2006 по 2010 гг.2

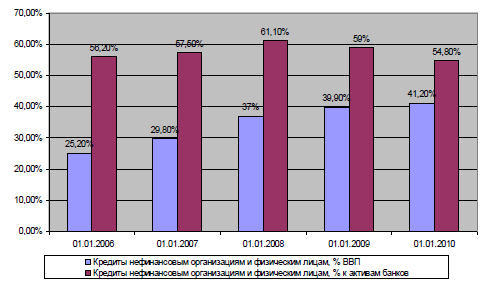

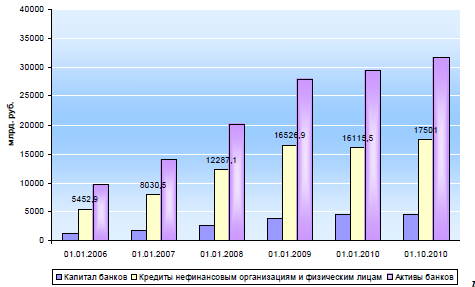

С 2006 по 2009 год совокупные активы банковской системы, согласно официальным данным, увеличились в 3 раза, а их доля в ВВП возросла до 75,4% с 44,8%. Доля капитала в ВВП увеличилась в 2 раза с 5,7% до 11,8%. Банки усилили роль и в финансировании реального сектора – за 2006-2009 годы доля кредитов нефинансовым предприятиям в ВВП выросла с 25,2 до 41,2% (рис.2 и 3)

Рис.2. Динамика финансирования реального сектора в РФ с 2006 по 2010 гг.3

Рис.3. Динамика основных показателей банковской системы в РФ с 2006 по 2010 гг.4

Однако докризисные темпы роста активов (40% и более) в 2009-2010 годах

снизились до 5-8%, по кредитному портфелю наблюдалась стагнация.

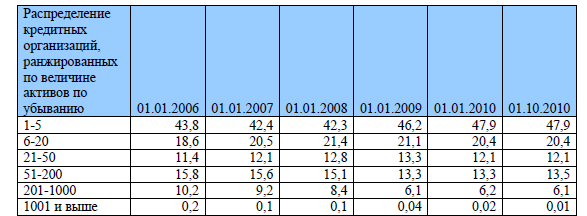

Банковский сектор России в 2006-2010 годах остался высоко

концентрированным (табл.1). Доля 5 крупнейших по активам банков в совокупных активах банковской системы в последние 5 лет стабильно превышала уровень 40%. При этом наметившееся в 2006-2007 годах снижение этого показателя в кризис сменилось обратной тенденцией. На 01.10.2010 доля 5 крупнейших банков стала ближе к 50%. В кризис несколько возросла также доля остальных банков из топ-20, а вот доля мелких структур (ниже 200-го места по активам) снизилась с 2006 года почти в 2 раза.

Таблица 1

Доля активов, приходящаяся на разные группы банков России, %5

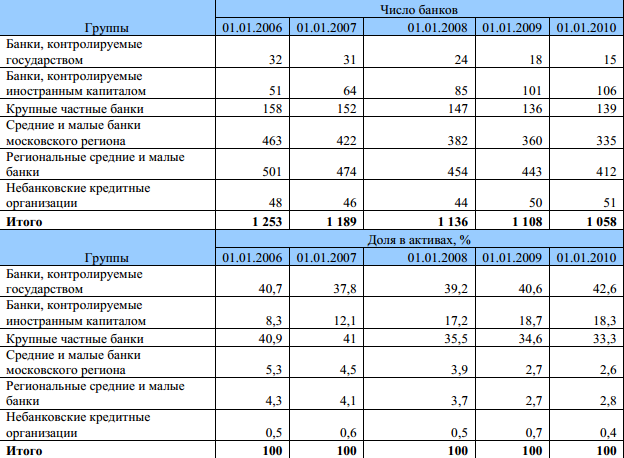

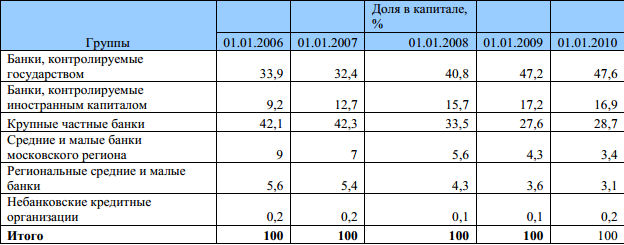

Наиболее многочисленная группа участников – средние и малые российские банки, формировавшие около 8,6% активов сектора. Здесь выделяют банки московского региона и региональные банки. Среди московских чаще встречаются банки, специализирующиеся на расчетно-кассовом обслуживании, региональные же банки в большинстве случаев имеют сильную клиентскую базу в сфере кредитования малого и среднего бизнеса, концентрируются на реализации региональных социально значимых программ. Как видно из таблицы 2, в период с 2006-го по 2010 год в банковской системе наиболее существенно возросла роль банков с иностранным участием. Наоборот, роль крупных частных банков, а также средних и мелких банков Москвы и регионов устойчиво снижалась. Несколько увеличилось в кризис и значение банков с государственным участием, однако данный рост нельзя назвать существенным.

Топ-5 крупнейших по активам банков представлен исключительно структурами с государственным участием (ОАО «Сбербанк России», ОАО «Банк ВТБ», ГПБ (ОАО), ОАО «Россельхозбанк», ОАО «Банк Москвы»). Они же представлены в топ-5 банков по размеру собственного капитала и величине балансовой прибыли.

Таблица 2

Основные группы банков на российском рынке6

В топ-10 по активам также входят два частных банка (ОАО «Альфа-Банк» и ОАО «Промсвязьбанк») и два с иностранным участием (ЗАО «Юникредит Банк» и ЗАО «Райффайзенбанк»).