- •7.03050201 "Економічна кібернетика" та

- •8.03050201 "Економічна кібернетика"

- •Тема 1. Основи фінансового менеджменту

- •Тема 2. Методологія та інструментарій фінансового менеджменту Лекція 1. Концепція вартості грошей у часі

- •Лекція 2. Концепція “ризик – дохідність”, “ліквідність – дохідність”

- •Тема 3 . Аналіз та планування в системі фінансового менеджменту

- •Тема 4. Управління активами підприємств Лекція 1. Управління необоротними активами

- •Лекція 2. Управління оборотними активами

- •Тема 5. Управління капіталом підприємств

- •Тема 6. Управління грошовими потоками підприємств

- •Тема 7. Управління фінансовими ризиками підприємств

- •Тема 8. Антикризове фінансове управління на підприємстві

- •Тема 1. Основи фінансового менеджменту

- •1. Сутність та функції фінансів. Фінансові відносини підприємства та їх види.

- •1. Сутність та функції фінансів підприємств. Фінансові відносини підприємства та їх види

- •2. Сутність фінансового менеджменту та принципи його організації на підприємстві

- •3. Основна мета, задачі та функції фінансового менеджменту

- •4. Організаційна структура побудови системи фінансового менеджменту на підприємстві

- •Лекція 1. Концепція вартості грошей у часі

- •2. Методичний інструментарій оцінки вартості грошей на основі використання простого відсотку

- •Вартість 100 грн., що розміщені під 8% (простих)на n періодів.

- •4. Методичний інструментарій оцінки вартості грошей на основі використання складного відсотку

- •Вартість розміщення 100 грн. Під 8% (складних) річних на n періодів.

- •5. Поняття ануїтету. Методичний інструментарій оцінки вартості ануїтету

- •Лекція 2. Концепція “ризик – дохідність”, “ліквідність – дохідність”

- •3. Використання залежності “ризик-дохідність” для оцінки необхідного рівня дохідності фінансових активів

- •3. Взаємозв’язок ліквідності та дохідності при прийнятті рішень про інвестування та фінансування

- •План лекції:

- •1. Показники, які характеризують загальноекономічний розвиток держави.

- •2. Показники, які характеризують кон”юнктуру фінансового ринку.

- •3. Показники, що характеризують діяльність контрагентів та конкурентів.

- •4. Нормативно-регулюючі показники.

- •1. Показники, які характеризують фінансовий стан та результати фінансової діяльності підприємства в цілому:

- •2. Показники, що характеризують фінансові результати діяльності окремих структурних підрозділів підприємства.

- •3. Нормативно-планові показники, що пов”язані з фінансовим розвитком підприємства.

- •2. Аналіз фінансового стану підприємства

- •3. Системи та методи фінансового планування

- •2. Система поточного планування фінансової діяльності.

- •4. Організація фінансового контролю на підприємстві

- •Формування системи приоритетних показників, які контролюються.

- •Розробка системи кількісних стандартів контролю.

- •Побудова системи моніторингу показників фінансового контролінгу.

- •Тема 4. Управління активами підприємств

- •5. Забезпечення умов прискорення обороту активів в процесі їх використання.

- •Лекція 1. Управління необоротними активами

- •2. Фінансові аспекти оновлення необоротних активів

- •Формування необхідного рівня інтенсивності оновлення окремих груп необоротних активів підприємства.

- •Кумулятивного методу. Характерною рисою є використання кумулятивного коефіцієнту (кук), який визначається так:

- •Вибір форми задоволення потреби в прирості необоротних активів.

- •Визначення вартості оновлення окремих груп необоротних активів .

- •3.Управління фінансуванням необоротних активів

- •Придбання активів, що оновлюються, у власність за рахунок власних фінансових ресурсів.

- •Придбання основних фондів у власність за рахунок довгострокового банківського кредиту.

- •Оренда (лізинг) активів, які мають бути оновленими.

- •Лекція 2. Управління оборотними активами

- •По періоду функціонування:

- •Визначення принципових підходів до формування оборотних активів підприємства.

- •Оптимізація обсягу оборотних активів підприємства.

- •Оптимізація співвідношення постійної та змінної частини оборотних активів.

- •Забезпечення необхідної ліквідності оборотних активів.

- •Забезпечення підвищення рентабельності оборотних активів.

- •Забезпечення мінімальних втрат оборотних активів в процесі їх використання.

- •Формування принципів та оптимальної структури джерел фінансування оборотних активів.

- •2. Управління грошовими активами та ліквідними цінними паперами

- •1. Аналіз грошових активів у попередньому періоді.

- •2. Оптимізація середнього залишку грошових активів підприємства.

- •3. Вибір найбільш ефективних форм регулювання середнього залишку грошових активів.

- •4. Забезпечення рентабельності використання тимчасово вільного залишку грошових коштів.

- •5. Побудова ефективних систем контролю за грошовими активами підприємства.

- •3. Управління запасами

- •1. Аналіз запасів товарно-матеріальних цінностей в попередньому періоді.

- •2. Оптимізація розміру основних груп поточних запасів.

- •3. Оптимізація загальної суми запасів товарно-матеріальних цінностей, які включаються до складу оборотних активів.

- •3. Побудова системи контролю запасів на підприємстві.

- •4. Реальне відображення в фінансовому обліку реальної вартості запасів товарно-матеріальних цінностей в умовах впливу інфляційного фактору.

- •4. Дебіторська заборгованість та кредитна політика підприємства.

- •1. Аналіз дебіторської заборгованості підприємства в попередньому періоді.

- •2. Формування принципів кредитної політики по відношенню до покупців продукції.

- •3. Визначення можливої суми фінансових коштів, які можуть бути інвестовані в дебіторську заборгованість по товарному та споживчому кредиту.

- •4. Формування системи кредитних умов.

- •5. Формування стандартів оцінки покупців та диференціація умов надання кредиту.

- •6. Формування процедури інкасації дебіторської заборгованості.

- •7. Використання на підприємстві сучасних форм рефінансування дебіторської заборгованості.

- •8. Побудова ефективних систем контролю за рухом та своєчасною інкасацією дебіторської заборгованості.

- •5. Управління фінансуванням оборотних активів

- •План лекції:

- •1. Визначення перспектив розвитку господарської діяльності підприємства .

- •2. Визначення обсягу капіталу підприємства, який відповідає обсягу активів, що формуються.

- •3. Забезпечення оптимальної структури фінансових ресурсів підприємства з позицій ефективного його функціонування.

- •4. Забезпечення мінімізації вартості капіталу підприємства.

- •5. Забезпечення високоефективного використання капіталу в процесі здійснення підприємством господарської діяльності.

- •2. Поняття вартості капіталу та основні сфери застосування цього показника.

- •1. Показник вартості капіталу використовується при прийнятті рішень про здійснення реального інвестування.

- •2. Показник вартості капіталу використовується при прийнятті рішень про фінансування, а саме:

- •3. Складові капіталу та їх ціна. Поняття середньозваженої вартості капіталу, методика її визначення

- •Попередня оцінка вартості капіталу по окремих елементах.

- •Узагальнююча оцінка вартості капіталу на основі показника середньозваженої вартості капіталу

- •Розрахунок граничної вартості капіталу.

- •Розрахунок граничної ефективності капітал

- •4. Концепція структури капіталу та її вплив на ефективність діяльності підприємства. Процес оптимізації структури капіталу

- •1. Аналіз капіталу підприємства.

- •2. Оцінка основних факторів, що визначають структуру капіталу.

- •4. Оптимізація структури капіталу по критерію мінімізації його вартості.

- •5. Оптимізація структури капіталу по критерію мінімізації рівня фінансових ризиків.

- •6. Формування показника цільової структури капіталу.

- •5. Політика формування власних фінансових ресурсів як складова частина управління власним капіталом

- •1. Аналіз формування власних фінансових ресурсів підприємства в попередньому періоді.

- •2. Визначення загальної потреби у власних фінансових ресурсах.

- •3. Оцінка вартості залучення власного капіталу з різних джерел.

- •4. Забезпечення максимізації обсягу залучення власних фінансових ресурсів за рахунок внутрішніх джерел.

- •5. Визначення необхідного обсягу залучення власних фінансових ресурсів за рахунок зовнішніх джерел.

- •6. Оптимізація співвідношення внутрішніх та зовнішніх джерел формування власних фінансових ресурсів.

- •6. Політика управління позиковим капіталом підприємства

- •1. Формування інформаційної бази управління позиковими ресурсами.

- •2. Аналіз залучення та використання позикових коштів в попередньому періоді.

- •3. Визначення граничного обсягу залучення позикових коштів.

- •4. Визначення потреби підприємства в позикових коштах в плановому періоді.

- •5. Оцінка вартості залучення позикових коштів із різних джерел.

- •6. Визначення найбільш оптимального співвідношення обсягу довго- та короткострокових позикових коштів.

- •7. Визначення форм використання залучення позикових коштів.

- •8. Забезпечення ефективного використання позикових коштів.

- •План лекції:

- •1. Поняття, види та принципи управління грошовими потоками підприємства

- •1. За направленістю руху грошових коштів:

- •2. За методом вирахування обсягу:

- •3. За видами господарської діяльності:

- •4. За ритмічністю здійснення:

- •5. В залежності від безперервності формування в періоді, що розглядається:

- •6. За рівнем достатності обсягу грошового потоку:

- •2. Аналіз грошових потоків підприємства в попередньому періоді.

- •4. Планування грошових потоків підприємства.

- •5. Здійснення контролю за грошовими потоками підприємства.

- •2. Методи оптимізації грошових потоків та оцінка ефективності системи управління грошовими коштами

- •3. Планування та бюджетування в процесі управління грошовими потоками

- •1. Прогноз надходження та витрачання грошових коштів по операційній діяльності.

- •4. Прогноз валового та чистого грошового потоку в цілому по підприємству.

- •6. Урахування цілей фінансової стратегії в процесі управління фінансовими ризиками підприємства.

- •2. Політика управління фінансовими ризиками

- •3. Внутрішні механізми нейтралізації фінансових ризиків

- •4. Зовнішнє страхування ризиків підприємства та шляхи забезпечення його ефективності

- •2. Неможливість підприємства в повному обсязі відшкодувати фінансові втрати за рахунок власних фінансових ресурсів.

- •4. Неможливість прогнозування та регулювання ризику в рамках підприємства.

- •План лекції:

- •2. Політика антикризового фінансового управління на підприємстві при загрозі банкрутства

- •5) Вибір та використання внутрішніх механізмів фінансової стабілізації підприємства, які відповідають масштабам кризового фінансового стану підприємства.

- •6) Вибір ефективних форм санації підприємства.

- •7) Здійснення контролю за результатами розробки заходів по виводу підприємства з фінансової кризи.

- •3. Методичні підходи до виявлення ситуації банкрутства

- •1. Класифікація основних факторів, які обумовлюють кризовий фінансовий розвиток підприємства.

- •2. Проведення комплексного аналізу з використанням спеціальних методів оцінки окремих факторів на кризовий фінансовий розвиток.

- •3. Прогнозування розвитку кризового фінансового стану підприємства під негативним впливом окремих факторів.

- •4. Прогнозування здатності підприємства до нейтралізації загрози банкрутства за рахунок внутрішніх фінансових механізмів.

- •5. Кінцеве визначення масштабів кризового фінансового стану підприємства.

- •4. Санація підприємства, умови та форми її проведення, розробка проекту фінансового оздоровлення підприємства

- •2) Якщо само підприємство звертається до суду із заявою про своє банкрутство та одночасно пропонує умови своєї санації.

- •1. Визначення доцільності та можливості проведення санації.

- •2. Обгрунтування концепції санації.

- •3. Визначення напрямку та форми здійснення санації.

- •2. За рахунок коштів кредиторів боржника:

- •5. Підбор санатора.

- •6. Підготовка бізнес-плану санації

- •7. Розрахунок ефективності санації.

- •8. Моніторинг реалізації заходів по фінансовому оздоровленню підприємства.

2. Методичний інструментарій оцінки вартості грошей на основі використання простого відсотку

Схема простих відсотків може використовуватись при короткостроковому інвестуванні , а також в практиці банківських розрахунків при нарахуванні відсотків по короткостроковим позичкам зі строком погашення до одного року.

Простим відсотком називається сума, яка нараховується від первісної суми вкладу в кінці одного періоду платежу. Наглядно механізм нарахування відсотків по схемі простих відсотків показано в таблиці 2.1.1.

Таблиця 2.1.1.

Вартість 100 грн., що розміщені під 8% (простих)на n періодів.

Роки |

Під простий відсоток 100+100*і*n |

1 |

100+8=108 |

2 |

108+8=116 |

3 |

116+8=124 |

4 |

124+8=132 |

5 |

132+8=140 |

Отже, вважається, що інвестиція здійснена на умовах простого відсотку, якщо вкладена сума грошових коштів щорічно збільшується на величину (Р * і), де Р – інвестована сума грошових коштів, i – процентна ставка

При використанні схеми простих відсотків може бути визначено:

Майбутня вартість вкладу(FV):

FV = PV*(1+i*n)

Де i – процентна ставка, n – кількість інтервалів , по яких здійснюється розрахунок процентних платежів в загальному обумовленому періоді часу.

В даному випадку вираз (1+i*n) називається множник нарощування суми простих відсотків.

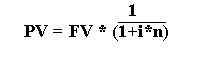

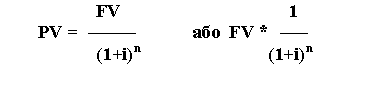

Теперішня (приведена) вартість вкладу(PV):

В даному

випадку вираз

![]() називається

дисконтним

множником суми простих відсотків.

називається

дисконтним

множником суми простих відсотків.

Сума простого відсотку в процесі нарощування(І):

І = Р*і*n

Сума дисконту (D):

![]()

4. Методичний інструментарій оцінки вартості грошей на основі використання складного відсотку

Схема складного відсотка використовується, як правило, в більшості фінансових розрахунків, якщо не обумовлено, що мова йде про просту процентну ставку. Така схема використовується, в основному, при довгострокових фінансових операціях.

Складним відсотком називається сума доходу, яка утворюється в результаті інвестування за умови, що сума нарахованого відсотка не виплачується після кожного періоду, а приєднується до основної суми вкладу і в наступному платіжному періоді сама приносить доход. В таблиці 2.1.2. показано механізм нарахування відсотків за схемою складних відсотків.

Таблиця 2.1.2.

Вартість розміщення 100 грн. Під 8% (складних) річних на n періодів.

Роки |

Під складні відсотки :100*(1+і)n |

1 |

100+8=108 |

2 |

108+8,64=116,64 |

3 |

116,64+9,33= 125,97 |

4 |

125,97+10,08=136,05 |

5 |

136,05+10,88=146,93 |

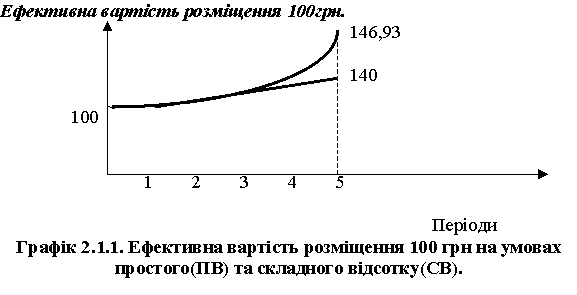

Як бачимо, сума процентів, що нараховуються при використанні схеми складного відсотку, щорічно зростає на відміну від простого відсотку. Ця різниця майже не помітна в перші роки, але стає досить значною при більших термінах розміщення коштів. Дані таблиць 2.1.1. і 2.1.2. відображені на графіку 2.1.1. І наглядно показують різницю між цими двома схемами.

При використанні схеми складних відсотків також можна розрахувати:

Майбутню вартість вкладу(FV):

FV = PV * (1+і)n

де PV – приведена(теперішня) вартість, і – процентна ставка за кожний період, n – кількість періодів нарахування відсотка.

Вираз (1+і)n представляє собою множник нарощування суми складних відсотків або відсотковий фактор майбутньої вартості. Його значення можна знайти в спеціальних таблицях, що полегшує процес розрахунків.

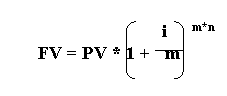

Вже зазначалось, що стандартним інтервалом нарахування є один рік. Але на практиці можливе застосування схеми нарощування з внутрішньо річними нарахуванням. В цьому випадку нарахування робляться декілька разів на рік, тоді майбутня вартість має визначатись так:

де m – кількість нарахувань на протязі року, n – кількість років.

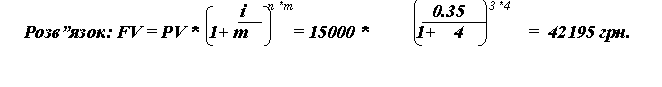

Розглянемо приклад: 15000 грн. покладено на депозит під 35% річних за умови щоквартального нарахування відсотку. Період нарахування - три роки при умові використання схеми складних відсотків. Знайти майбутню вартість цієї суми грошових коштів через три роки.

Для розрахунку можна скористатися й таблицею відсоткового фактору майбутньої вартості. Вона наведена в підручнику “Основи фінансового менеджменту” Бланк І.А. с.327, том 2. Знаходимо вже готове значення відсоткового фактору майбутньої вартості грошових коштів на перетині рядку з числом інтервалу = 12 (тому що протягом загального періоду нарахування відсоток буде нараховуватись 12 разів = 3 роки * 4 квартали ) та колонки із нашим значенням ставки відсотка, яка дорівнює приблизно 9%, виходячи з нашої умови (35% : 4 = 8,75 = 9%). Отже, значення відсоткового фактору майбутньої вартості дорівнює 2,813. Майбутня вартість грошового вкладу = 15000*2,813 = 42195 грн.

Теперішню(приведену) вартість вкладу (PV):

Вираз 1/(1+і)n є не що інше, як множник дисконтування суми складних відсотків або процентний фактор теперішньої вартості. Його значення розраховані в спеціальних таблицях відсоткового фактору теперішньої вартості грошового вкладу, за допомогою яких можна облегшувати процес розрахунків (див. підручник “Основи фінансового менеджменту”, І.А.Бланк, с.331). Механізм використання цих таблиць аналогічний механізму використання таблиць відсоткового фактору майбутньої вартості грошового вкладу.

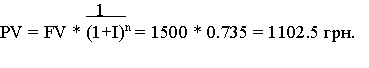

Приклад: Розрахувати, яку суму потрібно покласти на депозитний рахунок, щоб через два роки мати 1500 грн. Відсоткова ставка становить 16% річних з нарахуванням відсотка раз в півріччя. Застосовується схема складних відсотків.

Розв”язок: Розрахунки легко провести за допомогою розрахункової таблиці відсоткового фактору теперішньої вартості: знаходимо значення відсоткового фактору теперішньої вартості на перетині відповідного рядка (число інтервалів нарахування = 2*2= 4) та колонки ( ставка відсотка = 15% : 2 = 8%). Отже значення відсоткового фактору теперішньої вартості дорівнює 0,735. Далі розраховуємо теперішню вартість вкладу:

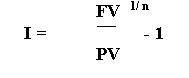

Процентну ставку, що використовується в розрахунках вартості вкладів по складних відсотках(і):

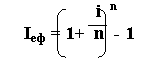

Справа в тому, що різними видами фінансових контрактів можуть передбачатися різні схеми нарахування відсотків. Для забезпечення порівняльного аналізу ефективності таких контрактів і існує власне відносно універсальний показник - ефективна (порівняльна) процентна ставка (іеф), яка характеризує середньорічний її рівень, що визначається співвідношенням річної суми відсотку, нарахованого за періодичними ставками, до основної суми вкладу:

де і – річна ставка відсотка, за якою здійснюється нарахування, n – кількість інтервалів нарахування відсотка впродовж загального періоду нарахування.

Приклад: підприємство має дві альтернативи отримання позики:

А) на умовах щоквартального нарахування відсотків при ставці 75% річних;

Б) на умовах нарахування відсотків раз в півріччя при ставці 80% річних.

Відносні витрати підприємства по обслуговуванню позики можуть бути визначені за допомогою розрахунку ефективної річної ставки – чим вона вища, тим більший рівень витрат:

А) іеф = (1+0,75/4)4 –1 = 0,99

Б) іеф = (1+0,80/2)2 –1 = 0,96

Отже, варіант Б є більш привабливим для підприємства.