- •7.03050201 "Економічна кібернетика" та

- •8.03050201 "Економічна кібернетика"

- •Тема 1. Основи фінансового менеджменту

- •Тема 2. Методологія та інструментарій фінансового менеджменту Лекція 1. Концепція вартості грошей у часі

- •Лекція 2. Концепція “ризик – дохідність”, “ліквідність – дохідність”

- •Тема 3 . Аналіз та планування в системі фінансового менеджменту

- •Тема 4. Управління активами підприємств Лекція 1. Управління необоротними активами

- •Лекція 2. Управління оборотними активами

- •Тема 5. Управління капіталом підприємств

- •Тема 6. Управління грошовими потоками підприємств

- •Тема 7. Управління фінансовими ризиками підприємств

- •Тема 8. Антикризове фінансове управління на підприємстві

- •Тема 1. Основи фінансового менеджменту

- •1. Сутність та функції фінансів. Фінансові відносини підприємства та їх види.

- •1. Сутність та функції фінансів підприємств. Фінансові відносини підприємства та їх види

- •2. Сутність фінансового менеджменту та принципи його організації на підприємстві

- •3. Основна мета, задачі та функції фінансового менеджменту

- •4. Організаційна структура побудови системи фінансового менеджменту на підприємстві

- •Лекція 1. Концепція вартості грошей у часі

- •2. Методичний інструментарій оцінки вартості грошей на основі використання простого відсотку

- •Вартість 100 грн., що розміщені під 8% (простих)на n періодів.

- •4. Методичний інструментарій оцінки вартості грошей на основі використання складного відсотку

- •Вартість розміщення 100 грн. Під 8% (складних) річних на n періодів.

- •5. Поняття ануїтету. Методичний інструментарій оцінки вартості ануїтету

- •Лекція 2. Концепція “ризик – дохідність”, “ліквідність – дохідність”

- •3. Використання залежності “ризик-дохідність” для оцінки необхідного рівня дохідності фінансових активів

- •3. Взаємозв’язок ліквідності та дохідності при прийнятті рішень про інвестування та фінансування

- •План лекції:

- •1. Показники, які характеризують загальноекономічний розвиток держави.

- •2. Показники, які характеризують кон”юнктуру фінансового ринку.

- •3. Показники, що характеризують діяльність контрагентів та конкурентів.

- •4. Нормативно-регулюючі показники.

- •1. Показники, які характеризують фінансовий стан та результати фінансової діяльності підприємства в цілому:

- •2. Показники, що характеризують фінансові результати діяльності окремих структурних підрозділів підприємства.

- •3. Нормативно-планові показники, що пов”язані з фінансовим розвитком підприємства.

- •2. Аналіз фінансового стану підприємства

- •3. Системи та методи фінансового планування

- •2. Система поточного планування фінансової діяльності.

- •4. Організація фінансового контролю на підприємстві

- •Формування системи приоритетних показників, які контролюються.

- •Розробка системи кількісних стандартів контролю.

- •Побудова системи моніторингу показників фінансового контролінгу.

- •Тема 4. Управління активами підприємств

- •5. Забезпечення умов прискорення обороту активів в процесі їх використання.

- •Лекція 1. Управління необоротними активами

- •2. Фінансові аспекти оновлення необоротних активів

- •Формування необхідного рівня інтенсивності оновлення окремих груп необоротних активів підприємства.

- •Кумулятивного методу. Характерною рисою є використання кумулятивного коефіцієнту (кук), який визначається так:

- •Вибір форми задоволення потреби в прирості необоротних активів.

- •Визначення вартості оновлення окремих груп необоротних активів .

- •3.Управління фінансуванням необоротних активів

- •Придбання активів, що оновлюються, у власність за рахунок власних фінансових ресурсів.

- •Придбання основних фондів у власність за рахунок довгострокового банківського кредиту.

- •Оренда (лізинг) активів, які мають бути оновленими.

- •Лекція 2. Управління оборотними активами

- •По періоду функціонування:

- •Визначення принципових підходів до формування оборотних активів підприємства.

- •Оптимізація обсягу оборотних активів підприємства.

- •Оптимізація співвідношення постійної та змінної частини оборотних активів.

- •Забезпечення необхідної ліквідності оборотних активів.

- •Забезпечення підвищення рентабельності оборотних активів.

- •Забезпечення мінімальних втрат оборотних активів в процесі їх використання.

- •Формування принципів та оптимальної структури джерел фінансування оборотних активів.

- •2. Управління грошовими активами та ліквідними цінними паперами

- •1. Аналіз грошових активів у попередньому періоді.

- •2. Оптимізація середнього залишку грошових активів підприємства.

- •3. Вибір найбільш ефективних форм регулювання середнього залишку грошових активів.

- •4. Забезпечення рентабельності використання тимчасово вільного залишку грошових коштів.

- •5. Побудова ефективних систем контролю за грошовими активами підприємства.

- •3. Управління запасами

- •1. Аналіз запасів товарно-матеріальних цінностей в попередньому періоді.

- •2. Оптимізація розміру основних груп поточних запасів.

- •3. Оптимізація загальної суми запасів товарно-матеріальних цінностей, які включаються до складу оборотних активів.

- •3. Побудова системи контролю запасів на підприємстві.

- •4. Реальне відображення в фінансовому обліку реальної вартості запасів товарно-матеріальних цінностей в умовах впливу інфляційного фактору.

- •4. Дебіторська заборгованість та кредитна політика підприємства.

- •1. Аналіз дебіторської заборгованості підприємства в попередньому періоді.

- •2. Формування принципів кредитної політики по відношенню до покупців продукції.

- •3. Визначення можливої суми фінансових коштів, які можуть бути інвестовані в дебіторську заборгованість по товарному та споживчому кредиту.

- •4. Формування системи кредитних умов.

- •5. Формування стандартів оцінки покупців та диференціація умов надання кредиту.

- •6. Формування процедури інкасації дебіторської заборгованості.

- •7. Використання на підприємстві сучасних форм рефінансування дебіторської заборгованості.

- •8. Побудова ефективних систем контролю за рухом та своєчасною інкасацією дебіторської заборгованості.

- •5. Управління фінансуванням оборотних активів

- •План лекції:

- •1. Визначення перспектив розвитку господарської діяльності підприємства .

- •2. Визначення обсягу капіталу підприємства, який відповідає обсягу активів, що формуються.

- •3. Забезпечення оптимальної структури фінансових ресурсів підприємства з позицій ефективного його функціонування.

- •4. Забезпечення мінімізації вартості капіталу підприємства.

- •5. Забезпечення високоефективного використання капіталу в процесі здійснення підприємством господарської діяльності.

- •2. Поняття вартості капіталу та основні сфери застосування цього показника.

- •1. Показник вартості капіталу використовується при прийнятті рішень про здійснення реального інвестування.

- •2. Показник вартості капіталу використовується при прийнятті рішень про фінансування, а саме:

- •3. Складові капіталу та їх ціна. Поняття середньозваженої вартості капіталу, методика її визначення

- •Попередня оцінка вартості капіталу по окремих елементах.

- •Узагальнююча оцінка вартості капіталу на основі показника середньозваженої вартості капіталу

- •Розрахунок граничної вартості капіталу.

- •Розрахунок граничної ефективності капітал

- •4. Концепція структури капіталу та її вплив на ефективність діяльності підприємства. Процес оптимізації структури капіталу

- •1. Аналіз капіталу підприємства.

- •2. Оцінка основних факторів, що визначають структуру капіталу.

- •4. Оптимізація структури капіталу по критерію мінімізації його вартості.

- •5. Оптимізація структури капіталу по критерію мінімізації рівня фінансових ризиків.

- •6. Формування показника цільової структури капіталу.

- •5. Політика формування власних фінансових ресурсів як складова частина управління власним капіталом

- •1. Аналіз формування власних фінансових ресурсів підприємства в попередньому періоді.

- •2. Визначення загальної потреби у власних фінансових ресурсах.

- •3. Оцінка вартості залучення власного капіталу з різних джерел.

- •4. Забезпечення максимізації обсягу залучення власних фінансових ресурсів за рахунок внутрішніх джерел.

- •5. Визначення необхідного обсягу залучення власних фінансових ресурсів за рахунок зовнішніх джерел.

- •6. Оптимізація співвідношення внутрішніх та зовнішніх джерел формування власних фінансових ресурсів.

- •6. Політика управління позиковим капіталом підприємства

- •1. Формування інформаційної бази управління позиковими ресурсами.

- •2. Аналіз залучення та використання позикових коштів в попередньому періоді.

- •3. Визначення граничного обсягу залучення позикових коштів.

- •4. Визначення потреби підприємства в позикових коштах в плановому періоді.

- •5. Оцінка вартості залучення позикових коштів із різних джерел.

- •6. Визначення найбільш оптимального співвідношення обсягу довго- та короткострокових позикових коштів.

- •7. Визначення форм використання залучення позикових коштів.

- •8. Забезпечення ефективного використання позикових коштів.

- •План лекції:

- •1. Поняття, види та принципи управління грошовими потоками підприємства

- •1. За направленістю руху грошових коштів:

- •2. За методом вирахування обсягу:

- •3. За видами господарської діяльності:

- •4. За ритмічністю здійснення:

- •5. В залежності від безперервності формування в періоді, що розглядається:

- •6. За рівнем достатності обсягу грошового потоку:

- •2. Аналіз грошових потоків підприємства в попередньому періоді.

- •4. Планування грошових потоків підприємства.

- •5. Здійснення контролю за грошовими потоками підприємства.

- •2. Методи оптимізації грошових потоків та оцінка ефективності системи управління грошовими коштами

- •3. Планування та бюджетування в процесі управління грошовими потоками

- •1. Прогноз надходження та витрачання грошових коштів по операційній діяльності.

- •4. Прогноз валового та чистого грошового потоку в цілому по підприємству.

- •6. Урахування цілей фінансової стратегії в процесі управління фінансовими ризиками підприємства.

- •2. Політика управління фінансовими ризиками

- •3. Внутрішні механізми нейтралізації фінансових ризиків

- •4. Зовнішнє страхування ризиків підприємства та шляхи забезпечення його ефективності

- •2. Неможливість підприємства в повному обсязі відшкодувати фінансові втрати за рахунок власних фінансових ресурсів.

- •4. Неможливість прогнозування та регулювання ризику в рамках підприємства.

- •План лекції:

- •2. Політика антикризового фінансового управління на підприємстві при загрозі банкрутства

- •5) Вибір та використання внутрішніх механізмів фінансової стабілізації підприємства, які відповідають масштабам кризового фінансового стану підприємства.

- •6) Вибір ефективних форм санації підприємства.

- •7) Здійснення контролю за результатами розробки заходів по виводу підприємства з фінансової кризи.

- •3. Методичні підходи до виявлення ситуації банкрутства

- •1. Класифікація основних факторів, які обумовлюють кризовий фінансовий розвиток підприємства.

- •2. Проведення комплексного аналізу з використанням спеціальних методів оцінки окремих факторів на кризовий фінансовий розвиток.

- •3. Прогнозування розвитку кризового фінансового стану підприємства під негативним впливом окремих факторів.

- •4. Прогнозування здатності підприємства до нейтралізації загрози банкрутства за рахунок внутрішніх фінансових механізмів.

- •5. Кінцеве визначення масштабів кризового фінансового стану підприємства.

- •4. Санація підприємства, умови та форми її проведення, розробка проекту фінансового оздоровлення підприємства

- •2) Якщо само підприємство звертається до суду із заявою про своє банкрутство та одночасно пропонує умови своєї санації.

- •1. Визначення доцільності та можливості проведення санації.

- •2. Обгрунтування концепції санації.

- •3. Визначення напрямку та форми здійснення санації.

- •2. За рахунок коштів кредиторів боржника:

- •5. Підбор санатора.

- •6. Підготовка бізнес-плану санації

- •7. Розрахунок ефективності санації.

- •8. Моніторинг реалізації заходів по фінансовому оздоровленню підприємства.

Придбання активів, що оновлюються, у власність за рахунок власних фінансових ресурсів.

Основу грошового потоку в цьому випадку складають витрати по придбанню , тобто ринкова ціна основних фондів. Ці витрати здійснюються в момент купівлі активу, тому приводити їх до теперішньої вартості немає необхідності.

Придбання основних фондів у власність за рахунок довгострокового банківського кредиту.

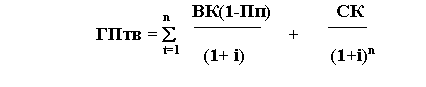

Основу грошового потоку у цьому випадку складає відсоток за користування кредитом та загальна його сума, яка повинна бути повернена при погашенні. Теперішня вартість грошового потоку розраховується так:

де ВК – сума відсотку за кредит у відповідності з річною його ставкою; Пп – ставка податку на прибуток, що виражена десятковим дробом; СК – сума отриманого кредиту, що повинен бути погашений в кінці кредитного періоду; i – річна ставка відсотка за довгостроковий кредит; n – кількість інтервалів, по яких здійснюється процентний платіж, в загальному обумовленому періоді.

Оренда (лізинг) активів, які мають бути оновленими.

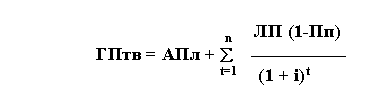

Основу грошового потоку лізингу складають авансовий лізинговий платіж (якщо такий передбачений в угоді) та регулярні лізингові платежі за використання активу. Теперішня вартість грошового потоку в цьому випадку може розраховуватись наступним чином:

де АПл – сума авансового лізингового платежу, яка передбачена лізинговою угодою; ЛП – річна сума регулярного лізингового платежу за використання активу; Пп – ставка податку на прибуток; i – середньорічна ставка позичкового відсотка на ринку капіталу (середня ставка по довгостроковому кредиту); n - кількість інтервалів, по яких здійснюється розрахунок процентних платежів, в загально обумовленому періоді часу.

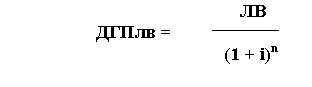

Якщо після передбаченого терміну використання активу, який взято в оренду на умовах фінансового лізингу, цей актив (основні фонди) має ліквідаційну вартість, то теперішня її вартість (ДГПлв) повинна бути вирахувана з загальної суми грошового потоку. Ця сума розраховується так:

де ЛВ – прогнозна ліквідаційна вартість активу (після передбаченого терміну його використання).

Лекція 2. Управління оборотними активами

Зміст та основні етапи реалізації політики управління оборотними активами.

Управління грошовими активами та ліквідними цінними паперами.

Управління запасами.

Дебіторська заборгованість та кредитна політика підприємства.

Фінансування оборотних активів.

1.Зміст та основні етапи реалізації політики управління оборотними активами

Для управління оборотними активами підприємства важливою є класифікація оборотних активів за рядом ознак:

По видах оборотні активи розділяються на:

Запаси

Дебіторську заборгованість

Поточні фінансові інвестиції

Грошові активи та їх еквіваленти

По періоду функціонування:

Постійні оборотні активи (системна частина) - представляє собою їх необхідний мінімум для здійснення операційної діяльності

Змінні оборотні активи (варіативна частина) – відбиває додатковий обсяг оборотних активів, які необхідні в періоди підйому підприємства або в якості страхового запасу.

За характером фінансових джерел формування:

Валові оборотні активи – представляють загальний їх обсяг, який сформований за рахунок як власних джерел, так і за рахунок позикового капіталу

Чисті оборотні активи (чистий робочий капітал)- представляє ту частину оборотних активів, які сформовані за рахунок власного капіталу та довгострокового позикового капіталу:

ЧОА = ОБА – ПЗ,

де ОБА – сума оборотних активів підприємства, ПЗ – сума поточних зобов”язань підприємства.

Власні оборотні активи (власні оборотні кошти) – характеризують ту їх частину, яка сформована за рахунок тільки власного капіталу.

ВОА = ОБА – ПЗ – ДПК,

де ДПК – довгострокові позикові кошти.

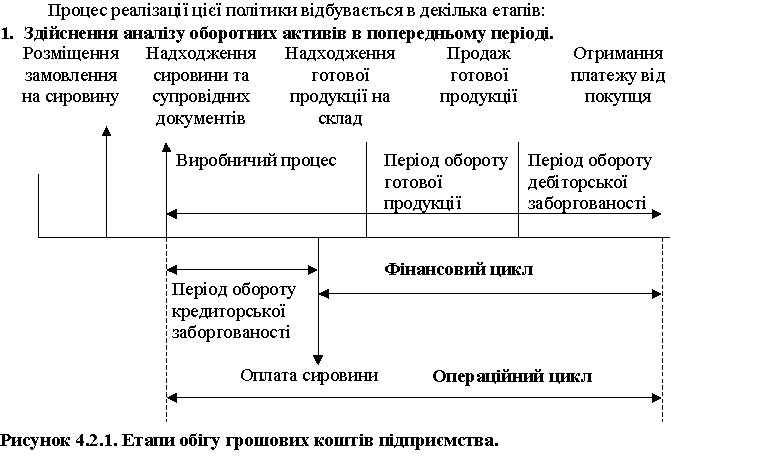

Крім того, управління оборотними активами підприємства пов”яязане з особливостями формування його операційного циклу та базовими складовими, які його формують.

Операційний цикл характеризує загальний період часу, впродовж якого фінансові ресурси "омертвлені" в запасах та дебіторській заборгованості. Тривалість операційного циклу (ТОЦ) визначається в днях наступним чином:

ТОЦ = ПОГА + ПОВЗ +ПОНВ + ПОГП +ПОДЗ,

де ПОВЗ – період обороту виробничих запасів, ПОНВ – період обороту запасів незавершеного виробництва, ПОГП – період обороту готової продукції, ПОДЗ – період обороту дебіторської заборгованості, ПОГА – період обороту грошових активів.

ПОВЗ = (Середній розмір виробничих запасів за період / Витрати на виробництво продукції )* Кількість днів у періоді

ПОНВ = Середній розмір запасів незавершеного виробництва / Витрати на виробництво продукції *Кількість днів у періоді

ПОГП = (Середня сума запасів готової продукції за період / Виручка від реалізації) * Кількість днів у періоді

ПОДЗ = (Середня сума дебіторської заборгованості за період / Виручка від реалізації)* Кількість днів у періоді

ПОГА = Середній розмір грошових активів / Виручка від реалізації * Кількість днів у періоді.

Слід зазначити, що сума перших трьох складових ( ПОВЗ, ПОНВ та ПОГП) представляє собою тривалість виробничого циклу (ТВЦ), який характеризує період повного обороту матеріальних елементів оборотних активів, починаючи з моменту надходження сировини, матеріалів і т. д. на підприємство і закінчуючи моментом відвантаження готової продукції покупцям.

Оскільки підприємство сплачує рахунки постачальників з певним часовим лагом, то час, впродовж якого грошові кошти відволікаються з обороту (тобто, фінансовий цикл), менший за операційний на середній період обороту кредиторської заборгованості (ПОКЗ). Таким чином, фінансовий цикл - представляє собою період повного обороту грошових коштів, які інвестовані в оборотні активи, починаючи з моменту погашення кредиторської заборгованості за отриману сировину, матеріали та закінчуючи інкасацією дебіторської заборгованості за поставлену продукцію. Кількісно тривалість фінансового циклу (ТФЦ) визначається так:

ТФЦ = ТВЦ - ПОКЗ

Схематично взаємозв”язок операційного та фінансового циклу підприємства зображено на рисунку 4.2.1.

Політика управління оборотними активами – це послідовність цілеспрямованих управлінських дій, реалізація яких сприяє формуванню необхідного обсягу та складу оборотних активів підприємства, раціоналізації та оптимізації структури джерел їх фінансування.

Такий аналіз передбачає наступну послідовність дій:

Аналіз динаміки загального обсягу оборотних активів за допомогою побудови трендів і порівняння цієї динаміки з темпами росту обсягів реалізації та середньою сумою сукупних активів підприємства. Крім того, здійснюється оцінка питомої ваги оборотних активів у загальному обсязі активів.

Аналіз динаміки складу оборотних активів в розрізі окремих їх видів: оцінюється питома вага основних видів оборотних активів у загальному обсязі оборотних активів; порівнюються темпи росту окремих видів оборотних активів з темпами зміни обсягу виробництва та реалізації. Оцінюються також показники платоспроможності, інфляційної захищеності оборотних активів, ліквідності . Це дозволяє оцінити основні тенденції в зміні складу оборотних активів та ступінь досягнення відповідних цілей управління оборотними активами.

Оцінка найважливіших факторів, що впливають на розмір оборотних активів: вивчаються показники оборотності, тенденції в їх зміні та можливості вивільнення певних сум оборотних активів; оцінюється вплив обсягу та складу реалізації на розмір оборотних активів; вплив структури оборотних активів.

Аналіз прибутковості оборотних активів: такий аналіз здійснюється на основі тенденцій в зміні показника рентабельності оборотних активів (РеОБА) наступним чином:

РеОБА = РеРП * КООБА

де РеРП – рентабельність реалізації продукції, КООБА – коефіцієнт оборотності оборотних активів.

Оцінка динаміки зміни обсягу та складу основних джерел фінансування оборотних активів підприємства; визначення власних джерел фінансування оборотних активів та їх частки в загальному обсязі джерел; оцінка рівня фінансового ризику, що генерується обраним співвідношенням в джерелах фінансування оборотних активів.

Результати аналізу дозволяють визначити загальний рівень ефективності управління оборотними активами на підприємстві та виявити основні напрямки її підвищення в наступному періоді.