- •Лекція (2 год) Тема 16. Основні напрями й методи регулювання та зниження ступеня ризику

- •Уникнення, компенсація та збереження ризику.

- •Навчання персоналу та його інструктаж.

- •Самострахування від ризику

- •Основні форми внутрішнього страхування ризиків на підприємстві

- •Створення спеціального резервного фонду (фонду ризику)

- •Передача ризику: страхування та хеджування ризиків.

- •Методи зниження ступеня ризику: диверсифікація, здобуття додаткової інформації та лімітування.

Створення спеціального резервного фонду (фонду ризику)

Створення спеціального резервного фонду (фонду ризику) здійснюється за рахунок відрахувань із прибутку на випадок виникнення непередбачених ситуацій. Самострахування за рахунок резервного фонду доцільно в тому випадку, коли вартість майна, яке страхується, відносно невелика в порівнянні з майном і фінансовими критеріями всього бізнесу і коли ймовірність збитків надзвичайно мала. При визначенні необхідного рівня страхових резервних фондів виходять із середньозваженої величини різних компонентів: ресурсів, поточних активів, основного капіталу. Страхові фонди формують у розмірі 1% від вартості активів, чи 1-5% від обсягу продажів, чи 3-5% від річного фонду виплат акціонерам.

Рекомендується наступний спосіб визначення оптимальної величини резервного фонду: середню суму втрат за минулі три роки варто розділити на середньорічні суми, скорегувавши їх на середньорічні темпи інфляції.

отримання кредитів і позик, державних дотацій для компенсації збитків та відновлення виробництва.

Таким чином, за прийняття ризику основне завдання для підприємства — пошук необхідних ресурсів для покриття можливих утрат. Під час вибору кредитування підприємство може зіткнутися з недоступністю кредитів і високими процентними виплатами. Основною проблемою під час створення резервів на покриття непередбачених втрат є оцінка можливих наслідків ризику. Для визначення останніх можуть бути використані викладені вище методи якісного та кількісного аналізу.

Передача ризику: страхування та хеджування ризиків.

Передача ризику має на меті передачу відповідальності за нього третім особам за збереження наявного рівня ризику. Даний напрям включає такі методи: страхування; передача ризиків через укладання договорів факторингу, поручительства; передача ризику через укладання біржових угод (хеджування).

Страхування — передача ризику страховій компанії за певну плату. Страхування передбачає зобов’язання страхувальника щодо страхових виплат у розмірі повної або часткової компенсації втрат прибутків суб’єкта господарювання, на користь якого укладена угода, у разі виникнення за такими напрямами, як: зупинка виробництва чи скорочення його обсягів, банкрутство, невиконання договірних зобов’язань контрагентом, судові витрати. Сторона, що передає ризик (трансфер), і сторона, що його приймає (трансфері), зацікавлені у передачі (трансферті) ризику в тих випадках, коли: втрати, великі для трансфера, можуть бути незначні для сторони, що приймає ризик; трансфері може знати кращі варіанти та можливості скорочення втрат, ніж трансфер; трансфері може знаходитися в кращій позиції для скорочення втрат і контролю за господарським ризиком. У страхування є й обмеження: ціна страхування може не влаштовувати клієнта страхової компанії; застрахувати можна далеко не всі ризики.

Ризики, придатні для страхування, мають відповідати таким характеристикам:

ризик носить випадковий характер, він суб’єктивний, чистий, а не спекулятивний;

поява страхового випадку — невідома, не пов’язана з діями страхувальника чи іншої зацікавленої особи;

наслідки ризику — об’єктивно виміряні та мають грошове вираження;

страхова подія не носить катастрофічного характеру, страховий захист не суперечить суспільним інтересам.

Але ці критерії можуть змінюватися відповідно до потреб споживача страхових послуг. За кордоном, залежно від специфіки діяльності підприємства, страхують ризик не тільки прямої, але й непрямої шкоди, а саме: ризик помилки працівника підприємства, ризик шахрайства, ризик збитків від хвороби чи смерті керівника, провідного спеціаліста фірми, ризик розголосу комерційної таємниці. В Україні страхування подібних ризиків поки що не розвинене. Суб’єкт господарювання повинен добре орієнтуватися на страховому ринку, вибираючи найбільш відповідні для конкретної угоди умови страхування, про які домовляються в договорі страхування.

Фінансування ризику, оскільки воно передбачає вкладення коштів, вимагає оцінки ефективності його застосування. Аналіз економічної ефективності страхування та самострахування за методом Хаустона відповідає на дуже цікаве для ОПР запитання: яка ціна за страхування варта того, щоб погодитися застрахувати свій ризик, а в якому випадку краще покластися на власні страхові фонди. Сутність методу Хаустона полягає в оцінці впливу різних способів управління ризиком на «вартість підприємства», що визначається через вартість його вільних активів (різницю між величиною всіх його активів і зобов’язань). Рішення щодо страхування чи самострахування ризику змінюють вартість підприємства, оскільки витрати на ці заходи зменшують кошти чи активи, котрі організація могла б скерувати на інвестиції та отримати прибуток. У розглянутій моделі передбачається, що обидва фінансових механізми однаковою мірою покривають розглянутий ризик, тобто забезпечують однаковий рівень компенсації майбутніх збитків.

Не дивлячись на великий комплекс вже розроблених внутрішньофірмових методів управління ризиками, найбільш оптимальними варіантами їх мінімізації досі залишаються два універсальних способу:

1. самострахування у вигляді резервування коштів;

2. класичне страхування.

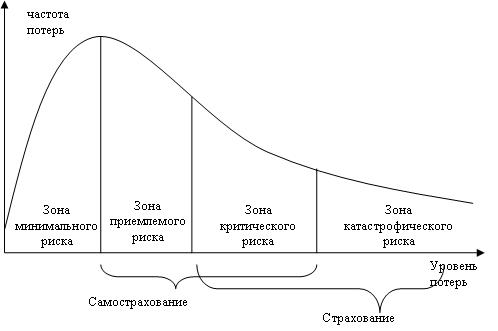

Самострахування у вигляді резервування коштів застосовується при низькому рівні ризиків (невеликі втрати і відносно невисока частота їх появи).

Створення страхового фінансового резерву передбачає встановлення співвідношення між потенційними ризиками, які впливають на вартість проекту, і розміром витрат, необхідних для подолання можливих проблем у ході реалізації проекту.

Найбільш загрозливі за своїми наслідками ризики зазвичай страхують. За своєю природою, страхування - це передача ризику, при цьому відносини між страховиком і страхувальником передбачають, що страховик вносить обумовлену суму страхового платежу, а стрхователь компенсує суму збитку у випадку реалізації ризику.

Вибір способу відшкодування втрат (страхування або самострахування) здійснюється виходячи із співвідношення рівня втрат і частоти виникнення цих втрат, а також з економічної доцільності застосування того чи іншого способу.

Співвідношення доцільності застосування зазначених способів управління ризиком представлено на рис. 16. 3.

Рис.

16.3 Підходи до вибору методу управління

ризиком виходячи з рівня та частоти

втрат

Рис.

16.3 Підходи до вибору методу управління

ризиком виходячи з рівня та частоти

втрат

Порівняльна оцінка економічної ефективності при виборі одного з варіантів - страхування або самострахування, здійснюється за допомогою методу, який в західній літературі отримав назву метод Хаустон. Суть методу Хаустон полягає в оцінці впливу різних способів управління ризиком на «вартість організації» (value of organization). Вартість організації можна визначити через вартість її вільних активів. Вільні (чисті) активи організації - це різниця між вартістю всіх її активів і зобов'язаннями.

При

страхуванні організація платить на

початку фінансового періоду страхові

внески та гарантує собі компенсацію

збитків у майбутньому. Вартість

організації в кінці фінансового періоду

при здійсненні страхування виражається

формулою:

![]() (16.1)

(16.1)

де: Si - вартість організації в кінці фінансового періоду; S - вартість організації на початку фінансового періоду; P - розмір страхової премії; r - середня прибутковість працюючих активів.

За умови страхування ризиків вважається, що величина можливого збитку не впливає на вартість організації, оскільки він, як передбачається, повністю компенсуються за рахунок страхових відшкодувань.

При самострахування організація повністю зберігає власні ризики і формує спеціальний резервний фонд - фонд самострахування. Вплив на величину вільних активів повністю збережених ризиків можна оцінити за допомогою наступної формули:

![]() (16.2)

(16.2)

де: SR - вартість організації в кінці фінансового періоду при повністю збережених ризиках; L - очікувані втрати при настанні страхових випадків (Lmax або Lcp); F - величина резервного фонду самострахування ризиків; i - середня прибутковість активів фонду самострахування ризиків.

Середнє значення очікуваних втрат (Lср) визначається як середнє очікуване значення втрат. Максимальне значення очікуваних втрат (Lmax) визначається як сума всіх можливих втрат.

Також, в цьому методі, передбачається, що обидва способи управління ризиком в рівній мірі покривають втрати від його реалізації.

При самострахування організація несе два види шкоди - прямі і непрямі. Прямий збиток виражається у вигляді очікуваних річних втрат (L). Крім очікуваних втрат, певні кошти мають бути спрямовані на формування резервного фонду самострахування ризиків (F), щоб забезпечити їх компенсацію, при чому з деяким запасом. Передбачається, що активи, що знаходяться у резервному фонді самострахування ризику є більш ліквідними, ніж активи, які інвестовані у виробництво, тому вони приносять менший прибуток.

Слід також зазначити, що для більшої точності розрахунків часто використовують метод дисконтування грошових потоків, що пов'язано з:

• розподілом збитків у часі;

• затримками виплат страхового відшкодування, у зв'язку з оформленням і пред'явленням претензій;

• інфляцією.

Порівнявши, таким чином, між собою значень Si і SR можна зробити висновок про більшу економічну ефективність страхування або самострахування.

При цьому, чим більше розмір сформованого організацією резервного фонду самострахування, тим менш ефективним вважається використання цього методу. Ефективність самострахування падає зі збільшенням прибутковості діяльності організації і зростає із збільшенням прибутковості ліквідних високонадійних інвестицій.

Умовою ефективності використання страхування є вираз:

![]() (16.3)

(16.3)

Виходячи з нерівності (3) можна зробити висновок, що максимально допустимий розмір страхової премії (P) повинні бути не більше за суму очікуваного середнього збитку (Lcp) і середнього розміру резервного фонду самострахування (F).

Розмір фонду самострахування зазвичай приймається як максимально прийнятне значення очікуваного збитку:

![]() (16.4)

(16.4)

Вартість (первісна) організації (S) оцінюється за величиною активів і визначається виходячи із співвідношення вартості власного капіталу, суми банківського кредиту та вартості товарного кредиту (кредиторської заборгованості за товари (роботи, послуги).

Вартість власного капіталу визначається за формулою:

![]() (16.5)

(16.5)

де: SK - вартість власного капіталу, що функціонує в звітному періоді; Rv - величина чистого прибутку; K - середньорічна сума власного капіталу. Вартість банківського кредиту оцінюється на основі ставки відсотка за кредит, яка збільшується на розмір інших витрат підприємства, обумовлених умовами кредитного договору і зменшується на ставку податку на прибуток з метою відображення реальних витрат підприємства.

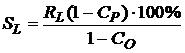

(16.6)

(16.6)

де: SL - вартість позиченого капіталу, залученого у формі банківського кредиту, або облігацій,%; RL - ставка відсотка за банківський кредит (норма капіталізації); CP - ставка податку на прибуток; CO - рівень витрат по залученню банківського кредиту (випуску облігацій) .

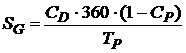

Вартість товарного (комерційного) кредиту (SG) розглядається як безвідсотковий кредит.

(16.7)

(16.7)

де: CD - розмір цінової знижки при розрахунку за продукцію готівкою; TP - середній термін відстрочки платежів.

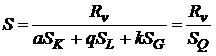

Відповідно вартість організації на початок звітного періоду визначається як:

(16.8)

(16.8)

де: a, q, k - відповідно значення питомої ваги кожного елемента активів організації в загальній структурі активів; SQ - норма капіталізації потоку доходів.

Враховуючи наявність залученого капіталу організації середню прибутковість власних (працюючих) активів (r) можна визначити за формулою:

![]() (16.9)

(16.9)

Прибутковість коштів фонду ризику (i) за звичаєм менше від середньої прибутковості власних активів і визначається прибутковістю високоліквідних цінних паперів або відсотком по банківських депозитах.

Основний спосіб передачі ризику полягає в укладанні угод — будівельних контрактів, оренди, контрактів на зберігання та перевезення вантажів, контрактів продажу, обслуговування, постачання, договори факторингу, біржові угоди. Під час передачі ризику до тексту документів вносяться спеціальні умови, що зменшують власну відповідальність у разі настання непередбачених випадків чи тих, які передають ризик контрагенту.

За договором факторингу (фінансування під відступ права грошової вимоги) одна сторона (фактор) передає або зобов'язується передати грошові кошти в розпорядження другої сторони (клієнта) за плату, а клієнт відступає або зобов'язується відступити факторові своє право грошової вимоги до третьої особи(боржника). Предметом договору факторингу може бути право грошової вимоги, строк платежу за якою настав (наявна вимога), а також право вимоги, яке виникне в майбутньому (майбутня вимога). Майбутня вимога вважається переданою фактору з дня виникнення права вимоги до боржника. Якщо передання права грошової вимоги обумовлене певною подією, воно вважається переданим з моменту настання цієї події. Сторонами у договорі факторингу є фактор і клієнт. Клієнтом у договорі факторингу може бути фізична або юридична особа, яка є суб'єктом підприємницької діяльності. Фактором може бути банк або фінансова установа, а також фізична особа — суб'єкт підприємницької діяльності, яка відповідно до закону має право здійснювати факторингові операції.

Хеджування є відносно новим, але достатньо результативним напрямом регулювання ризику. Воно передбачає страхування від ризику ціни товару, яка невигідна для продавця чи покупця, через створення зустрічних валютних, комерційних, кредитних вимог. Відокремлюють хеджування з використанням опціонів, ф’ючерсних контрактів, використанням операцій «своп». Принцип механізму хеджування з використанням ф’ючерсних контрактів полягає в тому, що коли той чи інший суб’єкт економіки зазнає фінансових утрат унаслідок зміни цін до моменту поставки як продавець валюти, реального активу чи ЦП, то він виграє у тих самих розмірах і як покупець ф’ючерсних контрактів на таку саму кількість валюти, реального активу, ЦП чи навпаки. Цей напрям регулювання ризику використовується для здійснення операцій з великим обігом товарних і грошових ресурсів. Опціони дають змогу обмежити величину втрат, оскільки в основі даної форми хеджування лежить угода з премією (опціоном), що виплачується за право (але не зобов’язання) продати чи купити протягом передбаченого опціоном строку певний актив у певній кількості за раніше обумовленою ціною. В основі операції «своп» лежить обмін (купівля-продаж) відповідними фінансовими активами чи фінансовими зобов’язаннями для поліпшення їх структури та зниження можливих утрат.

Інструменти хеджування

Опціон – стандартизований терміновий біржовий контракт, що засвідчує право однієї особи придбати у іншої особи чи продати іншій особі визначену кількість цінних паперів у визначений в контракті строк у майбутньому з фіксацією ціни під час укладання контракту.

Продавець опціону несе безумовне і безвідкличне зобов’язання щодо продажу (придбання) ЦП протягом строку дії опціону.

Покупець опціону має право на відмову від придбання (продажу) ЦП.

Опціон може бути проданий без обмежень іншим особам протягом строку його дії.

Ф’ючерс (ф’ючерсний контракт) – стандартизований терміновий біржовий контракт, що засвідчує зобов’язання щодо придбання (продажу) визначеної кількості цінних паперів у визначений в контракті час у майбутньому з фіксацією ціни під час укладання контракту.

Покупець (продавець) ф’ючерсу має право на відмову від його виконання виключно за наявності згоди іншої сторони.

Ф’ючерс не може вільно обертатися поза біржею.

Форвард (форвардний контракт) – стандартизований терміновий позабіржовий контракт, що засвідчує зобов’язання щодо придбання (продажу) визначеної в контракті кількості цінних паперів у визначений в контракті час у майбутньому з фіксацією ціни під час укладання контракту.

Покупець (продавець) форварду має право на відмову від його виконання виключно за наявності згоди іншої сторони.

Організація обігу форвардів на вторинному ринку здійснюється на фондових біржах шляхом відкритої пропозиції до продажу цих контрактів.

Між хеджуванням і страхуванням існують суттєві відмінності навіть тоді, коли вони застосовані до одного і того самого ризику в ідентичних ситуаціях.

Наслідки хеджування симетричні: за результатами строкової угоди буде отримано прибуток, який компенсує збитки від несприятливої зміни ринкової ціни базового інструмента за балансовою позицією, або прибутки за балансовою позицією будуть нівельовані втратами за строковою угодою.

Наслідки ж страхування асиметричні. Це означає, що страхування компенсує негативні результати зміни ціни базового інструмента, водночас надаючи можливість дістати переваги від сприятливої кон’юнктури ринку. Серед похідних інструментів право вибору надають опціони, тоді як форварди, ф’ючерси та свопи — це тверді угоди, а отже, обов’язкові до виконання. Ціною за надану можливість вибору та отримання додаткового прибутку є опціонна премія.

Загалом вартість операцій страхування набагато перевищує вартість проведення операцій хеджування, витрати за якими незначні і, порівняно із сумами контрактів, можуть не братися до уваги.

Операції хеджування дозволяють мінімізувати ціновий ризик, а у разі можливості проведення ідеального хеджу — повністю його уникнути, тоді як операції страхування тільки обмежують рівень ризику опціонною премією.

Отже, хеджування і страхування мають ряд суттєвих відмінностей і, строго кажучи, тільки операції з опціонами можна класифікувати як операції страхування ризику. Але оскільки і операції з опціонами, і операції з іншими видами похідних фінансових інструментів проводяться на строковому ринку для захисту від цінових ризиків, то їх розглядають як складові елементи процесу хеджування в цілому. Саме такий підхід і переважає на міжнародних фінансових ринках, де під хеджуванням розуміють також і операції з опціонами, а опціонні угоди поряд з ф’ючерсами, форвардами і своп-контрактами прийнято розглядати як інструменти хеджування.