- •Тема 3 специальная терминология в страховании

- •1. Базовые термины, характеризующие организацию страхового процесса

- •1. Базовые термины, характеризующие организацию страхового процесса.

- •2. Термины и понятия, характеризующие временные границы страхования и заключение договора страхования

- •3. Термины, характеризующие наступление страхового случая и его последствия

- •4. Формулирование страхового случая и его элементов в правилах, условиях страхования

- •5. Специальные термины, отражающие расторжение договора страхования

- •6. Термины, отражающие установление объема страховой ответственности, цены страхового риска и страховой услуги

- •7. Показатели, отражающие количественные и качественные параметры страхования

3. Термины, характеризующие наступление страхового случая и его последствия

Реализация страхового риска выражается в наступлении страхового случая и выполнении страховщиком обязательств (своего обещания) по заключенному договору (оказания страховой услуги). В договоре и в правилах страхования определяются срок и способ уведомления страховщика о наступлении страхового случая. Уведомление должно быть сделано страхователем или выгодоприобретателем незамедлительно после того, как стало известно о страховом случае (ст. 961 ГК).

О страховом случае может быть сообщено самому страховщику или его представителю. При этом в договоре точно указывается представитель страховщика, которого необходимо поставить в известность о страховом случае. Если самого страховщика уведомить не удается, то обязанность страхователя заключается в срочном уведомлении представителя страховщика (ст. 961 ГК).

При возникновении ущерба страхователь обращается к страховщику с претензией о получении страховой выплаты. Для этого на страхователя возлагается обязанность:

— принять необходимые меры для предотвращения и устранения причин, способствующих возникновению дополнительного ущерба;

— подать в письменном виде заявление установленной формы о выплате страхового возмещения (обеспечения);

— предоставить страховщику всю необходимую информацию об ущербе, а также документы для установления факта страхового случая и определения размера ущерба. При отсутствии такой информации страхователь должен оказать содействие страховщику в получении необходимых документов;

— обеспечить страховщику возможность проведения страхователем осмотра и обследования застрахованного объекта, а также расследование в отношении причин страхового случая и размера убытков.

Ущерб — потери страхователя (застрахованного лица) в денежной форме в результате наступления страхового события. Различают материальные, финансовые, личностные, моральные и другие виды ущербов.

Материальный ущерб — потери, убытки по материальным ценностям и имуществу, легкоизмеримые в стоимостном выражении. Финансовый ущерб — потери дохода и прибыли, а также непредвиденные расходы, влияющие на размер дохода. Специфический — ущерб, связанный с особыми затратами (например, медицинские расходы). Личностный ущерб — физическая или моральная боль, нанесенная человеку или его достоинству. Штрафной ущерб или ущерб в качестве наказания — потери, эквивалентные размеру компенсации, которую виновная сторона обязана выплатить.

Материальный ущерб характеризуется как потери имущества или как убытки, связанные с имущественным интересом пострадавшего лица.

В гражданском праве имущество определяется как:

1) материальный объект гражданских прав, прежде всего, права собственности (например, вещь, деньги);

2) совокупность имущественных прав (актив) или имущественных прав и обязанностей (актив и пассив), принадлежащих гражданину или юридическому лицу (например, наследственное имущество или имущество, находящееся на балансе предприятия);

3) совокупность только имущественных прав (например, права требований кредитора).

Имущественный интерес — интерес лица (гражданина или предприятия, организации), связанный с правом собственности, иными вещными правами и обязательствами. Интерес предполагает волеизъявление лица, направленное на возникновение или прекращение соответствующих прав и обязанностей. В условиях товарно-денежных отношений имущественный интерес имеет стоимостное, денежное выражение.

Тем самым содержание понятия «имущественный интерес» шире, чем просто имущество. Оно подразумевает интересы собственника (владельца, пользователя), связанные не только с владением, пользованием и распоряжением имуществом, но и с гражданской ответственностью, связанной с имуществом и действиями владельца, и имущественный интерес по поводу различного рода источников дохода предприятия, организации или гражданина.

Различные трактовки имущества и подходы к установлению ущерба, потерь, связанные с имущественными интересами страхователей, обусловливают выделение в страховой практике следующих видов ущербов.

Первичный (прямой) ущерб (СУпер) — потери и убытки, непосредственно нанесенные застрахованным объектам, предметам вследствие страхового случая, т.е. их гибель, уничтожение, повреждение, утрата и т. п.

Дополнительный (сопутствующий) ущерб (СУДОП) — потери, сопровождающие первичный ущерб как следствие прямых убытков и находящиеся вне пострадавших объектов, предметов (например, расходы по спасанию имущества, приведению его в порядок, затраты по уменьшению прямого ущерба и т. п.).

Вторичный (косвенный) ущерб (СУвтор) — потери и убытки по другим объектам страхования, обусловленные первичным ущербом в форме экономических его последствий (например, потери прибыли из-за уничтожения производственного оборудования при страховании имущества, причинение увечья работникам при спасании имущества при страховании от простоев в производстве и т. п.).

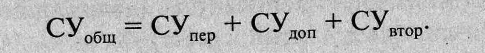

По условиям договора страхования предусматривается перечень убытков, видов ущерба, входящих в объем страховой ответственности страховщика, и он учитывается при расчете размера страховой выплаты. Общая сумма ущерба (СУ) рассчитывается следующим образом:

В зависимости от вида страхования и условий заключенного договора применяются четыре варианта расчета величины ущерба:

— определение суммы ущерба в пределах только первичного (прямого) ущерба;

— расчет суммы ущерба в объеме прямых и сопутствующих (дополнительных) потерь;

— установление размера ущерба в объеме прямых и вторичных убытков;

— определение суммы ущерба в полном его объеме по прямым, сопутствующим и вторичным потерям.

При получении претензии от страхователя о выплате страхового возмещения (обеспечения) страховщик обязан:

— осуществить осмотр объекта страхования своим экспертом;

—— составить страховой акт о наступившем случае при участии страхователя;

— определить размер ущерба с учетом видов убытков, подлежащих возмещению;

— произвести расчет страховой выплаты и уплатить ее страхователю в указанный срок.

Страховой акт — документ, оформленный в установленном порядке в виде протокола определения ущерба и подтверждающий факт, обстоятельства, причины страхового случая.

В отраслях страхования имущества, гражданской ответственности и финансовых рисков оформление страхового акта является обязательным и служит основой для расчета суммы ущерба и определения права страхователя на получение страховой выплаты.

В личном страховании акт необходим для подтверждения факта и обстоятельств только несчастного случая по следующим страховым событиям и видам страхования:

- несчастного случая, связанного с работой или нахождением в пути на работу (с работы);

— обязательному социальному страхованию от несчастных случаев и профессиональных заболеваний;

— страхованию пассажиров на транспорте;

— страхованию туристов от несчастных случаев.

По другим видам личного страхования для подтверждения несчастного случая используются медицинские документы. К таким видам страхования относятся страхование пенсий по инвалидности; страхование от несчастных случаев в быту, на охоте; смешанное страхование жизни и т.д.

Страховой акт содержит следующую информацию:

— наименование объекта страхования;

— номер страхового полиса;

- дату и время наступления ущерба или вреда;

- период страхования, в течение которого произошел убыток, вред (попадает или нет убыток в этот период);

— подробное описание обстоятельств наступления убытка и причин возникновения;

— описание нанесенного ущерба с указанием различных видов потерь и степени повреждения имущества;

— установление вины конкретного лица или ответственности в наступлении убытка;

— наличие права страховщика предъявления требования к виновной стороне;

— предполагаемый способ устранения убытка (ремонт, частичная или полная замена, денежная компенсация) или вреда (стоимость медицинских расходов, например, для восстановления здоровья);

— предполагаемая продолжительность устранения ущерба;

— предварительная оценка размера ущерба по его видам.

Для получения страхового возмещения страхователь должен документально подтвердить наличие страхового случая и представить соответствующую информацию страховщику.

При необходимости страховщик направляет запрос в компетентные органы о предоставлении определенных документов, подтверждающих факт и причину наступления страхового случая.

По общему правилу, факт наступления страхового случая доказывает страхователь (выгодоприобретатель), а обоснование наличия исключений из страхового покрытия и вины страхователя (застрахованного лица, выгодоприобретателя) производит страховщик. При этом полученное страхователем возмещение (выгодоприобретателем) от третьих лиц не включается в сумму страховой выплаты, осуществляемой страховщиком.

Страховая выплата — денежная сумма, уплачиваемая страховщиком в соответствии с законом или договором страхователю, застрахованному лицу, выгодоприобретателю, третьему лицу после страхового случая.

Специфика объектов страхования с позиций их восстанавливаемости в различных отраслях обусловливает осуществление страховых выплат в форме страхового возмещения и страхового обеспечения. В отраслях страхования имущества, гражданской ответственности и финансовых рисков применяется термин «страховое возмещение», отражающий полную степень восстановления поврежденного объекта, предмета страхования.

Страховое возмещение — причитающаяся к выплате страхователю часть или полная сумма ущерба вследствие страхового случая. Устанавливается в пределах страховой оценки (лимита ответственности) и реального ущерба. Представляет собой финансовую компенсацию, выплачиваемую страховщиком для восстановления первоначального экономического положения страхователя (застрахованного лица).

В личном страховании объекты не могут быть возмещены и восстановлены в первоначальном их состоянии. С позиций существования материального мира человеческая жизнь бесценна и нет такой суммы денег, «равноценной» потере жизни, здоровья, трудоспособности. Поэтому в личном страховании используется термин «страховое обеспечение».

Страховое обеспечение — денежная сумма, согласованная в договоре и причитающаяся к выплате страхователю после страхового случая. Как правило, размер страхового обеспечения соответствует страховой сумме, указанной в договоре страхования, и устанавливается по желанию страхователя с согласия страховщика. Страховое обеспечение выплачивается независимо от сумм, причитающихся страхователю по другим договорам страхования, а также по обязательному социальному страхованию, социальному обеспечению и в порядке возмещения вреда. В других же отраслях страхования страховая выплата уплачивается в пределах страховой суммы и с учетом предыдущих выплат и по другим договорам страхования в отношении данного объекта.

В личном страховании существуют особенности и в формах уплаты страхового обеспечения. Это получение страхователем (застрахованным лицом) страховой ренты, страхового пособия, оплаты медицинских расходов и т. п. в соответствии с условиями договора.

Страховая рента — регулярный доход страхователя (ежемесячный, ежегодный), связанный с получением пожизненной или временной пенсии за счет расходования внесенной страховой премии.

В связи с тем что существуют разные условия наступления страховых событий, оговариваемые в договоре страхования, различные варианты соотношения страховой суммы и страховой оценки, при реализации страхового риска возникают различные схемы возмещения, которые зависят от уровня понесенных потерь и обстоятельств страхового случая. В каждой отрасли страхования применяются различные системы возмещения. ущерба (см. подробно тема 4).