- •Основные макроэкономические показатели и их измерение

- •Национальный доход в открытой экономике

- •Экономический рост. Модель Харрода-Домара.

- •Экономический рост. Модель Солоу

- •Государственный долг и способы его погашения

- •Кредитно-денежная политика

- •Фискальная политика

- •Равновесие платежного баланса

- •Инвестиционные расходы

- •Совокупный спрос и совокупное предложение

- •Доходы и расходы: модель Кейнсианского креста

- •Микроэкономика и макроэкономика

- •Основные тождества национальных счетов

Фискальная политика

Фискальная политика – это бюджетно-налоговая политика, направленная на регулирование совокупного спроса посредством изменения налогообложения и государственных расходов. Фискальная политика предусматривает решение следующих целей: обеспечение высокого уровня занятости при низкой инфляции, стабилизация темпов экономического роста.

Фискальная политика подразделяется на стимулирующую и сдерживающую.

Стимулирующая фискальная политика, или фискальная экспансия, в краткосрочном периоде преследует цель преодоления циклического спада экономики, а также предполагает снижение налогов, рост государственных расходов или комбинирование этих мер. В долгосрочном периоде политика снижения налогов может стать причиной расширения предложения факторов производства, а также увеличения потенциального объема выпуска.

Сдерживающая фискальная политика, или фискальная рестрикция, проводится ради сдерживания циклического подъема экономики, при этом предполагает снижение увеличение налогов, государственных расходов или комбинацию этих мер. В краткосрочном периоде все эти меры дают возможность снизить инфляцию спроса за счет роста безработицы и спада объема производства. В долгосрочном периоде возрастающий налоговый клин может стать основой для снижения совокупного предложения, а также развертывания механизма стагфляции.

Современная экономическая наука выделяет следующие типы бюджетно-налоговой политики:

дискреционную (или активную) политику – сознательное манипулирование правительством налогами и государственными расходами с целью воздействия на экономику;

автоматическую (пассивную) политику, основанную на использовании «встроенных стабилизаторов», которые начинают действовать при изменении экономической ситуации «автоматически», без специальных решений правительства.

Инструментами бюджетно-налоговой политики выступают госбюджет, налоги, государственные расходы.

Дискреционная бюджетно-налоговая политика представляет собой сознательные, целенаправленные мероприятия правительства по изменению государственных расходов, налогов и сальдо государственного бюджета в целях воздействия на объем национального производства, экономический рост, занятость и динамику цен. При проведении указанной политики правительство воздействует как на совокупный спрос, так и на совокупное предложение. В рамках кейнсианского подхода должно учитываться действие трех мультипликаторов: налогового, государственных расходов и сбалансированного бюджета.

Мультипликатор государственных расходов отражает изменения в национальном производстве в результате динамики государственных расходов. Он показывает кратность прироста объема национального производства при увеличении государственных расходов на единицу и определяется по формуле:

![]() где ∆ Y – прирост выпуска; ∆ G – прирост

государственных расходов;

где ∆ Y – прирост выпуска; ∆ G – прирост

государственных расходов;

MPC – предельная склонность к потреблению; MPS – предельная склонность к сбережению.

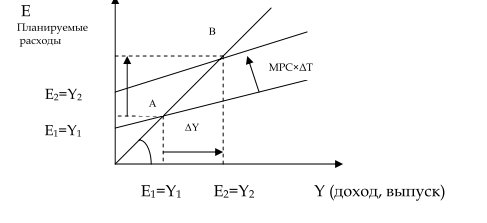

Действие этого мультипликатора отображается на графике кейнсианского креста. Если государственные расходы увеличиваются на ∆G, то кривая планируемых расходов сдвигается вверх на эту же величину, точка равновесия перемещается из положения А в положение В, а равновесный объем производства возрастает от Y1 до Y2 на величину ∆Y, определяемую из уравнения:

![]()

Изменение суммы налогов Т также оказывает мультипликационное воздействие на равновесный уровень дохода, однако, более мягкое, т.к. налоговый мультипликатор по своей величине меньше мультипликатора государственных расходов. Он рассчитывается по формуле mt =∆Y/∆T=−MPC/(1−MPC) и показывает отношение изменения объема национального производства к вызвавшему его изменению налогов, или кратность изменения Y при изменении налогов на единицу.

Изменение совокупного дохода может быть подсчитано по формуле ∆Y=−∆TхMPC/(1−MPC).

Если при увеличении государственных расходов правительство стремится сохранить сбалансированность бюджета и для этого увеличивает величину налоговых поступлений, т.е. когда величины государственных расходов и налоговых поступлений изменяются в одном направлении, то возникает эффект мультипликатора сбалансированного бюджета. Действие этого мультипликатора состоит в следующем: при возрастании государственных расходов и налоговых поступлений на одну и ту же величину (∆G = ∆T), равновесный объем производства возрастает на ту же самую величину (т. е. ∆Y = ∆G = ∆T).

Действие мультипликатора сбалансированного бюджета связано с тем, что мультипликативный эффект от роста налогов слабее, чем от увеличения государственных расходов. Поэтому налоговая политика относится к мерам косвенного воздействия на величину ВВП, в то время как рост государственных расходов является рычагом прямого действия. Данное различие является определяющим при выборе инструментов бюджетно-налоговой политики: для преодоления циклического спада в экономике увеличиваются государственные расходы (это дает сильный стимулирующий эффект), а для сдерживания инфляционного подъема возрастают налоги (что является относительно мягкой ограничительной мерой).

При увеличении налоговой ставки до 50%, сумма налоговых поступлений в бюджет будет увеличиваться, а при дальнейшем росте ставок – уменьшаться («кривая Лаффера»).

Автоматическая фискальная политика позволяет относительно смягчить проблему длительных временных лагов. Она предполагает изменение величин государственных расходов, налоговых поступлений и сальдо государственного бюджета в ходе циклических колебаний экономики без принятия специальных решений. В этом случае изменения параметров бюджетно-налоговой политики возникают автоматически вследствие действия встроенных стабилизаторов (экономических механизмов, позволяющих снизить амплитуду циклических колебаний уровней занятости и выпуска, не прибегая к изменениям экономической политики).

Главными встроенными стабилизаторами являются прогрессивное налогообложение и государственные трансферты (прежде всего пособия по безработице).

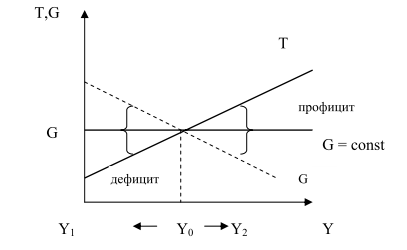

На графике видно, что в фазе циклического подъема (Y2 > Yo) кривая налоговых поступлений (или доходов бюджета) располагается выше кривой государственных расходов, так как налоговые поступления при прогрессивной ставке налога автоматически увеличиваются с ростом доходов. В то же время в связи с ростом занятости уменьшаются расходы государства на выплату пособий по безработице и бедности. Возникает и накапливается профицит бюджета, который правительство обычно «замораживает», направляет в резерв в целях снижения уровня инфляции, сопровождающей, как правило, рост экономики.

В фазе циклического спада (Y1 < Y0), наоборот, кривая государственных расходов располагается выше кривой государственных доходов (налоговых поступлений), поскольку с уменьшением доходов населения снижаются налоговые поступления в бюджет.

В то же время растут расходы государства на выплаты пособий по безработице и бедности. Это приводит к возникновению бюджетного дефицита, посредством которого стимулируется совокупный спрос, активизируется экономическая деятельность населения и вызывается последующий рост ВВП.

Встроенные стабилизаторы не устраняют причин циклических колебаний равновесного ВВП , а ограничивают размах этих колебаний. Поэтому встроенные стабилизаторы экономики, должны сочетаться с мерами дискреционной фискальной политики правительства, нацеленными на обеспечение полной занятости экономических ресурсов. На практике правительства проводят комбинированную политику.