- •Краткое содержание

- •Введение

- •Имитационные расчёты траекторий цены

- •Оценка параметров модели

- •Статистическая проверка наличия тенденции возврата к среднему

- •Информация, содержащаяся в ценах фьючерсного рынка

- •Цены фьючерсных контрактов на нефть выявляют тенденцию возврата цены на нефть к своему среднему значению

- •Однофакторная модель возврата к среднему при описании товарных цен.

- •Имитация траекторий стохастической ценовой динамики

- •Оценка параметров модели на основе фактических ценовых данных

- •Интерпретация фактических ценовых данных на основе альтернативных моделей ценовой динамики

- •Перманентные и преходящие шоки

- •Двухфакторная модель возврата к среднему

- •Формальная модель срочной структуры фьючерсных цен

- •Цены на фьючерсы в случае отсутствия неопределённости

- •Цены на фьючерсы и модель случайного блуждания

- •Цены на фьючерсы и модель возврата к среднему

- •Цены на фьючерсы и двухфакторная модель возврата к среднему

- •Другие модели

- •Приложение: Фьючерсные цены и двухфакторная модель возврата к среднему

- •Литература

Оценка параметров модели на основе фактических ценовых данных

В работе Schwartz (1997) один из вариантов данной модели был использован для оценки параметров динамики цен на золото, нефть и медь. Обнаружено, что параметры модели невозможно подогнать под фактическую динамику цен на золото, имевшую место в период с 1985 по 1995 гг, что свидетельствует об отсутствии в ней тенденции возврата к среднему. Среди биржевых товаров золото больше всех остальных похоже на чистый финансовый актив, для которого должна выполняться модель случайного блуждания и для которого теоретические предпосылки наличия тенденции возврата к среднему наиболее слабы. Так что полученный результат не должен вызывать удивления. Используя фактические данные цен на нефть за период с января 1985 г. по февраль 1995 г. и задав = 0, Шварц (Schwartz, 1997) получил оценки коэффициента возврата к среднему в интервале от = 0,3 до 0,7, а волатильности – от = 26% до 33%. На основе данных о ценах на медь за период с июля 1988 г. по февраль 1995 г. и заданного значения параметра сдвига = 0 автор получил оценку коэффициента возврата к среднему = 0,4 и волатильности = 23%

Интерпретация фактических ценовых данных на основе альтернативных моделей ценовой динамики

Именно выбор аналитиком модели

стохастической ценовой динамики

определяет его интерпретацию фактических

данных о движении цены на товар в прошлом.

Например, в описанном выше случае цен

на нефтяь безусловная оценка параметра

сдвига, полученная для модели случайного

блуждания, равнялась

,

а для модели возврата к среднему –

уже

![]() .

Различие в оценках вытекает из того

простого факта, что различные модели

подразумевают неодинаковые гипотезы

о любом отдельно взятом изменении цены.

Не углубляясь в теоретические детали,

просто напомним, что модель случайного

блуждания разлагает каждое приращение

цены на две компоненты, в то время как

модель возврата к среднему разлагает

то же самое изменение цены уже на три

составляющие. Оценки параметров сдвига

и волатильности, полученные для этих

двух моделей, просто не могут быть

одинаковыми, хотя обе компоненты

присутствуют и в той, и в другой модели.

Конечно, это наше рассуждение является

сильным упрощением и в серьёзном анализе

может рассматриваться лишь как отправная

точка. Объяснить, как и почему различаются

оценки параметров, полученные для двух

моделей ценовой неопределённости,

поможет природа двух вариантов разложения

ценовых изменений на компоненты.

.

Различие в оценках вытекает из того

простого факта, что различные модели

подразумевают неодинаковые гипотезы

о любом отдельно взятом изменении цены.

Не углубляясь в теоретические детали,

просто напомним, что модель случайного

блуждания разлагает каждое приращение

цены на две компоненты, в то время как

модель возврата к среднему разлагает

то же самое изменение цены уже на три

составляющие. Оценки параметров сдвига

и волатильности, полученные для этих

двух моделей, просто не могут быть

одинаковыми, хотя обе компоненты

присутствуют и в той, и в другой модели.

Конечно, это наше рассуждение является

сильным упрощением и в серьёзном анализе

может рассматриваться лишь как отправная

точка. Объяснить, как и почему различаются

оценки параметров, полученные для двух

моделей ценовой неопределённости,

поможет природа двух вариантов разложения

ценовых изменений на компоненты.

В модели случайного блуждания предполагается, что, например, суточные изменения цены, наблюдаемые в течение двух последовательных дней, имеют идентичную структуру, состоящую частью из общего тренда, описываемого параметром сдвига, а частью – из случайного элемента. Следовательно, изменение цены в любой день рассматривается как одинаково чистое наблюдение общего тренда. Если в один из дней наблюдается масштабное падение цены, а в другой – её скромный подъём, то аналитик, применяющий модель случайного блуждания, оценит среднее изменение цены небольшой отрицательной величиной. С другой стороны, однофакторная модель возврата к среднему предполагает, что некоторая доля ежедневных изменений цены объясняется тенденцией возврата к долгосрочному тренду. Прежде чем оценивать параметр сдвига, применяющий данную модель аналитик должен избавиться от этой доли ежедневных ценовых изменений. Если подъём цены на второй день частично рассматривать как возврат к долгосрочному тренду, а почти всё падение в течение первого дня относить к долгосрочной стационарной тенденции, то аналитик, пользующийся моделью возврата к среднему, может в итоге оценить параметр сдвига весьма значительной отрицательной величиной.

То же самое различие в интерпретации исходных данных влияет и на оценку ценовой волатильности. Аналитик, использующий модель случайного блуждания, считает некоторую долю ежедневного изменения цены результатом действия параметра сдвига, а остаток – независимым наблюдением среднего ежедневного отклонения цены или средней волатильности. Аналитик, использующий модель возврата к среднему, также объясняет часть ежедневного изменения цены действием параметра сдвига, но оценивает он этот параметр иной величиной. Другую часть ежедневного изменения цен аналитик объясняет тенденцией возврата к долгосрочному равновесному значению. Только после исключения влияния этих двух факторов аналитик переходит к оценке величины суточной волатильности, исходя из остаточной «необъяснённой» доли приращения цены в рассматриваемый день. Две модели дают две различные численные оценки параметра суточной волатильности, во-первых, потому, что не совпадают оценки параметра сдвига, а, во-вторых, потому, что в одной из моделей предполагается наличие тенденции возврата к долгосрочной стационарной траектории.

Тенденция возврата к среднему также может служить вероятным объяснением того отмеченного выше факта, что оценка параметра волатильности в модели случайного блуждания чувствительна к длительности интервала времени, за который измеряется изменение цены. Если тенденция возврата к среднему действительно имеет место, то вариация цены при её ежемесячном измерении должна в общем случае быть меньше вариации цены при ежедневном учёте изменений, так как некоторая доля суточного приращения цены взаимопогашается в течение месяца из-за стремления цены вернуться на долгосрочную стабильную траекторию. Численная оценка параметров модели возврата к среднему представляет собой более сложную задачу, чем оценка параметров модели случайного блуждания. Подробное обсуждение данного вопроса можно найти в работах Lo and Wang (1995) и Campbell, Lo and MacKinley (1997).

|

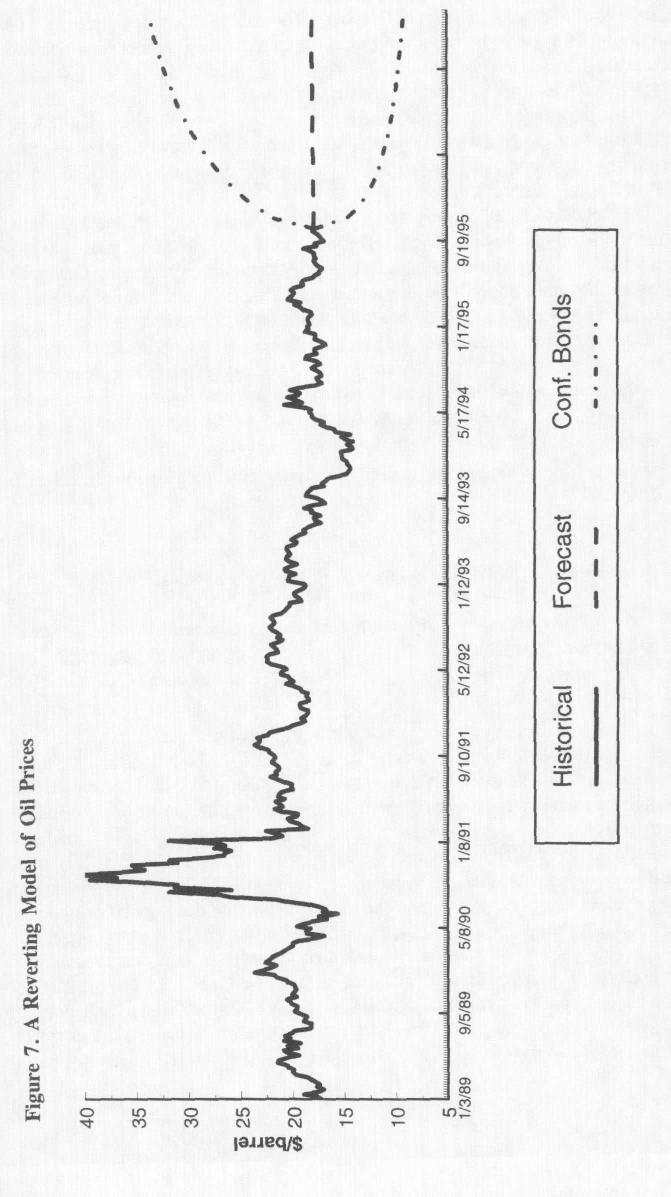

Figure 7. |