- •Краткое содержание

- •1. Введение

- •2. Четыре идеи, лежащие в основе мар

- •2.1. Обзор первых трёх идей

- •2.2. Анализ гибкости принятия решений с использованием сценарных ветвящихся графов

- •2.3. Применение четырёх идей

- •2.4. Учёт неопределённости, специфической для данного проекта

- •3. Небольшой пример анализа управленческой гибкости

- •3.1. Описание проекта

- •3.2. Сценарное дерево

- •3.3. Предрасчётная подготовка данных

- •3.4. Прямой поиск

- •3.5. Динамическое программирование

- •3.6. Некоторые наблюдения

- •4. Управление проектом геологоразведочных работ на нефтеносном участке недр

- •4.1. Описание проектов

- •4.2. Моделирование ценовой неопределённости

- •4.3. Сценарное дерево состояний нефтяного рынка и соответствующие «цены состояний»

- •4.4. Анализ методом динамического программирования

- •4.4.1. Стадия разработки

- •4.4.2. Выбор момента начала разработки

- •4.4.3. Стадии оконтуривания участка разработки и геологоразведки

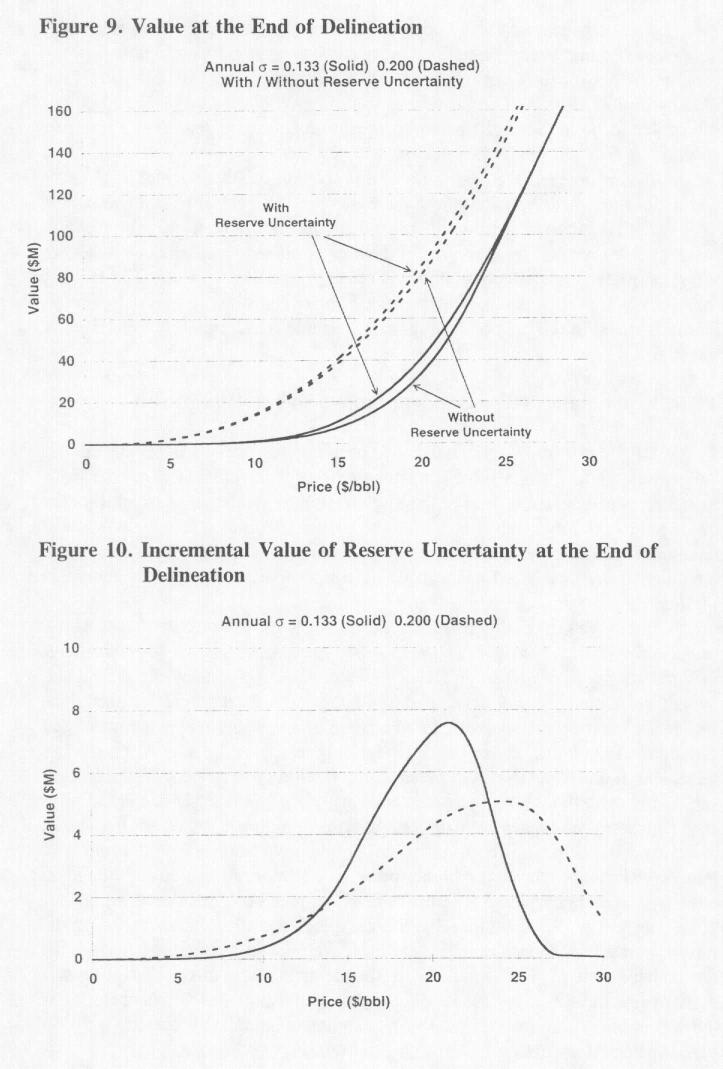

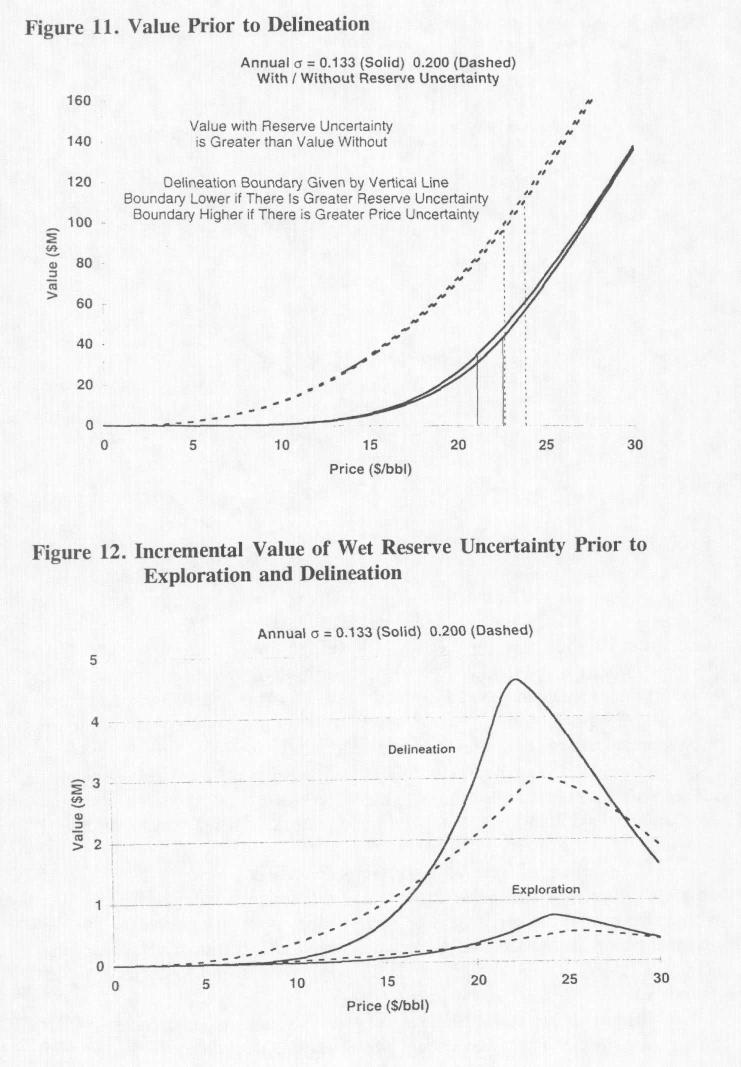

- •4.5. Полученные результаты

- •4.5.1. Ликвидационная гибкость и экономический предел

- •4.5.2. Выбор момента начала разработки

- •4.5.3. Геологоразведка, оконтуривание и специфическая проектная неопределённость.

- •5. Выводы

- •Литература

- •Приложение а Как примегять уравнение Блэка-Шоулза-Мертона

- •Приложение в к Главе 3 [“a small example of flexibility analysis”]

Литература

Baker, M.P, E.S. Mayfield and J. Parsons (1998). "Alternative Models of Uncertain Commodity Prices for Use with Modern Asset Pricing Methods," The Energy Journal 19(1). This issue.

Bradley, P.G. (1998). "On the Use of Modern Asset Pricing for Comparing Alternative Royalty Systems for Petroleum Development Projects," The Energy Journal 19(1). This issue.

Laughton, D.G. (1998). "The Potential for Using Modern Asset Pricing Methods for Upstream Petroleum Project Evaluation: Concluding Remarks," The Energy Journal 19(1). This issue.

Merton, R.C. (1973). "Theory of Rational Option Pricing," The Bell Journal of Economics and Management Science 4: 141-183.

Morton, K. and D. Mayers (1994). Numerical Solution of Partial Differential Equations. Cambridge: Cambrige University Press.

Salahor, G. (1998). "Implications of Output Price Risk and Operating Leverage for the Evaluation of Petroleum Development Projects," The Energy Journal 19 (1). This issue.

Приложение а Как примегять уравнение Блэка-Шоулза-Мертона

В ходе вычислений по методу динамического программирования, описанных в Разделе 4.4, нам предоставляется случай найти ценность в момент времени s требования на денежный поток (или на ценный актив), привязанный к моменту времени t, предполагая, что цена на нефть на момент времени s равна P. В момент времени t ценность актива или денежного потока будет зависеть от того значения P', которое примет тогда цена на нефть. Обозначим эту зависимость функцией X(P'). Для того чтобы найти искомую ценность, мы вычисляем условное скорректированное на риск ожидаемое значение X и дисконтируем его по времени. Нам известно, что на момент времени s условное скорректированное на риск вероятностное распределение значений цены в момент времени t имеет логнормальный вид. Ожидаемое значение этого распределения является в момент времени s форвардной ценой на поставку нефти в момент времени t. Так как используемая нами модель ценовой неопределённости предполагает горизонтальный прогноз цены на нефть, мы применяем формулы для расчёта фактора дисконтирования на риск, полученные в Приложении В к первой статье данной серии (Salahor 1998), и находим, что эта форвардная цена равна

P ∙ exp[– PRisk (t – s)], |

(A-1) |

где P – это цена на нефть в момент времени s, PRisk – это цена риска нефтяного рынка, а – «пропорциональный коэффициент неопределённости» в прогнозах цены на нефть. Также, из Приложения В мы знаем, что ассоциированная дисперсия как для сценарного дерева, так и для скорректированных на риск вероятностных распределений равна

(t – s). |

(A-2) |

Используя полученное значение скорректированного на риск ожидаемого значения цены, решим следующее дифференциальное уравнение Блэка-Шоулза-Мертона, являющееся задачей поиска граничных значений:

|

(A-3) |

где V(P, s) – это искомая стоимостная оценка для момента времени s, P – цена на нефть в момент времени s, r – безрисковая ставка процента, используемая для дисконтирования времени, а c3 задано формулой

r + PRisk . |

(A-4) |

Обратите внимание на конечное условие, задающее величину ценности в момент времени t. Также заданы граничные условия для нулевого и бесконечно большого значений цены. Граничное условие для нулевого значения цены отражает тот факт, что нулевое значение так и остаётся нулевым. Поэтому величина ценности здесь равна стоимости безрискового требования на X(0) в момент времени t. Граничное условие для бесконечно высокой цены отражает пределы кривизны графиков рассматриваемых нами стоимостных оценок и денежных потоков при высоких ценах. Если речь идёт о моделях перманентного шока, то эти графики при высоких значениях цены стремятся к прямым линиям.

Если имеется возможность в любой момент времени прекратить ожидание и принять платёж Y(P), обусловленный текущим значением цены, P, и если и X(0) , и Y(0) равны нулю, то система уравнений приобретает вид

, ,

|

(A-5) |

Таково положение дел, когда мы находимся на одной из стадий ожидания перед разработкой, оконтуриванием или геологоразведкой, если соответствующую стадию прекращают в момент времени t, что даёт платёж X в этот конечный момент времени t и Y – в предыдущие моменты времени.

Заметьте, что условие для нулевого

значения цены отражает тот факт, что

все возможные платежи X

и Y там равны нулю.

Имеются ещё два дополнительных условия,

которые определяют соответствующую

границу действий,

![]() ,

а также значение ценности проекта V

на этой границе. Приведённое неравенство

неявно обеспечивает выполнение «условия

тесного касания».

,

а также значение ценности проекта V

на этой границе. Приведённое неравенство

неявно обеспечивает выполнение «условия

тесного касания».

Если разрешённый горизонт времени для принятия решений бесконечно велик, то V больше не зависит от момента времени s, и система уравнений сводится к виду:

,

|

(A-6) |

Обратите внимание, что из дифференциального уравнения пропало слагаемое, содержащее производную по времени, что V больше не зависит от времени, и что конечное граничное условие больше не имеет значения.

Данные системы уравнений можно решать разными многочисленными способами. Выполняя расчёты для данной работы, автор применил простые неявные трёхточечные центрированные методы, отдав им предпочтение за их устойчивость, скорость и простоту. 4