3.3. Аналіз залученого капіталу підприємства

Залучення капіталу дозволяє суттєво розширити обсяг господарської діяльності підприємства, забезпечити більш ефективне використання власного капіталу, прискорити формування цільового фінансування і на цій основі підвищити ринкову вартість підприємства.

Залучені кошти є правовими і господарськими зобов'язаннями підприємства перед третіми особами. Величина залучених коштів характеризує можливі майбутні вилучення коштів підприємства, пов'язані з раніше прийнятими зобов'язаннями.

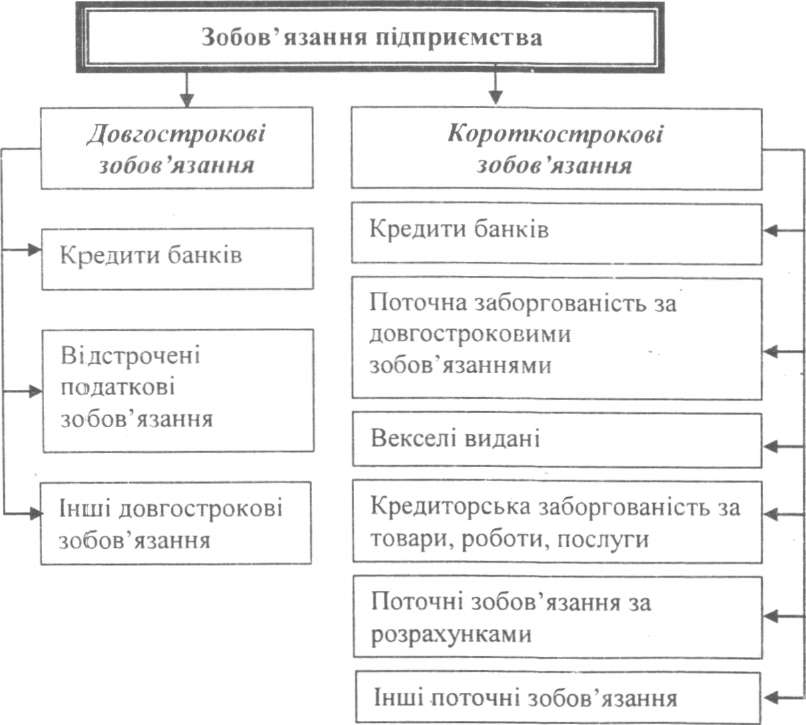

Залучені кошти класифікують залежно від ступеня строковості їх погашення та способів забезпеченості.

Рис.

Зобов'язання підприємства

За ступенем строковості погашення зобов'язання поділяються на:

– довгострокові;

– поточні.

Довгострокові зобов'язання – це зобов'язання, погашення яких не передбачається протягом операційного циклу та термін погашення яких перевищує 12 місяців, починаючи з дати балансу.

До поточних зобов'язань належать зобов’язання, які будуть погашені в ході звичайного операційного циклу підприємства або протягом 12 місяців, починаючи з дати балансу.

Кошти, що залучаються на довгостроковій основі, звичайно спрямовуються на придбання активів тривалого використання, а поточні пасиви, як правило, є джерелом формування оборотних коштів.

Зобов'язання підприємства поділяються на забезпечені та незабезпечені. Важливість такої класифікації полягає у тому, що забезпечені зобов'язання у разі ліквідації підприємства погашаються у пріоритетному порядку.

Завдяки залученню позикових коштів підприємство отримує певні переваги. Однак, за відповідних умов вони можуть призвести до погіршення фінансового стану підприємства, наблизити його до банкрутства. Тому важливим питанням в аналізі структури джерел коштів є оцінка раціональності співвідношення власних та залучених коштів.

До основних показників, які характеризують структуру капіталу, належать: 1. коефіцієнт фінансової автономії, який характеризує концентрацію власного капіталу.

Коефіцієнт фінансової автономії (незалежності) обчислюється відношенням суми власних коштів (ВК) до валюти балансу (ВБ).

Кфн = ВК/ВБ

Або Ф1 р. 380+р.430 / Ф1 р. 640

Коефіцієнт автономії не повинен бути меншим за 0,5-0,6. Зростання коефіцієнта фінансової незалежності означає підвищення фінансової стійкості підприємства і є позитивним моментом.

2. Коефіцієнт фінансової залежності (Кфз) розраховується відношенням валюти балансу до власного капіталу, є обережним показником до коефіцієнта фінансової незалежності. Для коефіцієнта фінансової залежності рекомендоване значення менше ніж 2 (тобто 1/0,5).

Кфз=ВБ/ВК

Або Ф1 р.640 /Ф1 р. 380 + р. 430

Або Кфз = 1/Кфн

Коефіцієнт фінансової залежності ще має назву мультиплікатор власного капіталу.

3. Мультиплікатор власного капіталу (Кмвк) пов’язує рентабельність активів та рентабельність власного капіталу. Показує, у скільки разів рентабельність власного капіталу більша рентабельності активів.

Кмвк = Кфз = (ВБ=А) / ВК

Якщо мультиплікатор власного капіталу помножити на рентабельність активів (відношення чистого прибутку до активів) то отримаємо рентабельність власного капіталу (відношення чистого прибутку до власного капіталу):

Кмвк * (ЧП/А)= (А/ВК)* (ЧП/А) = ЧП/ВК.

Коефіцієнт концентрації позикового капіталу (Ккпк) розраховується як відношення позикового капіталу до валюти балансу або як різниця між 1 та коефіцієнтом фінансової незалежності. Показує частку залученого майна в активах підприємства та ступінь залежності підприємства від кредитів. Зростання цього показника за часом означає посилення залежності підприємства від зовнішніх інвесторів, що є негативною тенденцією.

Ккпк = ПК/ВБ

Або Ф1 р. 480+ р. 620 + р. 630 / Ф1 р. 640

Або

Ккпк = 1-Кфн = 1 – (1/Кфз)

Коефіцієнт фінансового ризику (Кфр) (або коефіцієнт фінансового левериджу) характеризує співвідношення позикових та власних коштів. Рекомендоване значення менше 1.

Кфр = ПК/ВК

Або Ф1 р. 480+р. 620+р.630 /Ф1 р. 380+430

Коефіцієнт фінансового ризику показує, кількість позикових коштів, залучених підприємством на 1 гривню вкладених в активи власних коштів. Чим вище його значення. Тим вищий ризик вкладання капіталу в підприємство. Нормальним вважається співвідношення 1:2, за якою одна третина загального фінансування сформована за рахунок позикових коштів.

На співвідношення власних і залучених коштів впливає низка факторів, обумовлених внутрішніми та зовнішніми умовами діяльності підприємства та обраної ним фінансової стратегії. До них відносять:

спосіб розміщення джерел підприємства в активах;

тривалість одного обороту коштів;

співвідношення тривалості виробничо-комерційного циклу і строку погашення кредиторської заборгованості;

структуру витрат підприємства.

Оцінювати структуру капіталу підприємства слід в динаміці за кілька років з тим, щоб виявити основні тенденції змін.

Кошти, що використовуються для формування капіталу підприємства, мають свою ціну. Її величина, або вартість капіталу, певною мірою визначається наявними у підприємства можливостями вибору джерел фінансування.

Сума коштів, яку необхідно сплатити за використання певного обсягу фінансових ресурсів, виражена у відсотках до цього обсягу, називається ціною капіталу. Іншими словами, ціна капіталу вказує, яку суму слід заплатити за залучення одиниці капіталу з даного джерела.

Не лише залучений капітал, але й власний має свою ціну. Це обумовлено тим, що капітал може бути вкладений за межами підприємства. Тому вартість власного капіталу розглядається з точки зору упущеної вигоди. Платою за втрачену вигоду акціонеру повинні стати майбутні доходи у вигляді дивідендів або/і підвищення вартості акцій.

Проблема визначення вартості капіталу є складною. В економічній літературі, присвяченій цій проблемі, розглядаються різні способи визначення "ціни" власного капіталу. Найбільш поширеними в практиці фінансового аналізу є підходи:

на основі дивідендів;

на основі доходів;

на основі визначення "ціни '' капітальних активів.

Залучення позикового капіталу для підприємства – один із способів розширення його діяльності. При цьому окремі види залучених коштів (кредити банку, кредиторська заборгованість) мають для підприємства різну вартість. Незважаючи на велику кількість видів заборгованості, загальним підходом до визначення вартості залученого капіталу є такий: ціна залученого капіталу визначається відношенням витрат, пов’язаних із залученням фінансових ресурсів, до самої величини капіталу, що залучається.

Визначивши вартість окремих джерел фінансування, власного і залученого капіталу, необхідно розрахувати середньозважену вартість капіталу.

СВ=![]()

де Кі – ціна відповідного джерела коштів; Di – питома вага джерела коштів в загальній їх сумі.

Вартість капіталу підприємства може бути визначена як середньозважена величина вартості всіх категорій капіталу.

Головна мета розрахунку цього аналітичного показника полягає в тому, щоб отримати критерії відбору для майбутніх інвестицій, які оцінюються за ставкою дохідності, достатньої, щоб компенсувати витрати вкладників капіталу. Враховуючи, що ступінь участі різних вкладників капіталу у фінансування діяльності не рівноцінний, вартість окремих видів фінансування зважується, виходячи з питомої ваги даного джерела в загальному обсязі фінансування.

Напрямами аналізу залученого капіталу на підприємстві є:

– загальний аналіз залученого капіталу;

– аналіз руху залученого капіталу;

– аналіз ефективності використання залученого капіталу.

Загальний аналіз залученого капіталу ґрунтується на його класифікації за джерелами формування, яку покладено в основу групування пасивів підприємства. Класифікаційними ознаками при цьому можуть виступати терміни залучення та вартість залучених коштів.

Необхідний обсяг залученого капіталу визначається за таким алгоритмом:

3К=ОЗ + ІНА + ОА- ВК,

де ЗК – залучений капітал; ОЗ –залишкова вартість основних засобів; ІНА – інші необоротні активи; ОА–- оборотні активи; ВК - власний капітал.

Методика загального аналізу залученого капіталу ґрунтується на застосуванні прийомів горизонтального та вертикального аналізу.

Рух залученого капіталу відображається на основі моделі:

3П + Н = П + Зк,

де Зп, Зк - залишки залученого капіталу в цілому або за видами на початок і кінець аналітичного періоду; Н - надходження залучених коштів протягом аналітичного періоду; П - повернення залучених коштів позичальнику протягом аналітичного періоду.

На основі балансової моделі обчислюються показники, що характеризують рух залученого капіталу:

– рівень надходження залучених коштів (РН):

РН=Н/ (Зп+Н);

– рівень погашення боргових зобов’язань (РП):

РП=П/ (Зп+Н);

– коефіцієнт співвідношення оборотів з надходження залученого капіталу і погашення боргових зобов’язань (Ксп): Ксп=Н/П.