- •1.3 Основные принципы налогообложения

- •1.4 Функции налогов

- •1.5 Законодательное регулирование налоговых отношений

- •1.5.1 Права и обязанности участников налоговых отношений

- •1.5.2 Налоговые органы

- •1.5.3 Ответственность за нарушение налогового законодательства

- •1.6 Сущность и особенности налоговой политики

- •1.6.1 Воздействие налогов на рыночное равновесие

- •1.6.2 Государственное регулирование экономики

- •Известны следующие виды налоговой политики:

- •Опыт развитых стран в области стимулирующей и сдерживающей налоговой политики (см.Книгу -2) литература Учебная и научная литература

- •Краткий перечень нормативных правовых актов

Известны следующие виды налоговой политики:

Политика максимальных налогов. Здесь существует вероятность того, что повышение налогов ведет к снижению мотивации деятельности производителей и не сопровождается приростом государственных доходов. Предельная ставка налогов в ВВП зависит от множества факторов, но, по данным зарубежных ученых, она не должна превышать 50% ВВП,

Политика оптимальных налогов – способствует развитию предпринимательства и малого бизнеса, обеспечивая им благоприятный налоговый климат. Предпринимательство максимально выводится из-под налогообложения, но вследствие этого происходит ограничение социальных программ, поскольку государственные доходы сокращаются.

Налоговая политика, предусматривающая высокий уровень обложения, но при значительной государственной социальной защите, когда доходы бюджета направляются на увеличение различных социальных фондов.

При эффективной экономике все названные типы налоговой политики, как правило, успешно сочетаются. Для Беларуси характерен первый тип налоговой политики в сочетании с третьим.

Основными задачами финансовой системы в реализации налоговой политики на нынешнем этапе развития нашего государства, являются: учет действия экономических законов; необходимость налоговой поддержки решений об ускорении рыночных реформ и макроэкономической стабилизации; определение налогооблагаемой базы и источников мобилизации финансовых ресурсов, их состава, структуры, возможных резервов роста.

Необходимо также определить объемы финансовых ресурсов, оптимальное и сбалансированное соотношение между доходами государства и хозяйствующих субъектов; долю участия физических лиц в формировании доходов государственного бюджета; меры стимулирования процесса приватизации, структурной перестройки экономики, развития приоритетных направлений оздоровления экономики, стабилизации и создания базы для эффективного развития экономики; выработать налоговый механизм реализации финансовой политики государства в форме соответствующих нормативных актов.

Следует отметить, что действующий в нашей республике налоговый механизм не полностью отвечает рыночным требованиям. Высокий уровень налогообложения хозяйствующих субъектов ограничивает их финансовые возможности обеспечения роста производства. Частый пересмотр видов, условий и норм налогообложения оказывает негативное воздействие на экономику: ослабляет эффективность налоговых льгот, препятствует притоку иностранных инвестиций.

В современных условиях задачами налоговой политики Беларуси являются: обеспечение государства финансовыми ресурсами; создание условий для регулирования экономики страны в отраслевом и региональном разрезах; сглаживание возникающего в процессе рыночных отношений неравенства в уровнях доходов населения.

Основу налоговой политики и налогового механизма государства составляет стратегическая концепция. Правильность концепции проверяется практикой.

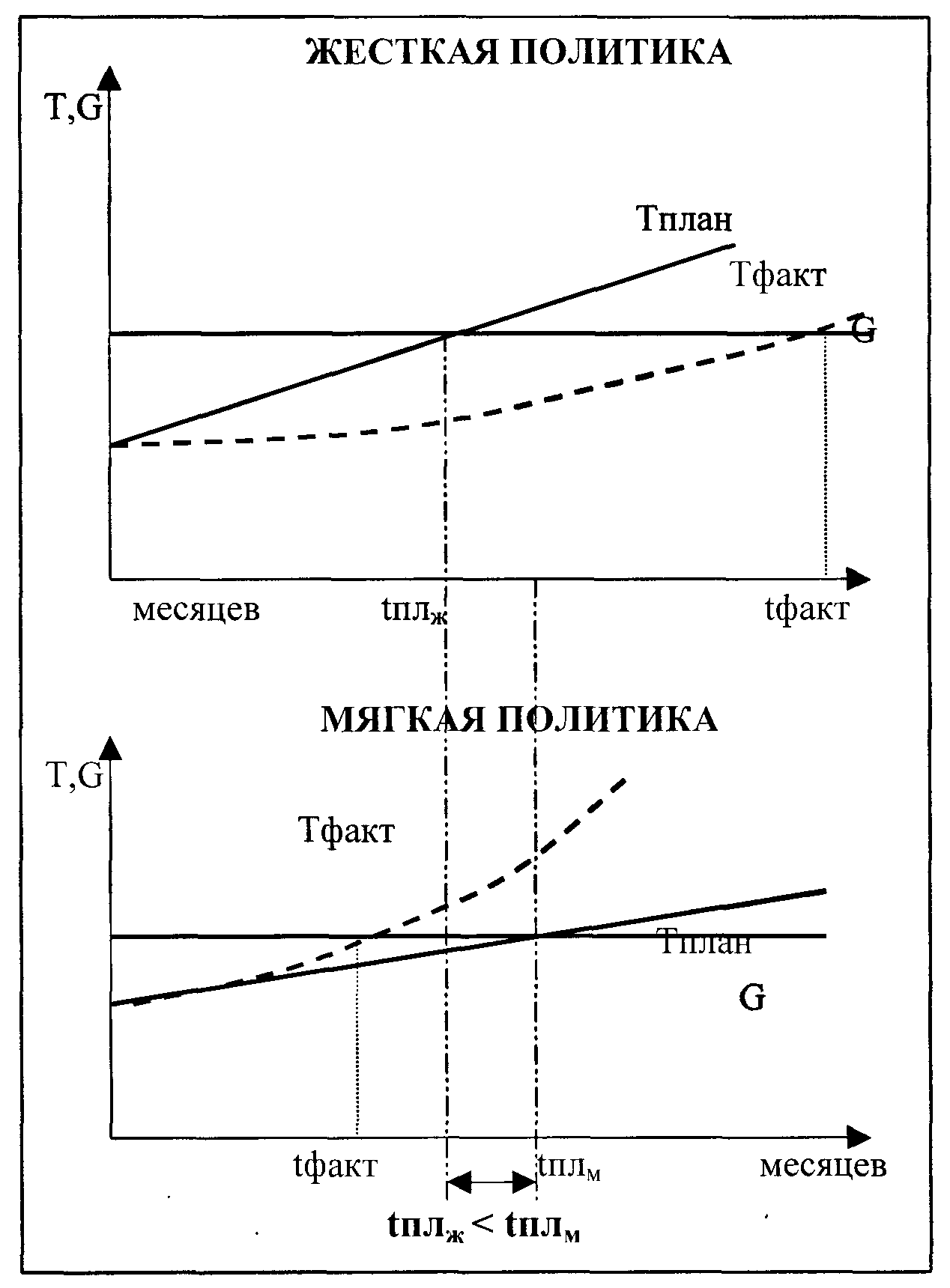

Сложились два основных вида фискальной политики, оценка которых происходит при сравнении планируемых стратегий сбора налоговых поступлений и государственных расходов с фактическими результатами: сдерживающая, или жесткая; стимулирующая, или мягкая. (см. рис. 1.13)

Р ассмотрим

вариант стимулирующей

налоговой политики.

Правительство проводит ряд мер по

уменьшению количества налогов (Т). В

первую очередь на предприятии снижается

доля косвенных налогов, включаемых в

цену. Следовательно, увеличиваются и

выручка от реализации продукции, и

количество продаж, но с более высоким

темпом по сравнению со снижением налогов.

Тем самым опять возрастает доля налогов,

перечисляемых предприятием в бюджет.

В то же время при увеличении выручки

уменьшается доля условно-постоянных

затрат на единицу продукции в себестоимости,

при неизменности цены. Значит, у

предприятия появляется возможность

увеличить заработную плату как за счет

роста производства, так и за счет экономии

условно-постоянных затрат на единицу

продукции.

ассмотрим

вариант стимулирующей

налоговой политики.

Правительство проводит ряд мер по

уменьшению количества налогов (Т). В

первую очередь на предприятии снижается

доля косвенных налогов, включаемых в

цену. Следовательно, увеличиваются и

выручка от реализации продукции, и

количество продаж, но с более высоким

темпом по сравнению со снижением налогов.

Тем самым опять возрастает доля налогов,

перечисляемых предприятием в бюджет.

В то же время при увеличении выручки

уменьшается доля условно-постоянных

затрат на единицу продукции в себестоимости,

при неизменности цены. Значит, у

предприятия появляется возможность

увеличить заработную плату как за счет

роста производства, так и за счет экономии

условно-постоянных затрат на единицу

продукции.

Рис. 1.13. Стимулирующая и сдерживающая фискальные политики

Следовательно, растут доходы как предприятий, так и располагаемый доход населения. В результате растут поступления в бюджет налогов как прямых, так и косвенных. Причем фактические налоговые поступления (Тфакт) приводят к сбалансированному бюджету намного раньше по времени (tфактМ), чем плановые показатели (Тплан – tплМ).

При сдерживающей политике наблюдаются обратные результаты: за счет увеличения налогов падают как доходы предприятий, так и располагаемый доход населения. Покупательская способность снижается, а значит, снижаются и поступления в бюджет. В результате наблюдается дефицит бюджета, причем фактические налоговые поступления приводят к сбалансированному бюджету намного позже (tфактЖ), чем плановые показатели (tплЖ). Такая ситуация характерна для Республики Беларусь.

Изменяя налоговую политику, манипулируя налоговым механизмом, государство получает возможность стимулировать экономическое развитие или сдерживать его. Цель такого регулирования – создание общего налогового климата для внутренней и внешней деятельности компаний, особенно инвестиционной, обеспечение преференциальных налоговых условий для стимулирования приоритетных и региональных направлений движения капитала.