- •Метод определения доходов и расходов

- •Признание доходов и расходов Предоставление имущества в пользование

- •Предоставление в пользование прав на результаты интеллектуальной деятельности

- •Выполнение работ с длительным технологическим циклом

- •Амортизируемое имущество Основные средства

- •Нематериальные активы

- •Сырье и материалы

- •Прямые расходы и порядок их распределения

- •Резервы Резерв по сомнительным долгам

История термина учетной политики (accountingpolicy) берет начало еще в конце 30-х годов XX века.Данная концепция зародилась в Америке, а в дальнейшем во всех экономически развитых странах были восприняты идеи концепции учетной политики и приняты нормативные акты, вводящие ее в действие.

В нашей стране таким актом было Положение по бухгалтерскому учету «Учетная политика предприятия» ПБУ 1/94, которое изменялось в 1998 году (ПБУ 1/98) и в 2008 году (ПБУ 1/2008).

Учетная политика для целей налогообложения появилась значительно позже бухгалтерской, Требования к налоговой учетной политике "разбросаны" по разным главам второй части Налогового кодекса. Первое упоминание о необходимости организации учетной политики в целях налогообложения содержалось в главе 21 НК РФ, вступившей в действие с 1 января 2001 года. Затем требования об определении вариантов учета для целей налогообложения появились в главе 25 НК РФ, вступившей в силу с 2002 года, и уже потом в отношении специальных налоговых режимов - с 2003 года. И только Федеральным законом от 27.07.2006 № 137-ФЗ в законодательство о налогах и сборах было введено понятие "учетная политика для целей налогообложения".

Определение учетной политики для целей налогообложения закреплено в статье 11 Налогового кодекса РФ и подразумевает выбранные налогоплательщиком совокупность способов или методов определения доходов и (или) расходов, их признания, оценки и распределения, а также учета иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности налогоплательщика .

Методологические способы – это способы формирования информации для правильного исчисления налогов и сборов. Среди выбранных организацией способов формирования налоговой базы выделяются следующие: предусмотренные налоговым законодательством; не предусмотренные налоговым законодательством; вариантность которых обусловлена противоречивостью налогового законодательства. Организационно-технические способы ведения налогового учета – это способы организации самого технологического процесса, которые устанавливают: организацию работы бухгалтерской службы в части налогового учета (или налоговой службы и порядок ее взаимодействия с бухгалтерской службой); состав, форму и способы формирования аналитических регистров налогового учета; организацию документооборота, порядок хранения документов налоговой отчетности и регистров налогового учета.

На практике можно и нужно говорить о разных объемах и разном содержании учетной политики. Учетная политика - это всегда и сложно, и одновременно просто, и всегда индивидуально, и конкретно для каждого предприятия.

В целом же вопросы, на которые должна отвечать учетная политика, можно разделить на две группы: организационные и методические.

Организационные аспекты учетной политики представляют собой способы учета, отвечающие на вопросы:

Кто - кто является участником учетных процессов;

С помощью чего - инструменты (программные продукты, ручная обработка информации и т.п.) ведения учета;

Как - технология обработки информации, включая систему аналитического учета и систему документооборота.

Методические аспекты учетной политики включают способы учета, которые отвечают на вопросы:

Что - объекты учета;

Когда - моменты признания и прекращения признания объектов учета;

Сколько - в какой оценке признается объект учета.

Учетная политика для целей налогообложения в основном сводится к методическим аспектам.

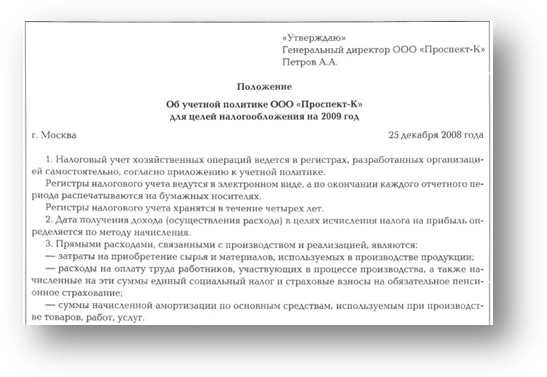

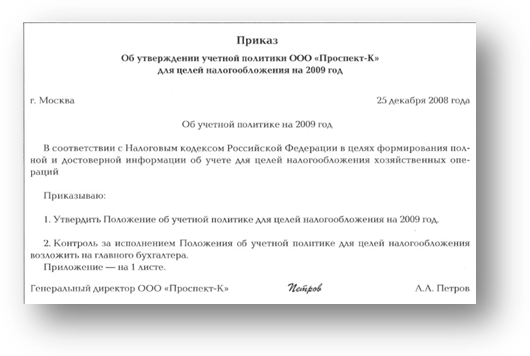

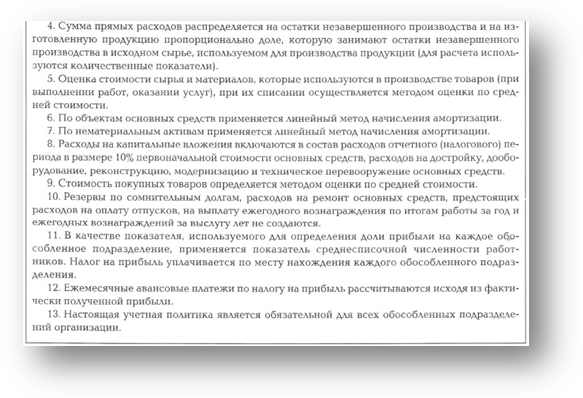

Вот (Пример учетной политики),Налогоплательщик самостоятельно в установленных НК РФ рамках разрабатывает и утверждает элементы учетной политики. Эти элементы целесообразнее разбить на различные группы по отношению к конкретным налогам.

Подробнее рассмотрим налог на прибыль.

Обратите внимание на перечень тех моментов ,которые должны отразиться в разделе «Налог на прибыль»

-Метод определения доходов и расходов

-Признание доходов и расходов

-Амортизируемое имущество

-Сырье и материалы

-Товары

-Ценные бумаги

-Проценты по долговым обязательствам

-Прямые расходы и порядок их распределения

-Резервы

-Обособленные подразделения

-Порядок уплаты авансовых платежей

Мы постарались подготовить некий шаблон положений учетной политики в отношении налога на прибыль, дав в каждом разделе небольшой комментарий.

Метод определения доходов и расходов

Доходы и расходы определяются по:

Вариант 1. Методу начисления в порядке, установленном ст. 271 и 272 НК РФ.

Вариант 2. Кассовому методу в порядке, установленном ст. 273 НК РФ.

Право выбирать метод признания доходов и расходов предоставлено только организациям, у которых сумма выручки от реализации товаров (работ, услуг) без учета НДС в среднем за предыдущие четыре квартала не превысила 1 млн. руб. за каждый квартал.

Остальные организации применяют только один метод признания доходов и расходов - метод начисления.

Признание доходов и расходов Предоставление имущества в пользование

Предоставление за плату во временное пользование и (или) временное владение и пользование имущества считается:

Вариант 1. Доходами и расходами, связанными с производством и реализацией.

Вариант 2. Внереализационными доходами и расходами.

Предоставление в пользование прав на результаты интеллектуальной деятельности

Предоставление в пользование прав на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации (в частности, от предоставления в пользование прав, возникающих из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности) считается:

Вариант 1. Доходами и расходами, связанными с производством и реализацией.

Вариант 2. Внереализационными доходами и расходами.

Согласно ст. 250 НК РФ внереализационными являются доходы, не указанные в ст. 249 кодекса. В частности, внереализационными признаются доходы:

- от сдачи имущества в аренду (субаренду), если такие доходы не определяются налогоплательщиком в порядке, установленном ст. 249 (п. 4);

- от предоставления в пользование прав на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации (в частности, от предоставления в пользование прав, возникающих из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности), если такие доходы не определяются налогоплательщиком в порядке, установленном ст. 249 (п. 5).

При этом в НК РФ не содержится критериев (условий) признания указанных видов доходов внереализационными либо доходами от реализации.

При выборе варианта организация должна учитывать частоту операций, их объем и другие показатели своей деятельности.

Выполнение работ с длительным технологическим циклом

При выполнении работ с длительным технологическим циклом выручка (доход) признается:

Вариант 1. Равномерно (ежемесячно или ежеквартально) в течение срока действия договора.

Вариант 2. Пропорционально доле фактических расходов отчетного периода в общей сумме расходов, предусмотренных в смете.

Вариант 3. Иным обоснованным способом.

При выполнении работ (оказании услуг, продаже продукции) с длительным технологическим циклом, если договорами не предусмотрена поэтапная сдача работ (услуг), в учетной политике должен быть закреплен метод распределения выручки (дохода) (п. 2 ст. 271, ст. 316 НК РФ).

Амортизируемое имущество Основные средства

Амортизация по основным средствам начисляется:

Вариант 1. Линейным методом по всем объектам основных средств.

Вариант 2. По зданиям, сооружениям, передаточным устройствам, входящим в восьмую-десятую амортизационные группы, линейным методом, по остальным объектам ОС - нелинейным.

Выбор метода начисления амортизация по основным средствам осуществляется в соответствии с п. 1, 3 ст. 259 НК РФ. Менять нелинейный метод на линейный можно не чаще одного раза в пять лет (п. 1 ст. 259).