- •1. Основные экономические понятия и категории 1

- •2.2Формальные и неформальные организации, их взаимосвязь и влияние 33

- •3.1.Понятие менеджмента. Менеджмент как наука, искусство, функция, вид профессиональной деятельности 34

- •1. Основные экономические понятия и категории

- •1.1Современная экономика и ее элементы

- •1.2 Менеджмент, предпринимательство, бизнес: взаимосвязь понятий.

- •1.3 Организационно-правовые формы предпринимательской деятельности в Российской Федерации

- •1.4 Сущность и виды предпринимательства

- •1.5 Поиск и анализ новых бизнес-идей. Этапы организации собственного дела

- •1.6.Бизнес-план, его цели, задачи, содержание, структура и функции

- •1.7.Факторы производства, их классификация. Спрос, предложение, цена на факторы производства

- •1.8.Потребительский спрос и его фактор(-)

- •1.9.Потребительское предложение и его факторы(-)

- •1.10.Эластичность спроса и предложения. Виды равновесия спроса и предложения

- •1.11 Издержки производства в организации. Постоянные, предельные и переменные

- •1.12 Основные фонды ,их структура, оценка, показатели использования. Амортизация основных фондов.

- •1.13 Оборотные средства, их составляющие. Показатели оборачиваемости.(-)

- •1.14 Производственная деятельность

- •1.15 Управление производственными процессами и их оптимизация с применением логистики.

- •1.16 Оплата труда работников организации. Формы и системы оплаты труда

- •1.17 Определение цен предприятиями.

- •II. Организация в системе менеджмента

- •2.1. Понятие, жизненный цикл и свойства организации

- •2.2. Формальные и неформальные организации, их взаимосвязь и влияние(-)

- •2.3 Специфика функционирования закрытых и открытых формальных организаций(-)

- •2.4. Внутренняя среда организации и ее современная характеристика

- •2.5. Внешняя среда организации и ее современная характеристика

- •2.6 Понятие организационной структуры управления и требования к ее проектированию

- •2.7. Линейно-функциональные структуры управления

- •2.8. Дивизиональная структура управления и ее разновидности

- •2.9. Сетевые структуры управления

- •2.10. Проектные и матричные структуры управления

- •2.11. Централизованные и децентрализованные структуры управления

- •III Общее управление организацией

- •3.1 Понятие менеджмента. Менеджмент как наука, искусство, функция, вид профессиональной деятельности-

- •3.2 Формы и модели менеджмента

- •Постоянное присутствие руководства на производстве.

- •Поддержание чистоты и порядка.

- •3.3 Субъект и объект управления

- •3.4 Эволюция менеджмента. Зарождение научного подхода к управлению. Вклад Фредерика Тейлора

- •3.5 Развитие школ классического научного менеджмента

- •3.6 Неоклассический гуманитарный менеджмент как предпосылка нового управленческого мышления

- •3.7. Тенденции развития современного менеджмента

- •3.8 Технология менеджмента. Цели и задачи менеджмента

- •3.9 Принципы менеджмента и задачи менеджмента

- •3.11 Понятие и основные элементы процесса управления, технология управления

- •3.12. Методы управленческого воздействия

- •3.14 Организационные методы менеджмента: значение, состав, организационное воздействие

- •3.15 Социальные методы менеджмента, их значение и использование

- •3.16 Назначение и группы психологических методов менеджмента

- •3.17. Экономико-статистические методы в менеджменте

- •3.18. Управление с помощью моделей. Типы моделей

- •3.19. Понятие, цели и виды коммуникаций. Коммуникационный процесс.

- •3.20 Системный подход в управлении

- •3.22 Социокультурные факторы и этика менеджмента

- •3.23 Управленческие решения, их типы и характеристики(-)

- •3.24. Выбор модели и стили принятия решения в конкретной ситуации. Оптимальный стиль принятия решения.

- •3.26. Методы исследования систем управления(-)

- •3.27. Концепция стратегического менеджмента. Понятие и виды стратегии

- •3.28 Анализ альтернатив и выбор стратегии

- •3.29. Распределение функций и ответственности при разработке и реализации управленческих решений.

- •IV Управление маркетингом(-)

- •4.1 Управление маркетингом: концепция и процесс(-)

- •4.2 Маркетинговые исследования и методики их проведения

- •4.3 Жизненный цикл товара. Система продвижения товара.

- •4.4 Планирование и разработка программы маркетинга

- •V. Информация в менеджменте

- •5.1 Информация в менеджменте: значение, свойства, классификация

- •5.2 Информационный менеджмент: цели, задачи и функции.

- •5.3 Организация и средства информационных технологий обеспечения управленческой деятельности.

- •VI. Финансы и финансовый менеджмент

- •6.1. Цель и функции финансового менеджмента. Структура финансового менеджмента

- •6.2 Финансовые ресурсы организаций и источники их формирования

- •6.3 Формирование собственного и заемного капитала организации

- •6.4 Финансовое планирование в организации

- •6.5 Современные приемы финансового менеджмент

- •6.6 Финансовый менеджмент в условиях инфляции

- •6.7 Управление финансовыми потоками

- •6.8 Финансовые результаты деятельности организации. Валовой доход и прибыль. Функции прибыли. Максимизация прибыли. Точка безубыточности.

- •6.9 Система показателей рентабельности

- •Запас финансовой прочности. Операционный и финансовый рычаг

- •6.10 Учет реализации продукции и определение финансового результата.

- •6.11 Структура и содержание бухгалтерского баланса как источника информатизации для управления организацией.

- •6.12 Методы учета затрат на производство, их роль и влияние на налогообложение организации.

- •1 Уровень.

- •2 Уровень.

- •3 Уровень.

- •6.13 Сущность и роль финансового и управленческого учета в управлении организацией

- •6.14 Основные принципы и формы кредита

- •6.15 Виды кредитных отношений коммерческих организаций с банками

- •6.16. Сущность и функции налогов

- •16.5. Права и обязанности налогоплательщиков

- •VII Логистика

- •7.1 Логистический менеджмент: задачи и функции

- •7.2 Управление запасами - логистика запасов

- •7.3 Закупочная логистика и управление поставками

- •7.4 Сбытовая и сервисная логистика

- •VIII Инновационный и инвестиционный менеджмент

- •8.1.Инновации, инновационный цикл, управление инновациями

- •8.2.Инновационные программы и их реализация.

- •8.3.Понятие проекта и проектное управление. Методы проектного управления

- •8.4.Выбор вариантов проектирования.Экономическое обоснование и оптимизация проекта.

- •IX Управление качеством и сертификация продукции

- •9.1. Управление качеством (понятия, факторы, требования). Основные методы управления качеством

- •9.2 Качество, факторы и уровень качества: показатели качества. Квалиметрия и область применения

- •9.3 Стимулирование качества. Методы контроля качества

- •9.4 Сертификация продукции и систем качества

- •9.5 Система стандартизации качества. Международные стандарты

- •X. Антикризисное управление. Управление рисками.

- •10.1 Конкурентоспособность, конкурентные преимущества и их оценка

- •10.2 Кризис и кризисные явления: причины возникновения, сущность и виды

- •10.3. Антикризисное управление деятельностью предприятий

- •10.4 Управление рисками: значение, содержание, функции

- •10.5Способы снижения риска

- •11.1 Управление внешнеэкономическими отношениями: цели и функции.

- •XII Организационное поведение

- •12.1 Теория поведения человека в организации

- •12.2 Управление поведением: сущность, стадии и разновидности.

- •12.3 Категория личности в теории организационного поведения: Основные свойства и этапы формирования личности.

- •12.4. Руководство в организации. Стиль менеджмента

- •12.5 Лидерство. Ситуациионные модели лидерства.

- •12.6 Власть и управленческое влияние.

- •12.7. Коммуникационные стили и имидж менеджера. Невербальная коммуникация.

- •12.8. Менеджер его функции роли и профессиональные качества.

- •12.9 Современные концепции развития кадрового менеджмента

- •12.10 Технологии формирования, развития и рационального использования персонала предприятия.

- •12.11 Служба управления персоналом: функции, структура, оценка эффективности Цели служб управления персоналом

- •Функции службы управления персоналом в организации

- •XIII Правовые аспекты менеджмента

- •13.1. Понятие и элементы правоотношений в сфере трудового права. Трудовое правоотношение.

- •13.2. Контрольно-надзорные и юрисдикционные ( процессуальные) правоотношения с участием гос-ва в сфере труда.

- •13.3.Социальное партнерство в сфере трудовых отношений.

- •13.4 Понятие трудового договора и его функции. Стороны и содержание трудового договора. Виды трудового договора.

- •1.8Потребительский спрос и его факторы

- •1.9Потребительское предложение и его факторы

- •14.2Формы организации производства

- •14.Организация производства

- •14.1Типы производства

- •Смета затрат и калькуляция себестоимости продукции

- •Методы расчета прямых затрат.

- •Пути снижения себестоимости произв-ва и реализации прод-ции

- •Оборотные средства, их составляющие. Показатели оборачиваемости.

- •Показатели оборачиваемости:

- •Управление оборотным капиталом

- •2.2Формальные и неформальные организации, их взаимосвязь и влияние

- •3.10.Сущность и взаимосвязь функций менеджмента

- •Специфика функционирования закрытых и открытых формальных организаций

- •3.1.Понятие менеджмента. Менеджмент как наука, искусство, функция, вид профессиональной деятельности

- •3.13Экономические методы управления: сущность, сфера применения, оценка эффективности

- •3.21.Ситуационные переменные и ситуационный подход в управлении.

- •3.22.Социокультурные факторы и этика менеджмента.

- •3.23.Управленческие решения. Классификация решений. Методы принятия управленческих решений

- •Продолжение *:

- •Выбор модели принятия управленческого решения. Модель в. Врума и стили принятия решений

- •3.25.Концепция исследования систем управления. Логистический аппарат исследования.

- •3.26.Методы исследования систем управления.

- •4.1Управление маркетингом: концепция и процесс.

- •4.2Марк. Иссл-я и методики их провед-я.

- •1. Выявл-е проблем и формул-е целей иссл-я

- •2. Отбор ист-ков инф-ции

- •3. Сбор инф-ции

- •5. Предст-е получ. Рез-тов

- •4.3Жизненный цикл товара. Система продвижения товара.

- •4.4Планирование и разработка программы маркетинга.

- •6.20Чистый денежный поток

- •8.5 Инвестиции, капитальные вложения, классификация инвестиций.

- •8.6 Схема оценки коммерческой привлекательности инвестиционного проекта.

- •8.7 Чистый денежный поток

- •8.8 Простой срок окупаемости кап вложений

- •8.9 Простые методы оценки экономической эффективности капит. Вложений. Достоинства и недостатки

- •8.10 Диконтирование и компаундирование денеж. Потоков

- •8.11Схемы приведения денежных потоков

- •8.12 Чдд как критерий эффективности инвестиционного проекта

- •8.13Внутренняя норма доходности кап вложений простого проекта

- •8.14 Дисконтированный срок окупаемости

- •8.15Отбор альтернативных проектов по критерию чдд и по показателю внутренней нормы доходности капитальных вложений

- •8.16 Реальная и номинальная ставка дисконтирования. Учет инфляции при расчете чдд.

- •8.17 Учет инвестиционных рисков при расчете чдд

- •Методы снижения риска.

- •Распределение риска. Страхование риска.

- •10.4Управление рисками: значение, содержание, функции

- •12.1Теория поведения чел-ка в орг-ции

- •Руководство в организации. Стили управления.

- •Управленческое влияние, власть, лидерство, партнерство

- •12.9Современные концепции кадрового менеджмента.

- •12.10Технологии форм-я, развития и рац. Использ-я персонала орг-ции.

- •14.3Принципы организации производственного процесса

- •14.4Особенности организации рабочего конвейера.

- •14.5Особенности организации распределительного конвейера

- •14.6Особенности организации прямоточных поточных линий

- •14.7Организация переменно-поточных линий

- •14.8Зарубежный опыт организации производственных процессов.

- •14.9Классификация затрат рабочего времени и процессы многостаночного обслуживания

- •14.10Методика расчета норм обслуживания станков – дублеров

- •14.11Расчет и анализ последовательного и параллельного производственного цикла

- •14.12Расчет аи анализ смешанного производственного цикла

- •14.13Пути сокращения продолжительности производственного цикла

- •14.14Этапы, задачи и цели подготовки производства

- •14.15Производственная структура предприятия и факторы на неё влияющие

- •14.16Технологическая форма организации производства. Достоинства и недостатки.

- •Предметная форма организации производства. Достоинства и недостатки.

- •Организация ремонтного и складского хозяйства на предприятии

- •15.Управление затратами

- •15.1Сравнительная хар-ка бух., налог.И упр.Учета

- •15.2Классификация затрат в бухгалтерском и управленческом учете.

- •15.3Понятие входящих и истекших затрат. Особенности отражения в бух. Балансе. Понятие периодических затрат и расходов, относимых на запасы предприятия.

- •15.4Прямые и косвенные, основные и накладные расходы.

- •15.5Затраты, принимаемые и не принимаемые во внимание при принятии решения.

- •15.6Регулируемые и нерегулируемые, контролируемые и неконтролируемые затраты.

- •15.6Директ-костинг, достоинства и недостатки метода. Абзорпшен-костинг, достоинства и недостатки метода.

- •15.7Характеристика ав-костинга.

- •15.8База распределения косвенных расходов по видам продукции.

- •15.9Последовательность распределения косвенных расходов по видам продукции.

- •15.10Методы калькуляции затрат и их связь с типами производства.

- •16.1Финансовая система и ее элементы.

- •16.2Банковская с-ма

- •16.4Сущность и функции налогов

- •16.3 Виды кредитных отношений коммерческих организаций с банками.

- •16.5Виды налогов и методы их начисления.

- •Прям. И косв. Налоги

- •17.Планирование

- •17.1Методы прогнозирования и их классификация

- •17.2Типы и методы планирования

- •17.3Планирование маркетинга

- •17.4План производства продукции (работ, услуг)

- •17.4План по труду

- •Планирование численности работающих

- •Планирование роста производительности труда

- •Планирование фот

- •17.5Финансовый план предприятия

- •17.6Планирование прибыли и распределения ее по фондам

- •17.7Бизнес – план: назначение, структура и содержание разделов

VI. Финансы и финансовый менеджмент

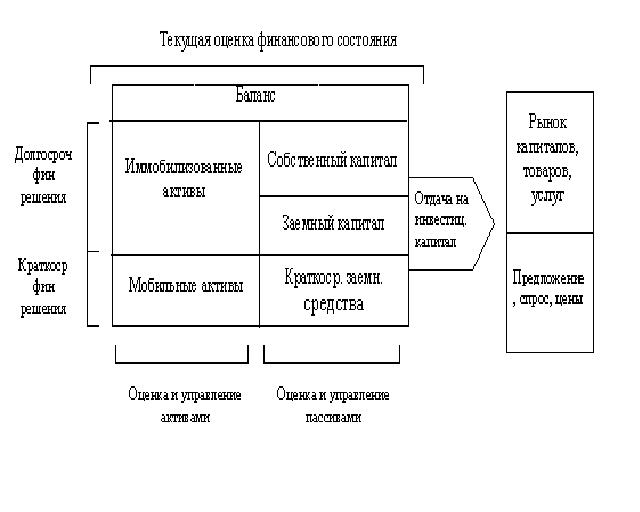

6.1. Цель и функции финансового менеджмента. Структура финансового менеджмента

Финансовый менеджмент – процесс управления денежным оборотом, формированием и использованием финансовых ресурсов предприятия. С другой стороны финансовый менеджмент – это система форм, методов и приемов, с помощью которых осуществляется управление денежным оборотом и финансовыми ресурсами.

Основной целью финансового менеджмента является максимизация цены фирмы и повышение эффективности собственного капитала.

Все эти направления жестко взаимосвязаны, решения по ним являются многовариантными, так как все они связаны с определенным риском.

Функции финансового менеджмента определяют формирование структуры управляющей системы.

I. Функции субъекта управления: (организация; анализ; планирование; мотивация; контроль).

II. Функции объекта управления: (Воспроизводственная функция заключается в эффективном воспроизводстве капитала, инвестированного в активы предприятия; Распределительная функция заключается в:оптимизации пропорций распределения и использования финансовых ресурсов, формировании оптимальной структуры капитала; Контрольная функция связана с применением различных стимулов и санкций, соответствующих нормативных показателей, осуществлением контроля за использованием финансовых ресурсов).

III. Специфические функции (характеризуют специфику финансового менеджмента): (Функция управления активами;Функция управления капиталом;Функция управления инвестициями;Функция управления денежными потоками; Функция управления финансовыми рисками.

Финансовый менеджмент можно рассматривать как сложный управленческий комплекс, который включает в себя:

Риск-менеджмент (управление рисками)

Менеджмент кредитных операций

Менеджмент операций с ценными бумагами

Менеджмент валютных операций

Менеджмент операций с недвижимостью

Структуризация финансового менеджмента.

6.2 Финансовые ресурсы организаций и источники их формирования

Финансовые ресурсы – это совокупность денежных средств предприятия, предназначенных для выполнения финансовых обязательств и осуществления затрат по обеспечению расширенного воспроизводства.

Источником формирования финансовых ресурсов служит совокупность источников удовлетворения дополнительной потребности в капитале на предстоящий период, обеспечивающем развитие предприятия. Эти источники подразделяются на собственные (внутренние) и заемные (внешние).

Финансовые ресурсы предприятия:

внутренние: (Уставный капитал; Добавочный капитал; Резервный капитал; Нереспределенная прибыль; Амортизационные отчисления; Прочие резервы).

2. Внешние: (Кредиты банков; Заемные средства других организаций; Бюджетные средства; Средства внебюджетных фондов; Средства от выпуска корпоративных облигаций; Средства от эмиссии акций).

Среди внутренних источников финансовых ресурсов, используемых для целей инвестирования, важнейшими во всем мире считаются прибыль и амортизационные отчисления.

6.3 Формирование собственного и заемного капитала организации

Возможности предприятия по формированию структуры капитала зависят от чистой рентабельности собственных средств и норм распределения прибыли на дивиденды.

При высокой чистой рентабельности собственных средств можно больше оставлять нераспределенной прибыли на развитие.

Формирование капитала на предприятии ведется за счет внешних источников: заимствования и эмиссии акций; и внутренних – за счет нераспределенной прибыли.

Собственный капитал – основной рисковый капитал предприятия, средства, которые предприятие может с наибольшей уверенностью инвестировать на долгосрочной основе и подвергнуть наибольшему риску.

Собственный капитал состоит из:

- Уставного капитала – совокупность вкладов учредителей

- Добавочный капитал – аккумулирует денежные средства, поступающие предприятию в течение года по нескольким каналам. Он возникает в результате: прироста стоимости внеоборотных активов после их переоценки; получения дополнительных денежных средств при продаже акций в случае их первичного размещения по цене, превышающей их номинальную стоимость; прироста активов в результате безвозмездного получения имущества и денежных средств; прироста стоимости внеоборотных активов, созданных за счет чистой прибыли или фондов предприятия.

- Резервный капитал – подразделяется на два типа резервных фондов: обязательный резервный фонд, создаваемый в соответствии с законодательством РФ – формируется только за счет ежегодного отчисления чистой прибыли предприятия; необязательные резервные фонды могут использоваться при недостатке оборотных средств (на формирование производственных запасов, незавершенного производства и готовой продукции) и при достаточности оборотных средств (в краткосрочные финансовые вложения).

- нераспределенная прибыль – это часть чистой прибыли, которая не была распределена между акционерами и осталась в распоряжении предприятия.

В условиях рыночной экономики внешние источники финансовых ресурсов имеют огромное значение: предприятие на практике не может обойтись без привлечения заемных средств. Заемные средства в нормальных экономических условиях способствуют повышению эффективности производства, они необходимы для осуществления расширенного производства. К источникам заемных средств относятся: кредиты банков, коммерческие кредиты, факторинг, лизинг, кредиты частных лиц и пр.

Заемный капитал подразделяется на краткосрочный и долгосрочный.