- •Оглавление

- •Основные черты рынка ценных бумаг рцб, его структура и функции

- •Организационная система рцб

- •Структура рцб

- •Государственное регулирование рцб

- •Участники рцб Эмитенты, инвесторы и посредники на рцб

- •Брокеры

- •Управляющие

- •Клиринговые организации

- •Депозитарии

- •Держатели реестра

- •Классификация цб

- •Акции акционерных обществ Определения и сущность акций

- •Привилегированные акции

- •Обыкновенные акции

- •Депозитарные расписки

- •Цена и доходность акций Стоимость акции

- •Доходность акции

- •Облигации Классификация облигаций

- •Облигации с перевернутой (а что там перевернуто – догадайся сам, уж, Слава те Хосспади, на 4ом курсе, пора бы знать)

- •Государственные и муниципальные облигации

- •Цена и доходность облигации Цена облигаций

- •Доходность облигаций

- •Краткосрочные финансовые инструменты Депозитные (дс) и сберегательные сертификаты (сс)

- •Цена и доходность дс и сс

- •Коммерческие ценные бумаги

- •Векселя

- •Цена векселя

- •Доходность векселя

- •Конвертируемые и производные ценные бумаги

- •Права на подписку

- •Ордера (варранты)

- •Фьючерсные контракты (фк)

- •Выпуск и обращение ценных бумаг Биржевые индексы

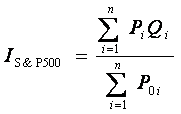

- •Для 500 компаний:

- •Для 100 компаний

- •Размещение ценных бумаг

- •Сделки с ценными бумагами

- •Типы биржевых приказов

- •Организационная структура фондовой биржи (фб)

Для 500 компаний:

40 коммунальных

40 финансовых

20 транспортных

400 промышленных

В основном, расчет акций с NYSE. Методика более сложная и он точнее.

P – цена i-й акции

Qi – количество акций i-й компании

P0i – цена i-й акции в базовом периоде.

Индекс Паше. За базисный 1941 – 43 гг.

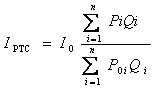

Для 100 компаний

Также в расчет берутся только акции тех компаний, по которому продаются опционы на чикагской бирже опционов.

На NYSE.

INASDAQ

Акции обращаются на внебиржевом рынке. Рассчитывается IS&P500. Вкл. ~ 5000 эмитентов; их капитализация более 4 трлн $.

INASDAQ100 только для высокотехнологичной отрасли.

РФ. Национальный ассоциации участвуют в Фондовом рынке (НАУФР) индекс РТС. Индекс наиболее ликвидных акций. Сначала 12 акций. Теперь на основе всех акций, кот входят в котировочные листы 1-го и 2-го уровня фондовой биржи РТС. открытие 12:00, закрытие 18:00.Цена - как средневзвешенная по объемам.

Валютное значение РТС = (Сумма рыночной капитализации)/(сумму рыночной капитализации на начальную дату исчисления индекса).

Также IS&P

Io = начальное значение индекса с сентября 1995 года. Io=100 пунктов. С января 2002 база индексирования расширена 175 пунктов. Сумма капитализации примерно 200 млрд.

Рублевое значение = валютное значение индекса на отношение текущего курса рубля к доллару к начальному отношению курса рубля к доллару.

![]()

Список акций пересматривается не чаще 1 раза в 3 месяца. Существует еще технический индекс РТС. Цена каждой акции берется как между лучшими на покупку и на продажу.

Размещение ценных бумаг

Предшествие: цена и объем выпуска, регистрация.

Чаще всего компания (фонд) синдикат.

Правильно подготовить и разместить могут только профессиональные участники фондового рынка.

Андеррайтинг – гарантия покупки ценных бумаг при их первичном размещении.

Несколько видов андеррайтинга:

на базе твердых обязательств по выкупу всего (части) выпуска по фиксированным ценам;

на базе лучших традиций: приложить максимум усилий для размещения ценных бумаг. Финансовая ответственность – по выкупу опред. Финансовые риски ложатся на эмитента;

андеррайтинг – stand-by. Андеррайтер обязан выкупить для последующего размещения часть невыкупленной эмиссии старыми ану-ми или теми, кто приобрел у них это право;

андеррайтинг на принципе «все или ничего». Андеррайтер обязан полностью разместить эмиссию, если не может, то договор прекращается. Эмитент может авансировать или не авансировать;

конкурентный. Суть в подготовке эмиссии и ее выкупе на основе конкуренции разных андеррайтеров.

Сам процесс взаимодействия эмитента и андеррайтера зависит от параметров:

1-объем денежных средств, привлекаемых выпуском ценных бумаг;

2-выбор наиболее подходящего типа ценных бумаг;

3-выбор андеррайтера/группы андеррайтеров;

4-все затраты выпуска, включая оплату за юридическое сопровождение, аудиторскую оценку и т.п.;

5-цена предложения, по которой будет размещаться выпуск.

В ряде случаев андеррайтер может брать опцион на подписку, т.е. право купить выпуск (если найдет покупателя на ценные бумаги).

Дилер может самостоятельно приобрести часть выпуска, на остаток взять опцион.

Обстоятельства, при которых организация занижает начальную цену:

1-общеэкономическая ситуация;

2-про….;

3-ситуация на биржевых, небиржевых рынках;

4-тактика.

Первоначальное предложение – первое публичное/несезонное предложение.

Участие андеррайтера составляет 70-80% всего выпуска, 20-30% - сам эмитент.

Выгода андеррайтера: комиссия = - (ценные покупки у эмитента – ценные продажи при размещении) приблизительно 1-25 %.

В РФ: в процессе становления.