- •29. Понятие себестоимости продукции. Состав и классификация затрат.

- •Классификация затрат на производство продукции

- •30. Показатели себестоимости продукции

- •31. Смета затрат на производства продукции

- •32. Калькулирование себестоимости единицы продукции

- •33. Резервы и факторы снижения себестоимости продукции.

- •34. Прибыль предприятия, её сущность и формирование

- •35. Рентабельность работы предприятия

- •36. Понятие и функции цены. Классификация цен.

- •Функции цены

- •1) Функция учета и изменения затрат общественного труда

- •2) Функция сбалансированности спроса и предложения (балансирующая)

- •3) Стимулирующая функция цены

- •4) Функция распределения и перераспределения (информационная)

- •Виды цен

- •4. По способу установления:

- •8. По способу получения информации:

- •37.Состав и структура цены. Этапы формирования цены.

- •Этапы формирования цены

- •1. Постановка задач и целей ценообразования.

- •2. Определение спроса.

- •3. Оценка издержек.

- •4. Анализ цен и товаров конкурентов.

- •38.Затратные методы ценообразования. Затратные методы ценообразования

- •39.Рыночные методы ценообразования.

- •40. Эконометрические методы ценообразования

- •5) Метод структурной аналогии

- •41.Ценообразование на научно-техническую продукцию.

- •42.Сущность и показатели эффективности деятельности предприятия.

- •2. Показатели использования основных фондов:

- •43. Бизнес план предприятия.

- •44. Понятие инноваций и их роль в развитии предприятия.

- •45. Инновационная деятельность предприятия.

- •46. Сущность и содержание подготовки нового производства

- •47. Сущность и содержание инвестиционной деятельности

- •48.Понятие эффекта и эффективности.

- •49.Абсолютная или общая экономическая эффективность.

- •50.Сравнительная экономическая эффективность.

- •51. Статические методы оценки эффективности инвестиционных проектов.

- •52.Динамические методы оценки экономической эффективности инвестиционных проектов.

- •2.Индекс рентабельности инвестиции (Profitability Index, pi)

- •3. Внутренняянормарентабельности (Internal Rate of Return, irr)

- •4. Модифицированная внутренняя норма рентабельности (Modified Internal Rate of Return, irr)

- •5. Дисконтированный срок окупаемости инвестиции (Discounted Payback Period, dpp)

- •53.Понятие, показатели коммерческой (1) и бюджетной (2) экономической эффективности.

- •54.Методика «Затраты - Объем – Прибыль».

- •1.Продажную цену единицы товара;

48.Понятие эффекта и эффективности.

ЭФФЕКТ – это доход (выгоды), получаемые от реализации какого-либо мероприятия.

ЭФФЕКТ ИНВЕСТИЦИЙ – это доход или иные выгоды, получаемые от реализации инвестиционного проекта.

В результате осуществления инвестиционного проекта может быть получен как экономический эффект, имеющий стоимостное выражение, так и социальный эффект (например, создание дополнительных рабочих мест, улучшение условий жизни населения) или экологический (оздоровление окружающей среды, снижение экологического ущерба и т.д.). Как правило, социальный и экологический эффекты могут быть опосредованно выражены в стоимостном измерении. Например, улучшение условий жизни людей обеспечит более качественное воспроизводство рабочий силы, что, в конечном счете, проявится в повышении производительности труда и росте доходов населения. Улучшение экологии, оздоровление окружающей среды отразится на снижении уровня заболеваемости людей, что приведет к относительному уменьшению затрат на здравоохранение и т.д. В таких случаях речь идет о социально-экономическом и социально-экологическом эффектах.

ЭФФЕКТИВНОСТЬ – это соотношение эффекта от какого-либо мероприятия с затратами на его осуществление.

ЭФФЕКТИВНОСТЬ ИНВЕСТИЦИОННОГО ПРОЕКТА – это показатель, характеризующий соотношение дохода, получаемого от реализации этого проекта, с суммой инвестиций, вложенных в данный проект.

Очевидно, что эффект – величина абсолютная, эффективность – относительная. В самом общем случае показатели эффекта и эффективности могут быть определены следующим образом:

![]() ,

,

![]() ,

,

где ![]() – эффект

от реализации мероприятия или проекта,

руб.;

– эффект

от реализации мероприятия или проекта,

руб.;

![]() – результат

от реализации мероприятия или проекта,

руб.;

– результат

от реализации мероприятия или проекта,

руб.;

![]() – затраты

на реализацию мероприятия или проекта,

руб.;

– затраты

на реализацию мероприятия или проекта,

руб.;

![]() – эффективность

мероприятия или проекта, руб.

– эффективность

мероприятия или проекта, руб.

Под результатом здесь понимается стоимость произведенных товаров, выполненных работ, оказанных услуг, т.е.выручка, а затраты – это расходы предприятия, связанные с осуществлением проекта и отражающие стоимость используемых ресурсов. Таким образом, эффект определяется превышением результата над затратами, а эффективность определяется отношением эффекта к затратам.

Применительно к оценке эффекта и эффективности инвестиций результат определяется как выручка от реализации произведенных товаров, выполненных работ или оказанных услуг на вновь созданных или реконструированных предприятиях, строительство или реконструкция которых осуществлены в рамках инвестиционного проекта.В затраты при этом включаются как затраты на осуществление инвестиционного проекта, т.е. инвестиции (их мы назовем первоначальными затратами), так и затраты, связанные с осуществлением производственной (операционной) деятельности, т.е. текущие затраты:

![]() ,

,

где ![]() – инвестиционные

затраты, связанные с осуществлением

инвестиционного проекта – инвестиции

в строительство, реконструкцию,

приобретение основных фондов, формирование

оборотного капитала и нематериальных

активов, руб.;

– инвестиционные

затраты, связанные с осуществлением

инвестиционного проекта – инвестиции

в строительство, реконструкцию,

приобретение основных фондов, формирование

оборотного капитала и нематериальных

активов, руб.;

![]() – текущие

затраты, связанные с осуществлением

инвестиционного проекта – производственные

(операционные) затраты на производство

продукции, выполнение работ или оказание

услуг на предприятии, созданном в

результате осуществления инвестиционного

проекта за весь период реализации

проекта, руб.

– текущие

затраты, связанные с осуществлением

инвестиционного проекта – производственные

(операционные) затраты на производство

продукции, выполнение работ или оказание

услуг на предприятии, созданном в

результате осуществления инвестиционного

проекта за весь период реализации

проекта, руб.

Чем больший эффект может быть получен на единицу осуществленных затрат, тем выше эффективность инвестиций. При оценке эффективности инвестиций полученный эффект может быть соизмерен не со всей суммой затрат по проекту, а только с инвестиционными затратами:

![]() .

.

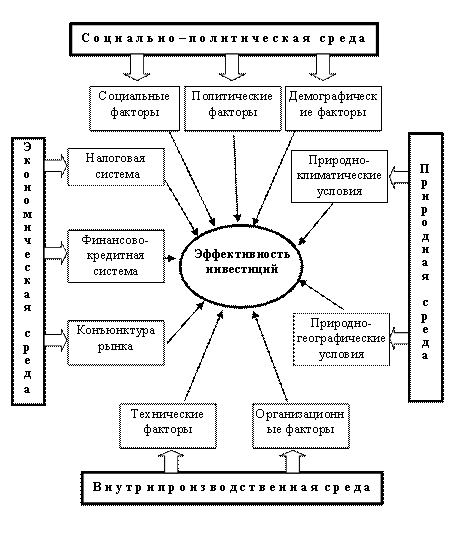

На эффективность инвестиций влияют различные факторы (рис. 5.1), действие которых должно учитываться в бизнес-плане инвестиционного проекта. Например, изменение в период реализации инвестиционного проекта налогового законодательства приведет к изменению финансовых показателей предприятия, а, следовательно, и чистого дохода, получаемого инвестором. При реализации аналогичных инвестиционных проектов в разных экономических регионах, отличающихся природными и социально-демографическими факторами, также могут быть получены различные показатели эффективности инвестиций. Чем тщательнее учтено влияние этих факторов в бизнес-плане, тем меньше инвестиционные риски проекта.

Однако в приведенной нами схеме не показан еще один важнейший фактор, влияющий на эффективность инвестиций – фактор времени. Мы уже рассматривали роль этого фактора в инвестиционном процессе в разделе 3.2. Ниже, в разделе 5.3, мы рассмотрим методы учета влияния фактора времени на эффективность инвестиционных проектов.

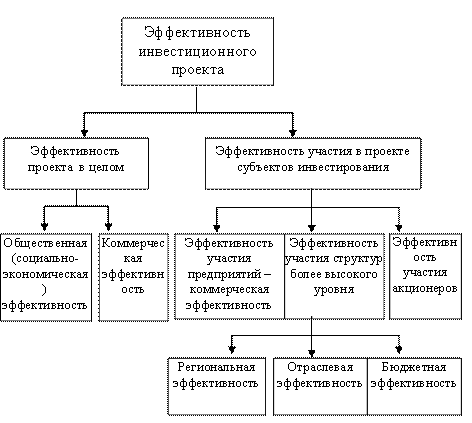

При оценке эффективности инвестиционного проекта рассчитываются следующие показатели эффективности:

- показатели общественной (социально-экономической) эффективности, учитывающие социально-экономические последствия реализации инвестиционного проекта для общества в целом. При этом оцениваются результаты и затраты, выходящие за пределы прямых финансовых интересов непосредственных участников проекта. Эти показатели определяются при осуществлении крупных инвестиционных проектов, имеющих социально-экономическую значимость.

- показатели региональной эффективности, учитывающие социально-экономические последствия реализации инвестиционного проекта для региона, в котором осуществляется инвестиционный проект. Эти показатели оцениваются при осуществлении крупных проектов, имеющих региональное значение.

- показатели отраслевой эффективности, учитывающие значимость инвестиционного проекта в целом для отрасли или крупных промышленно-финансовых групп.

- показатели коммерческой эффективности, учитывающей финансовые последствия осуществления инвестиций непосредственно для участников проекта. Эти показатели рассчитываются, в первую очередь, для инвесторов, их кредиторов, а также для инвесторов, инвестирующих капитал в акции предприятия.

- показатели бюджетной эффективности, отражающие финансовые последствия осуществления проекта для бюджетов различного уровня. Расчет этих показателей обязателен, если в финансировании инвестиционного проекта участвуют бюджеты различных уровней.

Согласно принятой методике следует оценивать как эффективность проекта в целом, так и эффективность участия в этом проекте субъектов инвестиционного процесса (рис. 5.2).

Рис. 5.1. Факторы, влияющие на эффективность инвестиций

Рис. 5.2. Показатели эффективности инвестиционного проекта

В основе всех этих показателей эффективности инвестиций лежит принцип сопоставления результатов и затрат. Для сопоставления результатов проекта и затрат, связанных с его осуществлением, используются различные методы.В зависимости от способа соизмерения этих показателей и учета фактора времени, различают простой (статический) метод оценки эффективности инвестиций и метод дисконтирования (динамический метод), которые мы рассмотрим в следующих разделах.