- •Тема 3. Структуризація та сегментація фінансового ринку

- •3.1. Методологічні підходи до вирішення проблеми структуризації фінансового ринку

- •3.2. Методи структуризації фінансового ринку

- •3.4. Характеристика структури фінансового ринку (за основною групою фінансових активів)

- •3.4.1. Грошовий ринок

- •3.4.3. Валютний ринок

- •3.4.4. Ринок цінних паперів

- •3.4.5. Страховий ринок

- •3.4.6. Ринок дорогоцінних металів і каменів та інших об'єктів реального інвестування

- •Тема 4. Поняття і класифікація фінансового посередництва

- •4.1. Фінансовий ринок як ринок фінансових послуг. Поняття "послуга" та "фінансова послуга"

- •4.2. Загальне поняття фінансового посередництва

- •4.5. Банківська система як основа розвитку ринку фінансових послуг в Україні

- •4.6. Небанківські кредитні інститути

- •Тема 5. Фінансові послуги на грошовому ринку

- •5.1. Організація та особливості функціонування депозитного ринку

- •5.2. Послуги для здійснення грошових платежів та розрахунків

- •5.6. Математичне забезпечення операцій на грошовому ринку

- •5.6.1. Основні умовні позначення

- •5.6.2. Основні поняття та формули

- •6.1. Конверсійні операції на валютному ринку Поняття конверсії валюти

- •Тема 7. Фінансові послуги на кредитному ринку

- •7.1. Види та групи банківських операцій, які здійснюють банки в Україні

- •7.2. Поняття та економічна роль банківського кредиту

- •7.3. Методи і принципи фінансування та кредитування капітальних вкладень комерційними банками

- •7.5. Економічна сутність та механізм здійснення факторингових операцій

- •7.6. Економічні основи та специфіка фінансової діяльності кредитних спілок

- •7.7. Інші послуги комерційних банків на фінансовому ринку

- •Тема 8. Фінансові послуги на ринку цінних паперів

- •8.1. Характеристика корпоративних цінних паперів

- •8.2. Фактори формування ринку державних цінних паперів

- •8.3. Інші види цінних паперів та похідні (спеціальні) інструменти ринку цінних паперів

- •8.4. Особливості становлення та функціонування ринку муніципальних цінних паперів

- •8.7. Біржові операції з цінними паперами

- •Біржові операції

- •Index-sgu (sGen -index)

- •8.8. Управління портфелем цінних паперів (зарубіжний досвід)

- •Тема 9. Фінансові послуги з хеджування ризику

- •9.1. Ймовірнісно-психологічні аспекти проблеми ризику в економіці

- •9.2. Місце валютних ризиків в системі комерційних ризиків. Підходи до вибору стратегії захисту від валютних ризиків

- •9.3. Сучасні методи та схеми хеджування ризиків на фінансовому ринку. Практикум на прикладі валютних ризиків

- •9.5. Хеджери, спекулянти та арбітражери як основні учасники ринку термінових контрактів

- •9.6. Проблеми організації ф'ючерсної торгівлі на сучасному етапі розвитку української економіки

- •Тема 10. Інфраструктура ринку фінансових послуг

- •10.2. Розміщення інфраструктури фінансового ринку:

- •10.3. Сегментний аналіз розвитку ринку фінансових послуг

- •10.4. Проблема створення інфраструктури ринку ануїтетів

- •Тема 11. Державне регулювання основних сегментів ринку фінансових послуг

- •11.1. Необхідність державного регулювання ринку фінансових послуг на етапі становлення його функціональної системи

- •11.2. Національний банк як орган державного регулювання ринку фінансових послуг

- •11.4. Державна політика на валютному ринку

- •11.6. Вплив податкової політики держави на розвиток та функціонування ринку нерухомості

- •11.7. Основні завдання державного регулювання інвестиційних процесів у економіці України

5.2. Послуги для здійснення грошових платежів та розрахунків

Розрахунки є системою організації та регулювання платежів за грошовими вимогами і зобов'язаннями. Методи платежу діляться на готівково-грошові та безготівкові. В оптовому обороті домінують безготівкові платежі та розрахунки, а в сфері роздрібного товарного обміну й досі основна маса угод здійснюється готівкою, незважаючи на те, що в останні десятиріччя там же активно впроваджуються різні форми безготівкових розрахунків.

Готівкові розрахунки: готівково-грошові розрахунки гривнями (українською валютою); розрахунки за допомогою кредитних та дебетних карток.

Кредитна картка (англ. card of credit) - платіжно-розрахунковий документ, що видається банком своїм вкладникам для оплати ними товарів та послуг. Кредитні картки активно використовуються у США та країнах Західної Європи. Це пластико-ва картка із вказівкою імені власника, присвоєного йому номеру чи шифру, містять зразок його підпису та строк дії. Сучасні кредитні картки випускаються із запресованим мікропроцесором і мають велику місткість пам'яті (понад 8000 знаків), тому вони реєструють не тільки всі фінансові операції власника, але й оперативно вносять зміни у стан його рахунку в банку, містять відомості про стан здоров'я і т. п. При придбанні товару чи бажанні отримати готівку власник картки пред'являє її комп'ютеру, магазину чи банку, даючи команду про термінову оплату.

Кредитно-карточна технологія обслуговування іноземців - власників кредитних карток була розроблена Держкомту-ристом СРСР у 60-ті роки.' У теперішній час використовуються кредитні картки іноземних фірм: "American Express"; "Diners Club international"; "Visa international"; "Eurocard-Macter-Card international"; "Airplus"; "JCB international". Необхідно зазначити, що за кордоном існує багато різновидностей кредитних карток:

картки тільки для банкоматів; картки, розраховані на різні соціальні групи населення; картки для оплати певних видів по-

Ходаківська В. Беляєв В.В

слуг (наприклад, на автозаправочних станціях).

Розвиток кредитних карток в Україні веде свій початок з вересня 1996 року, коли Приватбанк випустив першу вітчизняну картку міжнародної системи "Visa international". На думку спеціалістів, динаміка цього виду послуг перевершила найсміливіші очікування. Об'єм платежів за пластиковими картками в Україні зростає щомісяця на 20 40 відсотків, що дозволяє розглядати програми банків з розвитку карткового бізнесу як один із самих прибуткових та перспективних, незважаючи на дороге технічне забезпечення.

За об'ємом емісії платіжних карт в Україні, без сумніву, лідирує система "Visa international". На сьогодні українськими банками випущено біля 22 тис. карток цієї системи. Порівнювати успіхи кожного банку на цьому полі діяльності складно. Дійсними членами "Visa international" на сьогодні є 8 банків: "Вабанк", Перший Український міжнародний банк, КБ "Приватбанк", АКБ "Аваль", Промінвестбанк, банк "Україна", Укрексімбанк, Ощадбанк.

На початковому етапі розвитку карткових програм між банками практично не було конкуренції, а пропонований продукт виявився настільки популярним, що банки могли собі дозволить орієнтуватися на найбільш платоспроможних клієнтів та на прикладі Росії встановлювати високі тарифи з обслуговування. Із розширенням клієнтури та загостренням конкуренції тарифи почали плавно знижуватися.

Але незважаючи на успіхи українських банків у цьому бізнесі, існує безліч проблем, які заважають повноцінному розвитку даного виду діяльності комерційних банків.

Дебетна картка - це платіжно-розрахунковий документ, що видається банками своїм вкладникам для оплати товарів, послуг чи для отримання готівки в банківських автоматах. На відміну від кредитних карток, дебетні картки мають закодовану суму рахунку власника картки. Оплата за дебетними картками проводиться шляхом прямого списання з рахунку платника грошей із суми, закодованої на магнітній стрічці картки. Дебетні картки видаються вкладникам тільки при депонуванні його коштів у банку. Дебетні картки можна використовувати як спосіб доступу до рахунків вкладників.

Організація безготівкового грошового обороту органічно пов'язана із регулюванням готівкового обігу: лімітування залишків

у касах зумовлює зберігання основної маси грошей юридичними особами на рахунку у банку. Однак більш дійовий фактор - стимулювання депозитних операцій через виплату банками процентів за вкладами. Ще одна форма прояву органічної о зв'язку безготівкового і готівкового обороту - можливість використання розрахункових документів (зокрема перевідних векселів) як для перерахування коштів за рахунками, так і для безпосереднього здійснення платежу.

Існує велика різноманітність видів і форм безготівкових розрахунків. Головна особливість безготівкового обороту полягає у використанні спеціальної організаційної форми здійснення самого акту платежу.

Набір видів і форм безготівкових розрахунків у різних країнах визначається як рівнем господарського розвитку, так і традиціями, платіжними звичаями, які історично склалися, та стереотипами. Так у США та Канаді серед методів безготівкових розрахунків переважає чековий обіг: на нього припадає більш ніж 90 відсотків усіх господарських угод. Висока частка цієї форми розрахунків у Великобританії, Італії, Франції. У той же час у ряді країн Європи, Скандинавії та Японії чекова форма недостатньо розвинена, і домінують розрахунки за допомогою дебетових та кредитових доручень (авізо).

Оскільки гроші платника знаходяться в банку, він особисто не може здійснити платіж; перерахування (передачу) грошей за його дорученням здійснює банк. Це передбачає створення спеціальної системи безготівкових розрахунків як форми організації руху грошей за рахунками у банку. Вона базується на загальних принципах організації банківської діяльності, яка передбачає відповідальність банку за збереження грошей на рахунках клієнта та обов'язкове виконання його розпоряджень щодо використання цих грошей.

Для забезпечення використання грошей при відкритті рахунку клієнт здає в банк картки зі зразками підписів осіб, уповноважених розпоряджатися грішми, й відбитку печатки. Банк списує гроші з рахунку на підставі документів, оформлених самим клієнтом-платником, - чеків, платіжних доручень, простих векселів або акцептованих ним документів, виставлених одержувачем коштів - платіжних вимог, тратт (перевідних векселів).

Відповідно до характеру діяльності клієнтів банки відкривають їм різні види рахунків. Юридичним особам, які мають самостійний баланс і діють на основі комерційного розрахунку,

Ходаківська В-П., Беляєв В. В

відкриваються розрахункові рахунки бюджетним, громадським та іншим організаціям і установам - погашення грошей та здійснення платежів у межах залишку грошей на момент платежу.

Організаціям, які фінансуються з державного бюджету, можуть відкриватися бюджетні рахунки, платежі з яких здійснюються не в сумі наявних залишків грошей, які на рахунок не надходять, а в межах гак званих бюджетних кредитів, розмір яких визначається при формуванні бюджету. Це було зумовлено порядком виконання державного бюджету, який базується на авансуванні бюджетних витрат за рахунок кредиту Національного банку України та мобілізації доходів бюджету на окремих рахунках. Дохідні та видаткові бюджетні рахунки закриваються в кінці періоду виконання бюджету.

Для обліку виданих клієнтам кредитів банки відкривають їм позичкові рахунки. Найбільш надійним (кредитоспроможним) клієнтам відкриваються єдині (контокорентні) рахунки для зберігання грошей клієнта та обліку виданих йому позик. Крім того, банки відкривають рахунки для цільового витрачання коштів - акредитиви, особливі рахунки, рахунки фінансування капітальних вкладень тощо.

Перерахування грошей за рахунками базується на двох основних принципах:

1) платежі здійснюються лише за згодою платника, про що він надсилає у банк оформлені або акцептовані ним розрахункові документи; відхід від цього правила допускається у випадках стягнення коштів за рішенням суду чи арбітражу;

2) платежі здійснюються в календарній послідовності надходження розрахункових документів та настання строку платежу.

Виходячи зі специфіки проведення безготівкових розрахунків, виділяються три рівні їх організації.

Міждержавні розрахунки. Як окрема організаційна форма вони існують в умовах грошової системи закритого типу. З метою організації розрахунків юридичних і фізичних осіб з іноземними партнерами держава укладає угоди з іншими країнами про порядок здійснення взаємних розрахункових відносин. Вони можуть проводитися шляхом використання вільно конвертованої валюти (у цьому випадку організація міждержавних розрахунків зводиться до регулювання порядку одержання вказаної валюти юридичними і фізичними особами) або проведення заліку взаємних вимог та зобов'язань - клірингу. У грошовій системі відкри-

172

ринок фінансових послуг: теорія і практика

того типу організація міждержавних розрахунків збігається з державним регулюванням валютних відносин.

Міжбанкіеські розрахунки. В умовах однорівневої банківської системи колишнього СРСР вони здійснювались у формі міжфіліальних оборотів (МФО) - перерахування між банками проводилися без жодних обмежень, суми перерахованих коштів фіксувалися на окремих рахунках у кожній із філій Держбанку, які в кінці року закривалися - "сквитовувалися". Власне, така організація розрахунків виконує лише контрольну функцію - завдяки подвійному обліку перерахованих коштів у банках платника та одержувача суми на початкових та завершуючих рахунках МФО повинні бути рівними. Але система МФО не відповідає умовам дворівневої банківської системи, оскільки дає можливість автоматично і анонімно (в розрізі кредиторів) залучати кредитні ресурси кожним з комерційних банків.

Дворівнева банківська система передбачає розрахунки комерційних банків за кореспондентськими рахунками, які згідно зі своїми функціями виступають як своєрідні розрахункові рахунки банків. Така ж форма використовується і в міжнародних міжбанківських розрахунках.

Розрахунки юридичних та фізичних осіб. За своєю суттю вони поділяються на грошові (здійснюються шляхом перерахувань за рахунками в банках) і безгрошові (шляхом заліку взаємних вимог). У сучасних умовах найпоширеніші грошові безготівкові розрахунки. Заліки взаємних вимог практикуються банками для погашення взаємних неоплачених зобов'язань клієнтів, а також використовуються у сферах, де постійно виникають зустрічні платіжні вимоги сторін.

За характером об 'єктів розрахункових відносин виділяються розрахунки за товарними і нетоварними операціями. Вимоги до їх організації неоднакові. Якщо при нетоварних операціях головним є забезпечення своєчасності та повноти платежу, то організація розрахунків за товарними операціями включає також підтвердження факту відвантаження та виконання зобов'язань, які передбачені договором сторін.

За способом оплати товарів та послуг виділяються такі розрахунки:

• оплата за фактичним відвантаженням здійснюється з ініціативи постачальника чи платника одразу ж після відвантаження товарів і надання послуг;

Ходаківська В. 11., Бслясв В. В

• попередня оплата проводиться (згідно з угодою) до відвантаження, як правило, за ініціативою платника;

• планові платежі здійснюються, виходячи з передбаченого

уг одою плану регулярних поставок.

Конкретний спосіб платежу визначається угодою сторін.

Залежно від кіл кількості учасників розрахунки можуть бути прямими чи транзитними. У прямих розрахунках відвантажувач та одержувач товару одночасно виступають як одержувач коштів і платник. У транзитних розрахунках, крім відвантажувача та одержувача товару, бере участь посередник постачальник. Його участь у розрахунках ускладнює загальну схему проведення розрахунків.

У процесі безготівкових перерахувань клієнти банків України використовують п'ять основних форм розрахунків, які відрізняються за формою розрахункових документів та порядком докумептообороту:

1) розрахунки платіжними вимогами;

2) розрахунки платіжними дорученнями;

3) розрахунки чеками;

4) акредитивна форма розрахунків;

5) розрахунки вимогами - дорученнями .

Розрахунки платіжними вимогами передбачають здійснення платежу за місцезнаходженням рахунку платника на основі розрахункової о документа, оформленого постачальником. Вони базуються на операції "інкасо" - дорученні банку одержати від імені постачальника належну йому суму коштів. Комплект оформлених відповідним чином вимог банк постачальника пересилає банку платника, який контролює процес їх оплати. Платіж здійснюється за згодою (акцепту) платника. При попередньому акцепті гроші списуються з рахунку платника лише після закінчення періоду, встановленого для відмови від акцепту (негативний акцепт), чи одержання письмової згоди на оплату (позитивний). При наступному акцепті оплата вимог проводиться протягом операційного дня в міру їх надходження в банк, але за платником залишається право протягом трьох робочих днів відмовитися від оплати товару. У разі відмови гроші поновлюються на рахунок платника.

Платіжні вимоги - найпоширеніша форма розрахунків за фактичною поставкою. Вона захищає інтереси постачальника як одержувача коштів, але не гарантує своєчасності платежу і призводить до значного розриву акту відвантаження товару і зараху-

Рпнок ф і пан со них послуг: теорія і іірнктнки

вання коштів на рахунок постачальника.

При розрахунках платіжними дорученнями платіж проводиться за місцезнаходженням рахунку платника на основі оформлення ним розрахункових документів

Платіжне доручення є дорученням гоосподарчого суб'єкта про перерахування визначеної суми зі свої о рахунку на рахунок іншого господарчого суб'єкта. Доручення дійсне протягом 10-ти днів, починаючи з дня виписки (день виписки не включається). Платіжне доручення за домовленістю сторін можуть бути термінові, дострокові та відстрочені. Термінові платежі здійснюються у наступних варіантах: авансовий платіж, тобто платіж до відвантаження товару; платіж після відвантаження товару, тобто шляхом прямого акцепту товару; часткові платежі при великих угодах.

Банк списує гроші з рахунку на основі оформленого платником доручення і перераховує їх у банк постачальника для зарахування на рахунок одержувача коштів. Платіжні доручення використовуються в нетоварних операціях, де оплата здійснює і ься з ініціативи платника, а також у місцевих розрахунках за товарними операціями. Дана форма розрахунків практично забезпечує акцепт товару, а не розрахункового документа, однак не гарантує своєчасності та повного платежу. Тому у відносинах, де необхідно гарантувати платіж, вводиться процедура "акцептування" платіжного доручення, що передбачає зарахування суми, на яку оформлений розрахунковий документ, на окремий рахунок. Вона може бути направлена лише на оплату акцептованого доручення.

Аналогічно гарантується платіж при розрахунках чеками з чекових книжок. При видачі чекової книжки платнику відповідна сума коштів депонується на окремому рахунку, який відкривається клієнту в банку платника. Вона дорівнює граничній сумі (ліміту), на яку можуть бути виписані чеки. Чек, виписаний на суму, що перевищує ліміт, є недійсним. За чекової форми розрахунків платіж здійснюється за місцезнаходженням рахунку одержувача коштів на основі розрахункового документа, оформленого платником. Виписаний для оплати товарів чи послуг чек передається одержувачу коштів, який здає його у свій банк. Останній зараховує суму чека на його рахунок, про що банк інформує платника. Одержавши повідомлення, банк платника списує гроші з рахунку, на якому була депонована сума при видачі чекової книжки.

Чеки одна з найбільш вигідних постачальнику форм розрахунків, оскільки вони забезпечують одержання виручки не-

Ходаківська В. II., Беляєв В. В

гайно після відвантаження товарів. Однак чеки вимагають попереднього вилучення коштів платників. Цей недолік усувається у випадку видачі чекової книжки без попереднього депонування грошей під гарантію банку.

Така ж пільга надається банком платоспроможному клієнту при розрахунках акредитивами. Дана форма розрахунків використовується з метою гарантування платежу в умовах разо- • вих товарних поставок. Вона передбачає проведення платежу за місцезнаходженням рахунку постачальника на основі оформлених ним розрахункових документів у межах коштів, депонованих у банку платника. Депонування проводиться за заявою платника на окремому рахунку, про що повідомляються банк постачальника та сам постачальник. Одержавши повідомлення про відкриття акредитиву, постачальник відвантажує товар і для одержання грошей подає у свій банк "реєстр рахунків", оформлений на бланку платіжної вимоги. Банк зараховує відповідну суму на рахунок постачальника і повідомляє про це банк платника, який списує суму платежу з окремого рахунку. Хоча акредитивна форма і гарантує платіж, крім попереднього вилучення коштів платника, вона викликає затримку відвантаження товарів постачальником.

В умовах розвитку ринкових відносин в Україні почали впроваджуватися платіжні вимоги-доручення - форма розрахунків, аналогічна перевідним векселям.

Платіжні вимоги-доручення - розрахункові документи, що містять вимогу продавця до покупця оплатити згідно з направленими йому (поза банком) розрахунковими документами та документами на відвантаження вартість поставленого за договором товару (виконаних робіт, наданих послуг). Платіжна вимога доручення є вимогою продавця до покупця і дорученням покупця своєму банку провести оплату на основі розрахункових та від-вантажувальних документів доставленої продукції.

Цей документ оформляється постачальником після відвантаження товару і разом з відповідними документами направляється на адресу платника. Покупець акцептує цей розрахунковий документ, оформляючи його підписами осіб, уповноважених розпоряджатися коштами на рахунку, та відбитком печатки, і здає в свій банк. Перерахування грошей відбувається у порядку, прийнятому платіжними дорученнями. Ця форма розрахунків спирається на взаємну довіру сторін, і банк не контролює стан виконання ними платіжних зобов'язань.

ринок фінцнсоїтх послуг: теорія і практика 5.3. Операції з інструментами грошового ринку

Інструментами грошового ринку є грошові сурогати - будь-які документи у вигляді грошових знаків, що відрізняються від грошової одиниці України, випущені в обіг не Національним банком України і виготовлені з метою здійснення платежів у господарському обороті. На грошовому ринку обертаються, в основному, боргові документи.

Казначейські зобов 'язання - боргові цінні папери, що емітуються державою в особі уповноважених органів, розміщуються виключно на добровільних засадах серед фізичних та юридичних осіб, засвідчують внесення їх власниками грошових коштів до бюджету та надають право на отримання фінансового доходу або інші майнові права відповідно до умов їх випуску. Казначейство випускає свої векселя для покриття касового розриву при виконанні держбюджету.

Депозитні сертифікати - видані банками та іншими депозитними інститутами цінні папери.

Євродолари - доларові депозити, розміщені за межами США.

Угода про перепродаж - контракт, в якому одна зі сторін зобов'язується продати цінні папери іншій із обов'язковим викупом в обумовлену дату за наперед обумовленою і зафіксованою в контракті ціною (наприклад, "репо").

Комерційні папери - короткостроковий простий вексель, виданий суб'єктом господарювання.

Банківський акцепт - форма короткострокового банківського фінансування, при якому банк бере на себе відповідальність за своєчасну оплату переказного векселя, якщо у векселедавця будуть труднощі.

Фонди ринку грошей - це продаж інвесторам грошових фондів на короткостроковий період.

Інструменти грошового ринку використовуються на основі ставки дисконтування.

Комерційні папери та банківські акцепти як інструмент грошового ринку. Вексельний обіг був і є невід'ємною частиною ділового життя суспільства. Розвиток вексельного обігу має багатовікову історію. Винахідниками векселів вважаються серед-ньовікові банкіри-міняли, що займались зберіганням і переказом грошей із країни в країну, із міста в місто. У результаті з'явився

•І 77

Ходаківська В. 11., Беляєв В. В

перевідний вексель. З розвитком і ускладненням ринкових відносин вексель як засіб переказу грошей поступово втратив свос значення і став універсальним інструментом кредиту, платіжним засобом, абстрактним цінним папером. Вексель виконує дві функції:

- є інструментом кредиту, тому що з його допомогою можна оформити різні кредитні зобов'язання (оплатити куплений товар, поверну ти отриману позику тощо);

- служить інструментом грошових розрахунків, будучи різновидом кредитних грошей.

Незалежно від того, яку функцію виконує вексель (засіб платежу, інструмент кредиту), взаємовідносини учасників вексельного обороту регулюються особливими нормами вексельного права.

Хоча вексель здавна використовувався в міжнародних розрахунках, національні законодавства, що регулюють вексельний обіг у різних країнах, суттєво відрізнялись між собою. У результаті цього було уніфіковано норми вексельного права на Женевській конференції 1930 року, що виробила конвенцію, якою було встановлено Єдиний вексельний закон про переказний і простий вексель.

Країни, що підписали або приєднались до конвенції, прийняли на себе зобов'язання ввести в дію на своїх територіях Єдиний вексельний закон.

В Україні обіг векселів теж здійснюється відповідно до Єдиного вексельного закону. На відміну від російського законодавства, українське не передбачає випуск векселів в елекгронній формі. Векселі також не можуть знерухомлюватись і виступати предметом угод на фондовій біржі та організованих фондових ринках.

Вексель, відповідно до Закону "Про цінні папери і фондову біржу", - це боргове зобов'язання, що дає її власнику безумовне право вимагати при настанні терміну платежу від векселедавця простого і акцептанта переказного векселя сплати визначеної векселем суми. Тобто, це зобов'язання, в основі якого лежать лише гроші. Предметом векселя не можуть бути інші зобов'язання, скажімо, розрахунок електроенергією, як у випадку з векселями НДЦ (електричні гроші). Розрахунок яким-небудь майном з векселетримачем може бути здійснено, але це виходить за рамки вексельного права і обумовлюється в окремому порядку господарськими угодами.

178

J

( Ринок фінансових послуг: теорія і практик»

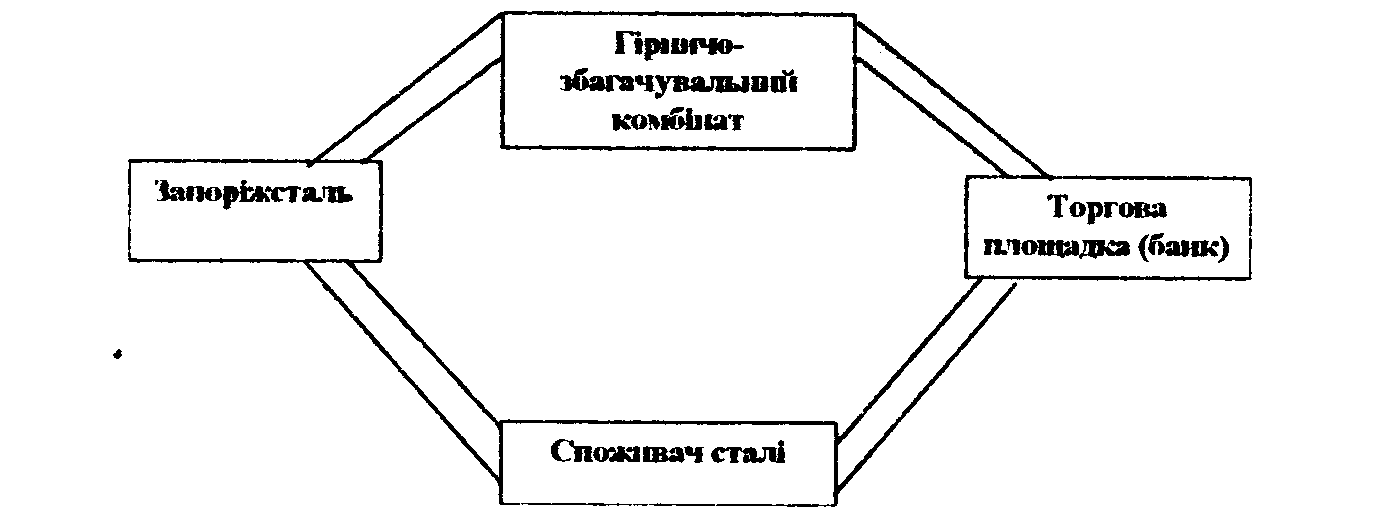

і Приклад реалізації механізму вексельного обігу зображе-; но на схемі 5.1. із відповідним поясненням нижче. | Пояснення до схеми 5.1: Унаслідок фінансової кризи "Запоріж-

сніаль". не маючи можливості розрахуватись живими грошима за поставлену руду, виписує вексель гірничо-збагачувальному комбінату. Останній, знаючи, що у "Запорілссталі" гроші навряд чи з'являться. реалізує з дисконтом ці векселі через торговельну площадку підприємцям-споживачам металу. Цей покупець, у свою чергу. пред'являє вексель до оплати "Запорілссталі", яка. в силу відсутності коштів, розраховується продукцією. У підсумку споживачу метал дістається дешевше, тому що вексель було придбано зі скидкою.

Схема 5.1. Взаємозв'язок суб'єктів вексельного обороту

Векселі бувають прості (соло-вексель) і перевідні (тратта). У переказнаму векселедавець призначає платника за векселем і про-понує йому заплатити визначену суму за вимогою того, на кого він виписав вексель. У простому векселі векселедавець призначає платником самого себе і не пропонує, а зобов'язується заплатити.

Відмінною особливістю векселя є "вексельна мітка" слово "вексель", - яка в сукупності з іншими реквізитами характеризує застосування цього боргового інструмента саме з характерними для векселя властивостями. Слово "вексель", як правило, пишеться два рази: перший - у назві документа, другий - у тексті векселя.

Пропозиція, або зобов'язання заплатити вказану у векселі суму грошей повинна бути простою і нічим не обумовленою. Внесення в текст векселя угоди про те, що платіж (термін платежу) залежить від деякої події, яка може настати або ні, є порушенням вимог до форми векселя і призводить до його недійсності.

Особливістю векселів є передача його за індосаментом. Термін "індосамент" походить від лат. in dosso (на спині), так як

179

Ходаківська В. 11., Беляєв В. В

за древньою традицією він надписується на звороті векселя. Індосамент виконується на звороті векселя або на додатковому листі (алонжі). У випадку використання алонжу, останній повинен бути приклеєний до векселя. Це викликано дією загального для векселів правила: чого нема у векселі, того не існує.

За формою передачі індосамент може бути двох видів: або іменним, або бланковим. Іменний індосамент повинен містити дві необхідні частини: підпис особи, що передає вексель, і назву нового векселетримача, якому шляхом цього надпису передається право за векселем, що передує цьому підпису. Для передачі векселя за бланковим індосаментом достатньо одного підпису індосанта (того, хто бере на себе абстрактне зобов'язання, подібно до того, як це робить векселедавець при видачі векселя). Кожен пред'явник векселя з бланковим надписом має право вимоги без іншого засвідчення свого права на цей вексель.

Передача векселя за індосаментом веде за собою два юридичних наслідки: права для індосата і відповідальність для індосанта. Перше полягає в тому, що особа, яка отримала вексель за індосаментом, стає векселетримачем. Однак законність його прав настає у випадку неперервного ряду індосаментів, навіть якщо останній індосамент є бланковим. Другий юридичний наслідок, пов'язаний з першим, полягає в тому, що індосант, передаючи вексель, бере на себе зобов'язання перед новим векселетримачем за акцепт і платіж. У цьому полягає доручительська функція індосаменту. Однак індосант може опротестувати новий індосамент, у цьому випадку він не несе відповідальність перед тими особами, на користь яких вексель було потім індосовано.

Банки виконують з векселями наступні операції:

видача кредиту за спеціальним позичковим рахунком, забезпеченим векселями;

інкасування векселів;

доміляція векселя:

ввалювання векселів;

акцепт векселів;

облік векселів;

форфетування.

Спеціальний позиковий рахунок - це рахунок до запитання. Безтерміновість кредиту дає банку право в будь-який момент вимагати від кредитора повного або часткового його погашення чи надання додаткового забезпечення. Цей кредит має постійний

Ртюк фінансових послуг: теорія і практика

характер. Погашення його може здійснюватись як самим позичальником, так і іншою особою, після чого їм повертається із забезпечення векселя сума погашеного боргу. Якщо ж від самого позичальника кошти не надходять, то на погашення кредиту направляються гроші, які надійшли на оплату векселів.

Інкасування векселів банком - це виконання банком доручення векселетримача при отриманні платежу за векселем при настанні терміну оплати. Отримання в банку готівкових грошей за векселем - це інкасація векселя. Банківська черговість, яка полягає в отриманні банком грошей за різними документами (векселями, чеками тощо) від імені та за рахунок своїх клієнтів, називається інкасо.

Доміціляція (від лат. domicilium - місцеперебування) векселя - це призначення платником за векселем якої-небудь третьої особи. Вексель, за яким призначено платника, називається доміцільованим векселем. Доміцільований векселі, підлягає оплаті третьою особою (доміціліатом) у місці проживання платника або іншому місці." Як правило, платником за векселем призначається банк. У цьому випадку банк у протилежність інкасуванню векселя є не отримувачем платежу, а його платником, тобто він виконує доручення платника за векселем здійснити платіж за даним векселем у встановлений термін.

Як доміціліат банк не несе ніякого ризику, тому що він оплачує вексель, якщо на рахунку боржника за векселем є необхідна сума грошей. У зворотному випадку він відмовить у платежі.

Аваль (фр. aval) векселя - це вексельне доручення, що забезпечує платіж за векселем. Таке забезпечення здійснюється третьою особою (авалістом). Авалісталш, як правило, виступають банки та кредитні установи. Чим вище імідж аваліста, тим надійнішим вважається вексель. Аваль здійснюється у вигляді надпису на векселі або алонжі "Вважати за аваль" і підпис у аваліста. За видачу ава-ля стягується плата в процентах від суми векселя. Цей процент називається надписним процентом. Підписавши вексель, аваліст відповідає за ним так само, як і той, за кого він підписався.

Акцепт (лат. acceptus - прийнятий) векселя - це підтвердження платником згоди на оплату за переказним векселем (тратті). Він висловлюється словами: "Акцептовано", "Прийняло", "Заплачу", що зроблені на лицьовій стороні векселя. Вексе-

Доміціль - поняття податкового права деяких країн, що означає- основне місце проживання 4іинчної особи.

181

Ходаківська В. 11., Веляєв В. В

ля, акцептовані банком, тобто банківський акцепт, широко застосовуються у зовнішньоторговельних операціях. Акцепт банком термінових тратт, що виставляються на нього експортером або імпортером, розглядається як одна із форм кредиту. Це акцептований кредит. Акцептант несе відповідальність за оплату векселя у встановлений термін.

«

5.4. Державні фінансові інститути на грошовому ринку

Важливу роль у формуванні грошового ринку відіграє вся банківська система, що складається із двох рівнів: 1-й рівень -Центральний банк; 2-й рівень - комерційні банки. Центральний банк - емісійний, є агентом уряду при обслуговуванні держбюджету, слугує підтримкою зовнішньої і внутрішньої стабільності

національної грошової одиниці.

Грошовий ринок передбачає наявність такого товару, як

гроші. Цей товар має свою вартість - це витрати на залучення грошей у тимчасове користування або доходи від передачі їх у борг. Вартість грошей буває номінальна та реальна, що визначається купівельною спроможністю грошової одиниці. Особливу роль у системі ціноутворення має облікова ставка НБУ і дії Центрального банку на грошовому ринку взагалі.

Для забезпечення організації готівкового грошового обігу

Національний банк здійснює:

1) виготовлення та зберігання банкнот і монет;

2) створення резервних фондів банкнот і монет;

3) встановлення номіналів, систем захисту, платіжних ознак та дизайну грошових знаків;

4) встановлення порядку заміни пошкоджених банкнот і

монет;

5) встановлення правил випуску в обіг, зберігання, перевезення, вилучення та інкасації готівки;

6) визначення порядку ведення касових операцій для банків, інших фінансово-кредитних установ, підприємств та організацій;

7) визначення вимог стосовно технічного стану та організації охорони приміщень банківських установ.

Здійснюючи емісію грошей, Центральний банк виконує корисну і необхідну для розвитку країни роль. Грошові інстру-

Ринок фінансових послу і: гтрія і практики

менти обслуговують економічний оборот, і їх можна порівняти із транспортними засобами. Останні дають можливість доставля і й товари, продукцію промисловості та сільської о господарства до місця їх переробки і споживання; аналогічно грошові інструменти забезпечують обіг різних товарів, їх перехід від одного власника до іншого, полегшуючи їх переробку і споживання. Однак надмірна і безконтрольна емісія грошей може призвести до небезпечних і навіть руйнуючих наслідків. Якщо кількість грошей в обігу перевищує певний ліміт, вони вже не стимулюють виробництво, а породжують збиткову купівельну спроможність, наслідком якої є підвищення цін.

Комплекс заходів у сфері грошового обігу та кредиту, направлених на регулювання економічного зростання, стримування інфляції та забезпечення стабільності грошової одиниці України, забезпечення зайнятості населення та вирівнювання платіжного балансу, називається грошово-кредитною політикою.

Основними економічними засобами та методами грошово-кредитної політики є регулювання обсягу грошової маси через:

1) визначення й регулювання норм обов'язкових резервів для комерційних банків та фінансово-кредитних установ;

2) процентну політику;

3) рефінансування комерційних банків;

4) управління золотовалютними резервами;

5) операції із цінними паперами на відкритому ринку;

6) регулювання імпорту та експорту капіталу.

Національний банк встановлює порядок визначення облікової ставки та інших процентних ставок за своїми операціями.

Ставка рефінансування Національного банку України - виражена у відсотках плата за кредити, що надаються комерційним банкам, яка встановлюється Національним банком України з метою впливу на грошовий оборот та кредитування. Національним банком України встановлюються облікова та ломбардна процентні ставки.

Облікова ставка Національного банку України - виражена у відсотках плата, що береться Національним банком України за рефінансування комерційних банків шляхом купівлі векселів до настання строку платежу за ними та утримується з номінальної суми векселя. Облікова ставка є найнижчого серед ставок рефінансування і є орієнтиром ціни на гроші.

Національний банк встановлює банкам та іншим фінансово-

183

кредитним установам нормативи одов язкового резервування коштів. При цбому:

1) розмір обов'язкових резервів встановлюється єдиним для банків та фінансово-кредитних установ у процентному відношенні до загальної суми залучених банком коштів у національній та іноземній валюті;

2) для різних видів зобов'язань можуть встановлюватися різні корми обов'язкових резервів;

3) рішення про підвищення норм резерву набирає чинності не раніше, ніж через 10 днів після його опублікування.

Відкритий ринок - ринок, на якому здійснюються операції з купівлі-продажу цінних паперів між особами, що не є первинними кредиторами та позичальниками, і коли кошти внаслідок продажу цінних паперів на такому ринку надходять на користь держателя цінних паперів, а не їх емітента. Використовується центральними банками для купівлі-продажу, як правило, короткострокових державних цінних паперів з метою регулювання грошової маси. Унаслідок купівлі збільшується вкладення коштів в економіку, внаслідок продажу - зменшується. Операціями відкритого ринку Національного банку є купівля-продаж казначейських зобов'язань, власних зобов'язань Національного банку (депозитних сертифікатів), а також визначених правлінням Національного банку комерційних векселів, інших цінних паперів та боргових зобов'язань.

Кабінет Міністрів України зобов'язаний зберігати кошти Державного бюджету України та позабюджетних фондів у Національному банку на рахунках Державного казначейства України.

Умови та порядок обслуговування коштів Державного бюджету України визначаються договором між Національним банком та Державним казначейством України.

5.5. Критерії вибору банку вкладниками

Надійність - гарантія виконання зобов'язань банку щодо вкладників.

Фактори надійності. Капітал банку (основний фактор), що за Базельською угодою встановлюється показником:

достатність акціонерний нерозподіле- резер-сукупного = капітал банку = капітал___+ ний прибуток + ви_______

капіталу активи банку зобов'язання банку + майно, (позички,

кредит банку)

який повинен перевищувати 5% .

Інші фактори - згідно з оцінкою банків за системою СЕ-MEL - якість активів, якість менеджменту, прибуток, ліквідність.

За цією системою використовуються, крім іншого, окремі показники для оцінювання банків за кожним фактором за 5-баль-ною шкалою ("1" найвища оцінка):

достатність

акціонерни й капітал + нерозподіл ений прибуток первинного =———————————————-—————————-—'-——:

активи банку

капіталу

оцінка

середньозважена вартість класифіков аних активів якості =—-——————————-——s—————————————;

первинний капітал

активів

показник

- . чистий прибуток після сплати податків прибутковості =——————-—'-————:——————:——————;

середня вартість активів

активів

державні цінні готівка к-оресіпнідпіті-ькі рахунки показник папери +___ + в інших банках ліквідності - ощадні та термінові вклади

Таблиця 5.1

Оцінка

|

Достатність сукупного капіталу

|

Достатність первинного капіталу

|

Оцінка якості активів

|

1 іока'іник прибутковості активів

|

Показник ліквідності

|

|

1

|

7%

|

6%

|

<5%

|

> 1%

|

>130%

|

|

2

|

6%

|

5.5%

|

5 %\15%

|

1.0% \ 0.75%

|

100%,\ 130%

|

|

3

|

5.5%

|

5%

|

15%\30%

|

0.75 %\ 0.50%

|

100%

|

|

4

|

5%

|

5 %

|

ЗО % \50%

|

0,50 %\ 0,25%

|

80%\100%

|

|

5

|

<5%

|

<5%

|

>50%

|

<0.25%

|

< 80 %

|

Дохідність - різниця між платою за гроші, надані банку, та платою (в разі необхідності) за кредит, який буде взято у тому ж самому банку.

Ходаківська В.П., Беляєв В. В

Маржа == % з позичок - % вкладів ( окремого клієнта);

Спред = середній % з позичок - середній % з вкладів (банк у цілому).

Середня безпечна базова процентна ставка - база для встановлення ° о за конкретними кредитами у певному банку.

Вплив інфляції описується за допомогою індексу купівельної спроможності однієї грошової одиниці.

Ризик, пов'язаний з непевністю повернення в майбутньому самих грошей, а також плати за них, залежить від соціально-економічної ситуації в країні та конкретного кредитоодержува-ча. Стан кредитоодержувача визначається шляхом встановлення для кожного з них конкретної плати за кредит (% за кредит).

Соціально-економічна ситуація в країні впливає також на ліквідність - можливість швидко реалізувати активи (включаючи зобов'язання боржників) для термінового одержання грошей, через що і вимагається додаткова платня за наданий кредит. Для обчислення цієї платні використовуються коефіцієнти статистичних моделей, за допомогою яких вимірюється вплив окремих факторів на вартість бізнесу.

Облікова ставка Нацбанку враховує вплив трьох згаданих факторів на вартість, і її рівень є вихідним при встановленні базової ставки певним банком. Щодо базової, то банк встановлює плату за певним кредитом для певного кредитоодержувача. Це кредитна фіксована ставка. У зв'язку зі змінами економічного становища у світі загальний рівень кредитних ставок змінюється, а тому для відносно довгосгрокових (чи не досить надійних) кредитів встановлюється плаваюча (змінна) кредитна ставка, рівень якої у західних країнах прив'язується до середньоринкової кредитної ставки LIBOR, яка фіксується Лондонською фондовою біржею.

Ціна кредиту залежить від:

1) типу позичальника;

2) виду діяльності позичальника;

3) мети позички;

4) термінів погашення;

5) доступності кредиту;

6) графіка погашення;

7) виду забезпечення;

8) надійності кредитокористувача. Для короткострокового інвестування використовують прості проценти, для довгострокового - складні.

![]()