- •Предмет микроэкономики

- •Экономические потребности и ограничения. Понятие эффективности

- •Общая и предельная полезность

- •Закон убывающей предельной полезности

- •Производственная функция

- •Издержки в краткосрочном периоде Издержки производства в краткосрочном периоде

- •Издержки в долгосрочном периоде Издержки производства в долгосрочном периоде

- •9. Характерные черты совершенной конкуренции

- •Арианты равновесия фирмы в краткосрочном и долгосрочном периодах

- •4.1. Основные типы рыночных структур несовершенной конкуренции

- •Монопольная власть: понятие, показатели, факторы

- •Свойства олигополии

- •Свойства монополистической конкуренции

- •Характеристика монополистической конкуренции

- •19 Долгосрочный период

- •Сравнительная эффективность рыночных структур

- •Спрос на труд

- •Понятие и особенности рынка капитала

- •Спрос, предложение и рынки реального капитала Спрос на реальный капитал

- •Предложение реального капитала

- •Структура рынков реального капитала

- •Равновесие на рынках инвестиционных товаров

- •Формула учета влияния фактора времени

- •[Править]Дисконтирование

- •Рынок земли и его особенности

- •Функциональное и личное распределение доходов.

- •Неравенство доходов и его причины. Показатели дифференциации доходов.

Структура рынков реального капитала

Она, в сущности, состоит из рынков инвестиционных товаров. Хотя они настолько многочисленны, что их трудно перечислить, на них выделяются рынки машин, оборудования, транспортных средств, сырья, топлива и материалов.

Равновесие на рынках инвестиционных товаров

Это равновесие устанавливается, как на обычных товарных рынках, т.е. равновесная цена образуется в результате взаимодействия спроса и предложения.

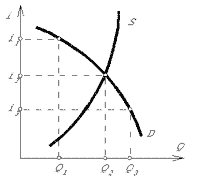

Равновесие на рынке капитала

Итак, на рынке капитала существуют некоторые кривые спроса и предложения. Пересечение этих кривых определяет равновесную ставку процента (рис. 5.2.3). Эта ставка определяет, какая часть потребителей и фирм, которые могут быть либо кредиторами, либо заемщиками, выступит в качестве первых, а какая - в качестве вторых.

Потребители тратят взятые в долг деньги на рынках потребительских благ длительного пользования, а фирмы - на рынках промежуточных благ.

Можно

заметить, что в данном случае произошло

как бы перераспределение покупательных

возможностей среди участников хозяйства.

Одни фирмы и потребители, которые

обладали возможностью распорядиться

частью общего продукта хозяйства,

временно передали эту возможность

другим фирмам и потребителям за плату

в виде процента. При этом величина общего

спроса на рынках благ не изменяется, а

изменяется только структура.

Можно

заметить, что в данном случае произошло

как бы перераспределение покупательных

возможностей среди участников хозяйства.

Одни фирмы и потребители, которые

обладали возможностью распорядиться

частью общего продукта хозяйства,

временно передали эту возможность

другим фирмам и потребителям за плату

в виде процента. При этом величина общего

спроса на рынках благ не изменяется, а

изменяется только структура.

Равновесие на рынке капитала может измениться при изменении любого из обстоятельств, определяющих положение кривых спроса и предложения.

Поскольку одним из основных факторов является информация о будущем доходе (для потребителей) и спроса (для фирм), относительно быстро равновесие может изменяться в результате изменения ожиданий будущих событий. Например, если в хозяйстве распространится информация о грядущей депрессии или подъеме в хозяйстве, потребители и фирмы могут резко изменить свое поведение на рынке капитала (это мы обсудим в ┐ 3 главы 7).

В более длительном периоде равновесие может смещаться в результате изменения менее подвижных факторов - например, степени бережливости потребителей (если люди будут менее заинтересованы в текущем потреблении и захотят больше денег отложить "на потом", сохранить для детей и т. д.). Или по мере увеличения доходовпотребителей (если люди будут становиться богаче, они смогут откладывать большие суммы, например собирать деньги не на покупку велосипеда, а на покупку яхты или самолета). Или просто по мере роста хозяйства - чем больше фирм и потребителей будет в хозяйстве, тем большее количество участников будет на рынке капитала.

26

Влияние фактора времени следует учитывать в предпринимательских расчетах по следующим причинам:

из-за наличия инфляционных процессов, приводящих к обесцениванию денег, изменению их покупательной способности, которая является различной в различные моменты времени при равной номинальной стоимости;

из-за обращения денежных средств в виде капитала и получения дохода с оборота, так как один и тот же капитал, имеющий большую скорость оборота, обеспечивает большую величину дохода.

Формула учета влияния фактора времени

Для определения будущих доходов или затрат применяется формула наращения сложных процентов:

![]()

—

начальная

оценка вложения;

—

начальная

оценка вложения; —

коэффициент

дисконтирования (процентная

ставка,

норма доходности);

—

коэффициент

дисконтирования (процентная

ставка,

норма доходности); —

вложения

к концу периода времени

—

вложения

к концу периода времени  .

.

С учетом фактора времени можно решать следующие задачи:

прогнозировать будущие распределенные во времени затраты и результаты предпринимательской деятельности;

определять коэффициент дисконтирования (процентную ставку, норму доходности) при известных начальных и прогнозируемых будущих затратах и результатах.

Фактор времени усиливает действие фактора неопределенности. В общем случае основные виды неопределенности возникают по следующим причинам:

быстрое изменение внешней среды во времени;

отсутствие сведений о состоянии внешней среды в различные моменты времени;

недостаточная информация о функционировании в будущем;

отсутствие единого мнения у участников бизнес-проекта в отдельные периоды времени;

наличие конфликтных ситуаций среди участников бизнес-про- екта;

возникновение антагонизма между предпринимателем и внешней средой.

Для оценки рискованных бизнес-проектов важнейшее значение имеет ставка дисконтирования будущих доходов к текущему моменту времени. Самое простое — классифицировать проекты на низкорискованные, добавляя к ставке, например, 2%, среднерискованные, добавляя 4%, и высокорискованные, добавляя 6%. Совершенно ясно, что надбавка за риск зависит от самого коэффициента дисконтирования, на который влияют темпы инфляции, доверие бизнеса к политике государства и другие факторы.

Таким образом, компания, которая хочет долго работать на рынке, должна стремиться к уменьшению надбавки за риск, повышая свою инвестиционную привлекательность и доверие, своевременно выплачивая дивиденды, соблюдая права акционеров, и т.п.

Для оценки уровня финансового риска (УР), показателя, характеризующего вероятность возникновения определенного вида риска и размер возможных финансовых потерь при его реализации, применяется формула:

УР=ВРхРП,

где ВР — вероятность возникновения данного финансового риска;

РП— размер возможных финансовых потерь при реализации данного риска.

Оценка рисков необходима для определения премии за риск:

RPn=(Rn-An )x B

где RPn — уровень премии за риск по конкретному проекту;

Rn — средняя норма доходности на финансовом рынке;

An — безрисковая норма доходности на финансовом рынке (в западной практике по государственным долговым обязательcтвам);

B — бэта-коэффициент, характеризующий уровень систематического риска по конкретному проекту.

В качестве факторов риска (в Методических рекомендациях по оценке эффективности инвестиционных проектов дан порядок расчета каждого из них) учитываются следующие три типа:

страновой риск;

риск ненадежности участников проекта;

риск неполучения предусмотренных проектом доходов.

Дисконтирование — это определение стоимости денежного потока, путём приведения стоимости всех выплат к определённому моменту времени. Дисконтирование является базой для расчётов стоимости денег с учётом фактора времени.