- •Роль денежного рынка в кругообороте доходов и продуктов в рыночной экономике.

- •Теории денег (металлическая, номиналистическая, количественная, марксистская, кейнсианская, монетаристская) Металлическая теория денег.

- •Современное представление о сущности и функциях денег. Новые явления в функциях денег на современном этапе.

- •Мера (стоимости) ценности, два подхода:

- •Функция средства обращения (товар – деньги – товар*):

- •Функция средства накопления.

- •Функция средства платежа.

- •Функция мировых денег.

- •Необходимость и предпосылки появления и применения денег. Формы и виды и денег.

- •Эволюция форм и видов денег.

- •Понятие денежной массы, денежых агрегатов и денежной базы. Структура денежной массы. Различие между трансакционным и ликвидным подходом к измерению денежной массы.

- •Структура денежной массы

- •Деньги в функции средства обращения.

- •Деньги в функции средства платежа. Виды платежей

- •Функция денег как средства накопления: содержание, значение и особенности данной функции.

- •Необходимость и предпосылки появления и применения денег.

- •Понятие денежной массы, денежных агрегатов и денежной базы.

- •Структура денежной массы.

- •Особенности структуры денежной массы в России.

- •Характеристика законов денежного обращения.

- •Денежная масса и скорость обращения денег.

- •Понятие бумажных и кредитных денег.

- •Роль денег в формировании, распределении, перераспределении и использовании валового внутреннего продукта и национального дохода.

- •Понятие «денежный оборот», «денежное обращение» и «платежный оборот».

- •Выпуск денег в хозяйственный оборот.

- •Денежная эмиссия и ее виды. Понятие эмитента.

- •Эмиссия безналичных денег.

- •Сущность и механизм банковского (депозитного) мультипликатора.

- •Налично-денежная эмиссия.

- •Понятие денежного оборота: налично-денежный и безналичный.

- •Безналичный денежный оборот в рф и его организация.

- •Классификация денежного оборота: по форме используемых денег, по характеру отношений, обслуживаемых денежным оборотом, по субъектам денежных отношений.

- •Основы организации безналичного денежного оборота.

- •Правовой режим осуществления расчетов и платежей

- •Осуществление расчетов преимущественно по банковским счетам

- •Контроль всех участников за правильностью совершения расчетов, соблюдением установленных положений о порядке их проведения:

- •Принципы организации налично-денежного обращения в России.

- •Система безналичных расчетов и ее элементы.

- •Расчеты платежными поручениями

- •Чековая форма расчетов.

- •Расчеты по инкассо:

- •Расчеты по платежным требованиям

- •Межбанковские расчеты, проблемы их развития.

- •Понятие денежной системы, характеристика ее элементов.

- •Денежная единица, валюта и масштаб цен

- •Виды денежных знаков и их эмиссия

- •Методы их обращения:

- •Контроль за денежным обращением

- •Базовый (фундаментальный) блок:

- •Управленческий (функциональный) блок:

- •Инфраструктурный блок:

- •Источники монетизации экономики.

- •Определение уровня монетизации и его влияние на макроэкономические показатели.

- •Проблемы обеспечения устойчивости денежной системы (немного практики не помешает никогда, и да это не инвестбанкинг и не qe ;) )

- •Инфляция, инфляционные ожидания, динамичные темпы роста:

- •А вот платежный и торговый баланс:

- •Современные денежные системы.

- •Инфляция, ее измерение и формы, механизм инфляции.

- •Инфляционные процессы в российской экономике.

- •Валютные отношения и валютный курс.

- •Дискуссионные вопросы сущности кредита.

- •51. Границы кредита на макро- и микроуровнях

- •Банковская система Англиии

- •Банковская система Германии

- •Банковская система Японии

- •76. Современные проблемы и тенденции развития кредитных операций коммерческих банков.

51. Границы кредита на макро- и микроуровнях

Макроэкономические границы кредита показывают предел распространения отношений по поводу аккумуляции и размещения ссудного фонда в целом. Каждая из таких границ имеет количественную характеристику.

Выделяют внешние и внутренние границы кредита. Под внешними границами кредитных отношений понимают их качественное обособление во времени и пространстве от всех других отношений. Внешние границы заключают в себе всю совокупность кредитных отношений, показывают объективные пределы их функционирования, место кредита в экономических отношениях общества. Вместе с тем через эти границы осуществляется взаимосвязь кредита с другими экономическими категориями, причем эта взаимосвязь является одним из факторов, определяющих рассматриваемые границы. Так, параметры кредитной сферы зависят от объемов бюджетного финансирования общественного хозяйства, размер кредитных вложений воздействует на совокупную денежную массу и т. п.

Факторы, влияющие на внешние границы кредита, весьма многообразны и многоплановы: уровень развития производства; объем и структура кредитных ресурсов; степень полноты хозрасчета предприятий; потребности обеспечения денежного оборота платежными средствами; финансовое состояние хозяйствующих субъектов; соотношение используемых форм кредита; социально-экономическая политика государства; структура кредитной системы; действующий кредитный механизм; система ценообразования; уровень цен и другие. Все они в той или иной степени (и в каждый период по-разному) влияют на спрос на кредит, а также на возможности его предоставления.

Внутренние границы кредита показывают допустимую степень развития отдельных форм кредита (банковского, коммерческого, государственного, потребительского, международного) в пределах внешней границы кредитных отношений, т. е. соотношение частей в рамках единого целого. Соотношение между формами кредита внутри кредитной сферы имеет подвижный характер и зависит от множества причин как объективного, так и субъективного характера. Количественные характеристики внутренних границ кредита складываются под воздействием общих факторов, в разной степени влияющих на развитие конкретных форм кредита и имеющих для них иногда специфическое значение.

Внешние и внутренние границы кредита диалектически взаимосвязаны. Это проявляется в том, что, во-первых, они изменяются под воздействием одних и тех же факторов, во-вторых, изменение одних из них влечет за собой изменение других.

Исходя из функций, выполняемых кредитом, выделяют его функциональные границы — перераспределительную и эмиссионную.

Перераспределительная граница показывает объективно обоснованные пределы перераспределения средств на основе кредита. Ее количественная характеристика определяется объемом кредитных ресурсов общественного хозяйства. На практике это означает, в частности, что активные операции банков должны увязываться с их депозитными операциями.

Как источник кредитования используют и вновь созданные ресурсы, т. е. эмитированные средства. В этом случае проявляются антиципационные свойства кредита, заключающиеся в его способности опережать во времени создание накоплений в товарной и денежной формах. Эмиссионные кредиты выдаются под будущие затраты, под еще не произведенную продукцию и прямо влияют на совокупную денежную массу. Понятно, что их объем не может быть произвольным и определяется объективно обоснованной эмиссионной (антиципационной) границей кредита.

Антиципационные свойства кредита реализуются в процессе эмиссии платежных средств, имеющей в современных денежных системах в основном кредитный характер. В связи с этим конкретные параметры эмиссионных кредитов должны устанавливаться исходя из требований экономических законов денежного обращения.

Рассмотренные границы определяют пределы распространения кредитных отношений на макроэкономическом уровне. Однако развитие рыночных принципов в кредитной сфере обусловило ситуацию, в которой установление и поддержание макроэкономических границ кредита в основном обеспечивается регулированием границ кредита на уровне субъектов хозяйствования.

Содержание экономически обоснованных границ кредитования на микроуровне раскрывается понятиями кредитоспособности заемщика и ликвидности банка.

Кредитоспособность в общем виде представляет собой экономически обоснованную кредитоемкость хозяйственного звена. Известно, что кредитные отношения являются объективным необходимым атрибутом воспроизводственного процесса, т. е. использование заемных средств представляет собой нормальное явление в деятельности хозяйствующих субъектов и носит постоянный характер.

Способность вернуть ссуду определяется комплексом факторов, влияющих на уровень эффективности финансово-хозяйственной деятельности заемщика.

Возможность кредитования ограничивается не только требованиями определенного уровня кредитоспособности заемщика, но и необходимостью соблюдать экономически обоснованную границу выдачи кредита. Поскольку основные банковские ресурсы составляют заемные средства и выдача последних в кредит объективно ограничена, то эти средства банк должен вернуть клиентам в оговоренные сроки. Поэтому объем и структура банковских кредитов определяются его способностью обеспечивать своевременное погашение своих обязательств. Критерии ликвидности коммерческих банков и их количественная характеристика устанавливаются центральным банком в виде экономических нормативов, так как нарушение границ кредитования со стороны субъектов кредитных отношений, выдающих ссуды, отрицательно влияет на устойчивость денежного оборота и может иметь серьезные макроэкономические последствия.

52.Международный кредит и его формы.

Международный кредит – это движение ссудного капитала в сфере международных экономических отношений, связанное с предоставлением валютных и товарных ресурсов на условиях возвратности, срочности, обеспеченности и уплаты процентов.

Субъекты – банки, предприятия, государства, международные финансовые институты.

Функции МК: перераспределение ссудного капитала, экономия издержек, ускорение концентрации и централизации капитала, регулирование экономики.

Роль: +:обеспечение непрерывности воспроизводства и его расширения, интернационализация производства и обмена, углубление международного разделения труда. -: усиление диспропорций общественного воспроизводства, стимулируя в основном прибыльные отрасли.

Классификация: по назначению:

коммерческие кредиты(международная торговля)

финансовые кредиты(инвестиции, погашение внешнего долга)

промежуточные кредиты(смешанные формы экспорта капиталов, ТиУ, например, инжиниринг)

По видам: Товарные, валютные;

По технике предоставления:

наличные

акцептные

депозитные сертификаты

облигационные займы

По валюте: в валюте страны-должника, в валюте страны-кредитора, в валюте третьей страны, СДР.

По срокам: краткосрочные( до 1 года), среднесрочные( от 1 до 5 лет), долгосрочные( свыше 5 лет).

По обеспечению: обеспеченные, бланковые.

По категории кредитора: частные(фирменные, банковские, брокерские), правительственные, смешанные, межгосударственные .

Специфической формой кредитного обслуживания внешнеэкономических связей являются операции лизинга, факторинга, форфетирования(покупка банком или форфетором на полный срок на заранее оговоренных условиях векселей, других финансовых документов. Тем самым экспортер передает форфетор коммерческие риски, связанные с неплатежесмособностью импортера).

53. Экономическая основа формирования уровня ссудного процента. 18.2 Стр298

Существующие теории ссудного процента построены на наличии неразрывной взаимосвязи между спросом и предложением средств, объемом сбережений и инвестиций, ссудным процентом и доходом на инвестиции как элементами единой системы.

При сложившемся уровне дохода на инвестиции норма процента на рынке формируется соотношением спроса и предложения денежных средств. одновременно при неизменной норме процента уровень дохода в реальном секторе определяется объемом сбережений и инвестиций. Изменение в соотношении спроса и предложения денежных средств ведут к колебанию процента, который в свою очередь действует на формирование спроса и предложения на инвестиции и в конечном счете на уровень доходов. Действительно, при сложившемся уровне ссудного процента в реальном секторе будут приняты инвестиционные проекты, в которых ожидаемая норма чистой прибыли выше ставки процента.

Увеличение уровня процентных ставок приведет к сокращению объемов инвестиций и переливу денежных средств из реального вектора в денежный. Напротив, увеличение или уменьшение доходности осуществляемых вложений определяет размер денежного спроса и, следовательно, уровень ссудного процента.

Наиболее распространенные теории, посвященные вопросу формирования уровня ссудного процента:

Классическая теория ссудных капиталов

Основные переменные, воздействующие на норму ссудного процента – инвестиции и сбережения

Простая реальная модель рынка облигаций включает функцию спроса и предложения облигаций и равновесную форму процента, которая устанавливается в точке их равновесия. Предполагается, что спрос и предложение соответственно равны сбережениям и инвестициям. Т.е. норма процента определяется равновесием планируемых сбережений и инвестиций.

Теория предпочтения ликвидности.

В этой теории, разработанной Кейнсом, норма процента определяется как вознаграждение за «расставание» с ликвидностью. Количество денег в обращении - еще один фактор, который наряду с предпочтение ликвидности определяет действительную норму процента.

В точке пересечения функции с заданным предложением денежных средств (М) будет получена равновесная для настоящего момента норма процента.

Факторы, определяющие уровень ссудного процента

Макроэкономические:

Соотношение спроса и предложения заемных средств

Уровень развития денежных рынков и РЦБ

Международная миграция капиталов, состояние национальных валют, платежного баланса

Фактор риска

Денежно-кредитная политика БР

Инфляционное обеспечение денег

Налогообложение

Частные факторы определяются конкретными условиями деятельности кредитора, его положением на рынке кредитных ресурсов, характером операций и степенью риска.

54.Гринцы ссудного процента и источники его уплаты.

Норма ссудного процента испытывает непрерывные колебания, зависящие, в первую очередь, от спроса и предложения на ссудный капитал и от нормы прибыли. Эти колебания отклоняют норму ссудного процента вверх и вниз. Соответственно, норма ссудного процента имеет границы своих колебаний — верхнюю и нижнюю границу. Верхняя граница нормы ссудного процента определяется средней нормой прибыли. Понятно, что заемщик не может отдать кредитору больше, чем та прибыль, которую он получит от использования ссуды. В противном случае заемщик должен будет отдать часть своего оборотного капитала, что экономически неоправданно. Уместно отметить, что и отдавать всю прибыль, полученную от использования ссуды, как правило, невыгодно. Однако, так как норма прибыли стремится к средней норме прибыли, то последняя и есть верхним пределом, верхней границей нормы ссудного процента.

Нижняя граница нормы ссудного процента может быть как угодно мала и не поддается точному определению. Она может упасть при избытке ссудного капитала до самой низкой отметки (не равной нулю), особенно если центральный банк страны проводит экспансионную политику в условиях стабильной экономики. Однако когда норма ссудного процента становится очень низкой, то в действие вступают рыночные механизмы, повышающие процентную ставку. Например, при очень низкой норме ссудного процента («дешевые деньги») спрос на ссуды резко возрастает, превышая их предложение и понятно, процентная ставка повышается.

Верхняя граница банковского процента определяется в основном рыночной ценой кредитов, а также надежностью и кредитоспособностью конкретного заемщика.Нижняя граница банковского процента определяется внутренними издержками кредитного управления (отдела) банка.

Основным источником уплаты процентов по кредиту являются доходы предприятия. При этом большая часть этой суммы относится на затраты. А меньшая часть - свыше нормы установленной Банком России.

57 Сущность и функции банковского процента

Ссудный процент – цена ссужаемой во временное пользование стоимости. Существование ссудного процента обусловлено наличием товарно-денежных отношений. Банковский процент - одна из наиболее развитых в России форм ссудного процента. Он возникает в том случае, когда одним из субъектов кредитных отношений выступает банк.

Функции процента:

перераспределительная - перераспределяет часть доходов между субъектами хозяйствования, между собственниками в пользу тех или других;

регулирующая - уравновешивает соотношение спроса и предложения кредита, рациональное сочетание собственных и заемных средств;

сохранение ссудного фонда.

На формирование рыночного уровня банковского процента влияют:

Макроэкономические факторы:

Соотношение спроса и предложения заемных средств

Уровень развития денежных рынокв и рынка ценных бумаг

Международная миграция капитала, состояние национальной валюты, состояние платежного баланса

Фактор риска

Денежно-кредитная политика ЦБ

Инфляционные процессы

Налогообложение

Частые факторы:

К частным факторам, лежащим в основе определения уровня процента по активным операциям банка, относятся:

• себестоимость ссудного капитала;

• кредитоспособность заемщика;

• цель ссуды;

• характер обеспечения;

• срок и объем предоставляемого кредита

Верхняя граница процента за кредит определяется рыночными условиями. Нижний предел складывается с учетом затрат банка по привлечению средств и обеспечению функциониования кредитного учреждения.

Базовую процентную ставку определяют исходя из себестоимости ссудного капитала и заложенного уровня прибыльности

Учитывая, что процент по активным операциям банка играет важную роль в формировании доходов, а плата за привлеченные ресурсы занимает существенное место в составе его расходов, актуальное значение имеет проблема определения процентной маржи (Мфакт), т.е. разницы между средними ставками по активным (Па) и пассивным операциям банка (Пп)

Основными факторами, влияющими на размер процентной маржи, являются объем и состав кредитных вложений и их источников, сроки платежей, характер применяемых процентных ставок и их движение.

58 Понятие и элементы кредитной системы.

Кредитная система характеризуется совокупностью банковских и других кредитных учреждений, правовыми формами организации и механизмом осуществления кредитных операций.

Кредитная система может быть охарактеризована в соответствии с тремя аспектами: сущностным, институциональным и функциональным.

В сущностном аспекте кредитная система представляет собой систему кредитно-финансовых отношений, возникающих в связи с предоставлением, использованием и погашением ссуд на условиях возвратности, платности и срочности.

С институциональной точки зрения — это система кредитно-финансовых учреждений, обслуживающих кредитные отношения (банки, финансовые компании, фондовые и валютные биржи, страховые компании и т. п.).

С функциональных позиций кредитная система − это совокупность видов и форм кредита

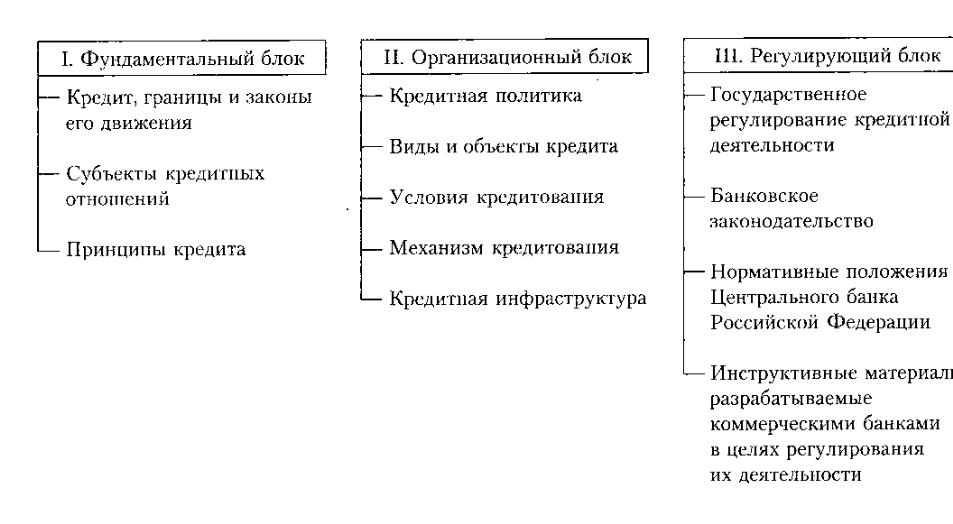

Элементы кредитной системы:

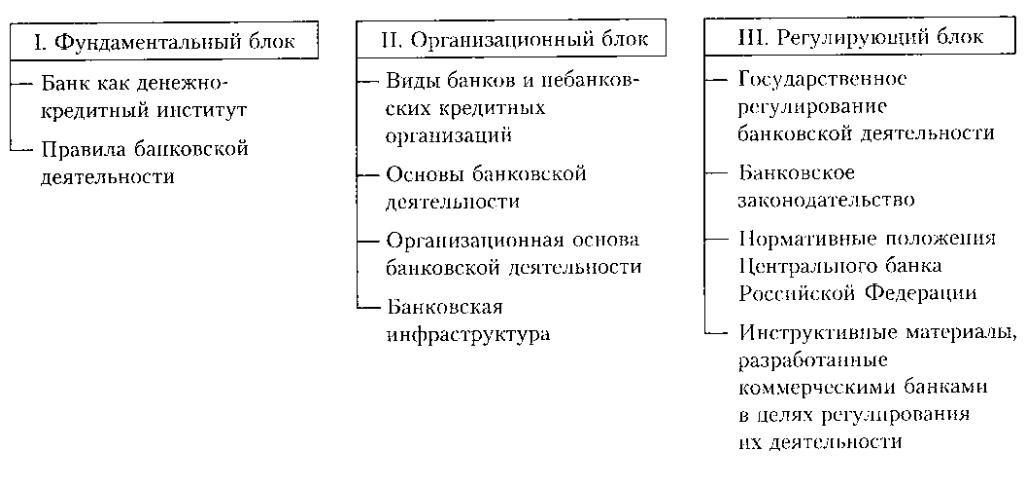

59 Понятие и элементы банковской системы.

Банковская система — совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма

Признаки банковской системы:

• включает элементы, подчиненные определенному единству, отвечающие единым целям;

• имеет специфические свойства;

• способна к взаимозаменяемости элементов;

• является динамической системой;

• выступает как система «закрытого» типа;

• обладает характером саморегулирующейся системы;

• является управляемой системой.

Понятие «банковская система» включает:

• совокупность элементов;

• достаточность элементов, образующих определенную целостность;

• взаимодействие элементов.

Принято выделять три важнейших элемента кредитной системы: центральные (эмиссионные) банки, коммерческие и специализированные банки. В большинстве стран с развитой рыночной экономикой существует двухуровневая банковская система, включающая центральный (эмиссионный) банк (верхний уровень), коммерческие и специализированные банки (нижний уровень).

Международная практика знает несколько типов банковских систем:

распределительную централизованную банковскую систему;

рыночную банковскую систему;

банковскую систему переходного периода.

Распределительная (централизованная) банковская система: государство — единственный собственник, монополия государства на формирование банков, одноуровневая банковская система, политика единого банка, государство отвечает по обязательствам банков, банки подчиняются правительству и зависят от его оперативной деятельности, кредитные и эмиссионные операции сосредоточены в одном банке, руководитель банка назначается центральной или местной властью вышестоящими органами управления.

В противоположность распределительной (планово-административной) системе банковская система рыночного типа характеризуется отсутствием монополии государства на банковскую деятельность. Для банковской системы в условиях рынка характерна банковская конкуренция. Эмиссионные и кредитные функции разделены между собой. Эмиссия денег сосредоточена в центральном банке, кредитование предприятий и населения осуществляют различные деловые банки — коммерческие, инвестиционные, инновационные, ипотечные, сберегательные и др. Коммерческие банки не отвечают по обязательствам государства, так же как государство не отвечает по обязательствам коммерческих банков.

60 Принципы построения банковской системы (мировой и российский опыт).

РОССИЯ

В настоящее

время в России в общих чертах сформировалась

и действует

![]() двухуровневая

банковская система. Банковская система

Российской Федерации включает в себя

Банк России, кредитные организации, а

также филиалы и представительства

иностранных банков.

двухуровневая

банковская система. Банковская система

Российской Федерации включает в себя

Банк России, кредитные организации, а

также филиалы и представительства

иностранных банков.

Принцип двухуровневой системы реализуется путем четкого законодательного разделения функций центрального банка и всех остальных банков. Центральный банк РФ как верхний уровень банковской системы выполняет функции денежно-кредитного регулирования, банковского надзора и управления системой платежей и расчетов в стране.

Он может проводить банковские операции, необходимые для выполнения данных функций, только с российскими и иностранными кредитными организациями, а также с Правительством РФ, представительными и исполнительными органами государственной власти, органами местного самоуправления, государственными внебюджетными фондами, воинскими частями. Банк России не имеет права осуществлять банковские операции с юридическими лицами, не являющимися кредитными организациями, и с физическими лицами (кроме военнослужащих и служащих Банка России). Он не может прямо выходить на банковский рынок, предоставлять кредиты непосредственно предприятиям и организациям и не должен участвовать в конкуренции с коммерческими банками.

Коммерческие банки и другие кредитные организации образуют второй, нижний уровень банковской системы. Они осуществляют посредничество в расчетах, кредитовании и инвестировании, но не принимают участия в разработке и реализации денежно-кредитной политики, а ориентируются в своей работе на установленные Банком России параметры денежной массы, ставок процента, темпов инфляции и т. п. В процессе своего функционирования эти банки должны выполнять нормативы и требования Банка России по уровню капитала, созданию резервов и др.

МИРОВОЙ ОПЫТ