- •1. Методика анализа финансового состояния банка

- •2.Методика оценки качества активов банка

- •3. Методология и показатели текущего планирования в сфере кредитования

- •4. Предполагаемые аналитические инструменты в процессе анализа банковской деятельности

- •5. Методика анализа конкурентоспособности банка в сфере кредитования

- •6. Основы управления кредитным портфелем банка

- •7. Организация и оптимизация кредитного процесса в кб

- •8. Теоретические основы и понятия формирования кредитного портфеля банка

- •10. Методы оценки и показатели качества кредитного портфеля кб. Сводная оценка качества кредитного портфеля

- •11. Современные концепции управления кредитным портфелем коммерческих банков.

- •12. Методы управления доходностью кредитного портфеля.

- •13. Политика управления ликвидностью кредитного портфеля.

- •14. Методика анализа конкурентоспособности банка в сфере кредитования.

- •15. Управление кредитными операциями коммерческого банка

- •16. Процентная политика банка. Методы ценообразования по кредитам

- •17. Классификация кредитных требований в соответствии с Базель 2, Базель 3.

- •18. Система риск-менеджмента в процессе реализации политики управления рисками.

- •19. Понятие кредитного риска. Типология банковского кредитного риска. Методы управления кредитным риском.

- •20. Критерии формирования и управления кредитным риском банка.

- •21. Совр методы оценки кред риска. Измерение банковск кред риска по методологии VaR.

- •24. Способы и методы предупреждения минимизации кред риска.

- •25. Страхование банковских кредитных рисков

- •26. Совершенствование методики расчета кред рисков по корпорат-м клиентам.

- •29.Скоринг как метод оценки кредитного риска

- •30.Способы обеспечения возврата кредита

- •31.Банковский менеджмент как основа оптимизации банковских кредитных рисков.

- •32.Основные нормативные требования банковского кредитования.

- •33.Формирование и использование резерва на возможные потери по ссудам, ссудной и приравненной к ней задолженности

- •34.Принципы, функции и виды кредитной политики кб.

- •35.Содержания и требования к кредитной политике. Проблемы формирования кредитной политики кб.

- •36.Стратегии управления кредитным портфелем и меры по ограничению кредитных рисков

- •37.Технология оценки банками кредитоспособности заёмщиков

- •38.Система коэффициентов ликвидности, финансовой независимости, деловой активности и рентабельности, характеризующие кредитоспособность заёмщика.

- •39.Методика рейтинговой оценки кредитоспособности заёмщиков Сбербанка

- •40.Роль цб России в регулировании эф-ти функц-я кб

- •41. Порядок формирования фонда обязательных резервов

- •42. Риски мошеннических действий при получении кредита и меры защиты от них

- •43. Создание и функционирование кредитного бюро. Особенности работы с проблемными кредитами.

- •44. Международные кредитные рейтинги

- •45. Национальные системы рейтинговой оценки рисков и раннего реагирования

- •46. Тенденции развития кредитных операций в российских коммерческих банка

10. Методы оценки и показатели качества кредитного портфеля кб. Сводная оценка качества кредитного портфеля

Оценка качества кредитного портфеля строится на количественной и качественной оценке финансовых коэффициентов, характеризующих различные аспекты кредитной политики банка.

Для оценки качества активов наибольшее распространение получил рейтингРейтинг устанавливается в результате: собственного анализа качества активов кредитной организации; независимой экспертизы специализированными банковскими рейтинговыми агентствами, например, Standard&Poor`s, Fitch IBCA, Moody`s; оценке надзорных органов. Используются три основных метода построения рейтинга качества активов: номерной, балльный и индексный. Также может проводиться собственный анализ качества кредитного портфеля на основе фин показателей.

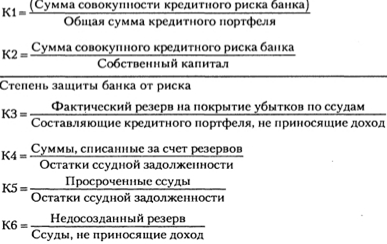

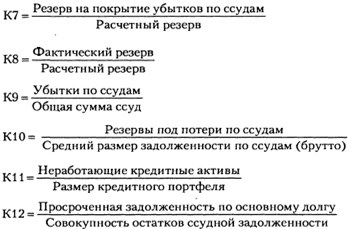

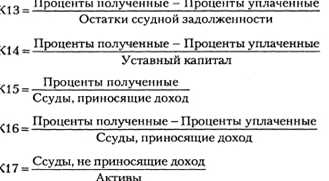

Существуют след группы показателей: - показатели доходности; показатели качества управления; показатели достаточности резервов на возможные убытки; показатели совокупного кредитного риска.

Сводная опенка качества кредитного портфеля

Система оценки качества кредитного портфеля включает в себя:1выбор критериев оценки;2способ оценки качества элементов и сегментов кредитного портфеля;3определение методов классификации элементов портфеля по группам качества (риска);4оценка качества кредитного портфеля в целом на основе системы финансовых коэффициентов;5 оценка качества кредитного портфеля на основе его сегментации. Система коэффициентов для сводной оценки качества кредитного портфеля

Степень риска

Доходность

Для сводной оценки качества кредитного портфеля банк должен выбрать систему показателей из перечисленных и обозначить их значимость (вес в процентах). Сводная оценка кредитного портфеля определяется в баллах на основе взвешивания группы качества показателя и его значимости и суммирования полученных значений. Выводы о качестве кредитного портфеля на основе финансовых коэффициентов корректируются по результатам его структурного анализа (сегментации).

11. Современные концепции управления кредитным портфелем коммерческих банков.

Доходность и риск - основные параметры управления кредитным портфелем банка. Существует несколько методов управления доходностью банка:

Метод «стоимость плюс». Метод учитывает стоимость привлеченных средств и все затраты банка, связанные с выдачей кредита. Необходимым условием применения такого подхода к ценообразованию по кредитным операциям является наличие у банка эффективной системы учета затрат по каждому кредиту, а также управленческой информации. Главным недостатком этого метода выделяют игнорирование рыночных факторов, таких как спрос и предложение, состояние кредитного рынка, конкуренция и др.

Метод «базовая ставка плюс». Суть метода состоит в определении кредитной ставки как суммы базовой ставки и кредитного спреда. За базовую можно взять ставку предложения межбанковского регионального рынка; ставку первоклассного заемщика; ставки международных рынков (LIBOR, FIBOR и др.), другие ставки, которые являются общепринятыми на конкретных рынках.

Метод «надбавки». Метод «надбавки» состоит в определении кредитной ставки как суммы процентных затрат привлечения средств на денежном рынке и надбавки. Надбавка включает премию за кредитный риск и прибыль банка. Метод «анализа доходности клиента». Метод «анализа доходности клиента» базируется на учете всех взаимоотношений с конкретным клиентом.

Методы управления кредитным риском делятся на две группы: Метод диверсификации. Данный метод состоит в распределении кредитного портфеля среди широкого круга заемщиков, которые отличаются друг от друга как по характеристикам так и по условиям деятельности. Бывает отраслевая, географическая и портфельная диверсификация. Отраслевая диверсификация - распределение кредитов между клиентами, осуществляющими свою деятельность в разных отраслях экономики. Географическая диверсификация состоит в распределении кредитных ресурсов между клиентами разных регионов с разным уровнем экономики. Портфельная диверсификация - рассредоточение кредитов между разными категориями заемщиков - крупными и средними компаниями, предприятиями малого бизнеса, физическими лицами, государственными и общественными организациями, домашними хозяйствами и пр.

Метод концентрации. Концентрация кредитного портфеля означает сосредоточение кредитных операций банка в определенной сфере или группе взаимосвязанных отраслей, на географической территории, или кредитование определенной категории клиентов.

Установление лимитов. Лимитирование как метод управления кредитным риском состоит в установлении максимально допустимых размеров выдаваемых ссуд, что позволяет ограничить риск. Благодаря лимитированию банкам удается избежать критических потерь вследствие необдуманной концентрации, а также диверсифицировать кредитный портфель и обеспечить стабильную прибыль.

Резервирование. Создание резервов для компенсации потерь по кредитным операциям коммерческих банков состоит в аккумуляции части средств на специальном счете для компенсации невозвращенных кредитов. Формирование резервов - один из методов снижения риска на уровне банка.