- •Вопросы к экзамену по афхд

- •1.Содержание комплексного афхд

- •2.Логика афхд с позиции экономического потенциала предприятия

- •3.Характеристика основных групп пользователей информации о предприятии

- •4.Экспресс-анализ финансово-хозяйственной деятельности

- •5. Анализ укрупненной структуры и динамики средств предприятия и источников их формирования

- •6.Информационная база проведения углубленного анализа имущественно -финансового положения предприятия

- •7.Процедуры углубленного афхд

- •8.Методы афхд: вертикальный и горизонтальный анализ

- •Вертикальный анализ

- •9.Методы афхд: системы показателей и аналитических коэффициентов

- •10.Методы афхд: факторный анализ

- •Прибыль до налогообложения

- •11. Анализ структуры имущества и источников его финансирования

- •12.Экономическое содержание и взаимосвязь понятий ликвидности и платежеспособности предприятия

- •13.Анализ ликвидности баланса

- •14.Понятие финансовой устойчивости предприятия

- •15.Расчет и анализ величины реального собственного капитала и чистых активов

- •16.Обоснование критерия финансовой устойчивости предприятия на базе абсолютных показателей

- •17.Классификация видов финансовой устойчивости на основе анализа обеспеченности запасов источниками их формирования

- •18.Алгоритм определения типа финансового состояния на основе характеристики источников формирования запасов

- •Исходные данные

- •Вычисляемые показатели

- •Определение типа финансовой ситуации

- •19.Оценка тенденций изменения во времени финансовой устойчивости предприятия на основе анализа обеспеченности запасов источниками их формирования

- •20.Расчет и анализ показателей финансовой устойчивости предприятия

- •21.Расчет и анализ показателей ликвидности

- •22.Построение и анализ факторной модели коэффициента абсолютной ликвидности

- •23.Построение и анализ факторной модели коэффициента быстрой ликвидности

- •24.Построение и анализ факторной модели коэффициента текущей ликвидности

- •25.Показатели платежеспособности предприятия

- •26.Показатели анализа финансового состояния неплатежеспособных предприятий

- •27.Анализ необходимого прироста собственного капитала

- •2 Подход:

- •28.Анализ доходов, расходов и результатов финансово-хозяйственной деятельности предприятия

- •29.Анализ прибыли и факторов ее формирования

- •30.Анализ использования чистой прибыли организации

- •31.Анализ влияния инфляции на финансовые результаты Для элиминирования влияния инфляции на финансовые результаты используется методика индексации цен

- •32.Анализ показателей оборачиваемости всех активов, внеоборотных и оборотных активов предприятия

- •33.Анализ показателей оборачиваемости запасов, дебиторской задолженности, денежных средств и краткосрочных финансовых вложений

- •34.Анализ показателей оборачиваемости обязательств предприятия

- •35.Расчет и анализ продолжительности операционного и финансового цикла предприятия

- •36.Оценка эффективности использования оборотных активов предприятия

- •37.Экономическое содержание и расчет показателей рентабельности

- •38.Факторный анализ и управление рентабельностью продаж предприятия

- •39. Сравнительный анализ показателей рентабельности внеоборотных, оборотных и всех активов предприятия, и их динамики

- •40.Факторный анализ и управление рентабельностью активов

- •41.Сравнительный анализ показателей рентабельности чистых активов и всех активов предприятия, и их динамики

- •42.Факторный анализ рентабельности собственного капитала

- •43.Управление рентабельностью собственного капитала: взаимосвязь финансовых показателей деятельности предприятия

- •44. Структура, функции и формы отчета о движении денежных средств

- •2 Формы составления отчета о движении дс

- •45.Анализ взаимосвязи прибыли и движения денежных средств

- •46.Модели управления денежным потоком

- •47.Логика проведения финансового анализа деятельности предприятий

- •48.Понятие банкротства. Финансовый анализ организации-должника

- •49.Модели оценки вероятности банкротства предприятия

- •50.Методика сравнительной комплексной рейтинговой оценки предприятия

41.Сравнительный анализ показателей рентабельности чистых активов и всех активов предприятия, и их динамики

Показатели рентабельности активов отражают эффективность использования различных составляющих активов предприятия.

Рентабельность активов предприятия рассчитывается по формуле:

![]() ,

,

где

![]() – чистая прибыль, полученная предприятием

в отчетном периоде, руб.

– средний за отчетный период итог или

валюта бухгалтерского баланса, руб.

– чистая прибыль, полученная предприятием

в отчетном периоде, руб.

– средний за отчетный период итог или

валюта бухгалтерского баланса, руб.

Рентабельность внеоборотных активов определяется по формуле:

![]() ,

,

где – средняя остаточная стоимость внеоборотных активов за отчетный период, руб.

Рентабельность оборотных активов рассчитывается по формуле:

![]() ,

,

где – средняя стоимость оборотных активов за отчетный период, руб. При расчете рентабельности оборотных активов целесообразно не включать в состав оборотных средств дебиторскую задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты.

Положительно оценивается рост показателей рентабельности активов, что означает повышение эффективности использования оборотных и внеоборотных активов предприятия.

42.Факторный анализ рентабельности собственного капитала

Показывает эффективность использования соб.капитала. В росте рент-ти соб.капитала заинтересованы собственники. Показывает, сколько приходится ЧП на каждый рубль вложения собственников, т.е.показывает прибыльность бизнеса, влияет на уровень выплач.дивидендов и влияет на котировки акций.

Посмотрим сравнительный анализ динамики рент-ти всех активов и чистых активов или соб.капитала и всех пассивов.

![]()

1.

![]()

Доля соб.капитала увеличивается в общей величине пассивов, фин.риски снижаются, т.к. увеличивается доля соб.капитала, что сопровождается ограниченным ростом прибыльности, рентабельности соб.капитала

2.

![]()

Увеличение фин.рисков, т.к. доля соб.капитала снижается в валюте баланса, чт сопровождается с опережающим ростом рент-ти соб.капитала по сравнению с рентабельностью инвестиций (активов).

Получается, что собственники ради повышения рентабельности соб.капитала, могут исполь-ть эффект фин.рычага, т.е снижать долю соб.капитала. Снижение доли соб.капила ради повышения его рент-ти допустимо до тех пор пока предприятие остается платежеспособным и фин.устойчивым.

Проведем оценку влияния факторов в этой 3-х факторной модели методов цепных подстановок

![]()

![]() +

≈ ∆

+

≈ ∆

![]()

![]()

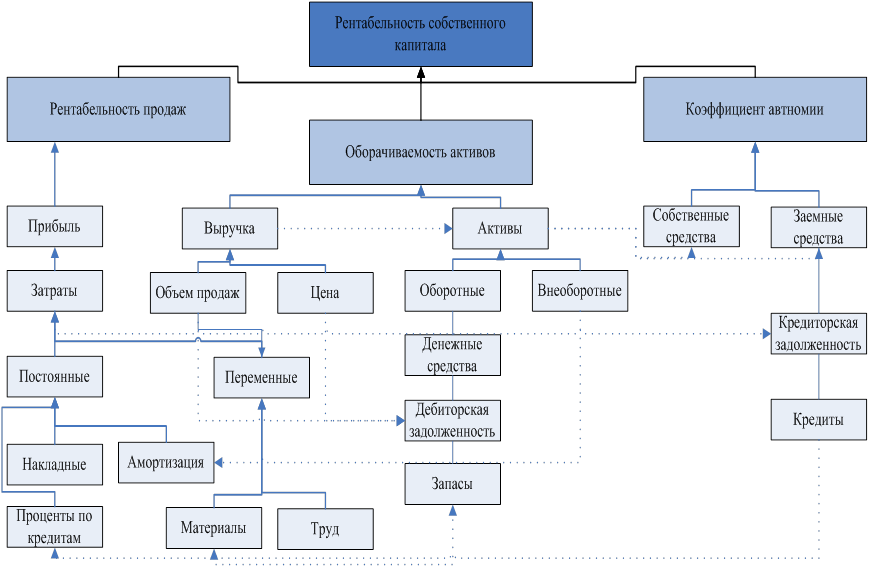

43.Управление рентабельностью собственного капитала: взаимосвязь финансовых показателей деятельности предприятия

Управление рентабельностью собственного капитала

44. Структура, функции и формы отчета о движении денежных средств

Отчет о движении ДС нужен, потому что полученная прибыль не равна приросту ДС на отчетный период. Причины:1) кассовые разрывы: время между отгрузкой ГП и ее оплатой; если прибыль в момент отгрузки фиксируется, а оплата может произойти в последующем периоде; материалы отнесены как расходы, они уменьшают прибыль, но в 2) формирование запасов: не все ресурсы немедленно используются в бизнесе. Особенно характерно для сезонного бизнеса. В сезон приток ДС превышает полученную прибыль, а вне сезона – наоборот, т.к. производим продукцию, затовариваем склады 3) покупка ОС и аморт.отчисления: покупка ОС требует оплаты, но не влияет на прибыль; амортизация уменьшает прибыль, но не требует оплаты ДС 4) фин.деят-ть: операции по привлечению и возврату кредитов, по привлечению доп.акционерного капитала – влияют на ДП, но не влияют на прибыль. Составление отчета о прибылях и убытках составляется по системе начислений, а отчет о движении ДС – кассовый метод

Функции отчета о движении ДС:1) показывает воздействие разл.видов деят-ти компании на состояние ДС за опр.период 2) служит для предоставления инф-ии о поступлении и выбытии ДС по тек.инвест.и фин.деят-ти 3) анализ этого отчета использ-ся для принятия след.управленческих решений:

Менеджмент: - оценка возможности погашения КЗ ;- оценка ликвидности; - планирование фин.политики; - фин-ие инсет.программ

Инвесторы и кредиторы: - оценка вероятности возврата кредитных средств; - возможность выплаты дивидендов; - необх-ть предоставления доп.фин-ия

Структура отчета о движении ДС

-

Вид деятельности

Поступления

Выбытия

Текущая (операционная)

Выручка от реализации

Полученные авансы

Полученная дебиторская задолженность

Приобретение запасов

Выплата заработной платы

Прочие текущие расходы

Выплата процентов по кредитам

Выплата налогов

Инвестиционная

Реализация основных средств

Проценты по предоставленным займам

Приобретение основных средств

Предоставление займов

Финансовая

Выпуск ценных бумаг

Погашение ранее предоставленных займов

Получение кредитов

Выкуп собственных акций

Погашение ценных бумаг

Выплата дивидендов

Возврат кредитов