- •1. Цели и задачи управления финансами на предприятии.

- •2. Сущность финансового менеджмента, роль и место в системе общего управления организацией.

- •3. Основные функции фм

- •4. Базовые концепции финансового менеджмента. Финансовые инструменты.

- •5. Организация финансовой работы на предприятии, задачи финансовой службы.

- •6. Состав и содержание финансовой отчётности. Бухгалтерская отчётность.

- •7. Управленческий учёт как источник информации о затратах и результатах.

- •8. Источник внешней информации о финансовом менеджменте. Правовая, финансовая и налоговая среда.

- •9. Методологические основы принятия финансовых решений.

- •10. Финансовое планирование и прогнозирование.

- •11. Стратегическое, долгосрочное и краткосрочное финансовое планирование. Финансовая стратегия.

- •12. Методы прогнозирования основных финансовых показателей.

- •13. Показатели, используемые для экспресс-анализа финансового состояния и оценки платёжеспособности предприятия.

- •15. Денежные потоки и методы их оценки.

- •17. Использование операционного анализа в управлении формированием прибыли.

- •18. Определение базовой цены и основного направления ценовой политики.

- •20. Выбор дивидендной политики. Методы начисления и условия выплаты дивидендов.

- •21. Задачи, объекты, и методы внутрифирменного финансового планирования.

- •22. Метод определения плановой прибыли. План денежных потоков.

- •23. Формирование отчётно-финансовых документов.

- •24. Расчёт объёмов производства. Расчёт прямых производственных затрат.

- •26. Управление запасами.

- •27. Управление денежными средствами и их эквивалентами.

- •28. Управление дебиторской задолженностью.

- •29. Традиционные и новые методы краткосрочного финансирования.

- •30. Управление источниками финансирования оборотного капитала.

- •31. Оценка стоимости капитала, привлекаемого из различных источников. Средневзвешенная и предельная цена капитала.

- •32. Теории структуры капитала.

- •33. Управление собственным капиталом.

- •34. Производственный и финансовый леверидж.

- •35. Оценка эффективности и риска инвестиционных проектов.

- •36. Формирование бюджета капиталовложений и оценка его оптимальности.

- •37. Состав инвестиционного портфеля. Риск и доходность портфельных инвестиций.

- •38. Инвестиционные операции и изменение стоимости денег. Учёт инфляции в инвестиционных операциях.

- •39. Управление реальными инвестициями.

- •40. Управление финансовыми инвестициями.

- •41. Риск и доходность финансовых активов. Классификация финансовых рисков.

- •42. Идентификация риска. Способы оценки уровня риска.

- •43. Стратегия и тактика управления финансовыми рисками.

- •44. Управление источниками долгосрочного финансирования.

- •45. Классификация методов финансирования проектов.

- •46. Государственное финансирование и кредитование.

- •47. Венчурные и целевые инвестиции.

- •48. Сравнительный анализ различных форм финансирования.

- •49. Структура и цели составления плана капитальных вложений.

- •50. Операции по учёту приобретений. Методы начисления амортизации.

- •51. Управление финансами в условиях изменения организационно-правовых формы.

- •52. Управление финансами компании в условиях кризиса.

- •53. Методы и цели оценки бизнеса.

- •54. Банкротство и финансовая реструктуризация. Антикризисное управление.

- •55. Финансовый менеджмент в условиях инфляции.

- •56. Международные аспекты финансового менеджмента.

36. Формирование бюджета капиталовложений и оценка его оптимальности.

Если компания реализует не отдельный проект, а совокупность портфельных инвестиций, то отбор проектов осуществляется в процессе формирования бюджета капиталовложений, который включает ряд этапов:

1. Оценка возможных проектов.

2. Оценка и разделение проектов в зависимости от уровня риска, при этом выбирают проекты с низким и средним уровнем.

3. Определение оснований для каждого проекта с учетом его оптимальности.

Таким образом, в основе построения бюджета капиталовложений лежит два подхода. В реальных условиях для формирования бюджета капиталовложений осуществляется исходя из того принципа, что фирма может расширяться до тех пор, пока предельный доход не будет равен предельным затратам. В условиях оптимизации капиталовложений оптимальность бюджетов будет определяться объемом инвестиций и соответственно критерием максимизации NPV.

37. Состав инвестиционного портфеля. Риск и доходность портфельных инвестиций.

Инвестиционный портфель представляет собой совокупность инвестиционных инструментов, которые обеспечивают осуществление стратегии развития предприятия, получение дополнительной прибыли и диверсификацию вложений.

Инвестиционный портфель включает 2 вида капитальных вложений:

1. Реальные инвестиции. Осуществляют в основные фонды нематериальные активы для развития и совершенствования производственной деятельности.

2. Финансовые инвестиции. Осуществляются в форме различного рода финансовых активов, подразделяются на:

- прямые – предполагают внесение средств или имущества в уставные фонды других предприятий для приобретения корпоративных прав.

- портфельные – осуществляются в форме вложений в ценные бумаги. Предполагают возможность участия в операциях на фондовом рынке.

По периоду различают:

- Краткосрочны инвестиции.

- Долгосрочные инвестиции.

Осуществляя инвестиции в любой форме, инвестор планирует не только вернуть вложенные средства, но и поучить доход. При этом необходимо учитывать несколько видов риска, возникающих в процессе инвестирования.

Риск в данном случае сводится к показателям инфляции и наличия неопределенности в будущем. При расчете доходности инвестиций учет риска позволяет принимать в расчет изменение стоимости денег при различных схемах исчисления процента за пользование инвестиционными средствами.

38. Инвестиционные операции и изменение стоимости денег. Учёт инфляции в инвестиционных операциях.

Изменение стоимости денег, предполагает возможность его учета в различных вариантах исчисления процента.

Существуют методы финансового расчета, учитывающие влияние фактора времени на стоимость денежных средств, при этом используются такие показатели как:

- Настоящая стоимость капитала в текущем периоде (PV)

- Стоимость капитала в будущем (FV)

Для определения эффективности вложений используют показатели относительного роста (процентная ставка) и показатели относительных скидок (дисконт)

![]() (процент)

(процент)

Альфа – показатель характеризующий приращение капитала относительно начального вклада, либо конечной суммы, полученной инвесторами.

В зависимости от способа исчисления процента, выделяют простые и сложные проценты.

При использовании простых их сумма в течение всего срока операций исчисляется исходя из первоначального взноса:

![]() ,

где

,

где

Т – продолжительность периода операции

r – ставка процента

В конце срока сделки, сумма полученных средств с учетом возврата инвестиций и процентов составит:

![]()

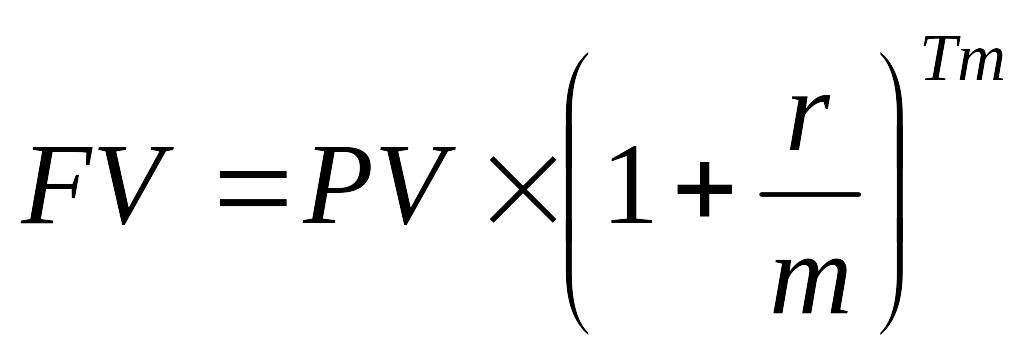

База начисления сложных процентов, будет расти с каждым периодом, и в конце каждого периода сумма капитала с процентами составит:

![]()

В ряде случаев заемщик может предложить выплаты процентов по схеме начисления сложных процентов несколько раз в год, при этом

,

где

,

где

m – количество начислений за год.

Если продолжительность сделки превышает 1 год, насчитывает не целое количество лет, возможно применение комбинированных форм начисления процента. Простые – за неполную часть года, сложные за целое количество лет.

При выплате процентов ценными бумагами учитываются условия финансовых контрактов, в которых должна быть указана годовая ставка процента и учетная ставка процента. Зная данные величины, возможно определить наращенную стоимость при краткосрочных финансовых вложений. Для этого устанавливается продолжительность финансовой операции и определяются условия расчета.

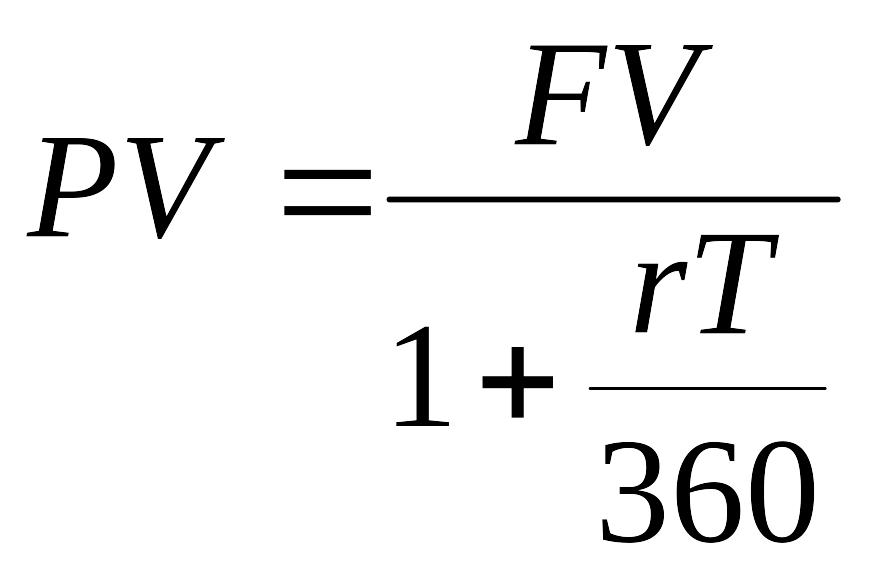

При расчете обыкновенных процентов в качестве уловной базы берут год, равный 360 дням. Расчет конечного будущего капитала:

![]()

Точные проценты могут быть получены в качестве одной из составляющих будущего капитала при условии, что в качестве временной базы будет взято фактическое количество дней в году. В зависимости от вида ставки процента различают математическое дисконтирование и банковский учет.

При начисление дохода по формуле простых процентов для математического дисконтирования используют следующие расчеты:

![]()

При начислении доходности по формуле сложных доходов

![]()

Эффективность инвестиций во многом зависит от степени обесценивания доходов в результате инфляции. Поэтому в расчетах должны быть учтены инфляционные факторы.

Инфляция может быть охарактеризована следующими показателями:

1. Уровень инфляции

2. Индекс инфляции

Общая модель учета инфляции выглядит следующим образом:

![]() ,

где

,

где

I – индекс инфляции

r – уровень инфляции

В долгосрочном периоде I может быть определен на основе следующей формулы:

![]()

При равных периодах и уровнях инфляции данная формула принимает вид:

![]()

Реальная покупательная способность прироста суммы капитала за период должна быть скорректирована так же на уровень инфляции. При начислении доходов по формуле простых процентов учитывается уровень инфляции за время сделки. При его расчете возможно использовать формулу Фишера

![]() ,

где

,

где

R – реальная доходность инвестиций с учетом фактора инфляции.

Существует несколько методов, с помощью которых можно компенсировать потери в результате инфляции. Однако, при принятии инвестиционных решений большинство из них трудно применимы. Поэтому наиболее эффективным считается инвестиционное решение, принятое на основе моделей прогнозирования риска.