- •Графическая иллюстрация паритета процентных ставок представлена на рис. 10.3.

- •86.Цикличность экономического развития. Виды циклов

- •87.Процессный и системный подходы к управлению качеством.

- •Валютные свопы. Техника фиксирования валютной прибыли.

- •Рынок: сущность, функции, виды

- •Показатели деловой активности предприятия

- •92. Совокупный спрос и совокупное предложение в краткосрочном и долгосрочном периодах

- •Совокупный спрос

- •Совокупное предложение

- •Равновесие в модели ad-as

- •Реальное равновесие

- •Потенциальное равновесие

Показатели деловой активности предприятия

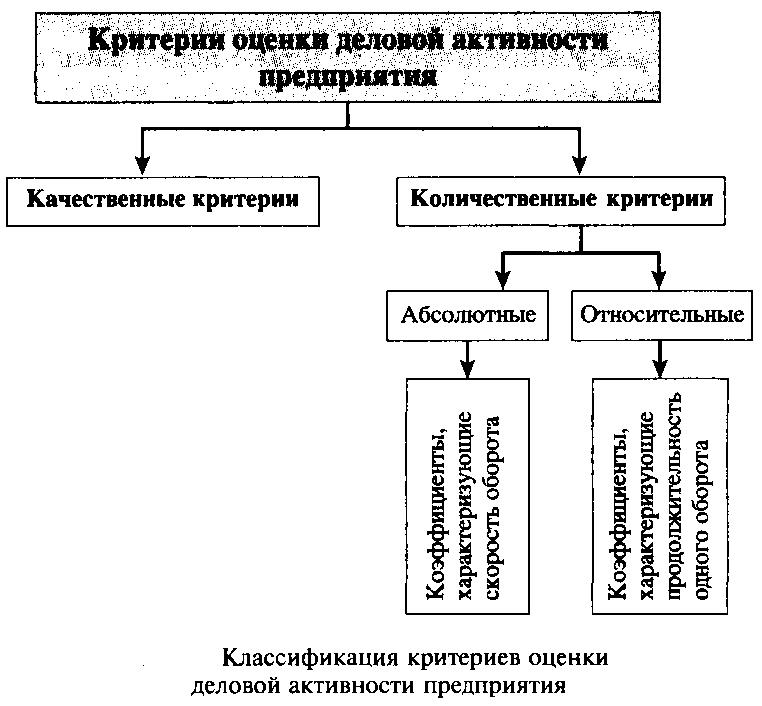

Деловая активность подразумевает эффективное использование ресурсов предприятия и может оцениваться с помощью качественных и количественных критериев. К первой группе (качественных критериев) можно отнести: емкость занятых рынков сбыта, уровень конкурентоспособности, состояние и надежность деловых связей (поставщики и покупатели), деловая репутация предприятия. Ко второй группе (количественных критериев) относятся абсолютные и относительные показатели, характеризующие эффективность деятельности предприятия. Абсолютные показатели являются основой для построения относительных показателей, в чем заключается их взаимосвязь и взаимозависимость.

Классификацию критериев оценки деловой активности предприятия наглядно иллюстрирует рисунок.

К абсолютным показателям относятся:

1) величина вложенного капитала (активов);

2) выручка (объем) реализации;

3) прибыль.

Абсолютные показатели характеризуют соотношение «затраты — прибыль», являющееся основой оценки эффективности деятельности. Затраты представлены вложенным в активы капиталом, прибыль представляет собой разницу между выручкой от реализации и затратами. Названные показатели целесообразно сравнивать в динамике. При этом темпы изменения названных показателей могут быть различными. Известный в финансовом управлении эффект производственного (операционного) рычага состоит в том, что «любое приращение выручки от реализации порождает еще более сильное изменение прибыли». Таким образом, темпы роста прибыли могут быть выше темпов роста реализации.

Оптимальное соотношение между темпами роста активов, выручки от реализации и прибыли можно представить следующей формулой:

ТА>ТВ>ТП,

где ТА — темпы прироста активов;

Тв — темпы прироста выручки от реализации;

Тп — темпы прироста прибыли.

Таким образом, прибыль должна увеличиваться большими темпами, чем выручка от реализации и активы. Однако на практике даже у стабильно работающих предприятий данное соотношение может быть нарушено. Темпы роста активов могут быть выше оптимальных по разным причинам. К ним можно отнести крупные капиталовложения на обновление и модернизацию основных средств; реорганизацию производства, структуры управления и т.п. Известно, что капитальные затраты, всегда значительные по объему, окупаются только в долгосрочной перспективе. Поэтому в период их осуществления темпы роста затрат будут выше темпов роста прибыли.

К относительным показателям относятся коэффициенты деловой активности, характеризующие эффективность использования вложенного капитала (активов), которая зависит от скорости его оборачиваемости. По этой причине коэффициенты деловой активности также называют коэффициентами оборачиваемости. Относительные показатели деловой активности (оборачиваемости) характеризуют эффективность использования средств предприятия, которая зависит в том числе от их оборота. Относительные коэффициенты деловой активности (оборачиваемости) включают две основные группы:

1) коэффициенты, показывающие скорость оборота, под которой понимается количество оборотов, совершаемых средства- ми (активами) и источниками их образования (пассивами) за анализируемый период;

2) коэффициенты, показывающие продолжительность одного оборота, под которой понимается средний срок, за который воз- вращаются денежные средства, вложенные в материальные и нематериальные активы.

Коэффициенты первой и второй группы отличаются друг от друга не только построением, но и оценкой их значений. В первом случае, чем выше значение показателей, тем лучше. Во втором случае, наоборот, чем меньше значение показателей, тем лучше. Классификация относительных показателей, характеризующая деловую активность предприятия, представлена в таблице.

Относительные показатели, характеризующие деловую активность предприятия

Одной из наиболее успешных моделей управления бизнесом является расширенная версия модели Дюпона – модель доходности собственного капитала ROE. Данная модель успешно объединяет основные аспекты управления компанией: доходность собственного капитала, активов и эффективность принятия операционных, инвестиционных и финансовых решений.

Рентабельность собственного капитала = Чистая прибыль / Собственный капитал

Как следует из формулы, для повышения ROE необходимо увеличивать прибыль при одновременном сокращении активов (имущества предприятия ). В данном случае имеется в виду сокращение неэффективных активов.

Одновременно данная модель позволяет отследить и все другие показатели и выявить “узкие места”.

Данный показатель характеризует прибыль, которая приходится на собственный капитал. Рентабельность собственного капитала (ROE) сравнивается с возможностями получения дохода от вложения средств в банки, ценные бумаги или в другое производство.

Вам необходимо оценить примерный объем продаж (в шт.), который можно реализовать по данной цене. Например, Вы можете повысить цены на продукцию, одновременно предложив отсрочку платежа (это отразится на объемах продаж и дебиторке), или, наоборот, снизить цену, планируя продать больше и сыграв на эффекте масштаба. Результаты последствий принятия тех или иных решений можно рассчитать при помощи данной модели. Для этого нужно оценить цену реализации продукции, примерный объем продаж по этой цене, уровень переменных затрат на единицу продукции., постоянных затрат (всего), объем собственных средств, основные фонды, дебиторскую задолженность, запасы и кассу, а затем занести все эти данные в таблицу.