- •2. Метод расчета ввп по расходам

- •3. Метод расчета ввп по доходам (распределительный метод)

- •1. На стадии производства:

- •2. На стадии образования и распределения доходов:

- •3. На стадии использования доходов и сбережения:

- •Правила регулирования структуры денежной массы

- •Коэффициент монетизации

- •Борьба с монополизмом

- •Сокращение дефицита гос. Бюджета

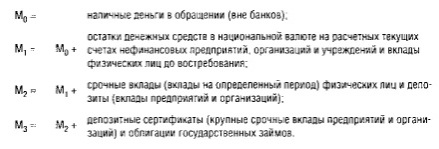

Правила регулирования структуры денежной массы

Делить

денежную массу на ![]() ,

, ![]() ,

, ![]() ,

, ![]() необходимо,

если нужно обеспечить государственное

регулирование объема денежной массы

и не допускать непредвиденной инфляции (рост

цен).

необходимо,

если нужно обеспечить государственное

регулирование объема денежной массы

и не допускать непредвиденной инфляции (рост

цен).

При обращении денег важно не только количество абсолютно ликвидных денег М1, но и то количество денег М2, которое быстро может превратиться в М1. Также и М3 может при некоторых условиях стать средством платежа М1.

С помощью распределения денежной массы на агрегаты Центральный банк РФ оказывает влияние на денежную массу М1, повышая ее или снижая (или сдерживая ее рост).

Правило: если деньги уходят в банковскую систему на срочный вклад или в бюджет, денежная масса М1 уменьшается, деньги покидают сферу обращения М1.

Если ЦБ РФ повысил процент ставки, по которой проводится кредитование банков, в свою очередь коммерческие банки поднимают процент ставки по срочным вкладам.

Людям (вкладчикам) стало выгодно делать срочные вклады — М2 повышается, а М1 уменьшается — инфляция сдерживается.

На срок вклада деньги ушли в распоряжение банковской системы (- М2).

Коэффициент монетизации

Важным показателем состояния денежной массы выступает коэффициент монетизации, равный

![]() .

.

Коэффициент монетизации позволяет ответить на вопрос: достаточно ли денег в обороте? Он показывает, насколько валовый продукт обеспечен деньгами (или сколько денег приходится на рубль ВВП).

В развитых странах коэффициент монетизации достигает 0,6, а иногда близок к единице. В России этот показатель едва достигает 0,1.

Денежная база(деньги повышенной мощности, резервные деньги) — это наличность вне банковской системы, а также резервы коммерческих банков, хранящиеся в Центральном Банке.

Банковские резервы делятся наобязательные и избыточные.

Обязательные резервы— это резервы, которые коммерческие банки держат в центральном банке по его требованию. Центральный банк обязывает коммерческие банки создавать рассматриваемые резервы главным образом в следующих целях: как страховой резерв, обеспечивающий гарантии вкладчикам банка; в качестве инструмента регулирования центральным банком денежной массы.

Избыточные резервы— это резервы, которые коммерческие банки хранят в центральном банке по собственному усмотрению, добровольно, помимо обязательных резервов. Для коммерческих банков они являются активами, которые они в любой момент могут использовать для проведения своих операций. Избыточные резервы коммерческого банка включают: наличные деньги в его кассе; средства на корреспондентском счете коммерческого банка в центральном банке и размещенные в депозиты в центральном банке. Избыточные резервы могут образовываться у коммерческого банка из-за увеличения притока вкладов, снижения объема выдаваемых ссуд, уменьшения нормы обязательного резервирования, получения кредита центрального банка и т.д.Коммерческий банк сам определяет оптимальный объем избыточных резервов. Недостаток резервов приводит к тому, что банк начинает испытывать затруднения при проведении своих операций. Слишком большой объем избыточных резервов отрицательно сказывается на прибыли банка, так как эти средства в основном не приносят дохода.

Итак, средства, составляющие денежную базу, частично находятся на руках у населения в виде наличности, частично — у банков в виде их резервов, находящихся на счетах в центральном банке.

Наличность является непосредственной частью предложения денег, тогда как банковские резервы влияют на способность банков создавать новые депозиты, увеличивая предложение денег. Обозначим денежную базу через MB, банковские резервы через R.

MB = C+R, где MB – денежная база, С – наличность, R – резервы. Ms=C+D, гдеМs – предложение денег,С – наличность,D – депозиты до востребования или вклады. Денежный мультипликатор (m) – это отношение предложения денег (Ms) к денежной базе (МВ):

M = MS / MB =>MS = mMB

Денежная база MB=M0+R(резервы) –деньги повышенной мощности.

m = MS/MB –денежный мультипликатор

Денежный мультипликатор можно представить через отношение наличность - депозиты сr (коэффициент депонирования) и резервы - депозиты rr (норму резервирования):

M = MS / MB = (C+D)/(C+R)

Разделим почленно числитель и знаменатель правой части уравнения на D (депозиты) и получим:

m = (cr+1) / (cr+rr)

гдеcr = C/D, rr = R/D

Величина сг определяется главным образом поведением населения, решающего, в какой пропорции будут находиться наличность и депозиты. Отношение гг зависит от нормы обязательных резервов, устанавливаемой Центральным Банком, и от величины избыточных резервов, которые коммерческие банки предполагают держать сверх необходимой суммы.

Таким образом, предложение денег прямо зависит от величины денежной базы и денежного мультипликатора (или мультипликатора денежной базы). Денежный мультипликатор показывает, как изменяется предложение денег при увеличении денежной базы на единицу. Увеличение коэффициента депонирования и нормы резервов уменьшает денежный мультипликатор.

Центральный Банк может контролировать предложение денег прежде всего путем воздействия на денежную базу. Изменение денежной базы, в свою очередь, оказывает мультипликативный эффект на предложение денег. Таким образом, процесс изменения объема предложения денег можно разделить на два этапа:

- первоначальная модификация денежной базы путем изменения обязательств Центрального Банка перед населением ибанковской системой (воздействие на величину наличности и резервов);

- последующее изменение предложения денег через процесс "мультипликации" в системе коммерческих банков.

Инструменты денежной политики корректируют величину денежной массы, воздействуя либо на денежную базу, либо на мультипликатор.

Билет 16) Спрос на деньги: сущность, виды, факторы. Различные подходы к определению количества денег в обращении в экономической теории. Деньги и денежное обращение. Деньги выступают важнейшим элементом рыночной экономики, а денежный и финансовый рынок – основными макроэкономическими рынками, наряду с рынком благ и рынком труда. Деньги (денежная масса) и ценные бумаги (прежде всего, акции) являются основными видами финансовых активов общества.

Основными функциямиденегсчитаются следующие:

-Мера стоимости. Разнородные товары приравниваются и обмениваются между собой на основании цены (коэффициента обмена, стоимости этих товаров, выраженных в количестве денег). Цена товара выполняет такую же измерительную роль, как в геометрии длина у отрезков, вфизике вес у тел. Для измерений не требуется досконально знать, что такое пространство или масса, достаточно уметь сравнивать искомую величину с эталоном. Денежная единица является эталоном для товаров.

-Средство обращения. Деньги используются в качестве посредника в обращении товаров. Для этой функции крайне важны лёгкость и скорость, с которой деньги могут обмениваться на любой другой товар (показатель ликвидность). При использовании денег товаропроизводитель получает возможность, например, продать свой товар сегодня, а купить сырьё лишь через день, неделю, месяц и т. д. При этом он может продавать свой товар в одном месте, а покупать нужный ему совсем в другом. Таким образом, деньги как средство обращения преодолеваютвременны́е и пространственные ограничения при обмене.

-Средство платежа. Деньги используются при регистрации долгов и их уплаты. Эта функция получает самостоятельное значение для ситуаций нестабильных цен на товары. Например, был куплен в долг товар. Сумму долга выражают в деньгах, а не в количестве купленного товара. Последующие изменения цены на товар уже не влияют на сумму долга, которую нужно оплатить деньгами. Данную функцию деньги выполняют также при денежных отношениях с финансовыми органами. Сходную по смыслу роль играют деньги, когда в них выражают какие-либо экономические показатели.

-Средство накопления. Деньги, накопленные, но не использованные, позволяют переносить покупательную способность из настоящего в будущее. Функцию средства накопления выполняют деньги, временно не участвующие в обороте. Однако нужно учитывать, что покупательная способность денег зависит от инфляции.

-мировые деньги – используются для обслуживания мирового рынка.

Денежный рынок представляет собой систему отношений между банковской системой, создающей деньги, и субъектами экономики, предъявляющими на них спрос

Товаром на денежном рынке выступают сами денежные средства. Ценой является банковский процент.

Нужно отметить, что деньги – это особый товар, который не «продается» и не «покупается» подобно прочим товарам. Деньги обмениваются на другие ликвидные активы по альтернативной стоимости, выраженной в ставке процента.

Спрос на деньги выражает желание экономических субъектов иметь в сво-ем распоряжении в определенный момент времени некоторую величину данного актива (платежных средств (кассу)). Иначе спрос на деньги называется спросом на реальные денежные (кассовые) остатки. Держание кассы лишает ее собственника доходов от тех видов имущества, которые он может купить на лежащие в кассе деньги, т.е. держание кассы связано с альтернативными затратами.

К факторам спроса на деньги относятся: - уровень дохода, - скорость обращения денег, - ставка процента, - уровень цен (фактор номинального спроса на деньги). Классическая теория связывает спрос на деньги (L) с реальным доходом. Кейнсианская теория считает основным фактором спроса на деньги ставку процента. Согласно кейнсианцам хранение денег в виде наличности связано с определенными издержками, которые равны проценту, который можно было бы получить, положив деньги в банк или использовав их на покупку других финансовых активов, приносящих доход. Чем выше процент, тем больше мы теряем потенциального дохода, тем выше альтернативная стоимость хранения денег в виде наличности, а значит, тем ниже спрос на наличные деньги.

КЛАССИЧЕСКАЯ КОЛИЧЕСТВЕННАЯТЕОРИЯ СПРОСА НА ДЕНЬГИ основана на трех постулатах:

а) причинности (цены зависят от массы денег);

б) пропорциональности (цены изменяются пропорционально количеству денег);

в) универсальности (изменение количества денег одинаково влияет на цены всех товаров). Непосредственной причиной генезиса количественной теории денег была так называемая «революция цен», совершившаяся в Европе в XVI-XVII вв. в результате ввоза дешевого южноамериканского золота и серебра, что вызвало быстрый рост цен товаров,

Классическая количественная теория спроса на деньги, как и всякая теория, постоянно развивалась, что приводило ее к определенной модификации. 3начительный вклад в эту теорию внес Ирвинг Фишер, его формула уравнения обмена используется классиками для определения спроса на деньги:MV = PY

где М — количество денег в обращении; V — скорость обращения денег; Р — уровень цен (индекс цен); Y — объем выпуска.Преобразуя уравнение, получим:MD = PY / Vгде MD — величина спроса на деньги.

Развитие кредитного обращения сблизило денежную массу с финансовыми активами. Поэтому экономисты Кембриджского университета преобразовали традиционную теоретическую модель, определяя массу денег через величину конечного продукта посредством показателя ликвидности:M = kRPгде М — количество денежных единиц; R — общественная величина производства в физическом выражении в единицу времени; F’ — цена произведённой продукции; k — коэффициент, обратный скорости обращения денег, т. е. k = 1/ V.

Тогда в общем виде функцию спроса на реальные кассовые остатки (РКО) можно представить:

(M/P)D = kY

(M/P)D = Y/V

Из формулы видно, что трансакционный спрос на деньги определяется:

а) величиной дохода;

б) скоростью обращения денег.

Отсюда классиками был сделан вывод, получивший название классической дихотомии, — представление национальной экономики в виде двух обособленных друг от друга секторов: реального и денежного. В реальном секторе происходит движение реальных потоков товаров и услуг, а в денежном секторе совершается обращение денег, которое только обслуживает движение этих потоков, не оказывая на них непосредственного влияния.

Отсюда следует, что изменение денежной массы в стране не имеет значения для реального сектора экономики и влияет лишь на номинальные показатели.

Классики под спросом на деньги понимали только трансакционный спрос,т. е. спрос для совершения сделок.

МОНЕТАРИСТСКАЯ ТЕОРИЯ СПРОСА НА ДЕНЬГИ

МОНЕТАРИ3М — экономическая теория, выдвигающая деньги, находящиеся в обращении, в качестве определяющего фактора в макроэкономической теории, политике и практике.

Монетаристы восприняли идею Дж. М. Кейнса о том, что экономические субъекты держат часть активов в денежной форме с целью сохранения своего имущества.

Вместе с тем монетаристыотвергли идею спекулятивного мотива, определяющего спрос на деньги как объект имущества. Они считали, что при наличии множества активов, приносящих доход, хранить деньги с целью спекуляции на ценных бумагах нерационально.

Спрос на деньги монетаристы объясняют в рамках общей теории оптимизации имущества (активов) экономических субъектов, когда те формируют портфель активов разной степени доходности и рисков для обеспечения желаемого уровня доходности.С точки зрения современных монетаристов спрос на деньги — функция следующих параметров:L = f (rs, rB, пe,W) где rs — предполагаемый реальный доход на акции; rв — предполагаемый реальный доход облигации; пе- ожидаемая инфляция; W — совокупное богатство.

Скорость обращения денег — эндогенный параметр, зависящий от вида функции, т. е. структуры портфеля:V = 1 / fгде V — скорость обращения денег, обратная самой функции. С ростом инфляции уменьшается спрос на деньги, так как индивид предпочтет приобретение реальных активов.

Количество обращающихся денег в экономике называется денежной массой или предложением денег. Оно может быть определено различными способами, которым соответствуют различные денежные агрегаты.

В разных странах применяются различные агрегаты, однако, везде действует общий принцип: одни денежные агрегаты используют для определения «узких» денег, другие – для определения «широких» денег.

В состав денежных агрегатов, определяющих «узкие» деньги входят наиболее ликвидные активы. «Широкие» деньги включают менее ликвидные активы. Ликвидность – это понятие, которое используют для определения степени легкости, с которой любой вид активов может быть превращен в законное платежное средство. Из этого следует, что абсолютной ликвидностью обладают наличные деньги C (cash – наличность). Однако в качестве средства обращения успешно выступают бессрочные депозиты (вклады до востребования). Вкладчики получают чековые книжки (поэтому бессрочные депозиты называют также чековыми или текущими счетами) и при совершении сделок могут их использовать вместо наличных денег. Таким образом, в качестве первого денежного агрегата выступает

· М1 = С + D, где C – наличные деньги вне банковской системы (деньги на руках у населения), D – бессрочные депозиты + дорожные чеки. M1 – это и есть собственно деньги.

Есть и другие активы, которые почти так же ликвидны, как и бессрочные депозиты, то есть сравнительно легко могут быть в них превращены, а через них – в наличность, поэтому их называют «почти» деньги (nearmoney). Каждый последующий денежный агрегат включает в себя предыдущий и характеризуется уменьшающей ликвидностью:

М2 = М1 + вклады на бесчековых сберегательных счетах + срочные вклады небольшого размера;

· М3 = М2 + срочные крупные вклады;

При разработке денежно-кредитной политики обычно используется М2, для теоретического анализа достаточно использование М1.

Хотя деньги являются самым ликвидным активом, однако, в роли средства накопления им свойствен существенный недостаток: чем выше уровень цен, тем ниже покупательная способность денег.

Экономический закон, который определяет количество денег, необходимых для обращения.

![]()

![]() —

количество денег

в обращении;

—

количество денег

в обращении;![]() —

сумма цен товаров, подлежащих

реализации;

—

сумма цен товаров, подлежащих

реализации;![]() —

сумма цен товаров, платежи по которым

выходят за рамки данного периода;

—

сумма цен товаров, платежи по которым

выходят за рамки данного периода;![]() —

сумма цен товаров, проданных в прошлые

периоды, сроки платежей по которым

наступили;

—

сумма цен товаров, проданных в прошлые

периоды, сроки платежей по которым

наступили;![]() —

сумма взаимопогашенных платежей;

—

сумма взаимопогашенных платежей;![]() —

скорость оборота денежной единицы.

—

скорость оборота денежной единицы.

Билет 17) Предложение денег. Факторы, определяющие предложение денег. Банковский и денежный мультипликаторы и их макроэкономическое значение.

ПРЕДЛОЖЕНИЕ ДЕНЕГ (Ms) — количество денег, находящихся в обращении, за пределами банковской системы.Для измерения объема денежного предложения используются следующие показатели (агрегаты):

Предложение денег во всех странах регулируется центральными и коммерческими банками. Предложение денег (Ms) включает в себя наличные деньги (С) и депозиты:

Ms = С + Д

где М s — предложение денег; С — наличные деньги; Д — депозиты до востребования. Центральный банк регулирует прежде всего денежную базу, т. е. активы, от величины которых зависит денежная масса в стране. Если денежную базу примем MB, а банковские резервы R, тогда:

MB = C + R где MB — денежная база; С — наличность; R — резервы.

В модель предложения денег включены три экзогенные переменные.

1. Денежная база (MB = С + R).

2. Норма резервирования депозитов (гг), т. е. доля банковских вкладов, помещенных в резервы. Центральный банк устанавливает для коммерческих банков нормы резервов в виде беспроцентных вкладов в Центральном банке. Нормы резервов устанавливаются в процентах от вкладов в коммерческих банках. Этот процент дифференцирован: вклады до востребования имеют более высокий норматив, чем срочные вклады.

3. Коэффициент депонирования денег (сг), который отражает предпочтения населения в распределении денежной массы между наличными и депозитами.

Данная модель показывает зависимость предложения денег от денежной базы, нормы резервирования депозитов и коэффициента депонирования. С ее помощью познается, каквлияет на предложение денег политика Центрального банка, коммерческих банков и частных лиц.

M = (сг + 1)/(сг + гг)

Более общая модель предложения денег включает и такую переменную, как денежный мультипликатор, под которым понимается отношение предложения денег к денежной базе: Следовательно, Ms = mMB. Отсюда понятно, почему денежную базу (MB), обладающую свойством мультипликативного влияния на предложение денег, называют деньгами повышенной эффективности. Таким образом,Денежный мультипликатор - это числовой коэффициент, показывающий, во сколько раз возрастет либо сократится денежное предложение в результате увеличения либо сокращения вкладов в кредитно-денежную систему на одну денежную единицу, и определяемый как отношение денежной массы (агрегат M2) к узкой денежной базе. А банковский мультипликатор представляет собой процесс многократного (мультипликативного) увеличения (уменьшения) денег в качестве бессрочных депозитов в коммерческих банках в результате увеличения (уменьшения) банковских резервов при осуществлении коммерческими банками кредитно-депозитных и расчетных операций в рамках банковской системы.

Мультипликативным может быть как расширение, так и сужение денежной массы.

Таким образом, количество денег в стране увеличивается в том случае, если:

растет денежная база; снижается норма минимального резервного покрытия;

уменьшаются избыточные резервы коммерческих банков; снижается доля наличных денег в общей сумме платежных средств населения. Различают краткосрочные и долгосрочные кривые предложения денег, отражающие зависимость предложения денег от ставки процента.

Краткосрочная кривая строится при неизменности денежной базы. Долгосрочная отражает реакцию банковской системы на изменения в спросе на деньги. Определяющую роль в формировании долгосрочной кривой предложения денег играют тактические цели Центрального банка.

Билет 18) Равновесие на денежном рынке. Ликвидная ловушка.

Краткосрочное равновесие на денежном рынке.

Денежный рынок - это рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, это сеть институтов, обеспечивающих взаимодействие спроса и предложения денег. Равновесие на денежном рынке устанавливается, когда спрос на деньги равен их предложению, что может быть достигнуто при определенной банковской процентной ставке. Сохраняться равновесие на денежном рынке будет в том случае, когда процентная ставка будет изменяться в том же направлении, что и доход. Например, если доходы в экономике возрастут, то это приведет к росту спроса на деньги, а следовательно, к увеличению процентной ставки, в этом случае будет увеличиваться альтернативная стоимость хранения денег и снижаться курс ценных бумаг, что уменьшит спекулятивный спрос на деньги, увеличит покупку фирмами и домашними хозяйствами финансовых активов и даст возможность поддерживать денежный рынок в равновесном состоянии. При снижении доходов возникает обратная ситуация.Графически данное условие можно изобразить в виде кривой ликвидности денег LM, известной как модель Хансена

У величение

предложения денег в экономике приводит

к понижению банковской процентной

ставки. Один из самых распространенных

способов государственного воздействия

на экономику получил название кейнсианской

денежной политики, которая заключается

в систематическом нарушении равновесия

денежного рынка. Эта политика используется

государством для воздействия на реальный

сектор экономики путем изменения уровня

процентных ставок, который в свою

очередь оказывает влияние на инвестиции,

занятость, объем производства и уровень

доходов. Однако активное использование

данной политики может привести к

попаданию экономики в ликвидную ловушку.

Ликвидная

ловушка-эта такая ситуация в экономике,

когда процентные ставки находятся на

минимально возможном уровне и дальнейшее

увеличение предложения денег не способно

оказать на них никакого влияния, в

результате чего происходит разрыв

между товарным и денежным рынками,

растет спрос на деньги и усиливается

инфляция. Выход из ликвидной ловушки

возможен лишь силами государства с

использованием активной финансовой

ловушки. Денежная политика в условиях

ликвидной ловушки оказывается

непригодной.

величение

предложения денег в экономике приводит

к понижению банковской процентной

ставки. Один из самых распространенных

способов государственного воздействия

на экономику получил название кейнсианской

денежной политики, которая заключается

в систематическом нарушении равновесия

денежного рынка. Эта политика используется

государством для воздействия на реальный

сектор экономики путем изменения уровня

процентных ставок, который в свою

очередь оказывает влияние на инвестиции,

занятость, объем производства и уровень

доходов. Однако активное использование

данной политики может привести к

попаданию экономики в ликвидную ловушку.

Ликвидная

ловушка-эта такая ситуация в экономике,

когда процентные ставки находятся на

минимально возможном уровне и дальнейшее

увеличение предложения денег не способно

оказать на них никакого влияния, в

результате чего происходит разрыв

между товарным и денежным рынками,

растет спрос на деньги и усиливается

инфляция. Выход из ликвидной ловушки

возможен лишь силами государства с

использованием активной финансовой

ловушки. Денежная политика в условиях

ликвидной ловушки оказывается

непригодной.

Долгосрочное равновесие денежного рынка. Монетарное правило М. Фридмена В долгосрочном периоде спрос на деньги не зависит от изменения процентных ставок. Уравнение долгосрочного равновесия на денежном рынке, получившее название денежного (монетарного) правила М. Фридмена, выглядит следующим образом:

M = Y + Pe, где М- долгосрочный (среднегодовой) темп увеличения предложения денег;

Y - долгосрочный (среднегодовой) темп изменения национального дохода;

Ре - темп ожидаемой инфляции. Целью долгосрочной денежной политики является антиинфляционное регулирование. Краткосрочная денежная политика, направленная на регулирование процентных ставок, допустима только в рамках долгосрочной денежной стратегии, основанной на монетарном правиле М. Фридмена.

Билет 19) Понятие и уровень инфляции. Причины инфляции. Виды инфляции.

В современных условиях во многих странах большое значение приобрело явление инфляции. Инфляция-это процесс обесценивания денег, проявляющийся во всеобщем повышении цен. Причины инфляции весьма разнообразны. Самым общим основанием инфляции является несоответствие денежной и товарной массы. Инфляция может быть вызвана как внешними, так и внутренними причинами. К внутренним причинам инфляции относятся: деформация структуры экономики, проявляющаяся в существенном отставании отраслей, производящих потребительские товары и услуги; дефицит госбюджета; рост государственного долга, подрывающий покупательную способность национальной валюты, обостряющий дефицит госбюджета; необоснованная денежная эмиссия; опережающий рост заработной платы по сравнению с производительностью труда; диспропорции в экономике, имеющие место в ходе экономического цикла; повышение налогов, процентных ставок, что уменьшает стимулы к инвестициям; монопольное положение на рынке крупных производителей, устанавливающих монопольно-высокие цены; повышение цен в целях компенсации ожидаемых убытков; инфляционные ожидания.К внешним причинам инфляции можно отнести: колебания цен на мировом рынке: рост мировых цен на импортируемые товары , снижение мировых цен на предметы экспорта уменьшает поступления от внешней торговли; ухудшение условий международной торговли (торговая дискриминация); сокращение поступлений от внешней торговли; отрицательное сальдо платежного и внешнеторгового баланса. В макроэкономической науке различают разнообразные формы и виды инфляции.В зависимости от степени государственного регулирования цен инфляция бывает открытая и скрытая. Открытая инфляция имеет место в условиях свободных цен, формирующихся под влиянием рыночных факторов. Она характеризуется постоянным повышением цен. Скрытая инфляция (подавленная) возникает в условиях жесткого регулирования государством цен и доходов. Она проявляется в возникновении и обострении товарного дефицита, сопровождающегося образованием «черного (теневого)» рынка, ростом спекулятивных цен. Ее результатом является «вымывание» дешевых товаров, снижение качества продукции. Измеряется скрытая инфляция соотношением государственных цен с ценами теневого рынка. В зависимости от факторов, обусловливающих инфляцию, различают инфляцию спроса и инфляцию издержек, В зависимости от точности инфляционных ожиданий выделяют ожидаемую (прогнозируемую) и непредвиденную(непрогнозируемую) инфляцию. Инфляционные ожидания, т.е. ожидания дальнейшего роста цен хозяйствующими субъектами, служат важным фактором развития инфляции и могут сами стимулировать или тормозить ее рост. Существует два вида инфляционных ожиданий: 1) адаптивные, основывающиеся на характере изменения инфляции в прошедшие периоды. Они не совпадают с фактической инфляцией и периодически пересматриваются; 2) рациональные, основывающиеся не только на характере изменения инфляции в прошлом, но и на аналитическом прогнозе будущих изменений, в которых экономические агенты в целом не ошибаются. В зависимости от темпов инфляции различают следующие ее виды.

Умеренная (ползучая) инфляция означает повышение цен не более чем на 10% в год. Такая инфляция не сопровождается кризисными явлениями. Считается, что она стимулирует производство, предсказуема и контролируема. Вместе с тем цены обычно растут быстрее заработной платы, что ухудшает положение наемных работников.Галопирующая инфляция, при которой среднегодовой рост цен составляет от 20 до 200% в год. Она свидетельствует о серьезных диспропорциях в экономике страны, нарушении денежного обращения, неадекватной денежно-кредитной политике. В начале 1990-х гг. в России наблюдался данный вид инфляции.Гиперинфляция— наиболее опасный и разрушительный для национальной экономики вид инфляции, при которой темпы роста цен выше 50% в месяц, а в среднегодовом выражении достигают четырехзначных цифр. Она может возникнуть в результате серьезных социально-экономических потрясений, длительных войн, связана со значительным ростом количества денег в обращении и уровня цен на товары и услуги. Опасность гиперинфляции заключается в том, что она становится неуправляемой, выходит из-под контроля, действуя разрушительно на экономику. Примером гиперинфляции может служить период Гражданской войны в России 1918—1922 гг., когда в обращении находилось огромное количество банкнот, не подтвержденных доходами государства.Это были банкноты царского правительства, советской власти, различных белогвардейских правительств, контролирующих определенные области.Инфляция также подразделяется на сбалансированную и несбалансированную, что связано с ростом цен и процентной ставки. При сбалансированной инфляции ежегодному умеренному и одновременному росту цен на большинство товаров соответствует возрастание ставки процента. Несбалансированная инфляция связана с разными темпами роста цен на различные товары.В открытой экономике может иметь место импортируемая инфляция.

Билет 21) Дефляция (от лат. deflatio — сдувание) — повышение покупательной способности местной валюты, что проявляется в снижении индекса цен. По сути дела, дефляция - это инфляция с отрицательными темпами роста цен, "удорожание" денег.

Причиной дефляции может быть:

1)Повышение стоимости денег. Обычно связано с ростом стоимости производства денежного товара в экономике с натуральными деньгами (например, рост трудоёмкости добычи золота при золотом стандарте).

2)Снижение стоимости многих товаров в результате роста производительности труда, но при неизменной стоимости денег.

3)При дефиците денег в обороте, что является аналогом искусственного повышения стоимости денег. Этот инструмент сейчас используется наиболее часто, особенно после отказа от золотого стандарта. К дефляции такого вида приводит изъятие центральным банком и правительством из обращения денежной массы с целью снижения темпов инфляции посредством повышения учётной ставки, увеличения налогов, предотвращения роста заработной платы или её замораживания, снижения расходов государственного бюджета, кредитной рестрикции (сокращения объемов кредитов) за счёт увеличения продажи государственных ценных бумаг и т. д.

В современных условиях дефляция свидетельствует о спаде в экономике, снижении выпуска продукции и росте безработицы. Из-за падения цен экономические агенты могут снижать объёмы инвестиций, чтобы через некоторое время (несколько лет) разместить средства более выгодно (купить ресурсы дешевле в результате снижения цен). Это приводит к дополнительному падению спроса, что ещё больше стимулирует падение цен на товары и сокращение объёмов производства.

Способы регулирования дефляции

Дефляционная политика подразумевает регулирование спроса через денежно-кредитный и налоговый механизмы:

-снижения государственных расходов; Главный принцип сокращения бюджетных расходов состоит в следующем: постепенное уменьшение финансирования тех видов деятельности государства, от которых можно отказаться в силу их самостоятельности.

Результатом действия этого механизма дефляционной политики является замедление экономического роста и даже кризисные моменты, что нередко служит причиной отказа правительства от его использования.

-повышения процентной ставки за кредит; повышение процентной ставки приведет к уменьшению личных сбережений и следовательно снижению покупательной способности местной валюты

-усиления налогового пресса; Согласно взглядам Кейнса, рост налогов, формирующих доходную часть бюджета, может дать краткосрочный результат. В долгосрочном периоде такая политика оборачивается снижением инвестиций и замедлением экономического развития. Высокие ставки налогов могут вызвать сужение налоговой базы, то есть суммы доходов, с которых идут отчисления в бюджет.

-ограничения денежной массы( способы см. в п. 3 "причины дефляции)

Билет 22) Социально — экономические последствия инфляции. Антиинфляционная политика

Последствия-

Перераспределение доходов (Богатеют должники : берут кредит – возвращать меньше)

отставание цен госпредприятий от рыночных (изменение цен требует обоснования через вышестоящие организации; частники – выигрывают)

Скрытая конфискация денежных средств у населения

Ускоренная материализация денежных средств (покупка мебели, золота, дачное строительство)

Нестабильность и недостаточность экономической информации (полученные прогнозы быстро меняются)

Уменьшение объемов производства ( растут издержки, падает покупательная способность, т.к. за повышенную цену меньше народу хочет покупать)

П

адает

конкурентоспособность отечественной

продукции ( снижение качества из-за

роста цен на производственные факторы)

адает

конкурентоспособность отечественной

продукции ( снижение качества из-за

роста цен на производственные факторы)Соц. напряженность

Нарушение в денежных и кредитных системах ( задержка з/п, неплатежи поставщикам ресурсов, бартер)

Антиинфляционная политика рассматривается как одно из первостепенных направлений государственного регулирования экономики.

В целом, антиинфл. политику можно разделить на активную политику, призванную ограничить обесценивание денег и повышение цен, а так же адаптивную политику, направленную на смягчение последствий инфляции. По характеру и темпам проведения антиинфл. политики различают шоковую терапию и градуирование. Шоковая терапия – предполагает резкое сокращение темпов роста денежной массы, проведение денежных реформ (девальвации, нуллификации, деноминации). Считается, что такая политика способна быстро остановить инфляцию в результате снижения инфляционных ожиданий. Политика градуирования – означает постепенное сокращение денежной массы. Она не вызывает глубокого спада в экономике, обострения безработицы и социальной напряженности. Однако инфляция может принять затяжной характер в результате сохранения «инфляционных ожиданий». В целях борьбы с инфляцией издержек применяют также политику цен и доходов. В рамках этой политики государство замораживает рост заработной платы и цен или косвенно ограничивает их увеличение. В результате инфляция в короткие сроки сокращается.

Стратегические и тактические меры антиинфляционного регулирования

Тактические:

Отказ от бартеров ( денатурализация обмена)

Частичная реализация гос. страховых запасов (топливо, сырье, продовольствия)

Массовый потребительский импорт ( закупка товаров острой необходимости за границей)

Стимулирование сбережений на основе высокой процентной ставки ( падает спрос на деньги)

Приватизация и акционирование (акционирование, аренда с последующим выкупом, продажа предприятия на аукционе по макс. цене, продажа по конкурсу (коммерческий, инвестиционный (зависит от объема и сроков инвестиций))

Стратегические: