- •1. Необходимость и сущность государственного регулирования экономических процессов

- •2. Сущность государства и его функции в рыночной экономике.

- •3. Этапы развития государственного регулирования экономики.

- •С начала 19 века до Первой мировой войны(1914)

- •От первой мировой войны до Великой депрессии 1929—1933 гг.

- •От мирового экономического кризиса 1929—1933 гг. До второй мировой войны (1939).

- •После второй мировой войны до середины 50-х гг.

- •4. Временные критерии воздействия на экономику (лаги).

- •5. Причины вмешательства государства в экономику

- •6. Цель государственного регулирования экономики

- •7. Объекты и субъекты государственного регулирования экономики

- •8. Задачи государственного регулирования экономики.

- •9. Принципы государственного регулирования экономики.

- •10. Пороки рынка.

- •11. Глобализация и её воздействие на государственную экономическую политику.

- •12. Вступление в вто и его роль в развитии систему государственного регулирования экономики.

- •13. Регионализация и интернационализация производства и его роль в развитии системы государственного регулирования экономики.

- •14. Задачи фтс во внешнеэкономической сфере.

- •15. Пороки государства.

- •16. Государственный сектор экономики и его роль.

- •17. Причины существования гос. Сектора и его структура в рф.

- •18. Основные формы и методы государственного регулирования экономики.

- •19. Прямые, косвенные и административные методы государственного регулирования. (См. Предыдущий вопрос)

- •20. Механизм косвенного государственного регулирования (объект, субъект, методы, средства, цели).

- •21. Этапы эволюции методов макроэкономического регулирования экономики. (22-25 вопрос)

- •22. Меркантилизм. Физиократы.

- •23. Классическая школа. Кейнсианство.

- •24. Неоклассики. Монетаризм.

- •25. Теории государственного регулирования экономики

- •6. Неолиберализм, монетаризм и теория “экономики предложения”.

- •26. Основные направления государственной экономической политики.

- •27. Антиинфляционная государственная экономическая политика. Структурная государственная экономическая политика.

- •28. Конъюнктурная государственная экономическая политика

- •29. Внешнеэкономическая государственная экономическая политикаи роль фтс.

- •30. Социальная государственная экономическая политика

- •31. Государственное регулирование внешнеэкономической деятельности

- •32. Меры стимулирования экспорта и ограничения импорта.

- •33. Свободная торговля и протекционизм

- •34. Бюджетно-финансовое регулирование

- •35. Проблемы и основные направления совершенствования бюджетно-денежной политики в рф на 2013-2015 годы

- •36. Дефицит Государственного Бюджета

- •37. Бюджетное устройство и бюджетный процесс

- •38. Фискальная политика государства (дискреционная и автоматическая, сущность и виды).

- •39. Бюджетно-финансовое регулирование (тактика, стратегия, механизм)

- •40. Причины и пути устранения дефицита государственного бюджета

- •41. Внебюджетные фонды

- •42. Налоговая политика рф на современном этапе

- •43. Борьба с офшорным налогообложением и причины налоговой конкуренции

- •44. Основные направления «налогового манёвра» в рф.

- •45. Денежно-кредитная политика в рф

- •46. Проблемы и основные направления совершенствования кредитно-денежной политики в рф

- •47. Методы государственного регулирования цен и тарифов.

- •48. Сущность, функции и виды цен.

- •49. Отечественная практика регулирования и либерализации цен.

- •50. Валютное регулирование и контроль. Динамика валютных курсов.

- •51. Элементы валютной системы.

- •52. Факторы, влияющие на динамику валютных курсов.

- •53. Методы валютного регулирования и контроля.

- •1. Ограничение объема открытой валютной позиции.

- •2. Обязательность возврата экспортной выручки из-за рубежа.

- •3. Выдача государственных лицензий на проведение валютных операций.

- •4. Установление предельных сроков для реализации на внутреннем рынке экспортной выручки.

- •54. Государственное регулирование денежного обращения.

- •55. Спрос и предложение на денежном рынке.

- •56. Понятие денежного рынка. Денежное предложение. Виды спроса на деньги.

- •57. Условие равновесия на денежном рынке. Методы регулирования денежного обращения.

- •58. Налоговая система и налоговое регулирование.

- •59. Сущность, функции и виды налогов.

- •60. Принципы налогообложения.

- •61. Элементы налоговой системы. Виды налоговых льгот.

- •1. В зависимости от способа определения суммы налога (по методу установления):

- •2. В зависимости от степени изменяемости ставок налога:

- •62. Методы регулирования налогового бремени.

- •63. Основные направления антимонопольной политики в рф.

- •64. Промышленная политика рф на современном этапе.

- •65. Особенности инновационной политики в рф

- •66. Инвестиционная политика рф.

- •67.Основные направления инвестиционной политики.

- •68. Структура российской экономики и структурная политика рф на современном этапе

59. Сущность, функции и виды налогов.

Налоги являются одним из важнейших видов государственных доходов, которые получает государство на основании своих властных полномочий. Налог — это обязательный платеж, который взимается в бюджет с юридических лиц и граждан.

Различают две основные группы налогов:

1. Прямого действия. Это налоги на процессы производства и обращения продукции - капитал, труд и землю. Примеры - налог на прибыль, зарплату и другие трудовые доходы, на имущество, дарение и наследование, земельный налог и т.д. Налогоплательщик ощущает прямой налог непосредственным образом как недополучение дохода (изъятие его части).

2. Косвенного действия. Предметом налогообложения являются товары и услуги.

Косвенные налоги проявляются при распределении и потреблении, они распространяют свое действие на потребителя и представляют налоги на его расходы. Примеры - акцизы на товары и услуги, НДС, налог на продажу, таможенные тарифы, пошлины и сборы при оказании услуг.

Виды налогов по субъекту:

В России существует трехуровневая система:

Федеральные налоги и сборы (устанавливаются НК РФ и обязательные к уплате на всей территории РФ):

Налог на добавленную стоимость

Акцизы

Налог на доходы физических лиц

Единый социальный налог (с 01.01.2010 — страховые взносы)

Налог на прибыль организаций

Налог на добычу полезных ископаемых

Водный налог

Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов

Государственная пошлина

Региональные налоги (устанавливаются НК РФ и законами субъектов РФ, вводятся в действие в соответствие с НК РФ законами субъектов РФ и обязательные к уплате на территории соответствующих субъектов РФ):

Налог на имущество организаций

Налог на игорный бизнес

Транспортный налог

Местные налоги (установлены НК РФ и нормативно-правовыми актами органов местного самоуправления и обязательные к уплате на территории соответствующих муниципальных образований):

Земельный налог

Налог на имущество физических лиц

Специальные налоговые режимы:

Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог — ЕСХН)

Упрощенная система налогообложения

Система налогообложения в виде единого налога на вменённый доход для отдельных видов деятельности

Система налогообложения при выполнении соглашений о разделе продукции

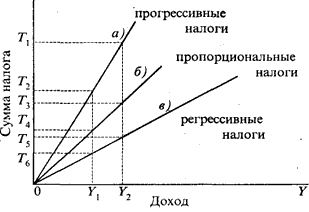

По типам взимаемых ставок налоги относят к трем группам:

1. Прогрессивный налог означает, что с высоких доходов берется больший процент, чем с низких (то есть ставка налога повышается при возрастании дохода).

2. Пропорциональный налог - взимается одна и та же ставка налога, независимо от величины дохода.

3. Регрессивное налогообложение - процент изъятия дохода налогами уменьшается при возрастании дохода. Вводится для того, чтобы стимулировать рост прибыли. Одновременно при регрессивных налогах неравенство в доходах после налогообложения возрастает. Так, налог на продажи (как и все косвенные налоги, взимаемые в ценах товаров, он относится к регрессивным) большим бременем ложится на лица о низкими доходами, чем на тех, кто получает высокие доходы.

В случае действия прогрессивной шкалы налогообложения увеличение доходов ведет к росту части налоговых выплат, что является своего рода «встроенным» стабилизатором, «охлаждающим» экономику. Снижение налоговых ставок и увеличение государственных затрат используется как рычаг активизации экономической динамики, в тот час как повышение налоговых ставок и уменьшение затрат является одним и способов предупреждения «перегрева» экономики.

В

случае завышения ставок возникает целый

ряд негативных последствий, важнейшими

из которых выступают:

В

случае завышения ставок возникает целый

ряд негативных последствий, важнейшими

из которых выступают:

o подрыв основ нормального воспроизводства и НТП,

o деформирование и торможение процесса производства,

o снижение трудовой активности,

o рост «теневой» экономики,

o массовая практика уклонения от налогов,

o сокращение поступлений в госбюджет.

Основные функции налогов:

1. фискальная (заключается в получении и аккумулировании налоговых платежей и формирование на их основе доходной части бюджета для финансирования государственных затрат)

2. социальная (ее сущность - в поддерживании социального равновесия через сокращение большого расхождения реальных доходов отдельных социальных групп населения)

3. регулирующая (ее сущность в том, что посредством налоговых рычагов происходит стимулирование (дестимулирование) определенных форм экономической деятельности, производства и потребления, отраслей и регионов).