- •Финансы как стоимостная категория

- •2. Сущность и развитие финансов.

- •3. Признаки финансов

- •4. Функции и роль финансов в перераспределении ввп, внп

- •Финансовые ресурсы: их источники и структура

- •4. Функции финансов и роль финансов в перераспределении внп.

- •5. Финансовые ресурсы, источники финансовых ресурсов, их структура.

- •6. Финансовый баланс государства.

- •Финансовая система государства, ее сущность, значение и звенья.

- •Звенья финансовой системы Российской Федерации

- •Государственный бюджет, внебюджетные фонды, финансы хозяйствующих субъектов и домохозяйств, государственный кредит, страховые фонды.

- •Финансовая политика, ее сущность и составные компоненты.

- •Органы управления финансами в Российской Федерации и их функции.

- •Объекты и субъекты управления финансами.

- •12.Функциональные элементы управления финансами. Финансовый контроль как важнейшая функция управления финансами. Воздействие финансов на социально-экономическое развитие государства.

- •1.По времени проведения

- •13. Финансовый контроль как важнейшая функция управления финансами

- •14. Воздействие финансов на социально-экономическое развитие государства (всё о финансах)

- •16. Роль финансов в международных отношениях

- •1.Изыскание источников и мобилиз-ия

- •3. Стимулирование развития каждого

- •2. Регулирование международных интеграционных процессов

- •17. Бюджет государства, его социально-экономическая сущность, роль в социально-экономическом развитии государства

- •18. Бюджетная система страны, ее виды, участники.

- •19. Принципы бюджетной системы государства

- •20. Бюджетная политика государства

- •23. Сбалансированность бюджета

- •24. Государственный и муниципальный долг

- •25. Государственный кредит, его сущность и классификация

- •26. Государственные ценные бумаги

- •29. Бюджетный процесс

- •30. Казначейская система исполнения бюджета

- •31. Налоговая система государства

- •32. Налоги

- •33. Концепции, принципы и методы налогообложения

- •34. Организация налоговой системы государства (в лекциях по налогам можно также более подробно посмотреть)

- •35. Основные налоги и сборы в рф

- •36. Прямые и косвенные налоги

- •38. Налоговая политика и налоговое регулирование государства

- •39. Налоговое администрирование

- •40. Формы и методы налогового контроля

- •41. Налогообложение в условиях оэз в ко

- •42. Бюджетные и внебюджетные фонды

- •43. Государственные социальные внебюджетные фонды.

- •45. Понятия бор и дронд

- •46. Пути повышения эффективности бюджетных расходов

- •47. Базовые теоретические концепции финансового менеджмента.

- •48. Межвременное распределение ресурсов. Бюджетная линия. 49. Бюджетная линия

- •50. Экономическая сущность процентной ставки и ее влияние на бюджетную линию.

- •51. Сбережения, капитал и инвестиции

- •52. Теорема разделения Фишера

- •53. Предельная доходность инвестиций и предельные издержки по привлечению капитала

- •54. Критерии экономической эффективности инвестиций: чистая приведенная стоимость и внутренняя норма доходности

- •55. Теория агентских отношений и основы корпоративного управления (Corporate Governance)

- •56. Предпринимательская деятельность как процесс создания стоимости

- •57. Особенности корпоративной формы ведения бизнеса

- •58. Владельцы (shareholders) и заинтересованные участники (stakeholders) корпораций

- •59. Ограниченная ответственность и акционерный капитал

- •60. Максимизация стоимости как главная цель корпоративного управления

- •61. Агентские издержки: формы их осуществления и источники финансирования

- •62. Принципы построения финансовой отчетности корпораций

- •63. Финансовый менеджмент в системе управления корпорацией

- •64. Основные задачи финансовой службы корпорации

- •65. Казначейская и контрольная функции финансового подразделения

- •66. Место финансового директора (cfo) в управленческой иерархии

- •67. Взаимодействие финансовой службы с другими структурными подразделениями корпорации

- •68. Финансовое окружение предприятия

- •69. Отраслевые особенности и их влияние на организацию финансов предприятий и отраслей народного хозяйства

- •72. Экономическая сущность и виды доходности

- •73. Текущая доходность и доходность от прироста стоимости

- •74. Полная доходность за период владения (доходность к погашению)

- •75. Способы расчета средней доходности за период времени

- •76. Фактическая доходность портфеля

- •77. Доходность и инфляция

- •78. Способы расчета доходности отдельных финансовых инструментов

- •79. Определение риска в финансах и способы его измерения

- •80. Концепция премии за риск

- •81. Диверсификация как один из способов снижения рисков

- •82. Соотношение ожидаемой доходности и риска портфеля

- •83. Эффективность портфеля и способы ее измерения

- •84. Определение уровня риска портфеля

- •85. Основы теории портфеля

- •86. Склонность инвесторов к риску и их кривые безразличия

- •87. Теория структуры капитала

- •88. Структура капитала и финансовый леверидж

- •89. Фактическая, маржинальная и целевая структура капитала

- •90. Способы оценки капитала по рыночной и по балансовой стоимости

- •91. Сущность и виды денежных потоков

- •92. Свободный денежный поток, денежные потоки акционерам, кредиторам и всем инвесторам

- •93. Налоговая защита по уплаченным процентам

- •94. Приростные денежные потоки

- •95. Альтернативные издержки

- •96. Переменные и постоянные расходы

- •97. Особенности приростных денежных потоков при обосновании краткосрочных управленческих решений

- •98. Методика маржинального анализа

- •99. Операционный леверидж как измеритель операционного риска

- •100. Расчет учетной (фундаментальной беты)

- •101. Структура капитала и виды денежных потоков

- •102. Сущность и виды инвестиций

- •103. Содержание бизнес-плана инвестиционного проекта

- •104. Общая финансовая схема реализации проекта

- •105. Прогнозирование приростных денежных потоков по проекту

- •106. Влияние амортизационных отчислений на денежные потоки по проекту

- •107. Расчет основных показателей эффективности проекта

- •108. Систематический и индивидуальный риски проектов

- •109. Операционные риски проектов и обоснование выбора ставки дисконтирования денежных потоков

- •110. Анализ чувствительности

- •111. Сценарный анализ

- •112. Анализ операционных рисков проекта по методу Монте-Карло.

- •113. Основные источники собственного капитала для частных компаний.

- •Краткосрочные источники

- •Долгосрочные источники

- •114. Особенности венчурного финансирования и роль хеджевых фондов.

- •115. Первичное размещение акций на фондовой бирже.

- •116. Организация дополнительных эмиссий обыкновенных акций.

- •7. Примерный порядок (условия) размещения дополнительных акций

- •117. Сезонные предложения акций

- •118. Особенности привлечения гибридного финансирования (привилегированные акции)

- •Примерный порядок (условия) размещения привилигированных акций

- •119. Основные формы привлечения заемного капитала

- •120. Финансовое планирование

- •121. Стратегическое финансовое управление, ориентированное на стоимость

- •122. Экономическая добавленная стоимость (eva)

- •123. Система сбалансированных показателей (bsc)

- •124. Оценка работы компании фондовым рынком: p/e, m/b, отраслевые индикаторы

- •125. Использование модели компании Дюпон в разработке стратегии развития предприятия.

- •126. Планирование темпов устойчивого роста

- •127. Собственный оборотный капитал

- •128. Операционный и финансовый циклы

- •129. Управление дебиторской и кредиторской задолженностью

- •130. Оптимизация уровня запасов

- •131. Управление денежными средствами и ликвидностью

- •132. Прогнозирование основных финансовых пропорций по методу процентной зависимости

- •133. Разработка годового бюджета предприятия

- •134. Оперативный финансовый контроль

- •135. Основные формы и способы объединения компаний

- •136. Главные мотивы слияний и поглощений: вертикальная интеграция, экономия на масштабах производства, диверсификация, улучшение финансовых показателей

- •137. Реакция рынка на информацию о готовящихся слияниях и поглощениях

- •138. Порядок осуществления сделок по слияниям и поглощениям

- •139. Особенности стоимостной оценки объектов сделок по слияниям и поглощения

- •140. Антикризисное управление

- •141. Признаки возникновения кризисной ситуации и способы ее выявления и прогнозирования

- •142. Банкротство и финансовая реструктуризация

- •143. Правовая, экономическая и финансовая сущность банкротства

- •144. Проблемы российского законодательства о банкротстве

- •145. Способы и процедуры ликвидации предприятий

- •146. Основные группы заинтересованных сторон в процессе банкротства: собственники, кредиторы, менеджмент, персонал, государство

- •147. Неформальные способы согласования позиций основных сторон

- •148. Финансовая реструктуризация предприятия

- •149. Понятие денег, их происхождение, необходимость и предпосылки возникновения и применения денег, эволюция денег

- •150. Сущность и функции денег как меры стоимости, средства обращения, средства накопления и сбережения, средства платежа

- •151. Свойства денег

- •152. Роль и развитие категорий «деньги» в условиях рыночной экономики

- •153. Особенности функции «мировые деньги» в современных условиях

- •154. Денежная система государства, ее основные элементы, типы и функции

- •Разновидности биметаллизма

- •155 Генезис развития денежной системы страны

- •156. Денежная система Российской Федерации

- •157. Бумажные и кредитные деньги, закономерности их обращения

- •158. Эмиссия денег и организация эмиссионных обращений

- •Политика «дорогих» денег

- •Политика «дешевых» денег

- •Состояние экономики

- •Политическая обстановка в стране Степень доверия к валюте на национальном и мировом рынках

- •Структура платежного баланса по методике мвф:

- •Наращение.

- •Дисконтирование

- •*Фондовый риск

- •*Валютный риск

- •*Процентный риск

- •3) Риск ликвидности

- •194. Финансовый рынок и страхование

- •195. Финансовые институты.

- •197. Особенности рынка ссудных капиталов, рынка ценных бумаг и валютного рынка.

- •198. Рынок ценных бумаг как альтернативный источник финансирования экономики.

- •199. Понятие ценной бумаги, классификация ценных бумаг, их характеристика.

- •200. Финансовые инструменты на рынке ценных бумаг.(это все учили на рцб)

- •203. Организационная структура и функции фондовой биржи.

- •204. Профессиональные участники рынка ценных бумаг

- •205. Структура рынка ценных бумаг и основные тенденции развития рынка в Российской Федерации.

- •206. Основные операции и сделки на бирже

- •207. Биржевые индексы и их характеристика.

- •208. Эмиссия ценных бумаг.

- •209. Особенности функционирования рынка ценных бумаг в России.

- •210. Система государственного регулирования рынка ценных бумаг: органы государственного надзора, законодательно-правовая база регулирования, национальные особенности регулирования рынка.

- •211. Инвестиционная деятельность кредитно-финансовых институтов на рынке ценных бумаг – банков, страховых компаний, инвестиционных компаний, пенсионных фондов и прочих институтов.

- •212. Пенсионная реформа в Российской Федерации, управление активами пенсионных фондов, инвестирование пенсионных накоплений

- •213. Экономическое значение и виды инвестиций.

- •214. Инвестиционные качества ценных бумаг

- •215. Формы рейтинговой оценки

- •216. Доходность и риск в оценке эффективности инвестиций в ценные бумаги.

- •217. Понятие инвестиционного портфеля.

- •218. Модели формирования портфеля инвестиций

- •219. Теорема разделения и касательный портфель

- •220. Уравнение и график рыночной линии (cml). Уравнение и график линии ценной бумаги (sml)

- •221.Ковариация доходности отдельной ценной бумаги и доходности рынка.

- •223. Систематический и индивидуальные риски.

- •224. Бета-коэффициенты индивидуальных ценных бумаг и портфелей

- •225. Использование sml для определения ожидаемой доходности отдельных ценных бумаг.

- •226. Сущность страхования. 235. Страхование

- •227. Классификация в страховании, виды страхования.

- •230. Актуарные расчеты

- •232. Доходы, расходы и прибыль страховщика.

- •233.Страховые резервы, их виды.

- •234. Страховая услуга.

- •235. Страхование.

- •236. Проведение инвестиционной деятельности. Государственное регулирование инвестиционной деятельности

- •237. Принципы инвестирования временно свободных средств страховщика.

- •238. Имущественное страхование (морское, авиационное, грузов и т.Д.)

- •239. Страхование ответственности, страхование профессиональной ответственности, страхование гражданской ответственности владельцев средств транспорта, страхование ответственности перевозчиков.

- •240.Личное страхование

- •241. Страховой рынок России.

- •242. Мировое страховое хозяйство, тенденции и перспективы его развития

Примерный порядок (условия) размещения привилигированных акций

Акции размещаются в пределах объявленных в уставе, каждая дополнительная обыкновенная акция отражает часть уставного капитала общества в размере, равном их номинальной стоимости

Номинальная стоимость размещаемых акций указывается в уставе.

Права акционеров - владельцев акций каждой категории (типа), размещаемых дополнительно, оговариваются в уставе.

Решение об увеличении уставного капитала на основании дополнительного выпуска акций принимается общим собранием акционеров или, в соответствии с уставом, советом директоров, данное решение отражается в УК.

Общество обязано зарегистрировать внесенные в устав изменения о размещении дополнительных акций в размере их номинальной стоимости (суммы) и сокращении количества объявленных акций определенных категорий и типов на число дополнительно размещенных.

Решение об изменении размера уставного капитала и определении количества дополнительно размещаемых акций принимается большинством в три четверти голосов акционеров.

Оплата дополнительных акций может осуществляться деньгами, ценными бумагами, товарами, услугами или имущественными, либо иными правами, имеющие денежную оценку на основании решения общего собрания или совета директоров об их размещении. Дополнительные акции, которые должны быть оплачены деньгами, оплачиваются при их приобретении в размере не менее 25 % от их номинальной стоимости, а в случае решения об оплате иными способами (имуществом, интеллектуальной собственностью), как правило, оплачиваются при их приобретения полностью.

При оплате дополнительных акций не денежными средствами рыночная оценка стоимости этих средств производится советом директоров или независимыми оценщиками, аудиторами. Если номинальная стоимость приобретаемых таким способом акций составляет более двухсот установленных федеральным законом минимальных размеров оплаты труда, то обязательна денежная оценка независимого оценщика, аудитора.

Цена размещения дополнительных акций может быть ниже их рыночной стоимости на 10 % в случае размещения их среди акционеров - владельцев обыкновенных акций при осуществлении ими преимущественного права приобретения таких акций. При размещении с участием посредника цена может быть меньше рыночной на величину вознаграждения посредника.

Размещение дополнительных акций происходит на основании устава или решения общего собрания акционеров. Если общество открытого типа, то по закрытой или открытой подписке; если закрытого - только по закрытой подписке.

Неразмещенные дополнительные акции поступают в распоряжение общества.

Акционер, ставший владельцем дополнительно размещаемых акций, должен быть включен не позднее трех дней с момента представления документов (протокола о размещении дополнительных акций, решения общего собрания или совета директоров) в реестр акционеров общества.

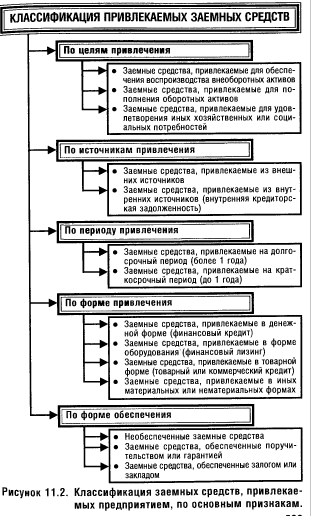

119. Основные формы привлечения заемного капитала

Заемный капитал, используемый предприятием, характеризует в совокупности объем его финансовых обязательств (общую сумму долга).

Необходимость привлечения заемного капитала должна обосновываться предварительно сделанным расчетом потребности в оборотных средствах.

Заемные средства с хозяйственной точки зрения являются источником имущества (актива), а с юридической − долгом предприятия. Они включают:

1) долгосрочные обязательства −непогашенные суммы заемных средств, подлежащие погашению в соответствии с договорами более чем через 12 мес. после отчетной даты. К ним относятся все формы функционирующего на предприятии заемного капитала со сроком его использования более одного года. Основными формами этих обязательств являются долгосрочные кредиты банков и долгосрочные заемные средства (задолженность по налоговому кредиту; задолженность по эмитированным облигациям; задолженность по финансовой помощи, предоставленной на возвратной основе и т.п.), срок погашения которых еще не наступил или не погашенные в предусмотренный срок.

2) краткосрочные обязательства, отражаемые в разделе V баланса − суммы кредиторской задолженности, подлежащей погашению в течение 12 мес. после отчетной даты. К ним относятся вес формы привлеченного заемного капитала со сроком его использования до одного года. Основными формами этих обязательств являются краткосрочные кредиты банков и краткосрочные заемные средства (как предусмотренные к погашению в предстоящем периоде, так и не погашенные в установленный срок), различные формы кредиторской задолженности предприятия (по товарам, работам и услугам; по выданным векселям; по полученным авансам; по расчетам с бюджетом и внебюджетными фондами; по оплате труда; с дочерними предприятиями; с другими кредиторами) и другие краткосрочные финансовые обязательства.

Кредит - ссудную операцию в денежной или товарной форме на условиях возвратности и обычно с выплатой процента.

В силу своей простоты и доступности привлечение средств при помощи векселя является достаточно распространенной практикой наряду с кредитованием. Как и обычный кредит, вексель

используется чаще всего для краткосрочного финансирования − до года.

Предприятие может выпустить его само или использовать для финансирования банковский вексель. Этой ценной бумагой можно расплатиться с поставщиком товаров и услуг, который, в свою очередь, может либо дождаться ее погашения, либо расплатиться им со своими контрагентами. Вексель, выпущенный для обеспечения работоспособности этой схемы, называется товарным. Естественно, что за отсрочку платежа поставщик потребует вознаграждение. Им, как правило, является дисконт по векселю − разница между полученной суммой и суммой, зафиксированной в векселе в виде долга. Проценты, уплачиваемые за пользование средствами, близки по размеру к стоимости банковских кредитов.

Еще одним способом получения заемных средств является выпуск облигационного займа. Облигация − это долговая эмиссионная ценная бумага, закрепляющая право ее держателя на получение от эмитента облигации в предусмотренный ею срок ее номинальной стоимости и зафиксированного в ней процента от этой стоимости или иного имущественного эквивалента.

Операция «репо» является разновидностью товарно-денежного кредитования с использованием залога. По первому соглашению одна сторона продает другой ценные бумаги, одновременно принимая на себя обязательства по их выкупу через определенный срок по установленной цене. Этому обязательству по выкупу соответствует встречное обязательство другой стороны по продаже бумаг. Все условия должны быть зафиксированы в договоре. Проценты за пользование денежными средствами или бумагами уплачиваются либо явно, либо в виде разницы цен между покупкой и продажей ценных бумаг.

Лизинг. Если предыдущие способы заимствования предназначены либо для привлечения денежных средств (кредиты, векселя, облигации), либо на оплату сырья (векселя), то финансовая аренда позволяет получить в долг основные средства производства. Смысл лизинга заключается в том, что дорогостоящие средства производства, приносящие высокую добавленную стоимость, становятся более доступными и начинают работать на вас до того, как будет произведена полная их оплата. Суть лизинговой сделки заключается в следующем: арендодатель предоставляет вам на основании договора в долгосрочную аренду оборудование. Средства на его приобретение, за исключением первоначального взноса, который, как правило, составляет около 30 % от его стоимости, лизинговая компания находит сама. В дальнейшем происходят поставка и монтаж выбранного оборудования, но до окончания выплат, предусмотренных договором, оно будет числиться на балансе у лизингодателя. С этого момента вы будете получать прибыль от его использования, уплачивая за аренду платежи. По истечении срока действия договора и окончания выплат оборудование переходит на баланс лизингополучателя.

Опцион. Выпуск этого инструмента позволяет привлечь средства в качестве премии, уплачиваемой по нему. Опционы бывают двух типов: call и put. Первые дают право покупателю, заплатившему премию по опциону, приобрести что-либо (предмет опциона) в будущем по заранее оговоренной цене. Второй тип предоставляет собой то же самое право, только продажи. При этом покупатель опциона может отказаться от сделки − в этом случае он лишь теряет уплаченную премию. Опционы также бывают двух видов − европейский и американский. Оба вида предполагают наличие точного срока исполнения − совершения оговоренной в нем сделки, однако если европейский тип подразумевает непосредственно этот срок, то американский − любое время с момента покупки опциона до срока его исполнения. Поэтому продавец должен точно указывать в договоре, какой вид опциона он продает покупателю. Предметом опциона выступает обязанность совершить сделку по определенной цене. Соответственно предметом сделки может выступать какой угодно товар или актив. Предприятие может получать средства, реализуя опционы своим контрагентам на покупку его продукции или, наоборот, на закупку сырья.

Франчайзинг. В долг можно получить не только денежные средства, основные или оборотные активы, но и активы нематериальные. Напомним, что к ним относятся патенты, товарные знаки, технологии и т. д. Покупка франшизы (права пользования нематериальными активами) дает право их использования на протяжении определенного периода времени. Для компании, реализующей франшизу, франчайзинг − это способ быстрого распространения бизнеса. Для ее покупателя − один из способов стать владельцем бизнеса или расширить его.