- •1.Предмет макроэкономики. Микро- и макроэкономика.

- •2. Макроэкономические модели. Экзогенные и эндогенные перменные. Запасы и потоки

- •3. Модель круговых потоков. «Утечки» и «инъекции». Общие условия макроэкономического равновесия

- •4. Ввп и другие показатели дохода и продукта

- •5. Основные макроэкономические тождества

- •6. Номинальные и реальные показатели. Индекс цен

- •7. Сложности подсчёта показателей дохода и продукта. Проблема оценки благосостояния нации

- •8. Экономический цикл и динамика основных макроэкономических показателей. Потенциальный ввп

- •9. Формы безработицы и её естественный уровень. Закон Оукена. Регулирование уровня безработицы.

- •10.Уровень инфляции. Инфляция спроса и инфляция издержек. Ожидаемая и неожидаемая инфляция.

- •11.Взаимосвязь инфляции и безработицы

- •13. Совокупное предложение: классическая и кейнсианская модели

- •15. Шоки спроса и предложения. Стабилизационная политика

- •16.Равновесие совокупного спроса и совокупного предложения и полная занятость ресурсов. Компоненты совокупного спроса и уровень планируемых расходов. Потребности и сбережения, инвестиции.

- •17. Фактический и планируемый расходы. Крест Кейнса. Механизм достижения равновесного объёма производства

- •18. Колебания равновесного уровня выпуска вокруг экономического потенциала. Мультипликатор автономных расходов. Рецессивный и инфляционный разрыв

- •20. Краткосрочные и долгосрочные цели бюджетно-налоговой политики и ее инструменты. Мультипликатор госрасходов.

- •21.Мультипликатор налогов. Мультипликатор сбалансированного бюджета.

- •22. Дискреционная и Недискреционная фискальная политика. Бюджетные дефициты и излишки. Внутренние стабилизаторы экономики. Циклический и структурный дефицит госбюджета

- •24. Деньги и их функци: основные денежные агрегаты

- •26. Модель предложения денег. Денежный мультипликатор

- •27. Равновесие на денежном рынке

- •29. Цели и инструменты денежно-кредитной политики

- •30. Передаточный механизм кредитно-денежной политики, её связь с бюждетно-налоговой и валютной политикой

- •31. Взаимосвязь моделей ad-as и is-lm.Основные переменные и уравнения модели is-lm.Наклон и сдвиг кривых is и lm .Равновесие модели is-lm

- •32. Относительная эффективность бюджетно-налоговой и денежно-кредитной политики.

- •33.Вывод кривой совокупного спроса.Экономическая политика в моделях ad-as и Is-lm при изменении уровня цен.

- •34. Совокупное предложение в краткосрочном периоде

- •35.Кривая Филлипса как иное выражение кривой совокупного предложения .Взаимосвязь безработицы и инфляции в краткосрочном и долгосрочном периодах.

- •36.Антиинфляционная политика

- •37.Экономическая политика стимулирования совокупного предложения.

- •38.Понятие и факторы экономического роста

- •39.Кейнсианские модели экономического роста

- •40.Неоклассическая модель роста Солоу

- •41) Фискальная и монетарная политика в классической и кейнсианской моделях

- •42)Проблемы осуществления стабилизационной политики.Активная и пассивная политика.

- •43)Политика твердого курса и произвольная макроэкономическая политика

- •44)Возможные твердые курсы. Противоречивость целей макроэкономического регулирования и проблема координации бюджетно-налоговой и денежно-кредитной политики.

- •45) Макроэкономическое значение, основные статьи и структура платежного баланса. Торговый баланс, баланс текущих операций и баланс движения капитала

- •47.) Официальные валютные резервы Центрального Банка. Влияние макроэкономической политики на состояние платежного баланса. Дефицит платежного баланса

- •48)Валютный рынок:основные понятия.Система гибких и фиксированных валютных курсов.

- •51. Сравнительная эффективность режимов гибкого и фиксированного валютного курсов

- •52.Бюджетный дефицит и государственный долг: основные определения, показатели и проблемы количественной оценки

- •53. Основные причины устойчивого бюджетного дефицита и увеличения гос. Долга

- •54. Первичный дефицит гос.Бюджета и механизм самовоспроизводства долга. Государственный долг, налоги ,инвестиции и экономический рост.

- •55.Взаимосвязь внутреннего и внешнего долга. Гос.Долг и дефицит платёжного баланса

- •56.Причины долгового кризиса и стратегия управления государственной задолженностью.

- •57.Влияние денежно-кридитной и бюджетно-налоговой политики на платёжный баланс

- •58. Модель внутреннего и внешнего равновесия в условиях фиксированного обменного курса .Правило распределения ролей.

- •59. Экономическая политика в условиях плавающего обменного курса.

- •60.Факторы осложняющие проведение эфективной экономической политики.

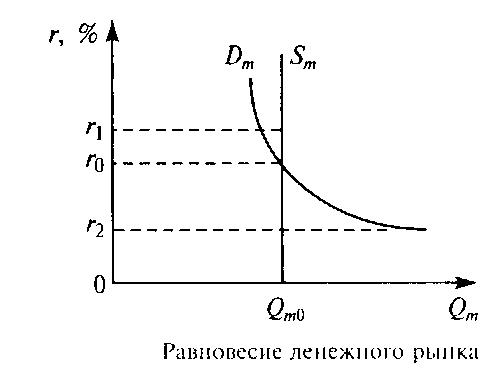

27. Равновесие на денежном рынке

Оптимальным состоянием для денежного рынка является равновесие между спросом на деньги и их предложением. Равновесие на денежном рынке устанавливается при равенстве спроса на деньги и их предложения, когда количество предлагаемых денежных средств равно количеству денег, которое хотят иметь домохозяйства и фирмы. Графически равновесие на денежном рынке достигается при пересечении кривых спроса на деньги Dm и их предложения Sm. Предположим, что правительство и центральный банк страны проводят политику неизменной денежной массы. График предложения денег Sm будет иметь вид вертикальной прямой.

Точка пересечения графиков спроса на деньги и денежного предложения определяет цену равновесия и равновесный объем.

Равновесие на денежном рынке складывается при процентной ставке r0 и массе денег Qm0.

Равновесная ставка процента — цена, уплачиваемая за использование заемных денег. При данном предложении денег, увеличение спроса на них повышает ставку ссудного процента. И наоборот, при неизменном спросе на деньги увеличение денежного предложения снижает ставку ссудного процента, а сокращение денежного предложения ее повышает.

Предположим, что процентная ставка повысилась до r1. Поскольку предложение денег неизменно по отношению к процентной ставке, то оно не изменится. Спрос же на деньги упадет. В этих условиях люди будут стремиться освободиться от лишних денег. Так как альтернативой деньгам служат ценные бумаги, то спрос на них возрастет и превысит предложение, что вызовет повышение цен на ценные бумаги и снижение процентной ставки. Падение процентной ставки повлечет за собой увеличение спроса на деньги. До тех пор пока процентная ставка выше r0, эти процессы будут понижать ее уровень и в конечном итоге уравняют величины спроса и предложения денег (Dm = Sm).

Предположим, что процентная ставка упала до r2. Предложение денег останется неизменным. Спрос на них увеличится. В этих условиях люди будут освобождаться от ценных бумаг. Так как альтернативой им служат деньги, то спрос на них возрастет и превысит предложение денег. Это вызовет падение цен на ценные бумаги и рост процентной ставки. Рост процентной ставки повлечет за собой падение спроса на деньги. До тех пор пока процентная ставка ниже r0, эти процессы будут повышать ее уровень и в конечном итоге уравняют величины спроса и предложения денег (Dm = Sm).

28. Банковская система: центральный и коммерческие банкиБанки это эк.институты,кот.обслуж сис-му кредитных отнош.Считается, что первые банки возникли на осн меняльного дела - обмена денег различных городов и стран. Действовавшая у нас до 1986 года банковская сис-а коротко могла быть охарактеризована как одноуровневая. Банковское дело было монополизировано ГосБанком СССР, наряду с кот сущ-ла сеть специализированных банков: Сбербанк, Промстройбанк и др. Последние были, по сущ-ву, филиалами Госбанка.Активное использование кредитных отн-й в рыночном хозяйстве требует развит обширной банковской сети. Для стран с развитой рын эк-кой хар-рно построение банковского сектора как двухуровневого.Двухуровневая банковская система основывается на взаимоотношениях между банками в двух плоскостях: по вертикали и по горизонтали. По вертикали - отношения подчинения между Центральным банком как руководящим, управляющим и контролирующим центром и низовыми звеньями - коммерческими и специализированными банками, другими кредитными институтами; по горизонтали - отношения равноправного партнерства между различными низовыми звеньями.Необходимость создания двухуровневой системы банков обусловлена противоречивым характером рыночных отношений: с одной стороны, они требуют свободы предпринимательства и распоряжения частными финансовыми средствами, и это обеспечивается элементами нижнего уровня банковской системы - коммерческими банками и кредитными учреждениями; с другой стороны, этим отношениям необходимо регулирование: контроль и целенаправленное воздействие, что требует функционирования особого института в виде Центрального банка.В 90-х годах в России была создана двухуровневая банковская система, в основном определены и разграничены функции Центрального банка и коммерческих банков.ф-ии ЦБ:денежная эмиссия. (От латинского «emissio”- выпуск). Центральный банк пользуется монопольным правом выпуска национальных денежных знаков в обращение. Центральный банк осуществляет эмиссию в соответствии с потребностями хозяйственного оборота; функция банка правительства.Центральный банк обязан поддерживать государственные экономические программы, обслуживать бюджетные расчеты, способствовать управлению государственным долгом, проведению денежно-кредитной политики; функция банка банков. Центральный банк является кредитором последней инстанции, он предоставляет национальным кредитным институтам возможность рефинансирования на определенных условиях при временном дефиците у них кредитных ресурсов. Центральный банк является расчетным центром; роль органа надзора за коммерческими банками и финансовыми рынками.Низовое звено банковской системы состоит из сети коммерческих банков, непосредственно выполняющих функции кредитно-расчетного обслуживания клиентов на коммерческих принципах. Основной его составляющей являются универсальные коммерческие банки. Важнейшими их функциями традиционно являются: аккумуляция временно свободных денежных средств, сбережений и накоплений; осуществление и организация расчетов в народном хозяйстве; кредитование отдельных хозяйственных единиц, юридических и физических лиц; учет векселей и операций с ними; хранение финансовых и материальных ценностей; доверительное управление имуществом клиентов (трастовые операции);Операции по аккумулированию временно свободных денег называются пассивными, а рамещение средств, коммерчески выгодное их вложение относят к активныммаржа) и составляет основу доходов банков. операциям. По обоим типам операций в качестве оплаты выступает процент. Процент по активным операциям как правило превышает размер процента по пассивным операциям, разность между этими процентами (Наряду с универсальными коммерческими банками в систему коммерческих банков могут входить и специализированные банки, которые ориентированы на предоставление, в основном, одного-двух видов услуг для большинства своих клиентов.