- •Глава 9. Міжнародні валютні відносини

- •9.1. Поняття "валютні відносини" та "світова валютна система"

- •9.2. "Валюта" і валютний курс

- •9.2.1. Сутність поняття "валюта" і види валют

- •9.2.2. Валютний курс та його кількісні показники

- •9.2.2. Розрахункові види валютних курсів

- •9.2.4. Фіксовані та гнучкі (плаваючі) валютні курси

- •9.2.5. Попит і пропозиція валюти

- •9.2.6. Крос-курс та тристоронній арбітраж

- •9.2.7. Визначення ціни іноземних товарів та послуг в іноземній валюті

- •9.3. Міжнародний валютний ринок

- •9.3.1. Сутність та види валютного ринку

- •9.3.2. Спотовий ринок та обмінний курс "спот"

- •9.3.3. Форвардний ринок та форвардний курс

- •9.3.4. Ф'ючерсний ринок та ф'ючерсний курс

- •9.3.5. Валютні опціони

- •9.3.6. Спекулятивні валютні операції

- •9.3.7. Валютні ризики

- •9.3.8. Урядове втручання в діяльність валютних ринків

- •9.3.9. Ринок євровалют

- •Глава 10. Валютні відносини та платіжний баланс

- •10.1. Міжнародні розрахунки та їхні основні форми

- •10.2. Платіжний баланс та його структура

- •10.3. Балансування статей платіжного балансу

- •10.4. Стан платіжного балансу та позиції національної валюти

- •10.5. Проблеми конвертованості національної валюти та шляхи їх вирішення

- •Глава 11. Валютна політика

- •11.1. Варіанти валютної політики

- •11. 2. Система "золотого стандарту". Бреттон-вудська валютна система

- •11.3. Принципи Ямайської валютної системи

- •11.4. Вибір конкретної валютної політики

- •11.5. Валютна політика України

11.4. Вибір конкретної валютної політики

У сфері сучасних валютних відносин змагаються дві тенденції. З одного боку - прагнення до більш тісного безперервного погодження економічної політики, колективного контролю під егідою МВФ за макроекономічними показниками розвитку національних економік для досягнення стабільності і "передбаченості" валютних курсів. Таке прагнення існує об'єктивно як реакція на зростаючу взаємозалежність економіки країн світу, породжену процесами інтернаціоналізації та інтеграції виробництва і капіталу. З іншого боку - прагнення захиститись від зовнішнього втручання (головним чином МВФ та США) у внутрішньо-економічний розвиток, зберегти самостійний курс у галузі національної економічної політики, не допустити ущемлення суверенітету .

В різних країнах та регіонах ці тенденції виявляються з різною силою. Цим і визначається значною мірою як можливість, так і ефективність застосування того чи іншого валютного режиму. Не можна визначити валютну політику, яка була б найкращою одночасно для всіх країн. Відтак постає питання про вибір конкретної політики в тій чи іншій ситуації залежно від завдань (проблем), котрі стоять перед країною або групами країн. Ця особливість сучасних валютних відносин і зафіксована в принципах Ямайської валютної системи, яка допускає багатоваріантність валютних режимів, що дозволяє як фіксовані, так і плаваючі валютні курси або їх змішаний варіант.

Проблему вибору валютної політики ми розглядаємо під кутом зору порівняльних переваг і недоліків тієї чи іншої валютної політики в різних ситуаціях. Спочатку порівняємо системи фіксованих і плаваючих курсів, потім - регульованого і вільного плавання.

За деякими параметрами і за визначених умов фіксовані валютні курси (ФВК) мають перевагу перед плаваючими або гнучкими курсами. ФВК зменшують ризик і невизначеність міжнародних торговельних та фінансових угод, але вони не усувають впливу змін попиту і пропозиції на валютний курс. Відтак для підтримання паритету держава повинна мати можливість впливати на співвідношення попиту і пропозиції валюти. Якщо країна має в наявності достатні резерви (золото, іноземну валюту), якщо дисбаланс платіжного балансу є тимчасовим, а фіксовані валютні паритети далеко не відірвались від курсу рівноваги, то ФВК забезпечують стабільність валютного ринку. Якщо ж немає достатніх резервів для "фінансування" дефіциту платіжного балансу, то потрібен контроль над торговельними та фінансовими потоками, тобто стримування імпорту і заохочення експорту, справляння спеціальних податків з відсотків і дивідендів, отримуваних зарубіжними інвесторами, обов'язковий продаж експортерами іноземної валюти державі і наступний її розподіл між імпортерами. Але така практика має, як правило, негативні наслідки: відбувається скорочення обсягу і деформація (порушення економічної доцільності, що ґрунтується на принципі порівняльних переваг) міжнародної торгівлі, дискримінації окремих імпортерів, "чорний ринок" іноземної валюти тощо. Можна добитися стабільності валютного ринку шляхом проведення обмежувальної податкової та грошової політики, котра відносно знижує рівень національного доходу і підвищує відсоткові ставки. Однак ці заходи, стабілізуючи валютний курс, разом з тим призводять до падіння обсягів виробництва, до безробіття та інфляції. Отже, життєздатність ФВК залежить від наявності згаданих умов. Якщо їх немає, то ефективними й є плаваючі валютні курси.

Перевагою гнучких (плаваючих) валютних курсів є те, що вони внаслідок вільного коливання попиту і пропозиції на валюту, автоматично коригуються таким чином, що в кінцевому підсумку відбувається вирівнювання дебету і кредиту платіжного балансу (усунення незбалансованості платежів). Водночас використання плаваючих курсів породжує більшу, ніж при ФВК, невизначеність і ризик як торговельної, так і інвестиційної діяльності. При падінні інтернаціональної вартості валюти країни умови торгівлі погіршуватимуться, оскільки потрібно буде експортувати більший обсяг товарів і послуг для оплати певного обсягу імпорту. При значних коливаннях валютного курсу виникає додатковий ризик у здійсненні закордонних інвестицій.

Зміна інтернаціональної вартості валюти призводить також до нестабільності економіки країни. Справа в тому, що існує взаємозв'язок між змінами інтернаціональної вартості валюти (зниження або підвищення), інфляцією та безробіттям. Якщо інтернаціональна вартість валюти в умовах повної зайнятості знижується, то виникають інфляційні тенденції. Це відбувається з двох причин: 1) підвищується попит на товари даної країни, тобто збільшується частка чистого експорту в сукупних витратах, що викликає породжену попитом інфляцію, і 2) ціни на весь імпорт підвищаться. Якщо відбудеться подорожчання валюти, то скоротиться експорт і збільшиться імпорт, що може викликати безробіття.

Тепер порівняємо фіксовані і плаваючі валютні курси з точки зору загрози дестабілізуючих валютних операцій.

Дестабілізуюча спекуляція на валютному ринку можлива за будь-яких валютних режимів. За ФВК вона менш імовірна, ніж за плаваючих валютних курсів у тому випадку, якщо уряд серйозно має намір і можливість підтримати валютний курс на фіксованому рівні. Водночас система фіксованих, але періодично змінюваних валютних курсів (Бреттон-вудська система) створює можливість спекулянтам вести "односторонню гру" на валютному ринку, атакувати ті валюти, на які очікує девальвація або ревальвація. При очікуванні девальвації спекулянти продають валюту на короткостроковому форвардному ринку і, якщо їх очікування виправдовуються, вони отримують значний прибуток, викуповуючи валюту після девальвації за зниженим курсом. Коли валюта купується за високу ціну і продається за низькою (в очікуванні подальшого підвищення або зниження), то такі операції стабілізують валютного ринку.

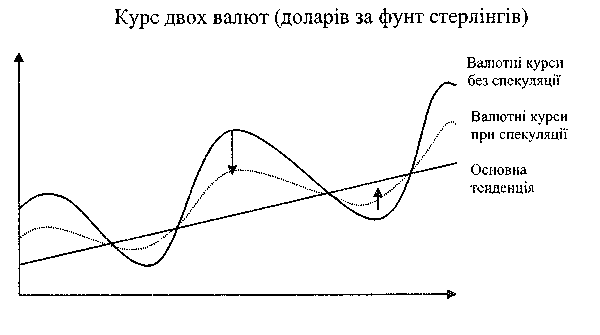

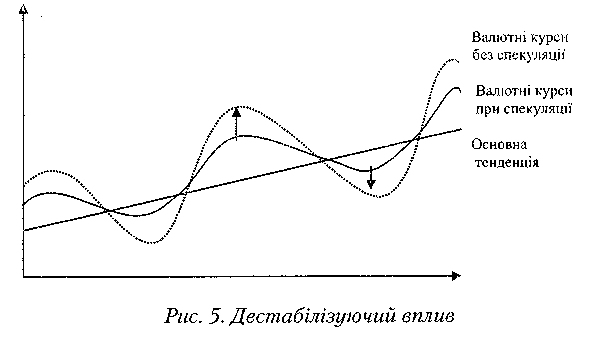

При системі плаваючих курсів відбувається переважно "двостороння гра": валютний курс може піти і вгору, і вниз від очікуваного рівня, оскільки поточний курс "спот" являє собою курс рівноваги, а не штучно встановлений офіційний паритет, який не відображає реального співвідношення ринкових сил. В умовах чистого плавання спекуляція, як правило, дає стабілізуючий ефект, оскільки, за твердженням М. Фрідмана, "Валютні операції, що стабілізують ринок, дозволяють робити гроші, а дестабілізуючі - їх втрачати. Насамкінець дестабілізуючі обстановку учасники за свою поведінку витісняються з ринку. Коли валюта продається в основному в період підвищення її ціни вище головної трендової лінії і, навпаки, купується, коли ціна опускається нижче цієї лінії, спекулятивні операції справляють стабілізуючий вплив на валютні курси, тобто сприяють руху валютних курсів до їх рівноважного тренду (Рис. 1.6.). Але це стосується, головним чином, чистого плавання валютних курсів. Інше становище, як ми далі побачимо, складається за системи керованого плавання. Стабілізуючий і дестабілізуючий вплив спекулятивних операцій ілюструють два рисунки: 1.6 та 1.7.

На рис. 1.6. дилери, що сприяють відновленню рівноваги, отримують прибуток тому, що вони закуповують за низькою ціною і продають за високою протягом всього циклу руху валютного курсу. На рис. 1.7. дилери дестабілізують становище і втрачають гроші, оскільки купують за більш високим курсом, ніж продають.

Це, звичайно, не означає, що на валютному ринку не проводяться дестабілізуючі операції і що вони не можуть принести прибуток. На валютних ринках вони траплялись, трапляються і можуть трапитись у майбутньому. Але досвід показує, що серед валютників, що дестабілізують обстановку, "коефіцієнт смертності" вище, ніж серед тих, хто прагне вести операції у відповідності з лінією рівноваги.

Якщо порівняти систему чистого плавання і керованого плавання, то історичний досвід застосування системи показує, що небезпека спекуляцій вища за системи керованого плавання, ніж за системи чистого плавання валютних курсів. П.Х.Ліндерт стверджує, що "найінтенсивніші спекулятивні хвилі, що мають негативний ефект, виникають при режимі, який керується державними органами. Фактично винуватцями дестабілізації ринку виступають саме державні орган".

Курс двох валют (доларів за фунт стерлінгів)

Прагнення до валютної стабілізації спонукає державні валютні органи (центральні банки) проводити значні валютні операції в одному напрямку (так зване "брудне плавання"). Спроби підтримати курс, який уже не відповідає курсу рівноваги, за допомогою валютних інтервенцій призводить до валютних втрат держави і перекачування прибутку до рук валютників, що проводять дестабілізуючі валютні операції. Центральний банк, що здійснює валютні Інтервенції на підтримку нереальних валютних курсів, виступає, по суті, як спекулянт, що дестабілізує валютний ринок, оскільки протягом тривалого часу проводити таку політику неможливо, адже вона призводить до дедалі більших валютних втрат, збільшує витратну частину державного бюджету. Приватні учасники ринку користуються тим, що уряд підтримує нереалістичний курс і отримує прибуток, а держава втрачає валюту.

Ми можемо зробити висновок, що дестабілізуючій спекуляції найчастіше піддаються фіксовані валютні курси в умовах фундаментальної незбалансованості економіки і курси, які перебувають у керованому плаванні за наявності сильної інфляції і нестабільності державної валютної політики.

Дестабілізуюча роль державних органів особливо деструктивна і призводить до негативних соціальних наслідків у тих випадках, коли обстановка в країні нестабільна, а уряд немає достатніх резервів для стабілізації політики, наявним є хронічний дефіцит платіжного балансу і бюджету, сильна інфляція. Це доводить не лише історичний досвід, але й досвід встановлення фіксованого курсу карбованця, котрий коштував платникам податків 1 млрд. дол., і так званий "чорний вівторок" у Росії.

Важливим аспектом проблеми вибору валютної політики є визначення взаємозв'язку того чи іншого валютного режиму з інфляцією і безробіттям, станом економіки та бюджетною, грошово-кредитною і податковою політикою, що проводиться урядом.

При режимі ФВК необхідність підтримувати курс стримує інфляцію. Перехід до плаваючих валютних курсів найчастіше призводить до інфляційної політики, оскільки в цьому випадку немає стримуючого чинника надмірної емісії грошей.

Вибір режиму валютних курсів залежить від того, яку мету переслідує економічна політика. В ситуації, коли основною метою стає досягнення повної зайнятості, а інфляції особливого значення не надається, перевага може бути віддана плаваючим валютним курсам. Тоді ж, коли ставиться мета уникнути інфляції, переважатимуть фіксовані валютні курси. По суті, проблема порівняльних переваг ПВК значною мірою зводиться до проблеми оптимального сполучення безробіття та інфляції.

Далі, вибір тієї чи іншої валютної політики визначається ступенем залежності національної економіки від процесів, що відбуваються у світовому господарстві. Якщо країна більшою мірою піддається загрозі внутрішньої нестабільності і меншою залежить від зовнішньої, то для неї, як правило, переважаючими є фіксовані валютні курси. У випадку, коли економіка країни в здебільшого залежить від світового ринку, а внутрішня економічна обстановка і національна макроекономічна політика відносно стабільні, перевага надається плаваючим валютним курсам.

Нарешті, в плаваючих валютних курсах більше зацікавлені країни з дефіцитом платіжного балансу, і країни, що віддають перевагу незалежності в проведенні грошово-кредитної та бюджетної політики. У загальному вигляді можна сказати, що в умовах сучасного світу до вибору валютної політики потрібно підходити з точки зору оптимального поєднання її оцінки як інструменту економічної інтеграції і засобу захисту національної економіки від негативних, руйнівних впливів з боку світового господарства.