- •Глава 9. Міжнародні валютні відносини

- •9.1. Поняття "валютні відносини" та "світова валютна система"

- •9.2. "Валюта" і валютний курс

- •9.2.1. Сутність поняття "валюта" і види валют

- •9.2.2. Валютний курс та його кількісні показники

- •9.2.2. Розрахункові види валютних курсів

- •9.2.4. Фіксовані та гнучкі (плаваючі) валютні курси

- •9.2.5. Попит і пропозиція валюти

- •9.2.6. Крос-курс та тристоронній арбітраж

- •9.2.7. Визначення ціни іноземних товарів та послуг в іноземній валюті

- •9.3. Міжнародний валютний ринок

- •9.3.1. Сутність та види валютного ринку

- •9.3.2. Спотовий ринок та обмінний курс "спот"

- •9.3.3. Форвардний ринок та форвардний курс

- •9.3.4. Ф'ючерсний ринок та ф'ючерсний курс

- •9.3.5. Валютні опціони

- •9.3.6. Спекулятивні валютні операції

- •9.3.7. Валютні ризики

- •9.3.8. Урядове втручання в діяльність валютних ринків

- •9.3.9. Ринок євровалют

- •Глава 10. Валютні відносини та платіжний баланс

- •10.1. Міжнародні розрахунки та їхні основні форми

- •10.2. Платіжний баланс та його структура

- •10.3. Балансування статей платіжного балансу

- •10.4. Стан платіжного балансу та позиції національної валюти

- •10.5. Проблеми конвертованості національної валюти та шляхи їх вирішення

- •Глава 11. Валютна політика

- •11.1. Варіанти валютної політики

- •11. 2. Система "золотого стандарту". Бреттон-вудська валютна система

- •11.3. Принципи Ямайської валютної системи

- •11.4. Вибір конкретної валютної політики

- •11.5. Валютна політика України

10.2. Платіжний баланс та його структура

Отже, ми з'ясували, що міжнародні розрахунки по операціях зовнішньої торгівлі і міжнародному руху чинників виробництва опосередковуються валютними відносинами. Всі ці операції віддзеркалюються в платіжному балансі країни.

Платіжний баланс країни становить систематичний запис та оцінку операцій, пов'язаних з отриманням і виплатою грошових коштів між резидентами цієї країни і резидентами решти світу. В США резидентами вважаються всі урядові установи, корпорації, фінансові інститути і громадяни, які постійно проживають у країні.

Якщо корпорація має зарубіжне відділення або філію, то вони вважаються нерезидентами. В Німеччині до резидентів відносять не лише громадян країни, а й іноземних підприємців, які влаштувались у ФРН.

До операцій отримання грошових коштів входить:

1) експорт товарів і послуг (включаючи перевезення й туризм);

2) отримання доходу від іноземних інвестицій;

3) приплив капіталу, тобто придбання зарубіжними компаніями внутрішніх активів країни. До операцій виплат грошових коштів належать:

1) імпорт товарів і послуг;

2) відплив капіталу, тобто придбання резидентами зарубіжних активів.

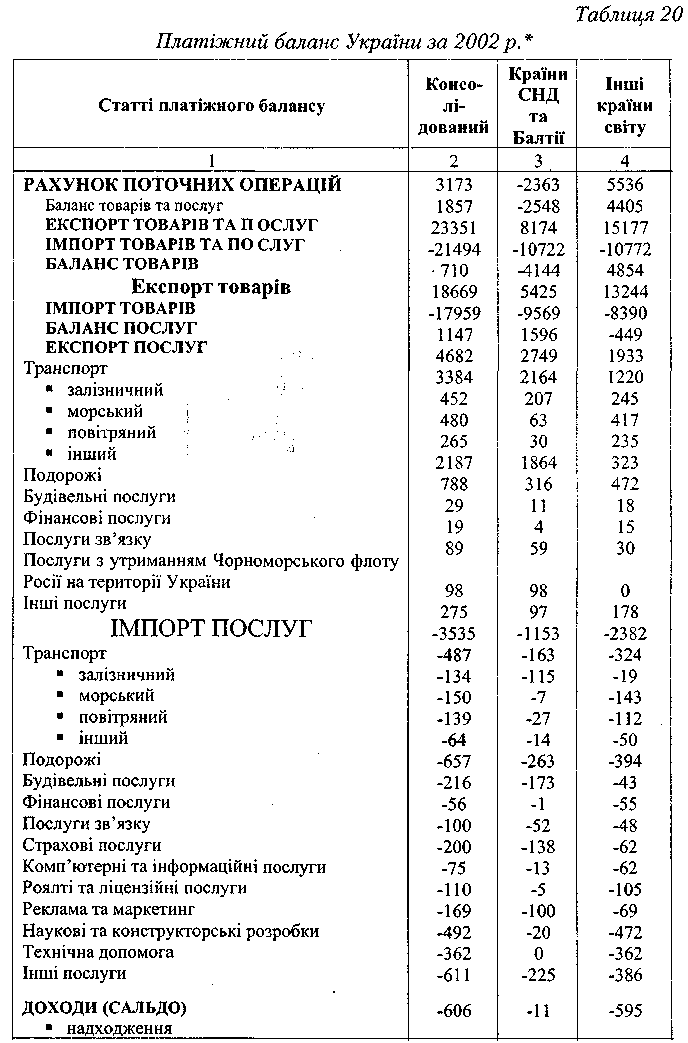

Як ілюстрацію візьмемо стандартне подання платіжного балансу, що звичайно використовується МВФ, і платіжний баланс України за 2002 р. (див. табл. 19, 20 ).

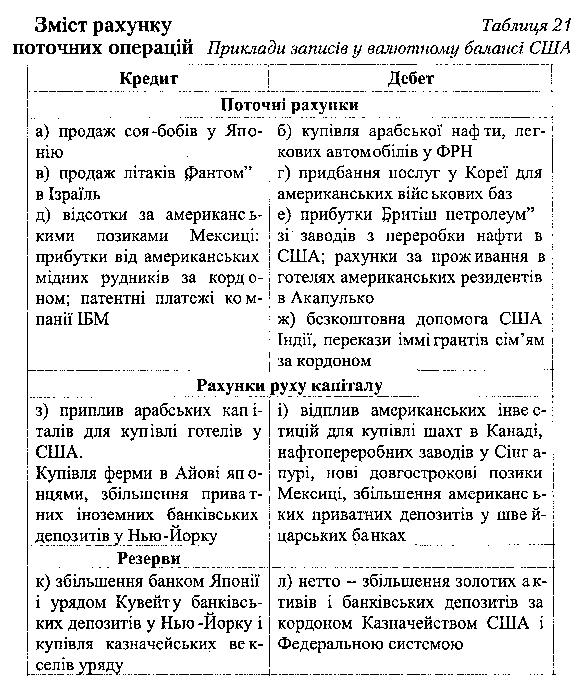

Платіжний баланс, як і будь-який інший, має дві сторони: статті дебету і статті кредиту. Статті кредиту є плюсовими статтями (+), вони відображають операції "експортного типу" (1, 4, 7, 10), за якими країна отримує, "заробляє" іноземну валюту. Статті дебету є мінусовими статтями (-), вони відображають операції "імпортного типу" (2, 5,8, 11), за якими іноземна валюта витрачається. Кредит показує приплив іноземної валюти, тобто її пропозицію, дебет - витрачання іноземної валюти, тобто попит на неї (див. табл. 21).

Платіжний баланс складається з трьох частин:

• "Рахунок поточних операцій";

• "Рахунок операцій з капіталом та фінансових операцій";

• "Рахунок офіційних резервів".

Таблиця 19

Стандартне подання платіжного балансу (в доларах, дані умовні)

|

Дебет |

Кредит |

Чистий дебет (-) Або кредит (+) |

А. Поточний рахунок |

|

|

|

1. Товари |

600 |

500 |

|

|

|

25 |

|

Чистий товарний торговельний баланс |

|

|

- 75 |

2. Послуги |

|

|

|

а) Транспортні перевезення |

100 |

50 |

|

б) Туристичні послуги |

75 |

60 |

|

в) Інвестиції |

50 |

100 |

|

г) Інше |

25 |

50 |

|

Чистий баланс товарів та послуг |

|

|

- 65 |

3 . Односторонні перекази |

75 |

25 |

|

Чистий баланс поточного рахунку |

|

|

- 115 |

Б. Рахунок руху капіталу |

100 |

50 |

|

1 . Довготерміновий капітал |

25 |

50 |

|

а) Прямі інвестиції |

500 |

600 |

|

б) Портфельні інвестиції |

260 |

250 |

|

2. Короткотерміновий капітал |

25 |

50 |

|

|

50 |

100 |

|

Чистий баланс руху капіталу |

|

|

±215 |

В. Рахунок офіційних резервів |

|

|

|

1 . Монетарне золото (нетто) |

50 |

25 |

|

2. Інші резервні активи (нетто) |

5 |

100 |

|

3. Зобов'язання перед іноземними |

100 |

15 |

|

центральними банками |

|

|

|

(нетто) |

|

|

|

Чистий баланс офіційних резервів |

|

|

|

Чисті помилки і пропуски |

10 |

|

- 90 |

Загальні дебет і кредиті |

2050 |

2050 |

- 10 |

Перша частина платіжного балансу - "Рахунок поточних операцій" - включає такі статті: на стороні кредиту - товарний експорт, експорт послуг, чисті доходи від інвестицій; на стороні дебету - товарний імпорт, імпорт послуг, чисті грошові перекази. Поточний платіжний баланс включає операції, які завершуються протягом даного періоду. Відображаючись у платіжному балансі, в наступні періоди вони не мають на нього ніякого впливу.

Розглянемо детальніше основні види поточних операцій .

1. Під товарами маються на увазі група статей платіжного балансу, яка підсумовує за ринковими цінами експорт і імпорт звичайних товарів, товарів для подальшої обробки (товари, що перетинають кордон з метою подальшої обробки, після чого вони повертаються до країни - власника товару), ремонт товарів (вартість ремонту пересувного устаткування), придбання товарів у портах транспортними організаціями (паливо, продовольство, матеріальні за паси, допоміжні матеріали).

2. Послуги, які надаються резидентами нерезидентам, включають:

• транспортні послуги (вантажні та пасажирські перевезення всіма видами транспорту, супутні послуги, допоміжні послуги, до яких відносяться оренда транспортних засобів разом з екіпажем, складування, навантажування, розвантажування, технічне обслуговування транспортних засобів, лоцманські послуги, комісійні виплати, агентські послуги, пов'язані з пасажирськими і вантажними перевезеннями);

• поїздки (вартість усіх видів товарів та послуг, придбаних приїжджими: платежі за туристичні путівки, за проживання в готелі, придбання товарів особистого користування, приватні перекази з-за кордону на користь нерезидентів, готівкова валюта, продана на відрядження, та ін.);

• послуги зв'язку (телекомунікаційні, телефонні, радіомовлення, електронна пошта, супутниковий, телексний, телевізійний зв'язок, поштові послуги);

• будівельні послуги (будівництво об'єктів, монтаж устаткування, ремонт будівель і споруд);

• страхові послуги (види страхування, котрі здійснюються резидентами для нерезидентів);

• фінансові послуги (послуги фінансових посередників, отримання або виплати комісійних за операції з акредитивами, банківськими акцептами, цінними паперами, за управління активами, фінансовий лізинг, обслуговування кореспондентських рахунків тощо);

• інші послуги (комп'ютерні, інформаційні, роялті та ліцензійні послуги, послуги приватним особам, послуги в сфері культури і відпочинку, урядові послуги, тобто зовнішньоторговельні операції посольств, консульств, військових представництв, а також різноманітні види ділових, професійних, технічних і пов'язаних з науково-дослідницькою діяльністю послуг).

3. Доходи - це група статей, яка включає платежі між резидентами і нерезидентами, пов'язані з оплатою праці нерезидентів і операції, пов'язані із замовленнями на інвестиції.

Оплата праці включає заробітну плату та інші виплати, отримані працівниками і службовцями за межами країни, резидентами яких вони є, що виконані ними для резидентів інших країн.

Доходи від інвестицій поділяються на:

• доходи від прямих інвестицій: від паєвої участі в капіталі компанії (дивіденди, розподілений і нерозподілений прибуток зарубіжних відділень, реінвестований прибуток); відсотки по боргових зобов'язаннях (відсотки, сплачувані прямому інвестору підприємством прямого інвестування і навпаки);

• доходи від портфельних інвестицій: рух коштів між резидентами і нерезидентами в результаті купівлі і продажу акцій, облігацій, довгострокових цінних паперів, державних векселів та інших інструментів фінансового ринку;

• доходи від інших інвестицій: відсотки (надходження і виплата) по інших фінансових вимогах і зобов'язаннях (відсотки по депозитах, позиках від МВФ).

Поточні трансфери. Ця стаття відображає операції міждержавного передання матеріальних ресурсів, коли в обмін країна не отримує ніякого вартісного еквівалента. Залежності від напрямку трансфери відображаються лише по кредиту або дебету.

До поточних трансферів відносяться: грошові трансферти урядам на фінансування витрат, гуманітарна допомога, регулярні внески міжнародним організаціям, оплата урядом або міжнародними організаціями витрат на надання технічної допомоги.

Цей рахунок фіксує рух капіталу, за допомогою якого фінансується експорт та імпорт товарів і послуг, і поділяється на рахунок операцій з капіталу і фінансовий рахунок.

Рахунок операцій з капіталом відображає капітальні трансферти і придбання/продаж нематеріальних не фінансових активів.

Капітальні трансферти - це трансферти, які передбачають передавання права власності на основний капітал. До них належать інвестиційні трансферти (кошти, що передаються однією країною іншій з метою оплати купівлі основного капіталу: будинків, споруд, аеродромів, аеропортів, мережі зв'язку, лікарень тощо); трансферти, що пов'язані з міграцією (вартісна оцінка майна мігрантів, яке перевозиться з країни в країну), акумулювання боргу кредитором (списання всієї або частини суми боргу корпорацій банком); приватні пожертвування на інвестиційні цілі (наприклад, переказ спадку, заповіданого на фінансування будівництва лікарень).

Зміст рахунку операцій з капіталом та фінансових операцій

Стаття "Придбання / продаж нематеріальних не фінансових активів" охоплює операції з активами, які не є результатом виробництва (земля, її надра), а також нематеріальні, невідчутні активи (придбання патентів, торговельних знаків, авторських прав).

Зміст рахунку офіційних резервів

Фінансовий рахунок включає операції по прямому і портфельному інвестуванню.

Облік прямих інвестицій здійснюється залежно від їх спрямованості: окремо показують інвестиції резидентів за кордон (відплив капіталу) і інвестиції нерезидентів у внутрішню економіку (приплив капіталу).

Портфельні інвестиції поділяються на дві групи: операції з іноземними цінними паперами і вітчизняними цінними паперами.

Операції з портфельними інвестиціями поділяються на операції з цінними паперами, що забезпечують участь у капіталі (акції, сертифікати участі, АДР), операції з борговими зобов'язаннями (облігації, інструменти грошового ринку, тобто казначейські зобов'язання, векселі, банківські акцепти, фінансові деривативи, тобто опціони, варанти, ф'ючерси).

Баланс руху капіталів включає операції, які в наступні періоди впливають на платіжний баланс внаслідок надходження прибутку або повернення інвестицій, здійснених у попередні періоди.

При розгляді рахунків руху капіталу слід звернути увагу на те, що звичайно надання кредитів за кордон називають "експортом капіталу", а іноземні позики - "імпортом капіталу". Однак кредитування іноземців є імпортною операцією, оскільки інвестиції в інші країни (відплив капіталу) означають витрачання валюти, зменшення резервів, а відтак відображаються на стороні дебету. Отримання кредиту (приплив капіталу) є експортною операцією, оскільки іноземні інвестиції збільшують запаси (резерви) іноземної валюти, і тому відображаються на стороні кредиту. Відтак, якщо експорт товарів збільшує, а імпорт зменшує запаси (резерви) іноземної валюти, то відплив (вивіз) капіталів, тобто інвестиції в інші країни, означають витрачання, зменшення резервів іноземної валюти, а приплив (ввезення) капіталів, тобто інвестиції з інших країн, збільшує запаси іноземної валюти.

Третя частина платіжного балансу - "Рахунок офіційних резервів" - служить для регулювання "незбалансованості" платіжного балансу з поточних операцій і руху капіталу, а також для підтримання необхідного курсу національної валюти (фіксованого курсу і регулювання короткострокових коливань плаваючих валютних курсів).

Рахунок поточних операцій і рахунок операцій з капіталом і фінансових операцій, за винятком короткострокового капіталу і резервних активів, разом становлять базовий баланс.

Баланс офіційних резервів включає операції з резервними активами.

Резервні активи - це іноземні високоліквідні активи країни, котрі знаходяться під контролем органів грошово-кредитного регулювання і можуть бути в будь-який момент використані для регулювання "незбалансованості" платіжного балансу по поточних операціях і руху капіталу, а також для підтримання необхідного курсу національної валюти.

Резервні активи включають:

• монетарне золото, яке перебуває в розпорядженні центрального банку або уряду країни і може бути реалізоване на світових ринках золота або міжнародним організаціям за іноземну валюту;

• спеціальні права запозичення (СПЗ) - резервний акти», що випускається МВФ, який розподіляється між країнами-членами у відповідності з їхніми квотами. Він використовується для придбання іноземної валюти, надання кредитів і здійснення платежів;

• резервну позицію в МВФ, тобто суму резервної частки країни в капіталі МВФ (становить 25% квоти країни в капіталі фонду);

• валютні активи, які складаються з іноземної валюти, банківських депозитів, урядових цінних паперів, акцій підприємств, фінансових деривативів. Валютні активи в структурі резервних активів мають найбільшу питому вагу;

• інші вимоги, які включають решту вимог в іноземній валюті.

Чинники, що впливають на стан платіжного балансу

В платіжному балансі у зведеному вигляді представлені чинники, що сприяють збільшенню попиту на іноземну валюту (статті колонки "дебет": імпорт товарів і послуг, витрати туристів, допомога й позики іноземним державам) і збільшують пропозицію іноземної валюти (статті колонки "кредит": експорт товарів і послуг, позики, що надаються країні, тощо). Відтак аналіз платіжного балансу дозволяє робити висновок про доходи, отримувані країною від інших країн, і платежі іншим країнам, про пропозиції і попит на ту чи іншу валюту, про суб'єкти міжнародних відносин, в руках яких акумулюються валюти, про тих, хто хоче продати, і тих, хто хоче купити валюту. Платіжний баланс говорить про стан офіційних резервів іноземної валюти, про позиції національної валюти і спроможності країни платити за своїми зобов'язаннями. В кінцевому підсумку в платіжному балансі відображається стан національної економіки та її місце в системі світогосподарських зв'язків. Така інформація необхідна для вибору варіанту формування грошової, податкової й валютної політики, адекватної соціально-економічним і політичним умовам даної країни. Необхідна вона і міжнародному фінансовому менеджменту при виробленні фінансової політики в рамках фірми для з'ясування позиції тієї чи іншої валюти на світовому ринку, тенденцій руху валютних курсів. Відтак фінансовий менеджер повинен уміти читати й аналізувати платіжний баланс.

На платіжний баланс країни впливають чотири економічні сили: темп інфляції, реальний рівень зростання ВВП, відсоткові ставки, валютний курс "спот".

Порівняльне підвищення рівня цін у країні позначається на конкурентоспроможності її товарів і послуг. Товари і послуги, які виробляються всередині країни, виявляються дорогими для покупців зарубіжжя. Внаслідок цього відбувається скорочення експорту. Водночас збільшується імпорт через підвищення рівня цін на вітчизняні товари. Це означає зменшення припливу і збільшення відпливу валюти.

Високі темпи ВВП також приводять до збільшення імпорту товарів і послуг. Це пояснюється тим, що високі темпи зростання ВВП означають підвищення рівня доходів усередині країни, частина яких витрачатиметься на імпорт.

Рівні відсоткових ставок впливають на рух капіталу. Підвищення відсоткових ставок може спричинити приплив капіталів, зниження - відплив.

В умовах плаваючих валютних курсів високий поточний курс "спот" іноземної валюти перешкоджає проведенню імпортних операцій і сприяє проведенню експортних. Низький валютний курс сприяє імпорту і перешкоджає експорту.