- •15. Взаимосвязь модели ad-as и кейнсианской модели совокупных доходов и расходов.

- •47. Деловые циклы и эк.Рост

- •48. Показатели, типы и факторы экономического роста.

- •49. Неокейнсианские теории экономического роста.

- •50. Неоклассические теории экономического роста. Производственная функция Кобба-Дугласа. Модель р. Солоу.

- •51. Золотое правило» Фелпса

- •54.Социальная политика:содержание, направления, принципы и уровни

- •55.Уровень и качество жизни.Бюджет прожиточного минимума.Доходы населения

- •56.Проблема неравенства в распределении дохода.Проблема бедности.

- •57,58.Обеспечение соц.Справедливости.Соц.ЗащитаМодели соц.Политики

11,12. Инвестиции. Функция спроса на инвестиции. Планируемые и фактические инвестиции. Мультипликатор инвестиций.

Основные типы инвестиций: Производственные инвестиции; Инвестиции в товарно-материальные запасы; Инвестиции в жилищное строительство.

Фактические и планируемые инвестиции: фактические инвестиции включают планируемые фирмами инвестиции и незапланированные инвестиции. незапланированные инвестиции представляют собой непредусмотренные изменения инвестиций в товарно-материальные запасы.

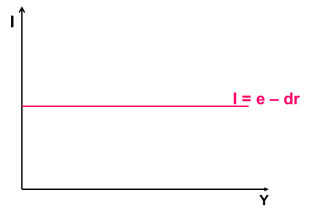

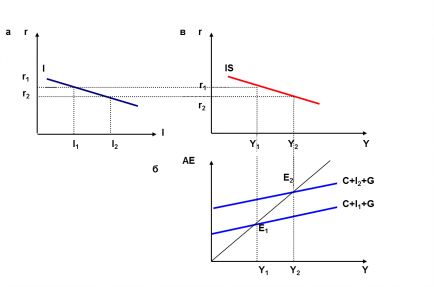

Функция автономных инвестиций: I = e – di,где:е – автономные инвестиционные расходы, определяемые внешними экономическими факторами; i – реальная ставка процента;d – эмпирический коэффициент чувствительности инвестиций к динамике ставки процента

График функции автономных инвестиций:

Функция инвестиций (включая индуцированные инвестиции): I = e – dr + γY,где е – автономные инвестиционные расходы, определяемые внешними экономическими факторами; r – реальная ставка процента;d – эмпирический коэффициент чувствительности инвестиций к динамике ставки процента; γ – предельная склонность к инвестированию.

Предельная склонность к инвестированию: Доля прироста расходов на инвестиции в любом изменении дохода:γ = ΔI/ΔY,где γ – предельная склонность к инвестированию; ΔI – прирост величины инвестиций; ΔY – прирост дохода.

График функции инвестиций (включая индуцированные инвестиции):

Факторы нестабильности инвестиций:Продолжительные сроки службы оборудования;Нерегулярность инноваций;Изменчивость прибылей;Изменчивость экономических ожиданий;Циклические колебания ВВП.

Нестабильность инвестиций обусловливает значительные колебания величины совокупных расходов и совокупного спроса,которые усиливаются эффектом мультипликации.

Мультипликатор инвестиций:Характеризует пропорцию изменения ВВП в результате изменения инвестиций на одну денежную единицу. Мультипликатор автономных инвестиций равен:1/(1 – MPC)

Мультипликатор инвестиций (пример): 100 ден. ед. MPC х 100 ден. ед.MPC2 х 100 ден. ед.MPC3 х 100 ден. ед.… MPCn х 100 ден. ед. 100(1 + MPC + MPC2 + MPC3 + MPCn)

13. Равновесный объем производства в кейнсианской модели: определение его методами сопоставления совокупных доходов и совокупных расходов и инвестиций и сбережений.

Определение равновесного объема производства методом сопоставления совокупных доходов и расходов:

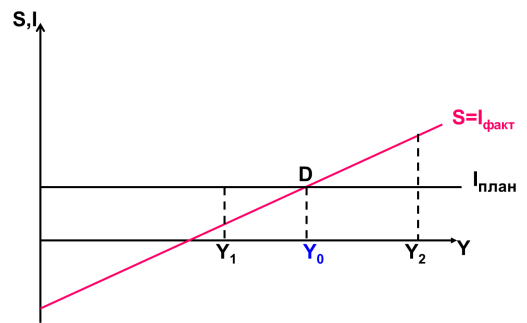

Определение равновесного объема производства методом сопоставления сбережений и инвестиций:

Графическая интерпретация мультипликатора инвестиций:

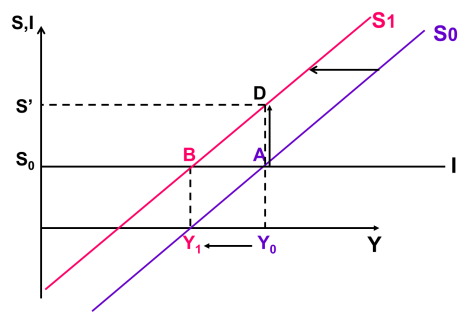

Парадокс бережливости:

Попытка общества больше сберегать оборачивается таким же или меньшим объемом сбережений

Парадокс бережливости (сбережения остаются теми же)

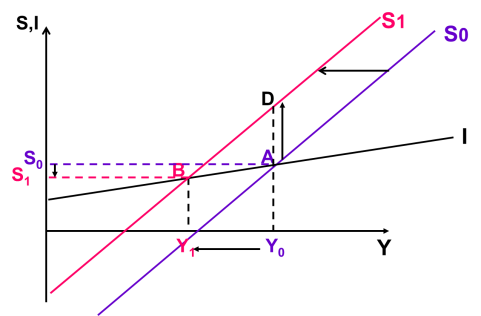

Парадокс бережливости (сбережения уменьшаются):

Рост сбережений при росте инвестиций

14. Равновесие ВВП в условиях полной занятости (потенциальный уровень реального ВВП). Рецессионный (дефляционный) и инфляционный разрывы. Государство в кейнсианской модели.

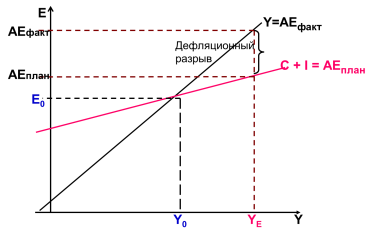

Рецессионный (дефляционный) разрыв:

Величина дефляционного разрыва равна разнице между фактическими совокупными расходами при уровне национального производства при полной занятости и запланированными совокупными расходами при уровне национального производства при полной занятости.

Инфляционный разрыв:

Величина ифляционного разрыва равна разнице между запланированными совокупными расходами при уровне национального производства при полной занятости и фактическими совокупными расходами при уровне национального производства при полной занятости.

Важнейший вывод Кейнса: Величина совокупного спроса может быть недостаточной, чтобы обеспечить равновесие экономики при уровне производства при полной занятости, и в этом случае возникает спад национального производства и безработица,или избыточной, что приводит к развитию инфляции.

Y0 = YE – оптимальной равновесие, Y0 < YE – дефляционный разрыв, Y0 > YE – инфляционный разрыв

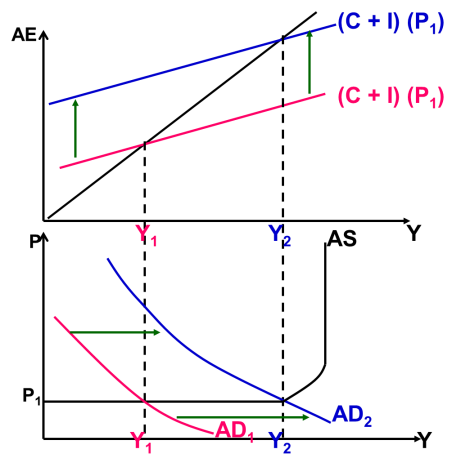

15. Взаимосвязь модели ad-as и кейнсианской модели совокупных доходов и расходов.

Кривая совокупного спроса: 1.эффект богатства(Уровень цен растет – покупательная способность накопленных денежных активов снижается – население становится беднее и сокращает свои расходы – совокупный спрос уменьшается – реальный уровень производства снижается)2.эффект процентной ставки:ур-нь цен растет, а ден.масса в обращении неизменна – трансакционный спорс на деньги растет – ставка% растет, инвестиции уменьш. – совок спрос уменьш. – реальн ур пр-ва сниж

Построение кривой совокупного спроса

Сдвиг кривой совокупного спроса

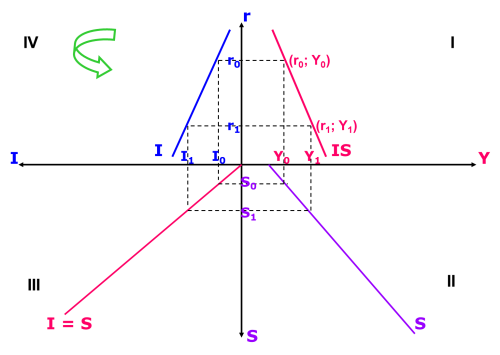

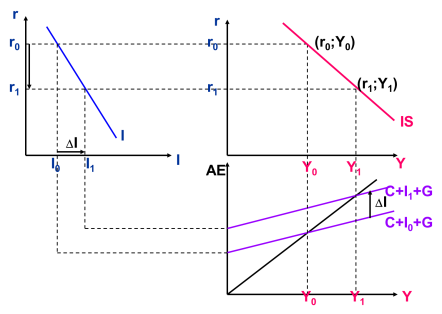

16. Равновесие на рынке товаров и услуг. Кривая «инвестиции - сбережения» (кривая IS). Интерпретация наклона и сдвигов кривой IS.

Равновесие товарного рынка: 1. S = - a + (1 - b)YD. Функция сбережения является прямым следствием кейнсианской гипотезы относительно функции потребления.2. I = e – dr. Инвестиции не рентабельны сами по себе, они становятся рентабельными при определенной норме процента. Если последняя возрастает, капиталовложения снижаются, и наоборот.3. S = - a + (1 - b)YD , I = e – dr, S = I

Равновесие на рынке товаров и услуг:

Равновесие на рынке товаров и услуг:

Кривая IS представляет собой геометрическое место точек всех возможных комбинаций процентной ставки и совокупного дохода (выпуска), соответствующих равновесному состоянию товарного рынка. Кривая IS имеет нисходящий вид, что объясняется обратной зависимостью между r и Y.

Алгебра кривой IS: Y = C + I + G, C = a + b(Y – T), T = Ta + tY, I = e – dr, Y = a + b(Y – Ta – tY) + e – dr + G, Y – b(1 – t)Y = (a + e) + (G – b Ta) – dr, Y = (a + e)/[1 – b(1 – t)] + G/[1 – b(1 – t)] – – bTa/ [1 – b(1 – t)] – dr/[1 – b(1 – t)]

Отрицательный наклон кривой IS: Поскольку коэффициент при ставке процента d/[1 – b(1 – t)] отрицателен, кривая IS имеет отрицательный наклон: более высокая ставка процента ведет к более низкому уровню дохода.

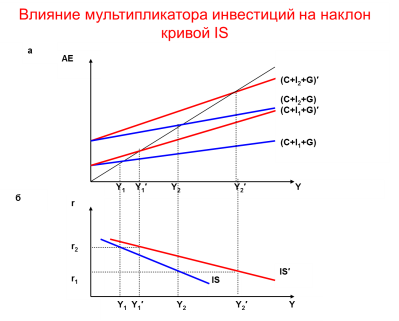

Угол наклона кривой IS: Коэффициент при ставке процента – d/[1 – b(1 – t)] показывает степень крутизны кривой IS. Если инвестиции очень чувствительны к ставке процента, то d велико, и доход также очень чувствителен к изменениям ставки процента: небольшие изменения ставки процента ведут к значительным изменениям дохода. Кривая IS является относительно пологой.

Влияние чувствительности инвестиций к изменениям процентной ставки на наклон кривой IS:

Угол наклона кривой IS: Наоборот, если инвестиции не очень чувствительны к ставке процента, то d мало, и доход также не очень чувствителен к изменениям ставки процент: значительные изменения ставки процента ведут к незначительным изменениям дохода. Кривая IS является относительно крутой.

Наклон кривой IS зависит от предельной склонности к потреблению b: чем больше b, тем больше изменение дохода, возникающее в результате изменения ставки процента, тем более пологой является кривая IS. Причина в том, что чем больше b, тем больше значение мультипликатора.

Наклон кривой IS зависит от предельной ставки налогообложения t: чем больше t, тем меньше изменение дохода, возникающее в результате изменения ставки процента, тем более крутой является кривая IS. Причина в том, что чем больше t, тем меньше значение мультипликатора.

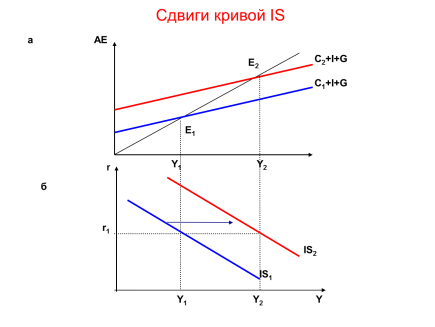

Сдвиг кривой IS: Поскольку коэффициент при автономном потреблении и автономных инвестиционных расходах, определяемых внешними факторами, государственных закупках товаров и услуг положителен, их рост сдвигает кривую IS вправо.

Сдвиг кривой IS определяется величиной предельной склонности к потреблению b: чем больше b, тем больше величина мультипликатора, и, следовательно, больше сдвиг кривой IS, возникающий в результате фискальной политики.

Свойства кривой IS: IS имеет нисходящий вид (так как из алгебраического уравнения кривой IS видно, что коэффициент при ставке процента отрицателен)

Область слева от кривой IS характеризуется: AE > Y; I > S; инфляция. Область справа от кривой характеризуется: AE < Y; I < S; спад производства. Факторы сдвига кривой IS: изменение автономных потребительских расходов;изменение автономных инвестиционных расходов;изменение государственных расходов;изменение налогов.

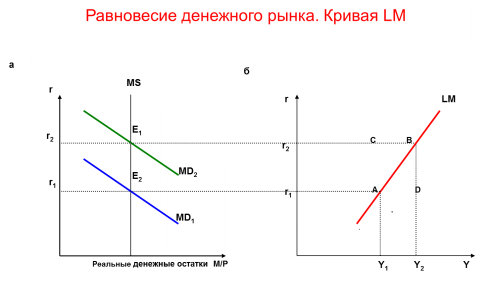

17. Равновесие денежного рынка. Кривая «предпочтение ликвидности-денежная масса» (кривая LM). Интерпретация наклона и сдвигов кривой LM.

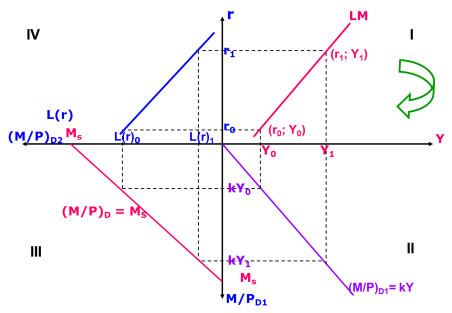

Равновесие денежного рынка: (M/Р)D = kY – fr, MS = (M/Р)0, (M/Р)0 = kY – fr

Кривая LM представляет собой геометрическое место точек всех возможных комбинаций уровней реального дохода и процентных ставок, при которых денежный рынок будет находиться в равновесии. Кривая LM имеет восходящий вид, что объясняется прямой зависимостью между Y и r.

Поскольку коэффициент при доходе (k/f) положителен, кривая LM имеет положительный наклон: более высокий доход требует повышения ставки процента, которая обеспечит установление равновесия на денежном рынке.

Если спрос на деньги не очень чувствителен к уровню дохода, то k мало. В этом случае только небольшое изменение ставки процента необходимо для того, чтобы компенсировать незначительный рост спроса на деньги, вызванный изменением дохода: кривая LM относительно полога. И наоборот.

Если спрос на деньги не очень чувствителен к уровню ставки процента, то f мало. В этом случае изменение спроса на деньги вследствие изменения дохода ведет к значительному изменению равновесной ставки процента: кривая LM относительно крутой. И наоборот.

Свойства кривой LM: LM имеет положительный наклон (так как из алгебраического уравнения кривой LM видно, что коэффициент при доходе положителен)

Область слева от кривой LM характеризуется:Md < Ms . Область справа от кривой LM характеризуется: Md > Ms

Чем больше значение коэффициента при доходе, тем более крутой будет кривая LM: это значит, чем более спрос на деньги чувствителен к уровню дохода (т.е. значение e велико) и чем меньше чувствительность спроса на деньги к ставке процента (т.е. значение f мало)В противном случае она будет более пологой

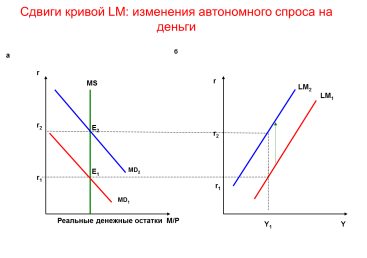

Факторы сдвига кривой LM: изменение предложения денег;изменение автономного спроса на деньги

Степень сдвига кривой LM: зависит от коэффициента при величине предложения денег, т.е. от значения f: чем больше степень чувствительности спроса на деньги к ставке процента, тем меньше степень сдвига.

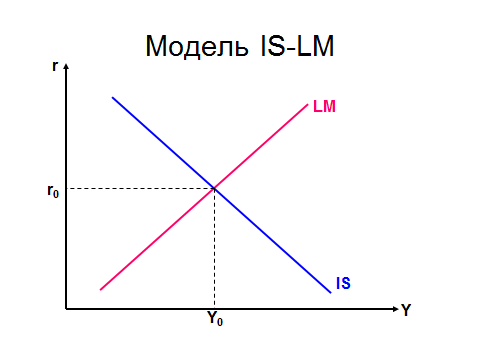

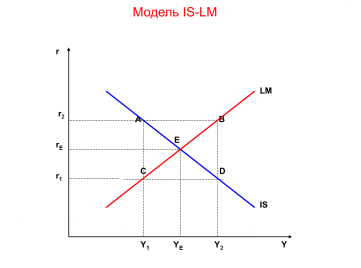

18.Взаимодействие реального и денежного секторов экономики. Совместное равновесие двух рынков. Модель IS-LM.

Точка пересечения кривых IS и LM показывает ставку процента и доход, которые обеспечивают состояние равновесия как на товарном рынке, так и на денежном рынке.