- •1.Дискуссионные вопросы сущности и функций налогов.

- •Специфические черты (признаки) налога :

- •Функции:

- •2. Сущность и назначение налогов.

- •3.Налоги, сборы, взносы, пошлины: сходства и различия.

- •4. Функции налогов и их взаимосвязь

- •5. Место и роль налогов в воспроизводственном процессе.

- •6.Налогоплательщик и плательщик сбора, их права и обязанности.

- •7.Элементы налогообложения: объект налогообложения; налоговая ба-за; налоговый период, налоговая ставка, налоговые льготы, порядок исчисления, способы и сроки уплаты налогов и сборов.

- •8.Методы налогообложения, способы исчисления и способы уплаты налогов и сборов.

- •9. Двойное налогообложение.

- •10. Кривая а.Лэффера

- •11.Прогрессивное и регрессивное налогообложение, функции прогрес-сий и регрессий.

- •12.Классические принципы налогообложения (по Смиту, по Тургеневу).

- •13.Развитие принципа справедливости налогообложения: фундаментальные принципы налогообложения (получения услуг от государства и вознаграждения результатов).

- •14. Развитие классических принципов налогообложения (по Вагнеру, по Ноймарку).

- •15.Понятие налоговой системы государства, ее элементы

- •16.Классификация налогов и сборов.

- •17.Соотношение прямых и косвенных налогов в доходах бюджета.

- •18. Налоги целевые (специальные) и чрезвычайные

- •19. Налоги с дохода, налоги с имущества, ресурсные налоги, налоги на действия (хозяйственные акты, финансовые операции, обороты по реализации).

- •20.Оперативное управление налоговой системой Российской Федерации.

- •21. Налоговые полномочия налоговых, таможенных, финансовых органов, органов государственных внебюджетных фондов, сборщиков налогов.

- •22. Налоговая система Российской Федерации на современном этапе.

- •23.Организационные принципы построения налоговой системы Российской Федерации.

- •24.Подати и сборы Древнерусского государства в IX—XII веках.

- •25.Подати и сборы России в XIII—XVIII веках.

- •26.Налоги Российской Империи в XIX—нач. XX веков.

- •27.Мероприятия Советской власти в области налогообложения. Налоги в годы «военного коммунизма» (1917—1922).

- •28.Налоги ссср в годы «новой экономической политики» (нэПа) (1922—1929).

- •29.Налоговая реформа 1930—1932 гг. В ссср.

- •30.Налоги ссср в годы Великой Отечественной войны (1941—1945).

- •31.Система обязательных платежей в бюджет в послевоенный период (50-е- 60-е годы).

- •32. Взаимоотношения государства и хозяйствующих субъектов на рубеже 70-х — 90-х годов.

- •33.Налоговое регулирование оплаты труда в ссср в 80-е годы хх века.

- •34.Налоги России в 1990—1991 гг.

- •35.Налоговая реформа в России в 1992 г.

- •36.Федеральные, региональные, местные налоги и сборы Российской Федерации: состав, эволюция.

- •37.Теоретические основы формирования налоговой политики государства

- •38.Налоговая политика государства как часть его финансово-экономической политики, основные направления современной налоговой политики России.

- •39.Налоговый механизм: понятие, элементы.

- •40.Налоговая политика Российской Федерации на современном этапе.

14. Развитие классических принципов налогообложения (по Вагнеру, по Ноймарку).

15.Понятие налоговой системы государства, ее элементы

Налоговая система- система экономико-правовых отношений, реализующихся в совокупности налогов, уплачиваемых и взимаемых в гос-ве; правах и обязанностях гс.орагнов власти и управления в области налогов; действиях совокупности уполномоченных органов в налоговой сфере.

Элеменыт налоговой системы:

-совокуность налогов взимаевмх гос-вом (форма проявления объективных налоговых отношений)

-права и обязанности гос органов в области налогов ( а) организация налоговых отношений как результат деятельности гос-ва; б) формы, принципы методы взимания налогов.)

-совокупность налоговых органов( а) практическая деятельность по выполнению предстоящих задач; б)формы и методы налогового контроля и меры ответственности за нарушение налогового законодательства.)

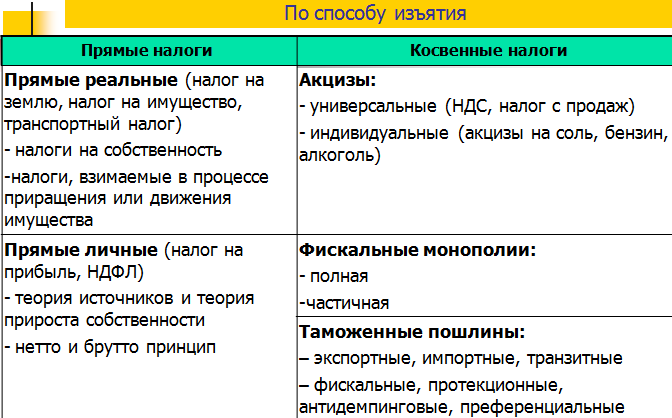

16.Классификация налогов и сборов.

В РФ устанавливаются следующие виды налогов и сборов:

федеральные, региональные и местные.

В соответствии с Налоговым кодексом РФ Федеральные налоги и сборы:

обязательные налоги

1) налог на добавленную стоимость;

2) акцизы;

3) налог на доходы физических лиц;

4) налог на прибыль организаций;

5) налог на добычу полезных ископаемых;

6) водный налог;

7) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

8) государственная пошлина.

Региональные налоги:

1) налог на имущество организаций;

2) налог на игорный бизнес;

3) транспортный налог.

Местные налоги:

1) земельный налог;

2) налог на имущество физических лиц.

Обязательный налог Пунктом 1 статьи 17 НК РФ определены обязательные условия установления налога:

- налогоплательщики;

- элементы налогообложения.

Таким образом, налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно:

объект налогообложения;

налоговая база;

налоговый период;налоговая ставка;

порядок исчисления налога;порядок и сроки уплаты налога.

В необходимых случаях при установлении налога в акте законодательства о налогах и сборах могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

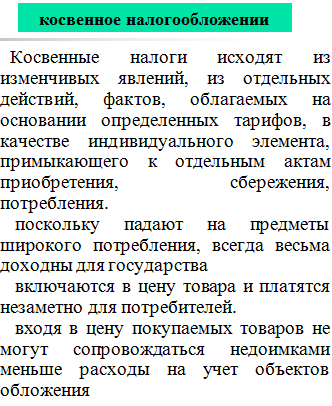

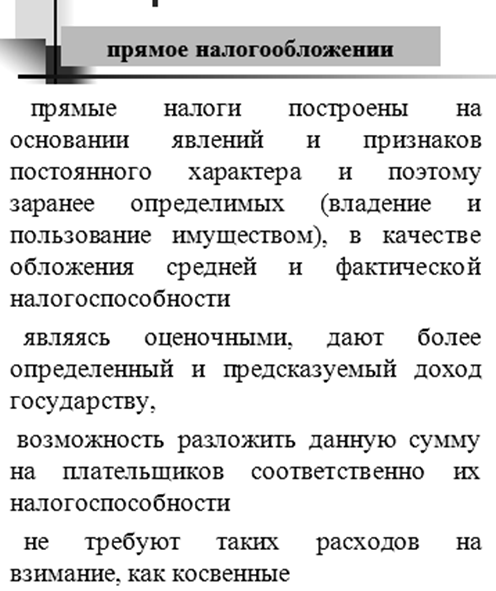

17.Соотношение прямых и косвенных налогов в доходах бюджета.

18. Налоги целевые (специальные) и чрезвычайные

Налоги по целевому назначению можно классифицировать на специальные и общие. Общие налоги используются на финансирование расходов государственного и местных бюджетов без закрепления за каким-либо определенным видом расходов.Специальные налоги имеют целевое назначение (отчисления на социальные нужды, отчисления в дорожные фонды, транспортный налог и т.д.).

Известна классификация налогов на ординарныеи чрезвычайные. Чрезвычайные налоги вводятся в условиях каких-либо чрезвычайных обстоятельств, к которым могут относиться стихийные бедствия, войны, блокады, техногенные аварии и катастрофы. В отличие от ординарных налогов, действующих в течение неопределенного промежутка времени, чрезвычайные налоги всегда вводятся на определенный срок.