- •Содержание, задачи и основные концепции фин мен-та

- •Временная стоимость денег. Компаундинг и дисконтирование. Аннуитеты.

- •Концепция риска. Понятие и классификация (из лекции)

- •Измерение риска. Дисперсия, стандартное отклонение, Коэф вариации. Доходность и риск «портфеля» активов.

- •Систематический и несистематический риски. Модель сарм.

- •6. Характеристика основных док-в финн отчетности. Понятие и оценка ликвидности и платежеспособности.

- •7. Понятие и классификация денежных потоков предприятия. Управление денежными потоками: цели, задачи, этапы.

- •8. Методы анализа и учетов денежных потоков предприятия.

- •9. Оптимизация и планирование денежных потоков предприятия. Методы оптимизации. План поступления и расходования денежных средств.

- •10. Денежные потоки при долгосрочном инвестировании. Особенности расчетов и типы потоков.(лекц)

- •11. Показатели эффективности инвестиционных решений: Ток, npv, irr, pi.

- •12. Виды эффективности инвестиционных проектов: понятие, оценка.

- •13. Источники финансирования и их классификация. Понятие капитала. Расчет стоимости различных источников капитала.

- •14. Прибыль. Формирование и распределение прибыли. Виды прибыли.

- •15. Постоянные и переменные затраты в себестоимости. Понятие и расчет точки безубыточности и запаса финансовой прочности.

- •Понятие и использование операционного анализа на предприятии. Основные инструменты операционного анализа.

- •. Операционные рычаг: понятие, расчет, использование. Влияние уровня рычага на экономический риск.

- •Уровень финансового рычага (американский вариант.) Понятие, расчеты. Влияние уровня рычага на экономический риск.

- •Эффект финансового рычага( европейский вариант). Определение допустимого размера заемных средств.

- •Структура капитала. Основные теории оптимизации структур.

- •21. Политика выплаты дивидендов и ее влияние на стоимость фирмы

- •22. Средневзвешенная стоимость капитала: понятие, расчет, применение. Понятие предельной стоимости капитала.

- •23. Управление оборотным капиталом. Понятие и структура операционного цикла. Политика менеджмента в управлении оборотным капиталом. Динамика доходности и риска.

- •24. Управление денежными средствами и их эквивалентами. Оптимизация величины денежного запаса. Модель Миллера-Орра.

- •25. Управление дебиторской задолженностью. Кредитная политика предприятия.

- •Задолженность по зп

- •Резервы предстоящих платежей

13. Источники финансирования и их классификация. Понятие капитала. Расчет стоимости различных источников капитала.

Стоимость различных источников заемного капитала

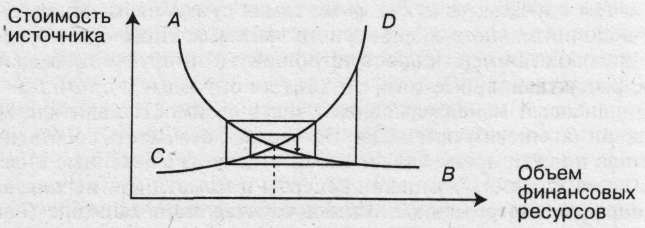

Можно выделить пять основных источников капитала, стоимость которых необходимо знать для расчета средневзвешенной стоимости капитала фирмы: банковские ссуды и займы, облигационные займы, привилегированные акции, обыкновенные акции, нераспределенная прибыль. Каждый из этих источников имеет разную стоимость, однако логика ее формирования одинакова и в наиболее общем виде может быть описана известной паутинообразной моделью равновесия спроса и предложения на финансовые ресурсы данного типа (рис.1).

Рис. 1. Модель установления стоимости капитала

Приведенный график имеет очевидную и наглядную интерпретацию. В условиях равновесного рынка капитала стоимость источника устанавливается стихийно в результате взаимодействия участников этого рынка. Кривая АВ представляет собой кривую предложения на капитал данного типа: чем больше предложение, тем меньше цена, которую согласны платить потенциальные пользователи. Кривая CD -это кривая спроса; ее поведение прямо противоположно изменению кривой предложения: чем больше спрос на финансовые ресурсы, тем больше цена, которую запрашивают за эти ресурсы их владельцы. Уровень стоимости капитала, соответствующий точке пересечения кривых, как раз и характеризует текущее, оптимальное с позиции рынка ее значение, установившееся на рынке капитала в данный момент времени.

Основными элементами заемного капитала являются ссуды банка и выпущенные предприятием облигации. Стоимость первого элемента должна рассматриваться с учетом налога на прибыль. Согласно нормативным документам проценты за пользование ссудами банка включаются в себестоимость продукции. Поэтому стоимость единицы такого источника средств (k1a) меньше, чем уплачиваемый банку процент:

, (1)

, (1)

где: Т – ставка налога на прибыль;

Ir – процентная ставка по кредиту.

Займы, полученные предприятием от хозяйствующих субъектов, существенно отличаются от банковского кредита в плане обслуживания долга. Согласно Положению о составе затрат проценты, уплачиваемые за пользование такими займами, уже не могут относиться на себестоимость продукции, если кредитор не имеет лицензии на право проведения отдельных кредитных операций. Поэтому стоимость капитала этого источника равна уплачиваемой процентной ставке.

Точно так же обстоит дело и с облигационными займами. Во-первых, далеко не каждая компания может выпустить облигации и разместить их на открытом рынке не опасаясь, что облигации не будут востребованы. Во-вторых, стоимость этого источника гораздо более стохастична по сравнению со стоимостью банковского кредита. Безусловно, разные компании могут получать кредиты на разных условиях, тем не менее вариация процентных ставок в этом случае в целом известна и предсказуема. Что же касается ожидаемой и фактической стоимости капитала облигационного займа, то здесь картина может быть совершенно непредсказуемой. В-третьих, поскольку размещение облигационного займа, как правило, осуществляется с привлечением специализированных посредников (банкирских домов, брокерских и финансовых компаний и др.), то стоимость этого источника зависит от дополнительного параметра, который необходимо учитывать, — затраты на размещение.

В частности, формула для определения стоимости источника «облигационный заем» будет иметь вид:

![]() , (2)

, (2)

где р –ставка процента облигационного займа (в долях единицы);

М – нарицательная стоимость облигации (или величина займа);

Pdp – чистая выручка от размещения одной облигации (или всего займа);

k – срок займа (количество лет);

T – ставка налога на прибыль (в долях единицы).

Самый простой

алгоритм основан на формуле (2). В этом

случае значение стоимости источника

«облигационный заем» (![]() )

на посленалоговой базе может быть

рассчитано по формуле

)

на посленалоговой базе может быть

рассчитано по формуле

![]() , (3)

, (3)

где

![]() - доходность, найденная по формуле (2).

- доходность, найденная по формуле (2).

Второй алгоритм обеспечивает более точный расчет.

Самым правильным с позиции методологии расчета является использование следующей формулы:

![]() , (4)

, (4)

где С – выплата процентов по годовому купону.

Стоимость источников собственного капитала

С позиции расчета стоимости капитала целесообразно выделять три источника собственных средств компании: привилегированные и обыкновенные акции, а также нераспределенную прибыль. Прежде всего отметим, что к последнему виду мы относим все источники собственных средств за исключением уставного капитала.

Акционеры в обмен на предоставление своих средств коммерческой организации рассчитывают на получение дивидендов. Их доход численно будет равен затратам организации по обеспечению данного источника средств. Поэтому с позиции коммерческой организации стоимость такого источника приблизительно равна уровню дивидендов, выплачиваемых акционерам.

Приведенная оценка может искажаться в случае, если было несколько выпусков акций, в ходе которых они продавались по разной цене. В этом случае можно воспользоваться формулой средней арифметической взвешенной. Если предприятие планирует увеличить свой капитал за счет дополнительного выпуска привилегированных акций, то стоимость этого источника средств может быть рассчитана по формуле (5), предусматривающей поправку на величину расходов по организации выпуска, как это упоминалось выше в случае с облигациями

, (5)

, (5)

где D – годовой дивиденд по привилегированной акции;

Ppp – прогнозная чистая выручка от продажи акции (без затрат на размещение).

Размер дивидендов по обыкновенным акциям заранее не определен и зависит от эффективности работы коммерческой организации. Поэтому стоимость источника средств «обыкновенные акции» (kcs) можно рассчитать с меньшей точностью. Существуют различные методы оценки, из которых наибольшее распространение получили модель Гордона и модель САРМ.

В отношении обыкновенных акций определение стоимости капитала имеет особо важное значение, когда планируется выпуск новых акций. Это делается в основном в двух ситуациях: а) компания успешно развивается и ей не хватает реинвестируемой прибыли для обеспечения имеющихся инвестиционных программ; б) компании нужны средства для покрытия некоторых неотложных расходов и иных источников средств она не имеет. Первая ситуация соответствует нормальному развитию событий и характерна для компаний, находящихся в стадии роста. Вторая ситуация вряд ли может трактоваться как нормальная, поскольку чаще всего новая эмиссия делается вынужденно.

В любом случае при оценке стоимости капитала источника «обыкновенные акции новой эмиссии» (kcs) учитываются затраты на размещение акций:

, (6)

, (6)

где rfs – уровень затрат на размещение акций в долях единицы.

Отмеченные недостатки в известной степени снимаются, если применяется модель САРМ. Однако и этот подход может быть реализован лишь при определенных условиях.

Отложенная к выплате прибыль нередко может занимать большой удельный вес в общей сумме источников собственных средств. Стоимость этого источника также может рассчитываться различными методами, а ее величина достаточно легко интерпретируется следующим образом. Полученная компанией прибыль после соответствующих отчислений подлежит распределению среди владельцев обыкновенных акций. Для того чтобы последние не возражали против реинвестирования прибыли, необходимо чтобы ожидаемая отдача от такого реинвестирования была не меньше, чем отдача от альтернативных инвестиций той же степени риска. В противном случае владельцы обыкновенных акций предпочтут получить дивиденды и используют эти средства на рынке капитала. В некотором смысле реинвестирование прибыли равносильно приобретению ими новых акций своей фирмы. Таким образом, стоимость источника средств «нераспределенная прибыль» (krp) численно примерно равна стоимости источника средств «обыкновенные акции». Если быть предельно точным, то стоимость источника «нераспределенная прибыль» несколько ниже стоимости источника «новые обыкновенные акции», поскольку эмиссия ценных бумаг всегда сопровождается дополнительными расходами.

Ценовая модель капитальных активов (CAPM: Capital Assets Price Model). Использование данной модели наиболее распространено в условиях стабильной рыночной экономики при наличии достаточно большого числа данных, характеризующих прибыльность работы предприятия.

Расчетная формула модели имеет вид

![]()

где

![]() -

показатель прибыльности (отдачи) для

безрискового вложения капитала, СМ -

средний по рынку показатель прибыльности,

-

показатель прибыльности (отдачи) для

безрискового вложения капитала, СМ -

средний по рынку показатель прибыльности,

![]() -

фактор риска.

-

фактор риска.