- •Понятие, предмет, задачи, принципы экономического анализа.

- •Комплексный экономический анализ, его роль и значение в системе управления, планирования.

- •Организация и информационное обеспечение экономического анализа.

- •Методы и методика проведения экономического анализа.

- •Структура и классификация видов экономического анализа.

- •Способы измерения влияния факторов в детерминированном анализе.

- •Экспресс анализ финансового состояния на основе чтение бухгалтерской отчетности.

- •Анализа имущественного потенциала предприятия, значение и содержание.

- •Анализ ликвидности и платежеспособности предприятия.

- •1. Все активы группируются в четыре группы в порядке убывания ликвидности.

- •2. Все пассивы группируются в четыре группы в порядке возрастания срока погашения.

- •Анализ финансовой устойчивости предприятия, методика и значение.

- •Определение типа финансовой устойчивости (обеспеченности запасов и затрат источниками их формирования).

- •Анализ и диагностика риска банкротства организации.

- •Анализ структуры капитала организации и факторы на нее влияющие

- •Анализ цены капитала и основных источников его формирования

- •Анализ эффективности использования оборотного капитала

- •Анализ дебиторской задолженности

- •Анализ эффективности использования материальных запасов

- •Анализ движения денежных средств (прямой и косвенный методы)

- •Анализ состава и динамики прибыли от продаж, уровня среднереализационных цен

- •Анализ формирования, распределения и использования прибыли (чистой, бухгалтерской)

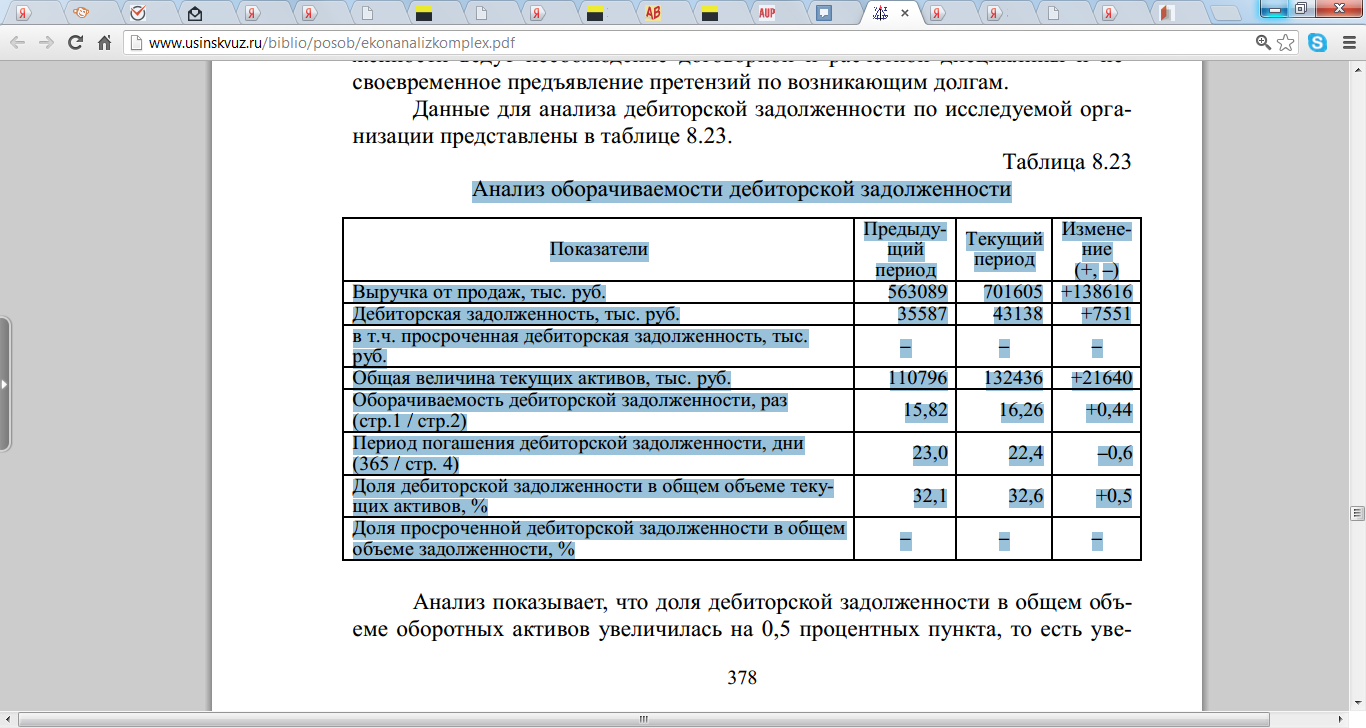

Анализ дебиторской задолженности

Большое внимание при анализе активов должно быть уделено дебиторской задолженности, так как она является важной частью оборотных средств. Дебиторская задолженность – это суммы, причитающиеся от покупателей и заказчиков. Ее доля в оборотных средствах средней российской организации составляет обычно не менее 20 - 30 %. На уровень дебиторской задолженности влияют многие факторы: вид товаров, емкость рынка, степень насыщенности рынка данными товарами, принятая в организации система расчетов, платежеспособность покупателей и заказчиков и др. К значительному росту неоправданной дебиторской задолженности ведут несоблюдение договорной и расчетной дисциплины и несвоевременное предъявление претензий по возникающим долгам. Обобщенным показателем возврата задолженности является оборачи- ваемость. Она рассчитывается как отношение объема продаж к величине дебиторской задолженности и показывает, сколько раз задолженность образуется и поступает в организацию за изучаемый период. Ускорение оборачиваемости в динамике рассматривается как положительная тенденция. Рассчитывается также период погашения дебиторской задолженности как отношение количества дней в периоде к коэффициенту оборачиваемости. Этот показатель отражает среднее количество дней, необходимое для ее возврата. Положительным является отсутствие просроченной дебиторской задолженности.

Анализ эффективности использования материальных запасов

При анализе надлежит проверить затраты сырья, материалов, топлива и электроэнергии, затраты на заработную плату, цеховые, общезаводские и другие расходы.

роизводстве и др.

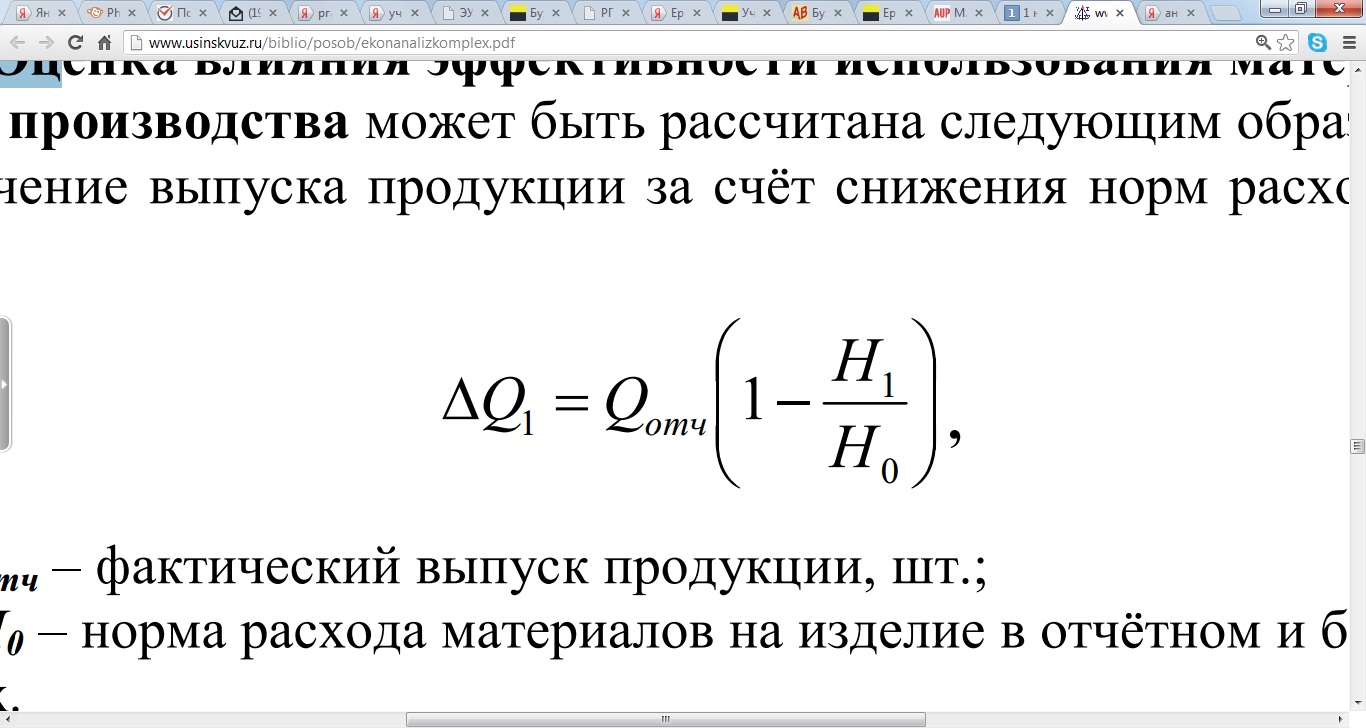

Оценка влияния эффективности использования материалов на объём производства может быть рассчитана следующим образом.

Увеличение выпуска продукции за счёт снижения норм расхода материалов

(∆Q1):

где Qотч – фактический выпуск продукции, шт.;

Н1 и Н0 – норма расхода материалов на изделие в отчётном и базисном периодах.

2) Дополнительный выпуск продукции из сэкономленных материалов

(∆Q2):

∆Q2 = ЭKм /Н1 , (7.17)

где ЭKм - экономия материалов за счёт организационно-технических мероприятий.

3) Расчёт прироста объёма производства (∆V) за счёт изменения материалоотдачи (µ) и расхода материалов (М):

V = µ * М ;

∆ V(µ) = ∆µ * Мотч ; (7.18)

∆ V(М) = ∆Μ * µбаз

Анализ движения денежных средств (прямой и косвенный методы)

Движение денежных средств организации представляет собой непрерывный процесс, обеспечивающий основную деятельность, оплату обязательств и осуществление социальной защиты работников. От притока денежных средств, обеспечивающих покрытие обязательств организации, во многом зависит его финансовое благополучие. Отсутствие минимально необходимого запаса денежных средств указывает на финансовые затруднения.

Прямой метод основывается на исчислении притока и оттока денежных средств, исходным элементом анализа является выручка от продажи товаров, продукции, работ, услуг, при косвенном – происходит преобразование движения денежных средств с помощью ряда корректирующих процедур, учитывающих финансовый результат, применяется он при внутреннем анализе.