- •1.Основные средства организации (предприятия): состав, структура, стоимостная оценка основных средств. Амортизация основных средств. Методы начисления амортизации

- •2. Экономическое содержание оборотного капитала организации (предприятия): понятие, состав, структура, показатели эффективности использования оборотных средств

- •3. Нематериальные активы как элемент основного капитала организации (предприятия): понятие, виды, состав

- •4. Финансовые результаты деятельности предприятия: понятие и виды прибыли, формирование и распределение прибыли, показатели рентабельности

- •5,6. Платежеспособность организации: понятие, методика анализа.

- •7. Банкротство организации: понятие, признаки, процедуры банкротства, методы оценки банкротства

- •11. Сущность и функции финансов. Финансовая система страны, её сферы и звенья.

- •12. Финансовая политика государства: содержание и приоритетные задачи, финансовый механизм.

- •13. Управление гос финансами. Фин планирование и прогнозирование. Фин регулирование и фин контроль.

- •14. Бюджет и бюджетная система рф: содержание и роль бюджета, принципы построения бюджетной системы, бюджетный процесс.

- •15. Гос бюджет рф: содержание и значение, формирование дох и расх, бюджетный дефицит и источники его финансир.

- •16. Территориал финансы. Бюджеты суб рф и мест бюд.

- •17. Межбюдж отнош: понятие, критерии разграничения дох и расх между уровнями власти, перераспред бюдж ср-в.

- •18. Гос. Внебюджетные фонды: пф рф, фсс рф, фомс рф (всего 30%, а было 34%)

- •19. Гос кредит: содержание и функции, виды государственных займов, управление государственным долгом.

- •20. Финансы коммерческих организаций: понятие, функции и принципы организации.

- •21. Финансы профессиональных участников финансового рынка (кредитных и страховых орган-й)

- •23.Содержание финансового менеджмента и его место в системе управления организацией.

- •24. . Фундаментальные (базовые) концепции (принципы) финансового менеджмента.

- •25. Информационная база финансового менеджмента. Состав отчётности и её представление пользователям. Экономическая интерпретация основных разделов и статей отчётности.

- •27. Основы финансовых вычислений. Эквивалентность процентных ставок различного типа. Эффективная процентная ставка. Области применения простых процентов. Учёт инфляции в принятии финансовых решений.

- •28. Денежные потоки. Виды денежных потоков. Оценка денежного потока с равными поступлениями (аннуитетов).

- •29. Показатели внутрифирменной эффективности. Показатели рыночной привлекательности.

- •30. Управление финансовыми результатами. Производственный и финансовый леверидж. Порог рентабельности и запас финансовой прочности.

- •33. Политика выплаты дивидендов. Факторы, определяющие дивидендную политику. Методики дивидендных выплат.

- •34. Методы фин. Планирования и прогнозирования. Метод процента от продаж. Финансовое планирование в системе бизне-плана.

- •35. Сущность денег, их функции и роль в рыночной экономике. Концепции происхождения денег: рационалистич., эволюционная. Теории денег: металлическая, номиналистич., количественная.

- •37. Типы денежных систем: товарная, металлическая, фидуциарная. Элементы денежной системы, ее устройство в рф.

- •38. Понятие и структ- налично-денежного оборота. Основы организации налично-денежного оборота, его ос-ти в России.

- •Вопрос 39. Безналичный денежный оборот, принципы его организации. Формы безналичных расчётов.

- •40. Инфляция: понятие, типы, виды, причины и последствия. Методы регулирования инфляции, применяемые концепции и инструменты.

- •42. Необходимость и сущность кредита. Функции и законы кредита. Этапы развития кредитных отношений. Формы и виды кредита.

- •43. Ссудный процент, его функции, классификация, роль в экономике. Основы формирования уровня ссудного процента.

- •Классификация форм ссудного процента

- •44. Содержание, структура и элементы кредитной и банковской системы. Сущность банков, их функции и роль в развитии экономики. Виды банков. Классификация операций на банковские и небанковские.

- •45. Центральный банк и основы его деятельности. Значение, цели, задачи, функции и операции центрального банка. Инструменты регулирования денежно-кредитной системы.

- •46. Основы деятельности коммерческого банка, его активные и пассивные операции.

- •47. Характеристика специализированных финансово-кредитных институтов: инвестиционные, ипотечные, сберегательные банки, кредитные союзы, пенсионные фонды, страховые, финансовые и венчурные компании.

- •48. Характеристика международных финансово-кредитных учреждений: Международный валютный фонд, Международный банк реконструкции и развития, Банк международных расчетов.

- •49. Понятие оплаты труда и принципы её организации на предприятии. Формы и системы оплаты труда.

- •50. Понятие себест продукции. Классиф затрат. Смета затрат и калькуляция себест. Направления сниж себест продукции.

- •51. Ценообразование: цена как экономическая категория, классификация цен, методы ценообразования, ценовая политика.

- •52. Планирование деятельности на предприятии: производственная программа и производственная мощность, бизнес-план предприятия.

- •53. Производительность труда: основные показатели, факторы роста.

- •56 Содержание и порядок ведения учёта денежных средств. Учёт операций по расчётному счёту и кассовых операций: документальное оформление, ведение кассовой книги, синтетический учёт операций.

- •57 Содержание и порядок ведения учёта расчетов с поставщиками и подрядчиками. Учёт материально-производственных запасов. Содержание и порядок ведения учета расчетов с покупателями и заказчиками.

- •59. Содерж и пор ведения учета осн ср-в и нематер активов. Документал оформление и учёт поступл и выбыт осн ср-в и немат активов. Учёт амортизации осн средств и нематериальных активов.

- •61. Цель и задачи фин анализа. Виды фин анализа. Методы фин анализа.

- •63. Анализ осн капитала и оценка эффективн его использования.

- •64. Анализ оборотных средств и оценка эф-ти их использования.

- •65. Анализ движ ден потоков. Сост, структ и движ денежн ср-в по видам деятельности организации. Методы анализа движ ден средств.

- •66. Анализ фин результ деятельности предпр. Анализ сост, структ и динамики дох и расх. Факторный анализ прибыли от продаж.

- •67. Анализ имущества организации и источников его формирования.

- •82. Инвестиции: понятие, виды, объекты и субъекты инвестирования.

- •83. Иностранные инвестиции: сущность, основные понятия и классификация. Транснациональные корпорации. Объём и структура иностранных инвестиций в России.

- •85. Особые (свободные) экономические зоны: понятие, цели, условия создания, классификация, опыт создания в России.

- •87. Оценка привл-ти рынка инвест: понятие рын конъюнктуры на инвест рынке, конъюнктуры инвест рынка, инвест прив-ть страны, отрасли, региона, предпр.

- •89. Гос регулир рынка инвестиций: осн законы, регулир рынок инвестиций; формы гос регулир инвестиционной деятельности.

87. Оценка привл-ти рынка инвест: понятие рын конъюнктуры на инвест рынке, конъюнктуры инвест рынка, инвест прив-ть страны, отрасли, региона, предпр.

Понятие привлекательности инвестиционного рынка и конъюнктуры.

Инвестиционная привлекательность – это интегральная характеристика, которая определяет уровень социальной, экономической, организационной, правовой, нравственной, экологической и политической заинтересованности того или иного субъекта по вложению своих средств в тот или иной объект. Инвестиционная привлекательность определяет спрос предложения и цены на рынке инвестиций. Конъюнктура инвестиционного рынка имеет следующие стадии:

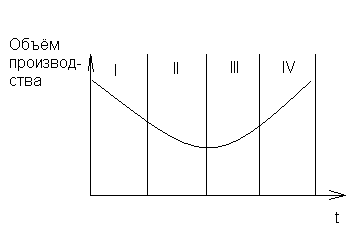

I

Подъём.

Рост объема спроса и рост цен на объекты

инвестирования, усиление конкуренции

среди инвестиционный посредников. II

Бум.

Резкое увеличение спроса на инвестирование,

инвестиций катастрофически не хватает,

растут доходы инвесторов. III

Ослабление.

Сокращается производство, насыщается

спрос, цены падают, доходы инвесторов

уменьшаются. В строительстве это

произошло из-за кризиса и падения

покупательной способности. Кроме того

выросла стоимость кредитования. IV

Спад.

Наиболее неблагоприятный период на

рынке. Инвестиционная деятельность

становится убыточной и инвесторы не

хотят вкладывать свои средства в этот

рынок. Изучение конъюнктуры рынка

предполагает: анализ и прогнозирование

инвестиционной привлекательности

станы, инвестиционной привлекательности

отраслей экономики, инвестиционной

привлекательности регионов и инвестиционной

привлекательности фирм или предприятий.

Инвестиционная

привлекательность страны.

I

Подъём.

Рост объема спроса и рост цен на объекты

инвестирования, усиление конкуренции

среди инвестиционный посредников. II

Бум.

Резкое увеличение спроса на инвестирование,

инвестиций катастрофически не хватает,

растут доходы инвесторов. III

Ослабление.

Сокращается производство, насыщается

спрос, цены падают, доходы инвесторов

уменьшаются. В строительстве это

произошло из-за кризиса и падения

покупательной способности. Кроме того

выросла стоимость кредитования. IV

Спад.

Наиболее неблагоприятный период на

рынке. Инвестиционная деятельность

становится убыточной и инвесторы не

хотят вкладывать свои средства в этот

рынок. Изучение конъюнктуры рынка

предполагает: анализ и прогнозирование

инвестиционной привлекательности

станы, инвестиционной привлекательности

отраслей экономики, инвестиционной

привлекательности регионов и инвестиционной

привлекательности фирм или предприятий.

Инвестиционная

привлекательность страны.

Рыночная

экономика проходит четыре фазы в процессе

функционирования: I

Кризис.

Эта фаза циклического развития экономики.

Первые признаки кризиса в экономике

обязательно проявляются в инвестиционной

сфере: уменьшаются объёмы инвестиций

(это является либо причиной, либо

следствием кризиса).

II

Депрессия.

Это застой в экономике который ведёт к

частичной или полной остановке

производства многих видов продукции.

Эта фаза характеризуется наиболее

резким спадом на инвестиционном рынке.

III

Оживление.

Увеличивается спрос на инвестиционные

товары. Увеличивается объём реальных

инвестиций, постепенно восстанавливается

предкризисный объём вкладываемых

средств, конъюнктура рынка повышается

(растёт и спрос и предложение). IV

Подъём.

Наиболее благоприятная фаза экономического

развития. Широко внедряются новые

оборудования, осваиваются передовые

технологии, на рынке инвестиций бум. На

инвестиционный климат в стране оказывает

влияние политическая стабильность,

развитость рыночных отношений,

законодательная база, природные ресурсы,

цена рабочей силы и квалификация

персонала и ёмкость внутреннего рынка.

Инвестиционная

привлекательность отраслей. Инвестиционная

привлекательность – характеристика

позиции перспективности развития

доходности инвестиций и уровня

инвестиционных рисков.

Рыночная

экономика проходит четыре фазы в процессе

функционирования: I

Кризис.

Эта фаза циклического развития экономики.

Первые признаки кризиса в экономике

обязательно проявляются в инвестиционной

сфере: уменьшаются объёмы инвестиций

(это является либо причиной, либо

следствием кризиса).

II

Депрессия.

Это застой в экономике который ведёт к

частичной или полной остановке

производства многих видов продукции.

Эта фаза характеризуется наиболее

резким спадом на инвестиционном рынке.

III

Оживление.

Увеличивается спрос на инвестиционные

товары. Увеличивается объём реальных

инвестиций, постепенно восстанавливается

предкризисный объём вкладываемых

средств, конъюнктура рынка повышается

(растёт и спрос и предложение). IV

Подъём.

Наиболее благоприятная фаза экономического

развития. Широко внедряются новые

оборудования, осваиваются передовые

технологии, на рынке инвестиций бум. На

инвестиционный климат в стране оказывает

влияние политическая стабильность,

развитость рыночных отношений,

законодательная база, природные ресурсы,

цена рабочей силы и квалификация

персонала и ёмкость внутреннего рынка.

Инвестиционная

привлекательность отраслей. Инвестиционная

привлекательность – характеристика

позиции перспективности развития

доходности инвестиций и уровня

инвестиционных рисков.

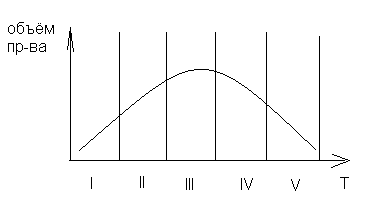

I

Рождение

– разработка и внедрение на рынок

принципиально новых товаров, это вызывает

потребность в строительстве новых

предприятий. Значительный объём

инвестирования, прибыли нет, дивиденды

по акциям не выплачиваются. II

Рост.

Потребители признали новые товары,

спрос на них растет, существенно растёт

число предприятий выпускающие эти

товары. Инвестирование осуществляется

высокими темпами, дивиденды выплачиваются

дополнительными акциями. III

Расширение.

Количество новых фирм в отрасли растёт

не бурно, а стабильно. Новое строительство

продолжается, но основной объём инвестиций

направляется уже в расширение существующих

предприятий. Дивиденды начинают

выплачиваться наличными средствами.

IV

Зрелость.

Спрос на товары данной отрасли достигает

максимума (максимально-возможного

размера). На этой стадии совершенствуется

качество продукции, основные инвестиции

направляются на техническое перевооружение

фирм. Дивиденды выплачиваются в больших

размерах наличными средствами.

I

Рождение

– разработка и внедрение на рынок

принципиально новых товаров, это вызывает

потребность в строительстве новых

предприятий. Значительный объём

инвестирования, прибыли нет, дивиденды

по акциям не выплачиваются. II

Рост.

Потребители признали новые товары,

спрос на них растет, существенно растёт

число предприятий выпускающие эти

товары. Инвестирование осуществляется

высокими темпами, дивиденды выплачиваются

дополнительными акциями. III

Расширение.

Количество новых фирм в отрасли растёт

не бурно, а стабильно. Новое строительство

продолжается, но основной объём инвестиций

направляется уже в расширение существующих

предприятий. Дивиденды начинают

выплачиваться наличными средствами.

IV

Зрелость.

Спрос на товары данной отрасли достигает

максимума (максимально-возможного

размера). На этой стадии совершенствуется

качество продукции, основные инвестиции

направляются на техническое перевооружение

фирм. Дивиденды выплачиваются в больших

размерах наличными средствами.

V Спад. Спрос на товары данной отрасли резко уменьшается в связи с появлением инновационных разработок или появлением на рынке аналогичных товаров других отраслей. Дивидендные выплаты существенно сокращаются. Инвестиционная привлекательность отраслей осуществляется по трём группам показателей: 1) перспективность развития (уровень перспективности); 2) уровень прибыльности;

3) уровень инвестиционных рисков. Наибольший интерес у инвесторов в России вызывают следующие отрасли: нефтяная, газовая, электроэнергетика, алюминиевая, связь, цементная отрасль, горнодобывающая, химическая, пищевая, автомобильная.

Инвестиционная привлекательность регионов. Инвестиционная привлекательность региона – это совокупная характеристика различной территории страны с точки зрения инвестиционного климата.

Инвестиционная политика региона должна обеспечить рациональное использование ресурсов анной территории. Инвестиционная привлекательность регионов определяется следующими показателями:

1) уровень экономического развития (доля региона в ВВП, объём промышленной продукции на душу населения, самообеспеченность продуктами питания, средняя заработная плата…..). 2) степень развития инвестиционной инфраструктуры (количество инвестиционных банков и организаций, количество строительных организаций, транспортная сеть региона, энергетические ресурсы); 3) демографическая ситуация (удельный вес жителей, доля городского и сельского населения, квалификация работников, 4) развитие коммерческой деятельности ( количество предприятий, банков, торговых сетей); 5) уровень риска (уровень преступности, наличие предприятий с вредными выбросами)

На основе этих показателей рейтинговое агентство Эксперт РА создаёт каждый год оценки инвестиционной привлекательности региона. С точки зрения риска все предприятия делятся на 10 уровней от минимального риска до экстремального. Инвестиционная привлекательность предприятия. Инвестиционная привлекательность предприятия – характеристика предприятия с точки зрения инвестиций в плане перспективности развития предприятия, объёма предприятия, возможность сбыта товара, ликвидности, платёжеспособности и финансовой устойчивости предприятия.

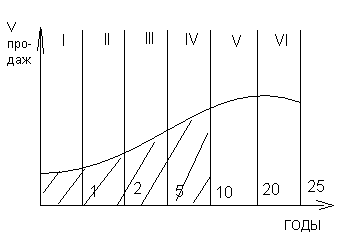

Анализ

инвестиционной привлекательности –

выявление стадии жизненного цикла

предприятия. I

– рождение (до 1 года); II

– детство (1-2 года); III

– юность (3-5 лет); IV

– ранняя зрелость (6-10 лет);V

– окончательная зрелость (11-20 лет); VI

– старение (21-25 лет).

Анализ

инвестиционной привлекательности –

выявление стадии жизненного цикла

предприятия. I

– рождение (до 1 года); II

– детство (1-2 года); III

– юность (3-5 лет); IV

– ранняя зрелость (6-10 лет);V

– окончательная зрелость (11-20 лет); VI

– старение (21-25 лет).

Привлекательными в плане инвестиций считаются предприятия на первых 4 стадиях своего развития. На 5 стадии инвестирование целесообразно только в том случае, если предприятие имеет хорошую продукцию и хорошие перспективы, но при условии технического перевооружения. Средства в перевооружении небольшие и быстро окупятся. На стадии старения инвестирование не предусматривается, т.к. производство продукции уже сворачивается. Исключением является ситуации, когда на этой стадии начинается осуществление перепрофилирования производства (по сути 6 стадия становится 1).

88. Инвестиционные риски: понятие инвестиционного риска, классификация инвестиционных рисков, количественная оценка рисков. Понятие риска, его источники. Риск – опасность или угроза. В специальной экономической литературе, риск – вероятность опасности или неудачи каких-то действий. Рискованной ситуации сопутствуют три условия: 1) неопределённость; 2) альтернативность; 3) вероятный исход.

Вероятный исход из ситуации риска может быть: - желаемым; - благополучным; - неблагоприятным; Основные источники риска:

а) проявление стихийных сил природы (землетрясения, ураганы);

б) отдельные природные явления (мороз, гололёд, град, гроза, засуха);

в) случайности (пожары, отравления, выбросы, несчастные случаи);

г) ограниченность ресурсов (природных, материальных, финансовых);

д) техногенные процессы (недостаточные знания и непредсказуемость долговременных последствий технического прогресса); е) борьба противоположностей (власть и оппозиция, противоположные интересы различных слов населения, конкуренция предпринимателей, групповые конфликты, различные интересы отдельных лидеров).

Инвестиционные риски, их классификация. Инвестиционный риск – вероятность возникновения непредвиденных финансовых потерь в ситуации неопределённости. Их можно классифицировать следующим образом: 1) различные: - политические риски – риски, возникшие при смене государственного политического курса. При этом возможно появление различных ограничений инвестиционной деятельности. - экономический риск – риск, связанный изменением условий развития производства и жизни региона и страны. - социальный риск – риск забастовок и риск введения на предприятии, в регионах незапланируемых социальных программ. - экологический риск – риск экономических катастроф и стихийных бедствий отрицательно сказывающихся на деятельности инвестируемых предприятий. - прочий риск – риск потерь, обусловленный рэкетом, лицензиями имущества, махинациями и обманом со стороны партнёров. 2) риски: - реальный риск – риск неудачного выбора местоположения строящегося объекта, риск появления перебоев в поставке материалов и оборудования, риск существенного роста цен на инвестиционные товары, риск выбора недобросовестного подрядчика; другие факторы, которые либо будут влиять на сроки ввода объекта действия, либо будут повышаться расходы; - финансовый риск – риск непродуманного подбора финансовых инструментов для инвестирования (надо было вкладывать в акции, анне в облигации); банкротство отдельных предприятий; прямой обмен инвесторов; 3) риски - рыночный риск – связан со сменой стадий экономического цикла развития страны, региона, предприятия, значительное изменение налогового законодательства;

- специфический риск – это некомпетентное руководство предприятия, усиление конкуренции в данном сегменте рынка, нерациональная структура инвестиций и другие факторы. Этот риск можно уменьшить путем повышения эффективности управления. Количественная оценка риска. Для оценки размера финансовых потерь от инвестиционной деятельности используются абсолютные и относительные показатели.

Абсолютная величина финансовых потерь – сумма убытка (ущерба), причиненного инвестору из-за наступления неблагоприятного обстоятельства. Относительный размер финансовых потерь:

![]()

Для количественной оценки риска используются следующие показатели:

1)

среднее значение изучаемой случайной

величины:

![]() ,

где

,

где

xi – значение случайной величины; Pi – вероятность появления случайной величины.

2)

дисперсия:

![]() ,

где x

– конкретное значение случайной

величины.

,

где x

– конкретное значение случайной

величины.

3)

среднее квадратичное отклонение:

![]()

4)

коэффициент вариации:

![]()

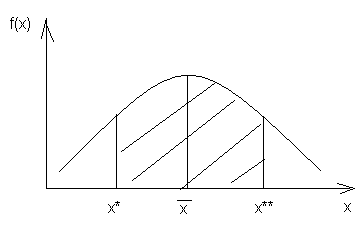

5) распределение вероятности изучаемой случайной величины

Область распределение случайной величины:

6)

коэффициент чувствительности

![]() ,

где

,

где

r – корреляция (зависимость) между доходностью от рисковых операций и средним уровнем доходности рынка; σr – среднеквадратичное отклонение доходности по рисковым операциям; σф – среднеквадратичное отклонение доходности рынка в целом. Если, β>1 – риск высокий; β=1 – риск средний;

β<1 – риск низкий; β=0 – риск отсутствует.

7) экспертная оценка полученного результата

Данные оценки риска можно использовать, если имеются статистические данные в данной области по данной группе рисков.

Если у предпринимателей отсутствуют необходимые статистические данные или инвестиционные проекты не имеют аналогов, используется экспертный метод оценки рисков, при этом обычно считается несколько вариантов возможного исхода событий. При этом рассчитывается вероятность благоприятного исхода, вероятность неблагоприятного исхода и вероятность средняя наступления событий. При этом обязательно исследуется вероятность наступления неблагоприятного события. Считается допустимым риск наступления неблагоприятного события 0,55, риск 0,56-1 считается критическим и катастрофическим. Финансовые потери от исков соизмеряются с общим объёмом инвестиций. Если потери меньше 5%, то потери считаются незначительными, если потери 6-10% - существенные, 11-20% - высокими, больше 20% - чрезвычайно высокими.

Соответственно все инвестиции делятся по уровням риска: - безрисковые (государственные облигации); - инвестиции с допустимым уровнем риска (проекты без прибыли); - инвестиции с уровнем критического риска – это потеря не только прибыли, но и выручки в целом; - инвестиции с уровнем катастрофического риска – это потеря всех активов предприятия в результате банкротства; Специалистам по риску (риск менеджеры) приходится решать следующие задачи связанные с риском: 1) области риска; 2) оценка степени риска; 3) анализ уровня риска на сегодняшний день; 4) меры по предупреждению риска; 5) меры по снижению риска;

6) просчёт последствий риска; 7) возмещение причинённого ущерба в результате наступления рискового события; Существует несколько стандартных мероприятий по снижению степени риска: 1) страхование;

2) создание резервов; 3) диверсификация (вложение средств в совершенно разные сферы деятельности); 4) установление лимитов.