- •С.С. Голубев, в.Д. Секерин экономическая оценка инвестиций (Учебное пособие)

- •105066 Москва, Старая Басманная ул., 21/4

- •1 03031, Москва, ул. Б. Дмитровка, д. 23/8, стр. 1-2

- •Введение

- •1. Понятие экономической оценки инвестий. Виды эффективности. Задачи, решаемые в ходе оценки инвестиций

- •2. Критерии и принципы оценки экономической эффективности инвестиций

- •2.1.Принцип дисконтирования финансовых потоков

- •2.2. Оценка стоимости капитала

- •Оценка средневзвешенной стоимости капитала

- •3. Структура и денежные потоки инвестиционного процесса

- •4. Основные показатели экономической эффективности инвестиций

- •4.1. Срок окупаемости (Payback Period, pp)

- •Оценка приемлемости проекта по критериям рр и орр

- •Динамика денежных потоков

- •4.2. Коэффициент эффективности инвестиции (Accounting Rate of Return, arr)

- •4.3 Метод чистой приведенной стоимости.(Net Present Value, npv)

- •4.4. Индекс рентабельности (Profitability Index.Рi)

- •4.5. Внутренняя доходность (норма рентабельности)(Internal Rate of Return, irr)

- •4.6. Сравнение используемых методов оценки инвестиций и проблемы, возникающие при их использовании

- •Частота применения показателей эффективности

- •4.7. Пример оценки эффективности инвестиций

- •5. Особенности оценки эффективности различных типов проектов

- •5.1. Проекты, реализуемые на действующем предприятии

- •5.2. Особенности сравнения вариантов использования кредита и лизинга

- •6. Анализ инвестиционных проектов в условиях инфляции и риска

- •6.1. Учет инфляции

- •6.2. Учет риска

- •7. Применение методики при оценке эффективности организационно-технических решений в дипломных работах

- •7.1. Макет бизнес-плана, применяемый в России

- •7.2. Горизонт расчета (расчетный период) и его разбиение на шаги

- •График реализации инвестиционного проекта (пример)

- •7.3. Финансово-экономическая оценка проекта

- •7.3.1. Издержки производства и реализации продукции (услуг)

- •7.3.2. Определение потребности в оборотных средствах (оборотном капитале)

- •7.3.3. Общие капиталовложения (инвестиции)

- •7.3.4. Денежные потоки и показатели эффективности

- •7.3.5. Финансовый профиль проекта

- •7.3.6. Пример расчета эффективности инвестиционного проекта в дипломном проекте

- •8. Задачи

- •Решение

- •9. Тест

- •Библиографический список

Динамика денежных потоков

Год |

Денежные |

потоки по проектам |

|||

|

А |

в • |

С |

А и С |

В и С |

0-й |

-10 |

-10 |

-10 |

-20 |

-20 |

1-Й |

0 |

10 |

0 |

0 |

10 |

2-й |

20 |

0 |

0 |

20 |

0 |

3-й |

5 |

15 |

15 |

20 |

30 |

Период |

2 |

1 |

3 |

2 |

3 |

окупаемости |

|||||

Допустим, что проекты А и В являются взаимоисключающими, а проект С - независимым. Это означает, что если у коммерческой организации есть финансовые возможности, то она может выбрать не только какой-то один из представленных проектов, но и их комбинации, т.е. проекты А и С или проекты В и С. Если рассматривать каждый проект отдельно с применением показателя "период окупаемости", можно сделать вывод, что предпочтительным является проект В. Однако если рассматривать комбинации проектов, то следует предпочесть комбинацию из "худших" проектов Аи С.

Существует ряд ситуаций, при которых применение метода, основанного на расчете срока окупаемости затрат, является целесообразным. В частности, это ситуация, когда руководство коммерческой организации в большей степени озабочено решением проблемы ликвидности, а не прибыльности проекта - главное, чтобы инвестиции окупились, и как можно скорее. Считается, что из двух проектов более ликвиден тот, у которого меньше срок окупаемости.

Метод также хорош в ситуации, когда инвестиции сопряжены с высокой степенью риска, поэтому чем короче срок окупаемости, тем менее рискованным является проект.

4.2. Коэффициент эффективности инвестиции (Accounting Rate of Return, arr)

Показатель расчетной нормы прибыли является обратным по содержанию сроку окупаемости капитальных вложений.

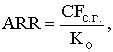

Расчетная норма прибыли отражает эффективность инвестиций в виде процентного отношения денежных поступлений к сумме первоначальных инвестиций

(4.5)

(4.5)

где ARR - расчетная норма прибыли инвестиций,

CFс.г. - среднегодовые денежные поступления от хозяйственной деятельности,

Ко - стоимость первоначальных инвестиций или средних (равных половине первоначальных)

Второй вариант расчета основан на отношении среднегодовой величины прибыли (за минусом отчислений в бюджет) от реализации проекта за период к средней величине инвестиций с учетом остаточной или ликвидационной стоимости первоначальных инвестиций (например учет ликвидационной стоимости оборудования при завершении проекта):

|

(4.6) |

где

![]() -

среднегодовая чистая прибыль;

-

среднегодовая чистая прибыль;

RV - остаточная стоимость (ликвидационная).

Преимуществом показателя эффективности инвестиций является простота расчета. В то же время он имеет и существенные недостатки. Этот показатель не учитывает стоимости денег во времени и не предполагает дисконтирования, соответственно, не учитывает распределения прибыли по годам, а, следовательно, применим только для оценки краткосрочных проектов с равномерным поступлением доходов. Кроме того, невозможно оценить возможные различия проектов, связанных с разными сроками осуществления.

Поскольку метод основан на использовании бухгалтерских характеристик инвестиционного проекта - среднегодовой величине прибыли, то коэффициент эффективности инвестиций не дает количественной оценки прироста экономического потенциала компании. Однако данный коэффициент предоставляет информацию о влиянии инвестиций. На бухгалтерскую отчетность компании. Показатели бухгалтерской отчетности иногда являются важнейшими при анализе инвесторами и акционерами привлекательности компании.

Пример

Пусть среднегодовые денежные поступления от хозяйственной деятельности равны 25000 руб, а первоначальные инвестиции составили 10000 руб. Тогда расчетная рентабельность инвестиций, определяемая как их отношение, составит 25 000 руб.\100 000 руб = 0,25 или 25%.

Этот показатель говорит о том, что для получения ежегодных денежных поступлений норма доходности на инвестиции в сумме 100 000 руб. должна составлять 25%.

Это единственное, что можно сказать о проекте, потому что здесь отсутствует информация о продолжительности экономического срока жизни инвестиций и не предполагается начисление процентов на остающуюся не возмещенную сумму инвестиций.

Заметим, что, используя расчет нормы прибыли, будет получено одинаковое решение в различных ситуациях, т. е., когда период экономического срока жизни инвестиций составит 1, 10 или 100 лет.

В действительности прибыльность, отраженная в формуле (5.18), будет иметь экономический смысл только если инвестиции, обеспечивающие получение 25 000 руб., будут беспрерывными. Только тогда мы сможем сказать, что доходность действительно составляет 25%.