- •Виды налогов и сборов в России

- •Федеральные налоги и сборы

- •Региональные налоги

- •Местные налоги

- •Специальные налоговые режимы

- •Права и обязанности налоговых органов

- •Глава 11. Способы обеспечения исполнения обязанностей по уплате налогов и сборов

- •1. Нарушение срока постановки на учет в налоговом органе

- •2. Уклонение от постановки на учет в налоговом органе

- •3. Нарушение срока представления сведений об открытии и закрытии счета в банке

- •4. Непредставление налоговой декларации

- •5. Грубое нарушение правил учета доходов и расходов и объектов налогообложения

- •6. Неуплата или неполная уплата сумм налога

- •11. Ответственность свидетеля

- •12. Отказ эксперта, переводчика или специалиста от участия в проведении налоговой проверки, дача заведомо ложного заключения или осуществление заведомо ложного перевода

- •13. Неправомерное несообщение сведений налоговому органу

- •Операции, освобождаемые от налогообложения

- •Тарифы страховых взносов

- •Скидки и надбавки к страховым тарифам

- •[Налоговый кодекс рф] [Глава 26.2] [Статья 346.21]

- •Сроки представления налоговых деклараций:

- •Налог на добычу полезных ископаемых (ндпи)

- •Глава 26 нк рф "ндпи" | Налоговый учет | Глава 26 нк рф "Налог на добычу полезных ископаемых (ндпи)"

- •Государственная пошлина

- •Глава 25.3 нк рф "Государственная пошлина" | Глава 25.3 нк рф "Государственная пошлина"

- •Транспортный налог (региональный налог)

- •Глава 28 нк рф "Транспортный налог" | Налоговый учет | Глава 28 нк рф "Транспортный налог"

- •Условия перехода на уплату есхн (Ст. 346.2 п. 5 нк рф)

- •Не вправе переходить на уплату есхн:

- •[Править]Правовое регулирование

- •[Править]Соглашение о разделе продукции

- •[Править]Налогоплательщик и плательщик сборов

- •[Править]Обязанности

- •[Править]Особенности режима [править]Освобождение от налогов и сборов

- •[Править]Уплачиваемые налоги и сборы

- •Глава 26.4. Система налогообложения при выполнении соглашений о разделе продукции Статья 346.34. Основные понятия, используемые в настоящей главе

- •Статья 346.35. Общие положения

- •Статья 346.36. Налогоплательщики и плательщики сборов при выполнении соглашений. Уполномоченные представители налогоплательщиков и плательщиков сборов

- •Статья 346.37. Особенности определения налоговой базы, исчисления и уплаты налога на добычу полезных ископаемых при выполнении соглашений

- •Статья 346.38. Особенности определения налоговой базы, исчисления и уплаты налога на прибыль организаций при выполнении соглашений

- •Статья 346.39. Особенности уплаты налога на добавленную стоимость при выполнении соглашений

- •Статья 346.40. Особенности представления налоговых деклараций при выполнении соглашений

- •Статья 346.41. Особенности учета налогоплательщиков при выполнении соглашений

- •Статья 346.42. Особенности проведения выездных налоговых проверок при выполнении соглашений

- •Налог на имущество физических лиц: кто является плательщиком налогов?

- •Налог на имущество физических лиц: ставки и категории налогов

- •Налог на имущество физических лиц: на кого распространяются обязательства выплаты налогов?

- •Налог на имущество физических лиц: на кого распространяются льготы по налогообложению?

- •Глава 2. Системы налогообложения индивидуального предпринимателя

- •Глава 6. Порядок ведения индивидуальным предпринимателем книги учета доходов и расходов

- •Раздел I "Учет доходов и расходов" состоит из следующих таблиц:

- •Раздел II "Расчет амортизации основных средств" состоит из следующих таблиц:

- •Раздел IV "Расчет амортизации нематериальных активов" состоит из следующих таблиц:

- •Раздел VI "Определение налоговой базы" является обобщающим и состоит из следующих таблиц:

- •Глава 7. Доходы и расходы индивидуального предпринимателя

- •Общие требования по учету материальных затрат

В1

Налог не является начальной формой аккумуляции денежных средств

бюджетом. Существовало много видов поступлений в казну: дань с

побежденных; контрибуции; домены — государственные имущества,

приносящие доход (земля, леса, вещные права, капиталы); регалии —

промысловые источники дохода монопольного характера (казенные

фабрики; железная дорога; таможенная, судебная, монетная и другие

регалии); пошлины с вывоза и ввоза. Введение же налогов предполаF

гает более высокий уровень развития правосознания и экономики

Сущность налогообложения проявляется при рассмотрении целей

системы налогообложения и интересов ее участников.

1

Участниками отношений в налоговой сфере являются: налоговые

органы, налогоплательщики, налоговые агенты и др. Причем интереF

сы всех участников далеко не всегда совпадают. В целом система наF

логообложения должна:

• обеспечить заданный бюджетами уровень налоговых доходов;

• воздействовать посредством регулирующей функции на развиF

тие экономики в целом, объем и структуру производства;

• обеспечить посредством социальной функции перераспределение

общественных доходов между различными категориями граждан

и т. п.

При этом действия налогоплательщика характеризуются:

• осознанными шагами, связанными в определенной степени с приF

знанием общественной необходимости уплаты налогов;

• активными и целенаправленными действиями на снижение наF

логовых платежей;

• волевыми действиями, связанными с осознанием налоговых рисF

ков при нарушении законодательства.

Стремление налогоплательщика сократить отчисления в бюджет, раF

зумеется, вызывает ответную реакцию со стороны государства. В этой

ситуации действия исполнительных органов государства характеризуF

ются:

• действиями, направленными на защиту своих финансовых интеF

ресов, наполнение доходной части бюджета;

• действиями, направленными на противодействие уклонению от

уплаты налогов, на выявление случаев незаконной «налоговой

экономии»;

• действиями, связанными с применением налоговой ответственF

ности за нарушение законодательства о налогах и сборах.

В2

Одним из основных средств государственного регулирования предпринимательской деятельности и экономики в целом является системаналогообложения, налоги. Налоги - основной источник формирования госбюджета, посредством которого осуществляется реализация социально-экономических функций любого государства. За счет средств бюджета устраняются несовершенства, недостатки рыночной экономики, направляются ресурсы на поддержание обороноспособности государства, создание системысоциальных гарантий для определенных групп населения, частичное финансирование образования, здравоохранения и другие необходимые для общества цели, достижение которых не может быть обеспечено частными предпринимателями. Влияние системы налогообложения, налогов на предпринимательскую деятельность способно как стимулировать, так и замедлять или вообще прекращать отдельные ее виды. Правовую основу системы налогообложения составляют нормы Конституции РФ (ст.35, 54, 57). Каждый обязан платить законно установленные налоги и сборы (ст.57 Конституции РФ). Можно выделить несколько функций налогов, рассматривая их как направления воздействия на предпринимательскую деятельность. Одна из важнейших функций - фискальная, суть которой заключается в формировании государственных денежных фондов, финансовых ресурсов государства. В отношениях между государством и предпринимателем она проявляется через обязанность последнего уплачивать налоги. Другая важнейшая функция - регулирующая, включающая подфункцию стимулирования и дестимулирования. Выделяется также контрольная и информационная функции налогов. Каждая из этих функций находит свое выражение и реализацию в нормах действующего налогового законодательства и прежде всего в нормах Налогового кодекса РФ. Необходимо заметить, что изучение налоговых отношений является предметом финансового права и его подотрасли -налогового права. Предпринимательское право изучает налоговые отношения лишь в части, касающейся непосредственного влияния налогов на предпринимательскую деятельность. В целом же налоговые отношения не входят в предмет предпринимательского права. Основной нормативный акт, регулирующий налоговые отношения, Налоговый кодекс РФ. В нем закреплены основные начала законодательства о налогах и сборах, к числу которых относятся, например, обязанность налогоплательщика и плательщика сборов уплачивать налоги и сборы; недопущение нарушения единого экономического пространства Российской Федерации и др. Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий). Следует иметь в виду, что не все платежи, которые называются "сбором", отвечают критериям, закрепленным в Налоговом кодексе. Так, предусмотренный ст.106 Кодекса торгового мореплавания РФ лоцманский сбор не может быть в соответствии с НК РФ отнесен к налогам и сборам. Выделяют прямые и косвенные налоги, а также федеральные, региональные и местные. Встречаются и иные классификацииналогов. Прямые налоги устанавливаются непосредственно с дохода или имущества и взимаются в процессе приобретения и накопления материальных благ. Прямые налоги подразделяются на реальные и личные. К реальным относятся налоги на отдельные виды дохода или объекты имущества, например на землю, недвижимое имущество. К личным налогам относятся, например, налог на прибыль, единый налог на вмененный доход, подоходный налог с физических лиц. Косвенные налоги - это налоги на потребление товаров и услуг, устанавливаемые в виде надбавок к ценам, и взимаемые в процессе расходования материальных благ. К косвенным налогам относятся, например, акцизы, налог на добавленную стоимость, налог с продаж, таможенные пошлины. Федеральными признаются налоги и сборы, устанавливаемые НК РФ и обязательные к уплате на всей территории Российской Федерации. Региональными признаются налоги и сборы, устанавливаемые Налоговым кодексом и законами субъектов Российской Федерации, вводимые в действие в соответствии с Налоговым кодексом законами субъектов Российской Федерации и обязательные к уплате на территориях соответствующих субъектов РФ. При установлении регионального налога законодательными (представительными) органами субъектов Российской Федерации определяются следующие элементыналогообложения: налоговые ставки в пределах, установленных НК РФ, порядок и сроки уплаты налога, а также формы отчетности по данному региональному налогу. Иные элементы налогообложения устанавливаются Налоговым кодексом. При установлении регионального налога законодательными (представительными) органами субъектов РФ могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком. Местными признаются налоги и сборы, устанавливаемые НК РФ и нормативными правовыми актами представительных органов местного самоуправления, вводимые в действие в соответствии с Налоговым кодексом нормативными правовыми актами представительных органов местного самоуправления и обязательные к уплате на территориях соответствующих муниципальных образований. Местные налоги и сборы в городах федерального значения Москве и Санкт-Петербурге устанавливаются и вводятся в действие законами указанных субъектов Федерации. При установлении местного налога представительными органами местного самоуправления в нормативных правовых актах определяются следующие элементы налогообложения: налоговые ставки в пределах, установленных НК РФ, порядок и сроки уплаты налога, а также формы отчетности по данному местному налогу. Иные элементы налогообложения устанавливаются Налоговым кодексом. При установлении местного налога представительными органами местного самоуправления могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком. Не могут устанавливаться региональные или местные налоги и (или) сборы, не предусмотренные Налоговым кодексом (ст.12 НК РФ). К федеральным налогам и сборам относятся, например, налог на добавленную стоимость; акцизы на отдельные виды товаров (услуг) и отдельные виды минерального сырья; налог на прибыль (доход) организаций; налог на доходы от капитала; таможенная пошлина и таможенные сборы и др. К региональным налогам и сборам относятся, например, налог на имущество организаций, налог с продаж и др. К местным налогам относятся налог на имущество физических лиц, налог на рекламу и др. Налоговый кодекс РФ определяет субъектов, на которых возложена обязанность уплачивать налоги и сборы. При этом филиалы и иные обособленные подразделения российских организаций исполняют обязанности этих организаций по уплатеналогов и сборов по месту нахождения этих филиалов и иных обособленных подразделений. Одно из бесспорных достижений современной налоговой реформы - закрепление в Налоговом кодексе прав и обязанностей налогоплательщиков (плательщиков сборов). В соответствии со ст.21 НК РФ налогоплательщики (плательщики сборов) имеют право: получать от налоговых органов по месту учета бесплатно информацию о действующих налогах и сборах, законодательстве о налогах и сборах и об иных актах, содержащих нормы законодательства о налогах и сборах, а также о правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц; получать от налоговых органов и других уполномоченных государственных органов письменные разъяснения по вопросамприменения законодательства о налогах и сборах; использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах; получать отсрочку, рассрочку, налоговый кредит или инвестиционный налоговый кредит в порядке и на условиях, установленных НК РФ; на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов; представлять свои интересы в налоговых правоотношениях лично либо через своего представителя; представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, а также по актам проведенных налоговых проверок; присутствовать при проведении выездной налоговой проверки; получать копии акта налоговой проверки и решений налоговых органов, а также налоговые уведомления и требования об уплате налогов; требовать от должностных лиц налоговых органов соблюдения законодательства о налогах и сборах при совершении ими действий в отношении налогоплательщиков; не выполнять неправомерные акты и требования налоговых органов и их должностных лиц, не соответствующие НК РФ и иным федеральным законам; обжаловать в установленном порядке акты налоговых органов и действия (бездействие) их должностных лиц; требовать соблюдения налоговой тайны; требовать в установленном порядке возмещения в полном объеме убытков, причиненных незаконными решенияминалоговых органов или незаконными действиями (бездействием) их должностных лиц.

Налогоплательщики и плательщики сборов имеют также иные права, установленные НК РФ и другими актами законодательства о налогах и сборах. Налоговый кодекс РФ (ст.23) устанавливает обязанности налогоплательщиков: уплачивать законно установленные налоги; встать на учет в налоговых органах, если такая обязанность предусмотрена Налоговым кодексом; вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах; представлять в налоговый орган по месту учета в установленном порядке налоговые декларации по тем налогам, которые они обязаны уплачивать, если такая обязанность предусмотрена законодательством о налогах и сборах, а также бухгалтерскую отчетность в соответствии с Федеральным законом "О бухгалтерском учете"; представлять налоговым органам и их должностным лицам в случаях, предусмотренных Налоговым кодексом, документы, необходимые для исчисления и уплаты налогов; выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также не препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей; предоставлять налоговому органу необходимую информацию и документы в случаях и порядке, предусмотренном Налоговым кодексом; в течение четырех лет обеспечивать сохранность данных бухгалтерского учета и других документов, необходимых для исчисления и уплаты налогов, а также документов, подтверждающих полученные доходы (для организаций - также и произведенные расходы) и уплаченные (удержанные) налоги; нести иные обязанности, предусмотренные законодательством о налогах и сборах. Налогоплательщикам (плательщикам сборов) гарантируется административная и судебная защита их прав и законных интересов. Установлен порядок обжалования актов налоговых органов и действий или бездействия их должностных лиц (гл.19, 20 НК РФ). В целях большей предметности и уяснения довольно сложного процесса налогового изъятия части прибыли у хозяйствующих субъектов, целесообразно кратко рассмотреть ее экономическое содержание, генезис познания категории прибыли в экономической теории. Это в значительной степени определяет современное понятие прибыли как объекта налогообложения, роль налога на прибыль в достижении макроэкономической стабилизации и создании условий для стабильного экономического роста в стране. Как известно, прибыль является важнейшим показателем финансовой деятельности предприятия, ее максимизация — одна из главных целей развития фирмы и непосредственный объект управления финансовыми менеджерами. Однако несмотря на то, что понятие прибыли достаточно распространено и многими воспринимается как нечто само собой разумеющееся, в действительности феномен прибыли не так прост, как кажется на первый взгляд. По мере развития экономической теории определение понятия «прибыль» постоянно изменялось и усложнялось. Прибыль является одной из основных экономической категорией товарного производства, выражающей совокупность сложных экономических отношений. Первые попытки объяснить экономическое содержание понятия «прибыль» были предприняты еще в ХVI-ХVII в. Так, меркантилисты, наиболее яркими представителями которых являлись англичанин Томас Ман и француз Жан Батист Кольбер, утверждали, что возникновение прибыли связано с внешней торговлей - поскольку товары за границей продаются по более высоким ценам, чем внутри страны. Представители классической школы политэкономии А. Смит и Д. Рикардо видели источник прибыли в производстве. Они считали, что при обмене созданного товара на деньги кроме оплаты всех расходов возникает еще «нечто», что является компенсацией предпринимателю за риск, т. е. прибыль. Величина прибыли при этом определяется только величиной капитала и не связана с заработной платой . В свою очередь, существует несколько разновидностей концепции «теории производства». Например, теория производительности капитала (Д. Кларк) рассматривает прибыль как трудовой доход предпринимателя. Такая трактовка прибыли была выдвинута еще в XIX в. и развита немецким ученым В. Рашером, определяющим прибыль как предпринимательскую зарплату. В соответствии с трудовой теорией стоимости К. Маркса источником прибыли является труд работников сферы материального производства, которые создают прибавочный продукт, прибавочную стоимость, а прибыль, соответственно, является превращенной формой прибавочной стоимости. Именно такая точка зрения на прибыль господствовала в советской экономической литературе. В экономической науке различное понимание содержания прибыли привело к различным мнениям относительно того, что считать предпринимательской прибылью. В соответствии с теорией производительности капитала предпринимательская прибыль - это «оплата того, что производит капитал». По другим теориям - заработная плата за организацию производства и управление им (А. Маршалл); плата за инициативу и т. д. Современная точка зрения на этот вопрос состоит в том, что доходы владельцев капиталов выступают в двух формах: процента на капитал и предпринимательской прибыли. Под процентом на капитал в экономической литературе понимается доля чистого дохода, получаемая лицами, не участвующими непосредственно в производстве, а предоставляющая его предпринимателям или мелким самостоятельным производителям. Предпринимательская прибыль остается тем лицам, которые владеют предприятием, т. е. организуют производство и управляют им. Таким образом, предпринимательскую прибыль можно трактовать как часть прибыли, поступающей в распоряжение собственника предприятия, которая затем может быть направлена на расширение производства или личное потребление. Рантье совершенно не участвует в производстве, получая свой доход через посредника, применяющего его капитал в дело. Предприниматель же в той или иной мере принимает реальное участие в организации и деятельности принадлежащего ему предприятия. Не следует смешивать реальное участие с трудом по организации и участие в деятельности предприятия, так как последнее выполняется в основном наемными работниками в соответствии с решением предпринимателя. Предпринимательская прибыль не может считаться заработной платой, а если предприниматель сам занимает управляющие должности на предприятии, то, соответственно, он получает заработную плату и предпринимательскую прибыль . Многие западные экономисты рассматривают прибыль как «глобальный финансовый результат», поскольку, по их мнению, традиционное понимание показателей валовой прибыли, рентабельности, чистой прибыли не дает всеобъемлющей оценки деятельности предприятия. Данные показатели характеризуют лишь отдельные стороны результативности или стадию ее исчисления (валовая, чистая прибыль). Авторами, разработавшими общую концепцию глобальной прибыли, были Адам Смит, Жан Батист Сей, Джон Хикс и др. Адам Смит был первым, кто охарактеризовал прибыль как «сумму, которая может быть израсходована без посягательства на капитал». Глобальный финансовый результат определялся как прирост или уменьшение стоимости имущества при постоянном капитале на начало и конец периода при предположении, что кредиторская задолженность была погашена на начало и конец периода. Английский экономист, лауреат Нобелевской премии Джон Хикс уточнил это определение, отметив, что прибыль - это сумма, которую человек может израсходовать в течение некоторого промежутка времени и в конце этого периода может иметь тот же достаток, что и в начале. Новизна идеи Дж. Хикса заключалась в том, что он от показателя прибыли, характеризующего деятельность предприятия, смог перейти к показателю, определяющему индивидуальную деятельность граждан, что и было положено в основу налоговогоконтроля за доходами и расходами физических лиц и предпринимателей без образования юридического лица, а также в исследования методов мошенничества.

Поскольку если задекларировать и проинвентаризировать имущество и доходы на начало и конец налогооблагаемого периода, а затем организовать контроль за расходами, то можно легко установить доход, сокрытый от налогообложения. Дальнейшее развитие теории глобального финансового результата привело к идее производить оценку активов по текущим ценам и таким образом определять финансовый результат как разность между стоимостью активов по текущим ценам с их балансовой стоимостью. Затем было введено понятие безденежной прибыли, устанавливаемой в виде разницы между переоцененными активами и активами по балансовой оценке; были открыты принципы условной реализации активов, т. е. заложена основа «нулевого баланса», когда на предприятии может быть «безденежная прибыль» (или безденежный убыток). Это возможно в результате изменения цен на активы. Если рыночная цена активов превышает учетную, то образуется безденежная (потенциальная) прибыль, и наоборот, если их рыночная цена ниже учетной, возникает безденежный (потенциальный) убыток. Французский экономист Жан-Батист Сей считал, что подлинная величина прибыли может быть установлена только за период от начального баланса до баланса ликвидационного. Опираясь на это утверждение, позднее было выведено правило: прибыль предприятия есть разница между средствами, полученными при его ликвидации, и средствами, вложенными в него на момент открытия. Дальнейшие исследователи пришли к выводу о необходимости разграничения в учете двух базовых позиций глобальной прибыли: от реализации и от изменения цен на имущество и его оценки. В результате исследований ряда экономистов в области бухгалтерского учета и финансов был выведен следующий показатель глобальной прибыли (ГП): ГП = (ЧА 1 – ЧА о) + (ДК - Д - ДК3), где ЧА 1 - чистые активы на конец периода в рыночных ценах с учетом риска их неуплаты; ЧА0 - чистые активы на начало периода; ДК - добавочный капитал; Д - дивиденды; ДКз - изменение суммы кредиторской задолженности с учетом риска неурегулирования и перехода права собственности . В настоящее время исследования содержания прибыли далеко не завершены и проводятся на двух уровнях: микроэкономическом (анализ формирования прибыли на уровне предприятия) и макроэкономическом (на уровне экономики в целом, анализ роли прибыли в доходе страны). Таким образом, прибыль, с одной стороны - суть экономическая категория, научная абстракция, выражающая определенные производственные экономические отношения, с другой стороны - это часть стоимости совокупного национального продукта (ВНП), стоимости и прибавочной стоимости (прибавочного продукта). В реальной же экономической жизни прибыль может принимать форму денежных средств, материальных ценностей, фондов, ресурсов и выгод. В современной экономической литературе в настоящее время используется несколько понятий прибыли: экономическая (чистая), бухгалтерская, валовая, предпринимательская, нормальная, маржинальная, налогооблагаемая и т. д. Рассмотрим основные из них. Экономическая или чистая прибыль - это то, что остается после вычитания всех издержек, включая нормальную прибыль и вмененные издержки, из общего дохода фирмы. Нормальная прибыль - «это минимальный доход и плата, необходимая для удержания в какой-то определенной сфере производства». Бухгалтерская прибыль - это совокупный доход за минусом явных издержек. При этом под явными издержками понимают фактический расход факторов производства на изготовление определенного количества продукции по ценам их приобретения. Маржинальная прибыль - превышение выручки над величиной переменных затрат на производство продукции, которое позволяет возместить постоянные затраты и получить прибыль. Валовая прибыль - это выраженный в денежной форме чистый доход предпринимателя на вложенный капитал, характеризующий его вознаграждение за риск осуществления предпринимательской деятельности, представляющий собой разницу между совокупным доходом и совокупными затратами в процессе осуществления этой деятельности. Налог на прибыль наряду с налогом на добавленную стоимость является составным элементом налоговой системы России и служит инструментом перераспределения национального дохода. Однако в отличие от НДС данный налог является прямым, т.е. его окончательная сумма целиком и полностью зависит от конечного финансового результата. В условиях рыночного хозяйствования распределение прибыли является внутренним делом предприятия. Однако государство может воздействовать на этот процесс с помощью различных косвенных регуляторов, в том числе через системуналогообложения. Именно в рамках налоговой системы осуществляется взаимодействие государства и хозяйствующего субъекта по поводу формирования государственного бюджета, с одной стороны, распределения доходов производителя по направлениям его использования, с другой. Налоговый механизм обеспечивает экономическую реализацию добавочной прибыли по месту ее возникновения. Предприятие получает дополнительные возможности, как для ее инвестирования, так и для расширения непроизводительного потребления. Эффективная система налогообложения прибыли, предусматривающая предприятиям дополнительные льготы по налогу на прибыль, оказывает решающее влияние на стимулирование товаропроизводителя, имеет важное значение для обеспечения положительных финансовых результатов деятельности, повышения экономической активности, решения социально-экономических проблем.

Налоговая система и экономика любой страны (производство, бизнес, социальная сфера и многое другое) тесно связаны между собой и не могут существовать и функционировать отдельно. Поэтому важно понимать, что же собой являет налоговая система и как она работает. Налоговая система – это совокупность сборов и налогов, которые устанавливает и взимает государство для создания фонда финансовых ресурсов, методов, форм, способов и принципов их взимания. Основой для функционирования налоговой системы являются сборы и налоги. Эта система обеспечивает реализацию государством своих функций по управлению (распределению, регулированию, перераспределению) государственными финансовыми потоками и экономикой страны вообще. Налоговая система, и соответственно налоги, установленные в государстве, исполняют следующие функции: - фискальную функцию – она направлена на пополнение государственных доходов на разных уровнях, необходимых для исполнения государственных функций; - распределительную функцию – суть ее состоит в распределении между физическими и юридическими лицами, сферами и отраслями экономики, территориально-административными образованиями и государством в целом, совокупного общественного дохода; - регулирующая функция – состоит в активном государственном воздействии на социальные и экономические процессы в обществе с помощью экономических методов и рычагов; - контрольная функция – ее суть состоит в соблюдении и наблюдении за стоимостными пропорциями в процессе образования или распределения доходов разных субъектов экономики.

Налоговая система построена за определенными историческими принципами: - любой налог должен задумываться и разрабатываться таким образом, чтобы он взимал из карманов народа минимально сверх того, что сам налог приносит в казначейство государства; - время для взимания налогов должно устанавливаться таким образом, чтобы было удобно налогоплательщику; - размер и срок уплаты налогов должен быть точно определен перед началом налогового периода; - налоги должны уплачиваться соответственно силам и способностям налогоплательщиков. В современное время, принципы построения налоговой системы формулируются следующим образом: обязательность, справедливость, определенность, удобство, экономичность, пропорциональность, эластичность, однократность налогообложения, стабильность, оптимальность, стоимостное выражение, единство.

В3

Возникновение налогов, становление и развитие финансовой си стемы и в последующем выделение из нее налоговой системы нераз рывно связано с генезисом общества и государственного устройства. Финансовая системаРоссии проходила этапы, характерные для лю бого государства. Однако после Октябрьской революции ее развитие пошло иным путем: большое значение стали оказывать субъективные факторы и политические приоритеты перед общественными и эконо мическими законами. Следует отметить, что с самых ранних этапов существования Российского государства правители использовали ин тересы своих граждан в области уплаты налогов для достижения сво их целей, тем самым, по сути, проводили эффективную налоговую по литику. С этой позиции рассмотрим наиболее значительные периоды развития России, которые связаны с изменениями в области налого-обложения. Финансовая система Руси стала складываться в период объеди нения Древнерусского государства, которое началось с конца IX в. Как отмечает С.М. Соловьёв в своем труде «История России с древней ших времен», основным источником доходов княжеской казны была дань. Князь Олег взимал ее с подвластных племен: «...некоторые плати ли мехами с дыма, или обитаемого жилища, некоторые по шлягу от рала»8. Дань взималась вначале нерегулярно, а затем превратилась в более систематический прямой налог. В период объединения земель в единое государство налогообложение племен способствовало уско рению этого процесса. Историки отмечают, что князь Олег, покорив днепровских северян, потребовал от них дань более легкую, чем они уплачивали до этого хазарам. Об этом узнали другие племена и без сопротивления перешли под его защиту, добровольно уплачивая дань. Дань существовала на протяжении XI—XII вв. В Древней Руси было и поземельное обложение. Косвенное нало гообложение существовало в форме торговых и судебных пошлин. Пошлина «мыт» взималась на заставах городов и крупных селений за провоз товаров, пошлина «перевоз» — за перевоз через реку, торговая пошлина — за право устраивать рынки и т.д. Посредством налогов реша лись и вопросы общественного правопорядка. Например, судебная пошлина («вира») взималась за убийство, «продажа» (штраф) — за прочие преступления. За убийство чужого холопа князю платили пошлину в размере 12 гривен. Если убийца скрывался, то уплату произ-водили жители округа, где было совершено убийство. Тем самым устанавливалась общественная ответственность за содеянное преступление, что способствовало раскрытию и предотвращению пре ступлений. Сложный исторический период развития Руси и финансовой си стемы связан с татаро-монгольским нашествием. Основным налогом был «выход», который взимался баскаками — уполномоченными хана, а затем русскими князьями. «Выход» взимался с каждой души муж ского пола и с головы скота. Величина зависела от соглашения между великими князьями и ханами. Помимо «выхода» были и другие ор дынские тяготы. Например, ям — обязанность доставлять подводы ордынским чиновникам. Финансовая система Руси была разрушена, взимание прямых налогов в казну государства стало почти невозмож ным. Основным источником дохода стали торговые сборы. Уплата «выхода» была прекращена Иваном III в 1480 г. Финан совая система Руси начала создаваться вновь: были введены прямой налог — деньги с черносошных крестьян и посадских людей, затем ямской, пищальный — для производства пушек и т.д. С целью правиль ного налогообложения было проведено описание земель с указанием местонахождения, хозяев, количеством собираемого урожая и т.д. Для определения размера налогов служило «сошное письмо». Размер ус ловной единицы — «сохи» — в различных местах был неодинаков и за висел от качества почвы, принадлежности земли. Посошное обложе ние характеризовалось рядом недостатков: субъективизм при оценке земель, переписчики брали взятки и снижали доходность земель. По этому во второй половине XVII в. посошное обложение было замене- но подворным, единицей измерения стал двор. Количество дворов оп-ределялось количеством ворот. Как описывает В.О. Ключевский, сра зу же нашелся легальный способ ухода от налогообложения: крестья не объединяли несколько дворов и оставляли одни ворота. Новый подход в области налогообложения связан с правлением Петра I (1672—1725). Большие преобразования в государстве, разви тие промышленности и создание регулярной армии требовали значи тельных финансовых ресурсов. Подворное налогообложение было за менено на подушную подать, для этого была проведена перепись населения. Это является одним из значимых исторических событий, так как данные переписи использовались не только для налогообло жения, но и для управления государством, принятия определенных решений, направленных на развитие промышленности. Были введены новые налоги — горная подать, гербовые сборы, чрезвычайные налоги, связанные с развитием армии: драгунские деньги, рекрутские, кора бельные. В предшествующих периодах финансовая система Руси ори-ентировалась в основном на увеличение налогов по мере потребностей казны, без учета реального экономического положения страны. Петр I изменил отношение в области налогообложения. Он предпринял ряд мер для подъема производительных сил, видя в этом необходимые ус ловия укрепления финансового положения страны. Вводились новые орудия труда, развивалось горное дело, обрабатывающая промышлен ность. В.О. Ключевский отмечает, что Петр I предписывал Мануфак- тур-коллегии поддерживать промышленников-предпринимателей, «вспомогать наставлением, машинами и всякими способами» . Разви тие промышленности способствовало развитию торговли, а торговля - путей сообщения и транспорта. Таким образом, развитиеэкономики обеспечивало приток доходов в будущем путем расширения налого вой базы. Петр I реорганизовал управление финансами. Он разделил функ ции сбора, расхода и контроля за финансовыми средствами, чтобы не было сговора и злоупотреблений. Камер-коллегии поручено было над зирать за доходами, штатс-контор-коллегия ведала расходами, ком- мерц-коллегия ведала таможенными сборами и таможенными тари фами. Для контроля за расходованием денежных средств была создана ревизион-коллегия. В конце XVIII в. в России стали закладываться основы современ ного государства, проводящего активную экономическую, финансовую и налоговую политику. Екатерина II (1729—1796) преобразовала сис- тему управления финансами. В 1780 г. была создана Экспедиция о го сударственных доходах, в дальнейшем разделившаяся на четыре са мостоятельные экспедиции. Одна из них заведовала доходами госу дарства, другая — расходами, третья — ревизией счетов, четвертая — взысканием недоимок, недоборов и начетов. Екатерина II внесла кар-динальные изменения в налогообложение купечества. Все купцы были распределены в зависимости от имущественного положения по трем гильдиям. Для того чтобы попасть в третью гильдию, нужно было иметь капитала более 500 руб., во вторую — от 1 тыс. до 10 тыс. руб., а купцы с большим капиталом входили в первую гильдию. Они самостоятель но заявляли о величине своего капитала. Необходимо отметить, что по указу императрицы проверка имущества не производилась, доносы на его утайку не принимались. Отнесение купца в более высокую гиль дию считалось положительным, поэтому практически они не умень шали величину своего капитала. Купцу поручались более выгодные государственные заказы, по социальному положению он занимал бо лее высокий статус. Первоначально налог взимался в размере 1% объяв ленного капитала, однако в дальнейшем ставка выросла до 2,5% для купцов третьей гильдии и 4% для купцов первой и второй гильдий.

В губерниях для управления финансовыми делами были созда ны коллегиальные губернские Казенные палаты, которым были под чинены губернские и уездные казначейства, хранившие казенные до ходь;. Таким образом, Екатерина II продолжила начатый Петром I курс на усиление местного самоуправления, передачу ему новых функций, наделение самостоятельными финансовыми ресурсами. В результате упорядочения финансовой системы постоянно рос ли доходы государства. В 1763 г. они составили 16,5 млн руб., в 1764 г. — 21,6 млн руб., в 1765 г. — 22,7 млн руб., в 1766 г. — 23,7 млн руб. А через 30 лет, согласно финансовой ведомости 1796 г., государственных дохо дов было 68,5 млн руб. В этот период прямые налоги в бюджете госу дарства играли второстепенную роль по сравнению с налогами кос венными. Так, подушной подати собиралось в 1763 г. около 30% всех доходов, незначительные суммы приносили подводная подать и про мысловый налог. Косвенные налоги давали около 42%. Почти полови ну этой суммы приносили питейные налоги . В начале XIX в. ведение войны с Наполеоном требовало увеличе ния всех ресурсов государства, в том числе и финансовых. В 1809 г. расходы государственного бюджета в 2 раза превышали доходы. В пе риод правления Александра I (1772—1839) была разработана програм- ма финансовых преобразований, которая связана с именем крупного государственного деятеля М.М. Сперанского. Она предлагала прове дение ряда неотложных мер по упорядочению доходов и расходов. Основное правило расходования государственных средств, предложен ное М.М. Сперанским, заключалось в следующем: «Расходы должны соответствовать доходам. Поэтому никакой новый расход не может быть назначен прежде, нежели найден соразмерный ему источник до хода» . Это положение впоследствии получило название «золотое правило Сперанского». Наряду с увеличением налогов с целью полу чения дохода, было предложено сокращение расходов. Впервые они были сгруппированы по группам, чтобы определить степень их необ ходимости для государства. Крупные преобразования в налоговой системе России были осу-ществлены в связи с проведением реформы 1861 г., т.е. отмены крепо стного права. Эти преобразования связаны с правлением Александра II (1818—1881). Была изменена системасбора промыслового налога (ранее он взимался в форме гильдейского сбора), была введена уплата в виде патентного сбора и дополнительного налога, который уплачи-вался по прогрессивным ставкам в виде налога на прибыль. Введены были подомовой налог, акцизные сборы вместо винных откупов, нало гообложение земель. В период правления Николая II (1868—1918) значительные пре образования финансовой системы проводились известными государ ственными деятелями С.Ю. Витте и П.А. Столыпиным. С.Ю. Витте возглавлял Министерство финансов 11 лет. Он вошел в историю как дальновидный стратег и министр-предприниматель. Этот период ха рактеризуется значительным ростом доходов бюджета. Основным фак тором явилось фактическое огосударствление железных дорог и вве дение винной государственной монополии. Таким образом было доказано, что при умелом управлении казенный сектор может быть не менее эффективным, чем частный. При этом он указывал, что частный сектор в первую очередь соблюдает интересы не государства, а своих участников . Накануне Первой мировой войны финансовое положение Рос сии было довольно устойчивым. Сбор налогов планировался по трем направлениям: прямые налоги — 264,5 млн руб., косвенные налоги — около 710 млн руб. и пошлина — более 230 млн руб. Мировая война губительно сказалась на финансовом положении страны. Чтобы по крыть растущие военные расходы, правительству потребовалось сис тематически повышать налоги и сборы, вводить новые акцизы. После Февральской революции положение дел еще более ухудшилось. Вре-менное правительство не смогло справиться с экономическими и фи нансовыми трудностями. Нарастали темпы инфляции, возросла бумаж ная эмиссия денег . Очередной спад во всей финансовой системе России наступил после Октября 1917 г. Основным источником доходов центральных органов Советской власти стала эмиссия денег, а местные органы су ществовали за счет контрибуций. Но денежная эмиссия, как и контри буции, не способствовала налаживанию хозяйства. Необходимо было принимать чрезвычайные меры. Определенный этап в налаживании финансовой системы страны наступил после провозглашения новой экономической политики (нэп). Были сняты запреты на торговлю, на местный кустарный промысел. Появились иностранные концессии. Была разработана система налогов, займов, кредитных операций, при няты меры по укреплению денежной единицы. В период нэпа сущест вовали различные формы собственности, действовали экономические законы, что являлось одним из главных условий функционирования налоговой системы. Характерной чертой этого периода является на личие множества налогов и сборов, многократность обложения торго во-промышленного оборота. В это время существовали следующие группы налогов, пошлин, сборов: прямые налоги. К ним относились сельскохозяйственный, про мысловый, подоходно-поимущественный, единый натуральный налог, индивидуальное обложение кулацких хозяйств, военный налог, налог с наследства и дарений и др.; косвенные налоги. К ним относились акцизы, налог с доходов от демонстраций кинофильмов. Акцизы были установлены на прода жу чая, кофе, сахара, соли, алкогольных напитков, спичек, нефтепро дуктов и некоторых других потребительских товаров; пошлины: патентная, судебная и др.; сборы: гербовый, патентный, канцелярский, прописочный, на нужды жилищного и культурно-бытового строительства. В этот период появилось множество налогов и сборов, не преду смотренных законодательством, которые устанавливали местные орга ны власти1". В дальнейшем финансовая система нашей страны развивалась иным путем по сравнению с финансовыми системамизарубежных стран. От налогов она перешла к административным методам изъятия прибыли предприятий и перераспределения финансовых ресурсов че рез бюджет страны. Основные принципы налоговой системы социалистического го сударства были сформированы в ходе налоговой реформы 1930— 1932 гг. Ее целью являлось упрощение системы налогообложения, ус транение многозвенности. Многие виды налоговбыли упразднены, отдельные виды объединены. Стали взимать следующие виды основ-ных налогов: для государственных предприятий — налог с оборота и отчисления от прибыли, для кооперативных предприятий — налог с оборота и подоходный налог. . Отчисления от прибыли предприятий, аккумулируемые в бюд жет страны, носили налоговый характер. Однако отличие отналогов состояло в индивидуальности ставок, а также возможности измене ния их по решению отраслевых министерств и финансовых ведомств без участия законодательной власти. Какие-либо критерии определе ния доли прибыли, оставляемой в распоряжении предприятия, отсут ствовали. Ставка отчислений могла изменяться в течение календар ного года. В период Великой Отечественной войны налоговая система ви доизменилась. В 1941 г. была установлена временная надбавка к подо ходному и сельскохозяйственному налогам в размере 100%, которую с января 1942 г. заменили специальным военным налогом. Военным налогом облагались граждане СССР, достигшие 18-летнего возраста, за исключением военнослужащих и членов их семей, получавших го сударственное пособие, инвалидов I и II групп, пенсионеров, мужчин старше 60 лет и женщин старше 55 лет, если они не имели дополни тельных (сверх пенсии) или самостоятельных источников доходов. В связи с ростом цен на колхозном рынке были увеличены нормы до ходности и ставки сельскохозяйственного налога. Указом Президиума Верховного Совета СССР от 10 сентября 1942 г. был введен единый налог со зрелищ, который уплачивали государственные, кооперативные и об щественные предприятия и организации по дифференцированным став кам в процентах от валовой выручки, полученной от проведения плат ных киносеансов, цирковых представлений, спортивных состязаний. В этот период вводятся сборы с владельцев скота (в городах, рабочих, дачных и курортных поселках), за регистрацию охотничьих и промыс ловых собак и т.д. Проведение активных мероприятий в области нало гообложения дало положительные результаты.

В годы Великой Отечественной войны объем налоговых поступ лений по отношению к 1940 г. изменился. Снижение поступлений от прибыли и налога с оборота связано с резким снижением производ ства в легкой, пищевой промышленности и в некоторых других высо-корентабельных отраслях. С целью повышения доходов бюджета го сударство проводило активную политику по привлечению средств населения. По сравнению с 1940 г. в 1945 г. рост денежных средств от населения составил 360%. Все эти мероприятия позволили нашей стра не обеспечить финансовое сопротивление оккупантам и в конечном итоге достичь победы. Налоги в этот период чаще всего взимались не в материальной, а в натуральной форме. В 1946 г. военный налог был отменен, в послевоенный период были снижены нормы взимания сель скохозяйственного налога, для отдельных категорий плательщиков отменен налог на холостяков. Определенные изменения налоговой системы СССР были осу ществлены в 1965 и 1987 гг. в связи с внедрением хозрасчета и расши рением прав предприятий. В 1979 г. был введен нормативный метод распределения прибыли, в соответствии с которым до начала отчетно го периода устанавливался норматив, определяющий, какую долю при были предприятие должно перечислить в бюджет, какую — в отрасле вые централизованные фонды и какую — оставить в собственном распоряжении. Отчисления от прибыли предприятий носило налого вый характер, но отраслевые министерства и финансовые органы име ли возможность в любой момент изменить налоговую ставку без уча стия законодательных органов. Центральные органы стремились сосредоточить в своих руках максимально возможную массу финан-совых ресурсов. Переливание их через расходную часть бюджета при водило к их перераспределению от хорошо работающих предприятий к слабо работающим. Заинтересованность в получении максимальной прибыли отсутствовала. Все развитие налоговой системы свидетель ствует, что произошел переход от налогов к административным мето дам изъятия прибыли предприятий и перераспределению финансовых ресурсов через бюджет страны. Полная централизация денежных средств и отсутствие какой-либо самостоятельности предприятий в ре шении финансовых вопросов лишало хозяйственных руководителей всякой инициативы и постепенно подводило страну к финансовому кризису. Кризис разразился на рубеже 1980—1990-х гг. Первые практические действия по реформированию экономики выразились в либерализации хозяйственной деятельности и цен (на чиная с 1992 г. цены на 90% товаров и услуг были полностью освобож дены от государственного вмешательства), снятии ограничений в оп- лате труда, ускоренном проведении приватизации государственных предприятий. В этот период происходит спад производства, снижает ся уровень жизни подавляющей части населения. Правительство при нимает меры по укреплению экономики страны и разрабатывает ос новные направления реформирования экономики, в числе которых: создание системы регулирования рыночных отношений; демонополизация производства и формирование конкурентной среды; эффективное преобразование налоговой системы (она должна быть стабильной и оптимальной, поддерживать товаропроизводите ля, стимулировать инвестиции). В 1991—1992 гг. Правительством РФ были приняты новые зако ны в области налогообложения, что явилось продолжением и углуб лением важнейшего элемента экономической реформы в стране. Со здана целостная система налогообложения, установлен перечень налогов, применяемых на территории Российской Федерации, опре делены права и обязанности налогоплательщиков и налоговых орга нов, проведено разграничение полномочий органов государственной власти различного уровня по введению налогов на соответствующей территории, установлению ставок налога и льгот по ним. Налоговая система Российской Федерации с момента ее введения и до настоящего времени прошла сложный путьстановления и разви тия. Изменения происходили не только в порядке исчисления и уплаты налогов, но и в ее структуре. С 1 января 1992 г. было введено 19 видов налогов. По каждому виду налога был принят соответствующий зако нодательный акт,налоговые органы разрабатывали инструкции, кото рые носили разъяснительный характер. За период действия налого войсистемы в ее структуру входило в разные периоды 46 различных видов налогов и сборов. Развитие налоговой системысопровождалось постоянными изменениями законодательства, нарушались принципы налогообложения. Нередко новые положения распространялись на прошедшие периоды и тем самым ухудшали финансовое состояние организаций. Необходимо было разработать Налоговый кодекс, кото рый гарантировал бы стабильность налоговой системы, определял на логовые отношения, порядок исчисления налогов. С 1 января 1999 г. вступила в силу первая часть Налогового кодекса Российской Федерации, которая позволила решить многие назревшие налоговые проблемы и значительно повысила защищенность добросовест ных налогоплательщиков. Она регулирует отношения между государ ством и его гражданами по вопросам взимания налогов и платежей. На логовый кодекс устанавливает систему налогов, определяет виды налогов и сборов, взимаемых на территории Российской Федерации,основные сроки установления налогов и сборов субъектов Российской Федерации и местных налогов и сборов, а также права и обязанности налогоплатель щиков и налоговых органов, формы и методы контроля и ответственность за совершениеналоговых правонарушений. С 1 января 2001 г. вступила в действие вторая часть Налогового кодекса Российской Федерации, раздел VIII «Федеральные налоги»: глава 21 «Налог на добавленную стоимость», глава 22 «Акцизы», гла ва 23 «Налог на доходы физических лиц», глава 24 «Единый соци альный налог». В последующие периоды продолжалось введение на логов во вторую часть кодекса. В настоящее время она содержит все налоги, предусмотренные Налоговым кодексом, кроме налога на иму щество физических лиц. Наряду с работой по упорядочиванию налоговой системы госу дарством проводилась налоговая политика по снижениюналогового бремени налогоплательщиков, что выражалось в снижении налоговых ставок. Налоговая ставка по налогу на прибыль была снижена с 35 до 24%. По налогу на доходы физических лиц применялась прогрессив ная шкала налогообложения: в 1992 г. максимальная ставка составля ла 60%, в 1998 г. — 35%, с 2000 г. введена единая ставка 13%. Это также способствовало выводу доходов организаций и физических лиц из те невой экономики. Принятые меры в области налогообложения явились одним из факторов стабилизации экономики страны и в дальнейшем увеличе ния темпов ее развития.

В4,6

Налог - необходимое условие существования государства, поэтому обязанность платить налоги распространяется на всех налогоплательщиков в качестве безусловного требования государства. Налогоплательщик не вправе распоряжаться по своему усмотрению той частью своего имущества, которая в виде определенной денежной суммы подлежит взносу в казну, и обязан регулярно перечислять эту сумму в пользу государства, так как иначе были бы нарушены права и охраняемые законом интересы других лиц, а также государства. Взыскание налога не может расцениваться как произвольное лишение собственника его имущества, оно представляет собой законное изъятие части имущества, вытекающее из конституционной публично-правовой обязанности. Также можно отметить, что установление налогообложения является неотъемлемым признаком государства и средством обеспечения функционирования государства.

Сбор - обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Сбор - это обязательный взнос. В отличие от налога сбор может иметь не только денежную, но и иную форму, но это возможно лишь в том случае если прямо предусмотрено законодательством.

Уплата сбора (в соответствии с целями правового документа, установившего конкретный сбор) предполагает возникновение некоторых публичных отношении.

Разграничивая виды изъятий в бюджет и останавливаясь на характеристике налогов, важно выделить его основные черты, признаки:

1. Вид платежа, регулируемый актом компетентного органа государственной власти. С. Г. Пепеляев подчеркивает, что право парламента утверждать налог есть выражение права народа соглашаться на уплату налога. (Основы налогового права. М., 1995, с. 22).

Проект Налогового кодекса Российской федерации также провозглашает в п. 1 ст. 3, что «налоги и сборы в Российской Федерации уплачиваются на основе добровольного волеизъявления граждан о возложении на каждого из них исполнения обязанности по уплате налогов и сборов, закрепленной в Конституции Российской Федерации» (Налоговый

8.6-604 ,]3

кодекс Российской Федерации. Проект. — М., 1996. с. 25). Однако это не означает согласия каждого конкретного члена общества или даже определенных групп, слоев. Так, во многих странах существуют конституционные запреты на решение вопросов о налогообложении путем референдума. Вопросы о налогах и бюджете исключаются из Законов, регулирующих механизм референдума. (Конституция Итальянской республики, ч. 2, ст. 75 // Конституции буржуазных стран. М.: 1982, с. 138; Закон РСФСР «О референдуме РСФСР» от 16 октября 1990 г. ч. 2, ст. 1 // Российская газета, 2 декабря 1990 г.).

Вплотную к этому признаку примыкает признак индивидуаль

ной безвозмездности или одностороннего характера его установле

ния. В основе этого признака налога заложено однонаправленное

движение средств от плательщика к государству. При этом платель

щик не получает (на первый взгляд) ничего взамен, это не означает

возникновения встречных обязанностей государства. Данные сред

ства (каждого плательщика) направляются на удовлетворение об

щественных нужд.

Безусловный характер натога является продолжением предыду

щего признака и означает уплату налога, не связанную ни с каки

ми встречными действиями, привилегиями со стороны государст

ва. Последние два признака, пожалуй, наиболее четко характери

зуют сущность налога и выделяют его из системы иных платежей.

Интересен анализ Э. Селигмена особенностей налоговых платежей в процессе сравнения его с пошлинами и другими видами сборов, при котором он выделяет специфические черты налога (см. Э. Селигманъ и Р. Стурмъ. Этюды по теорш об-ложешя. С.-Петербургъ, Типограф1я «Правда», 1908, с. 45-51): во-первых, пошлина — принудительный платеж за какую-либо услугу государства, в налоге это отсутствует. Во-вторых, налог взимается как часть общего податного бремени, тогда как пошлина налагается только в виде уплаты за определенную услугу. Мерилом налога является платежеспособность плательщика, мерилом пошлины — специальная выгода, получаемая индивидом. В-третьих, пошлина не должна превышать по своей величине стоимость особой услуги, оказываемой липу, уплачивающему ее.

4. Нецелевой характер налогового платежа означает поступле

ние его в фонды, аккумулируемые государством и используемые

на удовлетворение государственных потребностей. При этом не

видно, на удовлетворение каких именно целей расходуются поступ

ления от конкретного налога, т.е. формируется как бы размытый,

обезличенный денежный фонд государства — «деньги не пахнут»

(см. Глава 1, § 1). Конечно, требует отдельного рассмотрения про-

11-4

блема некоторых видов налогов, которые по своему характеру более похожи на сборы (налог на промысел; налог с владельцев транспортных средств и т.д.).

Платеж, поступающий в бюджет соответствующего уровня

или целевой фонд. Распределение налогов по бюджетам, фондам

осуществляется в соответствии с бюджетной классификацией и может

происходить двумя основными путями: закрепление налога за оп

ределенным бюджетом или распределение налога между бюджета

ми (подробнее мы остановимся на этом вопросе при классифика

ции налогов и уже затрагивали эту проблему в главе 4).

Обязательный характер налога предполагает невозможность

законного уклонения от его уплаты (кроме закрепленных в норма

тивном акте — льготы и т.д.). У плательщика нет выбора: платить

или не платить, у него единственный законный путь — перечисле

ние налога в бюджет (хотя и не этот путь часто избирается им).

Обязательность отражается даже в первоочередности налоговых

платежей.

Обязательный характер налогового изъятия обеспечивает накопление средств в доходной части бюджета. Это лежит в основе закрепления на конституционном уровне уплаты налогов как обязанности граждан (см. А.Н. Козырин. Налоговое право зарубежных стран: вопросы теории и практики. М., 1993, с. 18). Так, Декларация прав человека и гражданина посвятила этому две из семнадцати статей, установив обязанность граждан осуществлять «общие взносы* на содержание вооруженных сил и на расходы по управлению (ст. 13). «Собственность обязывает. Пользование ею должно одновременно служить общему благу», — закрепляет обязательный характер налогового изъятия Основной закон ФРГ (ст. 14, п. 2).

7. Безвозвратный характер налога, пожалуй, не требует особых

комментариев, хотя мы хотели бы обратить внимание на один ас

пект. В конечном итоге плательщик получает отдачу от внесенных

им налогов, когда государство реализует общественные потребности,

в которых заинтересовано общество и каждый его индивид (охрана

общественного порядка, здравоохранение, образование), и в этом

смысле налоги как бы возвращаются к плательщику.

Конечно, вряд ли можно претендовать на окончательную законченность этого перечня. В других изданиях вы можете столкнуться с иным набором признаков налога. Мы постарались выделить наиболее важные.

Налоговая система включает различные виды налоговых платежей (далее - налогов).

В основу их классификации положены разные признаки.

Наиболее существенное значение в современной теории и практике налогообложения имеют следующие основания классификации налогов:

по способу взимания налогов;

по субъекту-налогоплательщику;

по органу, который устанавливает и конкретизирует налоги;

по порядку введения налога;

по уровню бюджета, в который зачисляется налоговый платеж;

по целевой направленности введения налога.

По способу взимания налогов различают прямые и косвенные налоги. Прямые налоги устанавливаются непосредственно на доход и на имущество (прямая форма обложения). К косвенным налогам относятся налоги на товары и услуги, оплачиваемые в цене товара или включенные в тариф. Владелец товара и услуг при их реализации получает налоговые суммы, которые перечисляет государству (косвенная форма обложения). В данном случае связь между плательщиком (потребителем) и государством опосредована через объект обложения.

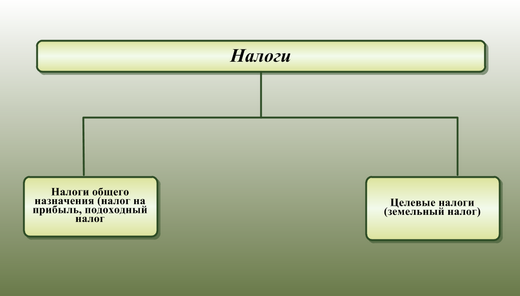

Рис.

2.3. Классификация налогов по способу

взимания налогов (форме возложения

налогового бремени).

Рис.

2.3. Классификация налогов по способу

взимания налогов (форме возложения

налогового бремени).

Прямые налоги, в отличие от косвенных налогов, непосредственно обращены к налогоплательщику - его доходам, имуществу, другим объектам налогообложения.

Исторически прямые налоги - наиболее ранняя форма налогообложения. В числе первых возникли, например, подушный, поземельный, подомовой налоги.

В настоящее время в Российской Федерации прямыми налогами являются подоходный, земельный налоги; налог с имущества и др., составляющие большую часть среди всех налогов действующей системы. При такой форме взимания ясно видно, кто платит в казну.

Интересно заметить, что в развитых странах доля прямых налогов постоянно возрастает и составляет в настоящее время: в США порядка 92%; в Японии около 73%; в ФРГ - 45%.

Прямые налоги в свою очередь подразделяются на реальные, уплачиваемые с отдельных видов имущества, и личные, взимаемые с юридических лиц и физических лиц с источника дохода или по декларации. При этом часть прямых налогов уплачивается только физическими лицами (подоходный налог, например), часть налогов, - только юридическими лицами, часть прямых налогов уплачивается и физическими и юридическими лицами.

Косвенные налоги по характеру также неоднородны; в их составе выделяются:

акцизы (могут быть индивидуальными, то есть на отдельные группы товаров, и универсальными - налог на добавленную стоимость);

фискальные монополии, то есть специальные налоги на монополистов - производителей;

другие виды налогов.

Косвенные налоги отличаются большей простотой взимания.

По субъекту-налогоплательщику различаются:

Налоги с физических лиц (подоходный налог с физических лиц, налог на имущество физических лиц, налог на имущество, переходящее в порядке наследования и дарения, курортный сбор и др.).

Налоги с предприятий и организаций (налог на прибыль, налог на добавленную стоимость, акцизы, налог на пользователей автомобильных дорог, налог на имущество предприятий и организаций и др.). Данная разновидность не случайно названа "налоги с предприятий и организаций", а не "налоги с юридических лиц". Это вызвано тем, что некоторые организации выступают плательщиками какого-либо налога, не являясь при этом юридическим лицом, в частности филиалы, представительства, обособленные структурные подразделения.

Смешанные налоги, которые уплачивают как физические лица, так и предприятия и организации (госпошлина, некоторые таможенные пошлины, налог с владельцев транспортных средств и др.).

Рис.

2.4. Классификация налогов по субъектному

признаку.

Рис.

2.4. Классификация налогов по субъектному

признаку.

По органу, который устанавливает и конкретизирует налоги (юридическая классификация), различают:

Федеральные (общегосударственные) налоги. Необходимо отметить, что размеры ставок, определение объектов налогообложения, плательщиков и методов исчисления федеральных (общегосударственных) налогов, а также порядок зачисления их сумм в бюджеты различных уровней определяются законодательством России и являются едиными на всей ее территории.

Региональные налоги (налоги республик в составе Российской Федерации и налоги краев, областей, автономной области автономных округов).Отличительной чертой региональных налогов является то, что конкретные размеры ставок, определение объектов налогообложения, плательщиков и методов исчисления налогов устанавливаются в соответствии с законодательством России законодательными органами субъектов Федерации: республик составе Российской Федерации или решениями органов государственной власти краев, областей, автономной области, автономных округов.

Местные налоги. Местные налоги, механизм их исчисления и взимания вводятся районными и городскими органами в соответствии с законодательством России и республик в составе Российской Федерации.

Рис.

2.5. Виды налогов в соответствии с

юридической классификацией.

Рис.

2.5. Виды налогов в соответствии с

юридической классификацией.

По порядку введения налога различают налоги общеобязательные ифакультативные.

Общеобязательные налоги устанавливаются законодательными актами Российской Федерации и взимаются на всей ее территории независимо от бюджета, в который они поступают. К общеобязательным налогам относятся все федеральные налоги, налог на имущество предприятий, налог на лесной доход, плата за воду, налог на имущество физических лиц, земельный юг, регистрационный сбор с физических лиц, занимающихся предпринимательской деятельностью.

Факультативные налоги предусмотрены основами налоговой системы, но непосредственно вводиться они могут законодательными актами республик в составе Российской Федерации и решениями органов государственной власти, - краев, областей, автономных областей, автономных округов, районов, городов, иных административно-территориальных образований. Взимание этих налогов на той или иной территории - компетенция органов местного самоуправления.

По уровню бюджета, в который зачисляется налоговый платежналоговые платежи можно подразделить на закрепленные и регулирующие.

Закрепленные налоги непосредственно и целиком поступают конкретный бюджет или внебюджетный фонд. Среди закрепленных налогов выделяют налоги, которые поступают в федеральный бюджет, в региональный бюджет, в местный бюджет, внебюджетный фонд.

Регулирующие налоги поступают одновременно в бюджеты различных уровней в пропорции согласно бюджетному законодательству. На сегодняшний день в налоговой системе России действуют два таких налога: налог на прибыль с предприятий и организаций и подоходный налог с физических лиц. Суммы отчислений по таким налогам, зачисляемые непосредственно в республиканский бюджет республики в составе Российской Федерации, в краевые, областные бюджеты краев и областей, областной бюджет автономной области, окружные бюджеты автономных округов и бюджеты других уровней, определяются при утверждении бюджета каждого из субъектов федерации.

По целевой направленности введения налога можно выделить налогиабстрактные и целевые.

Абстрактные (общие) налоги вводятся государством для формирования бюджета в целом, тогда как целевые (специальные) налоги вводятся для финансирования конкретного направления затрат государства, например единый социальный налог, целевые сборы на содержание милиции, на благоустройство территорий и другие цели.

Как правило, для целевых налоговых платежей создается специальный фонд (внебюджетный) или в самом бюджете для подобного вида налогов вводится специальная статья.

Система налогов и сборов в Российской Федерации - развивающаяся система.

Рис.

2.6. Классификация налогов по целевой

направленности введения налога.

Рис.

2.6. Классификация налогов по целевой

направленности введения налога.

Особенностями построения налоговой системы в РФ является:

выработана модель кодификационного акта типа «общих принципов», для которой характерно указание на единые для Федерации принципы правового регулирования. Эта модель отражена в Налоговом кодексе РФ;

существующая налоговая система построена на обложении труда, так как налоги (прямо или косвенно) взимаются пропорционально фонду оплаты труда и т.д.

В состав платежей, уплачиваемых в бюджет государства, входят налоги, сборы, пошлины. По своей природе это разные виды государственных изъятий. Налоговый кодекс разграничивает понятия «налог» (см. предыдущий параграф учебного пособия) и «сбор». В п. 2 ст. 8 НК РФ дано следующее определение «сбора»:

«Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в интересах плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий)».

Различия между налогами и сборами заключаются в следующем:

* налоги являются индивидуально безвозмездными платежами, а сборы носят индивидуально возмездный характер (уплачиваются плательщиками в связи с оказанием государством каких-либо адресных услуг);

* налоги устанавливаются только законодательством о налогах и сборах, а сборы — как нормативно-правовыми актами налогового права, так и других отраслей права;

* фискальная значимость налогов в современной налоговой системе неоспорима, в то же время сборы имеют меньшее значение;

* в отношении налога законодательство устанавливает принудительный характер взимания; сборы отличаются относительной добровольностью (но это не договорные платежи);

« налоги уплачиваются на постоянной основе, периодически; сборы в большинстве случаев разовые платежи;

* налоги — абстрактные платежи, задача которых удовлетворить общественные потребности. При уплате сбора всегда присутствует специальная цель или специальный интерес. Сборы призваны покрыть издержки того государственного органа, в который обратилось заинтересованное лицо по поводу оказания ему определенных услуг.

Следует отметить, что в российском налоговом законодательстве не дано самостоятельного определения «пошлины». Это обусловлено тем, что в основном законе страны не закреплено искомое понятие. В ст. 57 Конституции РФ отражено, что «каждый обязан уплачивать законно установленные налоги и сборы». По сути своей категория «сбор», раскрытая в п. 2 ст. 8 НК РФ, объединяет и сбор и пошлину. Поэтому согласно действующей редакции НК РФ к «сборам» относятся сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, государственная пошлина.

Как правило, сбор уплачивается в основном за обладание специальным правом, за получение лицензии. Пошлина взимается в качестве компенсации государству за пользование государственным имуществом или выполнение юридически значимых действий в пользу плательщика.

в5

В налоговой практике существуют три способа взимания налогов:

кадастровый;

изъятие налога до получения владельцем дохода (у источника);

изъятие налога после получения дохода владельцем (по декларации).

Первый способ предполагает использование кадастра.

Кадастр - это реестр, содержащий перечень типичных объектов (земли, доходов), классифицируемых по внешним признакам. Он устанавливает среднюю доходность объекта обложения. К внешним признакам относятся, например, при земельном налоге размер участка, количество скота и др.

Изъятие налога до получения владельцем дохода (у источника) исчисляется и удерживается бухгалтерией того юридического лица, который выплачивает доход субъекту налога. Таким образом взимается подоходный налог с заработной платы.

Изъятие налога после получения дохода владельцем (по декларации) предусматривает подачу налогоплательщиком в налоговые органы декларации о полученных доходах.

В7

Под специальным налоговым режимом понимается особый порядок исчисления и уплаты налогов и сборов в течение определенного периода времени, применяемый в случаях, установленных законодательством. Установление специальных налоговых режимов продиктовано стимулированием и улучшением регулирования деятельности отдельных категорий хозяйствующих субъектов. К специальным налоговым режимам относятся система налогообложения для сельскохозяйственных товаропроизводителей, упрощенная система налогообложения, система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и система налогообложения при выполнении соглашений о разделе продукции. Рассмотрим более подробно данные налоговые режимы. Система налогообложения для сельскохозяйственных товаропроизводителей (или единый сельскохозяйственный налог) установлена Налоговым кодексом Российской Федерации, но вводится в действие законом субъекта Российской Федерации. Налогоплательщиками признаются организации и индивидуальные предприниматели, перешедшие на уплату единого сельскохозяйственного налога и производящие сельскохозяйственную продукцию или выращивающие рыбу. Основным условием перевода организаций и индивидуальных предпринимателей на уплату данного налога является доля дохода от реализации сельскохозяйственной продукции или выращенной рыбы, которая должна составить не менее 70 процентов от общего дохода при реализации товаров по итогам девяти месяцев того года, в котором подается заявление о переходе на единый сельскохозяйственный налог. Указанное заявление подается в налоговый орган по месту нахождения (жительства).

Объектом налогообложения признаются доходы, уменьшенные на величину расходов. Налоговой базой признается денежное выражение доходов, уменьшенных на величину расходов. При определении налоговой базы доходы и расходы определяются нарастающим итогом с начала налогового периода. Налоговым периодом по единому сельскохозяйственному налогу признается календарный год, а отчетным периодом — полугодие. Налоговая ставка устанавливается в размере 6 процентов. Единый сельскохозяйственный налог исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. Налогоплательщики по итогам отчетного периода исчисляют сумму авансового платежа по единому сельскохозяйственному налогу исходя из налоговой ставки и фактически полученных доходов, уменьшенных на величину расходов, рассчитанных нарастающим итогом с начала налогового периода до окончания полугодия. Уплаченные авансовые платежи засчитываются в счет уплаты единого сельскохозяйственного налога по итогам налогового периода. Суммы единого сельскохозяйственного налога зачисляются на счета органов федерального казначейства для их последующего распределения в соответствии с бюджетным законодательством Российской Федерации. Так, в соответствии со статьей 48 Бюджетного кодекса Российской Федерации сумма налога распределяется по следующим нормативам: 1) в федеральный бюджет — 30 процентов; 2) в Федеральный фонд обязательного медицинского страхования — 0,2 процента; 3) в территориальные фонды обязательного медицинского страхования — 3,4 процента;

4) в Фонд социального страхования Российской Федерации — 6,4 процента; 5) в бюджеты субъектов Российской Федерации — 30 процентов; 6) в местные бюджеты — 30 процентов. Организации по истечении налогового периода представляют в налоговые органы по месту своего нахождения налоговые декларации. По итогам отчетного периода налоговая декларация подается не позднее 25 дней после его окончания, а по итогам налогового периода — не позднее 31 марта года, следующего за истекшим налоговым периодом. Для индивидуальных предпринимателей срок подачи налоговой декларации установлен до 30 апреля года, следующего за истекшим налоговым периодом. Форма налоговых деклараций и порядок их заполнения утверждаются федеральным налоговым органом. Упрощенная система налогообложения применяется наряду с общей системой налогообложения, предусмотренной законодательством Российской Федерации о налогах и сборах. Налогоплательщики (организации и индивидуальные предприниматели) могут перейти на упрощенную систему налогообложения, которая предусматривает замену уплаты налога на прибыль организаций, налога на имущество организаций и единого социального налога уплатой единого налога, исчисляемого по результатам хозяйственной деятельности за налоговый период. Также организации уплачивают и иные налоги в соответствии с общим режимом налогообложения. Переход на упрощенную систему налогообложения индивидуальных предпринимателей предусматривает замену уплаты налога на доходы физических лиц, налога на имущество и единого социального налога на уплату единого налога, который исчисляется по результатам предпринимательской деятельности за налоговый период.

Одним

из условий перехода на упрощенную

систему для организаций является

непревышение дохода по итогам девяти

месяцев 11 млн рублей в год подачи

заявления о переходе. В то же время не

все организации имеют право перейти на

упрощенную систему налогообложения. К

ним относятся:

1)

организации, имеющие филиалы и (или)

представительства;

2)

банки;

3)

страховщики;

4)

негосударственные пенсионные фонды;

5)

инвестиционные фонды;

6)

профессиональные участники рынка ценных

бумаг;

7)

ломбарды;

![]() организации

и индивидуальные предприниматели,

занимающиеся производством подакцизных

товаров, а также добычей иреализацией

полезных ископаемых, за исключением

общераспространенных полезных

ископаемых;

9)

организации и индивидуальные

предприниматели, занимающиеся игорным

бизнесом;

10)

нотариусы, занимающиеся частной

практикой;

11)

организации и индивидуальные

предприниматели, являющиеся участниками

соглашений о разделе продукции;

12)

организации и индивидуальные

предприниматели, переведенные на систему

налогообложения в виде единого налога

навмененный доход для отдельных видов

деятельности;

13)

организации и индивидуальные

предприниматели, переведенные на систему

налогообложения для сельскохозяйственных

товаропроизводителей (единый

сельскохозяйственный налог);

14)

организации, в которых доля непосредственного

участиядругих организаций составляет

более 25 процентов;

15)

организации и индивидуальные

предприниматели, средняя численность

работников которых за налоговый

(отчетный)

период,

определяемая в порядке, установленном

Государственным комитетом Российской

Федерации по статистике, превышает 100

человек;

организации

и индивидуальные предприниматели,

занимающиеся производством подакцизных

товаров, а также добычей иреализацией

полезных ископаемых, за исключением

общераспространенных полезных

ископаемых;

9)