- •1. Як характеризується сучасний етап розвитку банківського менеджменту?

- •2.Які особливості першого етапу розвитку банківського менеджменту?

- •3.Які необхідні та достатні ознаки добре керованого банку?

- •4. У чому полягають відмінності між стратегічним та операційним менеджментом?

- •5.Які сфери банківської діяльності охоплюють організаційний та фінансовий менеджмент?

- •6. В чому полягає пріоритетне завдання фінансового менеджменту в банку?

- •7. Що таке місія банку та які вимоги пред'являються до її формулювання?

- •8. Що таке стратегічна мета діяльності банку?

- •9. У чому полягає різниця між місією та стратегічною метою діяльності банку?

- •10. Визначте сутність стратегій управління прибутком та ризиком банку.

- •11. Які основні групи методів застосовуються для реалізації фінансових стратегій управління банком?

- •13. Як розраховується чиста процентна маржа банку та що вона показує?

- •14. Які види ризиків притаманні діяльності банків?

- •16. Назвіть правила управління банківськими ризиками.

- •18. Які причини змусили міжнародні банки звернутися до планування?

- •19. Які тенденції спостерігаються у розвитку фінансових ринків протягом останніх десятиріч?

- •20. Яким вимогам має відповідати науково обґрунтований план?

- •21. У чому полягає сутність стратегічного планування у банку?

- •22. У чому полягає мета оперативного планування у банку?

- •23. З яких елементів складається swot-аналіз?

- •24. Чим відрізняються стратегічне та довгострокове планування?

- •26. Які методи узгодження фінансових планів може використати менеджмент банку?

- •28. Як обчислюється та що характеризує показник мультиплікатора капіталу?

- •29. У чому полягає економічна сутність поняття капіталу банку?

- •30. Які функції виконує капітал у банківській діяльності і яка з них є пріоритетною?

- •31. Для чого використовується регулятивний капітал банку?

- •32. У чому полягають відмінності між основним та додатковим капіталом банку?

- •33. Які методи оцінки вартості банківського капіталу вам відомі?

- •34. Які чинники зумовлюють потребу в нарощуванні капіталу банку?

- •35. Які внутрішні джерела поповнення капіталу може використати банк?

- •36. Вкажіть переваги та недоліки внутрішніх джерел поповнення капіталу банку з погляду банківського менеджменту.

- •37. Які зовнішні джерела поповнення банківського капіталу може використати банк?

- •38. Які переваги та недоліки зовнішніх джерел поповнення капіталу банку з погляду банківського менеджменту?

- •39. Які джерела формування ресурсів є найвигіднішими для банку з фінансової точки зору і чому?

- •40. Які чинники впливають на формування відсоткової ставки за банківськими депозитами?

- •41. У чому полягають відмінності між залученими та запозиченими коштами з погляду процесу управління?

- •42. Які методи застосовуються для управління залученими (депозитними) коштами банку?

- •43. Які чинники має враховувати менеджмент банку при виборі джерел запозичення коштів?

- •44. У чому полягають особливості управління запозиченими коштами банку?

- •Які заходи у сфері управління пасивами найвигідніші для банку в період підвищення ринкових процентних ставок?

- •У чому полягає мета управління кредитним портфелем банку?

- •Охарактеризуйте методи ціноутворення за банківськими кредитами.

- •Які чинники впливають на рівень кредитної ставки?

- •Які методи зниження ризику на рівні окремого кредиту застосовуються в банківській практиці?

- •51.Які методи зниження ризику кредитного портфеля може застосовувати менеджмент банку?

- •52. Які види диверсифікації кредитного портфеля застосовуються у банківській практиці?

- •54. У чому полягає сутність сек'юритизації активів банку?

- •55. Які методи використовуються для управління проблемними кредитами банку?

- •57. Які функції виконує портфель цінних паперів банку?

- •60. Чим відрізняються ринкова ціна та внутрішня вартість цінного паперу?

- •61. Що таке несистемний ризик і які методи застосовуються для його зниження?

- •62. Що таке інвестиційний горизонт портфеля цінних паперів банку?

- •63. У чому полягають особливості інвестиційної стратегії довгострокового акценту?

- •64. Дайте характеристику інвестиційній стратегії короткострокового акценту.

- •65. У чому полягають особливості інвестиційної стратегії "штанги"?

- •66. Які переваги та недоліки притаманні інвестиційній стратегії відсоткових очікувань?

- •67. Що показує дюрація цінного паперу та в яких одиницях вона вимірюється?

- •69. У чому полягає сутність поняття "управління активами і пасивами" у сучасному банківському менеджменті?

- •70. Схарактеризуйте функції та порядок діяльності Комітету управління активами і пасивами банку (куап).

- •71. Які активи та пасиви є чутливими до змін у процентних ставках?

- •75. Який показник відображає загальний рівень відсоткового ризику банку?

- •77. Як вплине на маржу банку зміна ринкової ставки відсотка за наявності додатного гепу, а як за від’ємного гепу?

- •86. У чому полягають відмінності між страхуванням та хеджуванням ризиків?

- •87. Які основні характеристики форвардного контракту?

- •88. Які характеристики має фінансовий ф'ючерсний контракт?

- •89. Що таке ідеальне хеджування ф’ючерсами?

- •90. Назвіть специфікації євродоларового ф’ючерсного контракту.

- •93. Для чого призначені опціони floor?

- •94. У чому полягає призначення опціонів collar?

- •95. Розкрийте поняття ліквідності та ліквідної позиції банку.

- •96. У чому полягає мета управління банківською ліквідністю?

- •97. Як визначається розрив ліквідності?

- •98. Які основні причини виникнення попиту на ліквідні кошти у банку?

- •99. У чому полягає сутність "золотого банківського правила" та які недоліки використання цього підходу в сучасних умовах?

- •100. Дайте характеристику основним групам банківських активів з позицій їхньої ліквідності.

- •101. У чому полягають переваги та недоліки трьох основних стратегій управління ліквідністю?

- •1.Стратегія трансформації активів (управління ліквідністю через активи).

- •2.Стратегія запозичення ліквідних засобів (управління ліквідністю через пасиви).

- •3.Стратегія збалансованого управління ліквідністю (через активи і пасиви).

- •102. Які методи використовуються для оцінювання потреби у ліквідних коштах?

- •103. У чому полягають недоліки використання методу коефіцієнтів для оцінювання потреби банку у ліквідних коштах?

67. Що показує дюрація цінного паперу та в яких одиницях вона вимірюється?

Середньозважений строк погашення (дюрація) — це міра приведеної вартості фінансового інструмента, що показує середню тривалість періоду, протягом якого всі потоки доходів за цим інструментом надходять до інвестора. Дюрація показує період окупності фінансового інструмента, тобто час, через який банк зможе повернути кошти, витрачені на його придбання.

Показник дюрації може характеризувати будь-які фінансові інструменти: окремий цінний папір, портфель цінних паперів, банківський кредит, сукупний динамічний баланс банку. Проте найчастіше дюрація використовується для аналізу довгострокових фінансових інструментів, а саме боргових цінних паперів з тривалими термінами обігу.

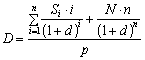

Дюрація цінного папера обчислюється за формулою Ф. Макуолі і є відношенням приведеної вартості суми всіх очікуваних потоків доходів за цінним папером, зважених за часом надходження, до його ринкової ціни:

,

,

![]() де

D — дюрація цінного папера (роки, місяці);

Si — очікувані потоки процентних доходів

в і-й період

де

D — дюрація цінного папера (роки, місяці);

Si — очікувані потоки процентних доходів

в і-й період

![]() ;

і — періоди проведення виплат; п —

загальна кількість періодів; d — ставка

дисконтування; N — номінальна сума

боргу; р — ринкова ціна цінного папера.

;

і — періоди проведення виплат; п —

загальна кількість періодів; d — ставка

дисконтування; N — номінальна сума

боргу; р — ринкова ціна цінного папера.

69. У чому полягає сутність поняття "управління активами і пасивами" у сучасному банківському менеджменті?

Оскільки аналіз банківської діяльності є складовою загального процесу управління, то його структура та інструментарій значною мірою залежать від чинної в банку концепції управління фінансами, з огляду на яку формується банківський процесор. Очевидно, що для формування оптимального процесора необхідно вибрати й найдосконалішу з усіх можливих за даних обставин концепцію управління фінансовими потоками банку.Аналіз методологічних підходів до управління фінансами комерційного банку та процесу їх еволюції, дає підстави виділити три основні з них .1) через управління активами;2) через управління пасивами;3) через управління активами і пассивами.(інтегрований).У міжнародній практиці керівництво кредитними установами здійснювалось переважно через управління активними операціями. За такого підходу банкіри сприймали джерела формування ресурсів — зобов’язання і капітал — як такі, що не залежать від їхньої діяльності, а визначаються, головно, можливостями та потребами клієнтів і акціонерів банку. Зрозуміло, що коли банк не може вплинути на обсяги, вартість та структуру залучених коштів, то ключову сферу прийняття рішень керівництвом банку буде пов’язано з розміщенням активів, а управлінські рішення здебільшого стосуватимуться того, кому надавати обмежені обсяги наявних кредитних ресурсів і якими мають бути умови позички.Такий підхід(управління через активи) унеможливлює передовсім максимізацію прибутку, адже, з одного боку, банк відмовляється від управління залученими коштами, тобто від впливу на їхню вартість, а з другого — він змушений значну частину своїх активів тримати у високоліквідній формі, що призводить до зниження доходів. В Україні певні банки й досі користуються саме таким підходом до управління, оскільки він є простим, зрозумілим і звичним, а невисокий рівень кваліфікації банківських працівників перешкоджає застосуванню складніших стратегій. Щоправда, іноді це пояснюється специфікою самого банку Цей підхід (управління через пасиви) дав можливість банкам поступово реструктуризувати свої баланси в напрямі мінімізації витрат за залученими коштами і, кінець-кінцем, збільшити прибуток і капітал. Для забезпечення бажаного обсягу, структури та рівня витрат банки почали застосовувати як цінові, так і нецінові методи управління залученими коштами. Зазначимо, що помітною перевагою стратегії управління банком через пасиви є можливість підвищити прибутковість, контролюючи операційні витрати та точніше прогнозуючи потреби банку в ліквідних засобах.Проте управління фінансовими потоками банку через пасиви не виключає паралельного управління активами: проблема, однак, полягає у рівнях їхнього розмежування та, сказати б, «автономізації». Головним недоліком занадто великої «автономізації» є те, що кошти залучаються без урахування ефективних напрямів їх розміщення. У період економічних підйомів та зростання попиту на кредитні ресурси такий підхід може бути виправданим і корисним. Але під час зниження активності, коли попит на кредити обмежений, він призводить, як правило, до скорочення прибутків і навіть може завдати збитків.Практика роботи окремих українських банків повною мірою відображає недоліки автономного підходу до управління активами і пасивами. Досить високий рівень кредитних ставок на вітчизняному ринку не дає змоги позичальникам активно використовувати інструментарій кредитування у своїй діяльності, і банки, залучивши кошти, все частіше натрапляють на проблему їх ефективного та надійного розміщення. Управління банками через пасиви залишається в Україні найпоширенішим, що підтверджується, зокрема, процесами активного регулювання банками рівня депозитних ставок як основного інструменту управління залученими коштами.Зміст нового підходу(Інтегрований) полягає в розумінні того, що зниження витрат банку завдяки управлінню пасивами так само допомагає досягти цільового рівня прибутковості, як і надходження від активних операцій. При цьому ціна кожної операції чи послуги має перекривати витрати банку з її надання. Банкіри високо оцінили потенційні можливості скоординованого підходу до управління активами і пасивами і доклали багато зусиль для його вдосконалення.Отже, перевагою інтегрованого підходу є максимізація прибутку за умови досягнення прийнятного рівня ризику, а також можливість більш зваженого підходу до проблем управління ліквідністю завдяки точнішому визначенню потреби в ліквідних коштах. Особливість його полягає у поєднанні всіх методів автономного управління банківськими портфелями в один скоординований процес. Нині у світовій банківській практиці інтегроване (скоординоване) управління активами і пасивами банку більшість фахівців визнає за єдиний раціональний спосіб управління, здатний забезпечити виживання банку у висококонкурентному ринковому середовищі. За сучасних умов підвищеної волатильності фінансових ринків та зростання загального рівня ризикованості саме цей підхід визнано найефективнішим: у межах УАП формується найзагальніше, глобальне розуміння процесу управління банківськими фінансами, яке потребує координації різноманітних специфічних функцій, спрямованих на досягнення економічних цілей банку