- •Доходи, витрати та прибуток страховика

- •Склад та економічний зміст доходів страховика

- •Витрати страховика.

- •Визначення прибутку страховика.

- •Оподаткування страхової компанії.

- •Фінансова стійкість страхової компанії

- •1. Поняття фінансової надійності.

- •2. Оцінка платоспроможності страхової компанії

- •3. Страхові резерви.

- •4. Інвестиційна політика страховика.

Оподаткування страхової компанії.

Страхові компанії сплачують такі ж податки та обов’язкові платежі, що й інші суб’єкти господарювання. З 2000 року вони сплачують такі види податків:

податок з власників транспортних засобів;

земельний податок (плата за землю);

комунальний податок;

податок з прибутку.

Порядок сплати перших трьох податків нічим не відрізняється від сплати таких податків іншими суб’єктами господарювання.

Податок на прибуток страхові компанії сплачують відповідно до Закону України «Про оподаткування прибутку підприємств» і механізм сплати податку на прибуток відрізняється від порядку сплати такого податку промисловими, торговельними, транспортними й іншими підприємствами. Специфіка сплати такого податку полягає в тому, що він сплачується від прибутку від трьох видів діяльності страховика (страхової, інвестиційної та від інших операцій) окремо.

Крім того, порядок сплати податку на прибуток для страхових компаній, що здійснюють ризикові види страхування в значній мірі відрізняється від порядку сплати такого податку для страхових компаній, що здійснюють страхування життя.

Фінансова стійкість страхової компанії

План лекції:

Поняття фінансової надійності.

Оцінка платоспроможності страховика.

Страхові резерви.

Інвестиційна політика страховика.

1. Поняття фінансової надійності.

Фінансову стійкість страхової компанії можна оцінювати тільки за комплексом показників, граничні величини яких встановлені окремо для компаній, що здійснюють страхування життя, а також інші види страхування, і перестрахувальних компаній. Під фінансовою стійкістю страхових операцій розуміють постійну збалансованість, або перевищення доходів над витратами страховика в цілому по страховому фонду. При цьому до факторів, які забезпечують фінансову стійкість страхової компанії відносять: достатній власний капітал, страхові резерви (в тому числі технічні резерви), позитивні результати інвестиційної політики, використання в необхідних випадках системи перестрахування, ефективна тарифна політика.

2. Оцінка платоспроможності страхової компанії

Проблема визначення платоспроможності страхової компанії являє собою одну із важливих проблем як для окремої компанії, так і для всього страхового ринку. Платоспроможність страхової компанії— це можливість своєчасно і в повному обсязі відповідати за своїми зобов'язаннями, тобто означає здатність у будь-який наперед взятий час виконувати зобов'язання із укладених договорів страхування. Інакше кажучи, платоспроможність означає, що вартість активів страхової компанії перевищує вартість її зобов'язань або дорівнює їй. Обсяг і структура активів — основний індикатор фінансового здоров'я і платоспроможності страхової компанії — це кошти страховика, які інвестовані у цінні папери, нерухомість, рахунки і депозити у банках. Їхнім джерелом є пасиви — статутний і резервний капітал, технічні резерви, прибуток.

Отже, платоспроможність — це основний показник діяльності страховика з точки зору страхувальника, оскільки укладаючи договір страхування, страхувальник розраховує на уникнення втрат при настанні страхового випадку, а страховик за умови свого стабільного фінансового становища може мінімізувати збиток страхувальника. Страховик вважається неплатоспроможним, якщо його активи неадекватні або недоступні в певний час, щоб здійснювати виплати при настанні страхових випадків. Платоспроможність страховика залежить від достатності розміру сформованих страхових резервів.

Гарантом платоспроможності страховиків є адекватні зобов'язанням страхові резерви і власний капітал.

Основним елементом платоспроможності страховика є страховий тариф, який дає можливість сформувати страховий фонд у достатніх розмірах і забезпечити прибуток, який буде прямо збільшувати власні кошти страховика шляхом збільшення статутного чи інших фондів, що створюються за рахунок прибутку в процесі розподілу, або опосередковано шляхом залучення коштів юридичних і фізичних осіб, які зацікавлені в отриманні доходу на вкладений капітал. Регулювання тарифних ставок — один із основних важелів жорсткої конкуренції і збереження платоспроможності страховиків.

Мінімальний розмір статутного фонду страховика, який займається іншими видами страхування, ніж страхування життя, встановлюється в сумі, еквівалентній 1 млн. євро, а страховика, який займається страхуванням життя — 1,5 млн. євро за валютним обмінним курсом валюти України.

Принциповим моментом є введення маржі платоспроможності, тобто перевищення фактичного запасу платоспроможності над розрахунковим. На будь-яку дату фактичний запас платоспроможності страховика повинен перевищувати розрахунковий нормативний запас платоспроможності.

Нормативний запас платоспроможності страховика, який здійснює види страхування інші, ніж страхування життя, згідно з чинним законодавством, на будь-яку дату дорівнює більшій з визначених величин, а саме:

перша — обчислюється шляхом множення суми страхових премій за попередні 12 місяців на 0,18 (останній місяць буде складатися з кількості днів на дату розрахунку). При цьому сума страхових премій зменшується на 50% страхових премій, належних перестраховикам;

друга — обчислюється шляхом множення суми страхових виплат за попередні 12 місяців на 0,26 (останній місяць буде складатися з кількості днів на дату розрахунку). При цьому сума страхових виплат зменшується на 50% виплат, що компенсується перестраховиками згідно з укладеними договорами страхування.

Нормативний запас платоспроможності страховика, який здійснює страхування життя, на будь-яку дату дорівнює величині, що визначається шляхом множення загальної величини резерву довгострокових зобов'язань (математичного резерву) на 0,05.

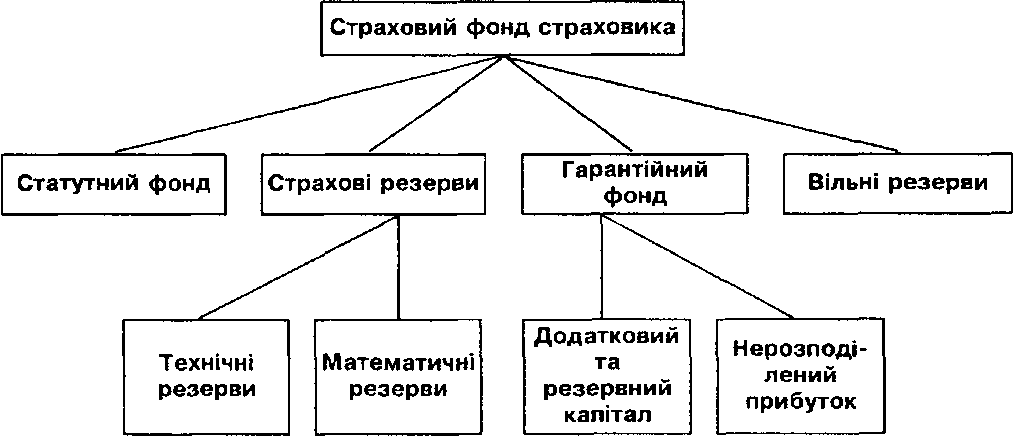

Страховик як суб'єкт підприємницької діяльності повинен забезпечити собі страховий захист у формі страхового фонду (рис.1).

Рис. 1. Структура страхового фонду страховика

Вільні резерви - це частка власних коштів страховика, яка резервується з метою додаткового забезпечення платоспроможності страховика відповідно до прийнятої методики здійснення страхової діяльності.

Фактичний запас платоспроможності (нетто-активи) страховика визначається вирахуванням з вартості майна (загальної суми активів) страховика суми нематеріальних активів і загальної суми зобов'язань, утому числі страхових. Страхові зобов'язання повинні відповідати обсягам страхових резервів, які страховик зобов'язаний формувати відповідно до Закону України "Про страхування".