- •Объект, предмет, субъект финансовой политики предприятия

- •Принципы организации и виды финансовой политики предприятия

- •Критерии построения управляющей системы финансами предприятия

- •Методика организационного обеспечения системы финансового управления предприятием

- •Методы формирования финансовой политики предприятия

- •Математические основы формирования краткосрочной финансовой политики

- •Аннуитеты

- •Учет влияния фактора инфляции

- •Учетная политика предприятия для целей бухгалтерского учета

- •Обязательные требования в отношении формирования учетной политики

- •Методология финансового планирования

- •Аналитические методы финансового планирования

- •Бюджетирование методом процентной зависимости от объема продаж

- •Методы деления затрат на переменные и постоянные

- •Методы операционного анализа

- •Управление запасами

- •Управление дебиторской задолженностью

- •Управление денежными средствами

- •Комплексное управление денежным оборотом и финансовая политика нормирования

- •Оптимизация остатка денежных средств

- •Параметрические методы ценообразования

- •Методы ценообразования на основе себестоимости

Управление дебиторской задолженностью

В условиях конкуренции многие предприятия вынуждены производить продажу товара с отсрочкой платежей. Дебиторская задолженность — это сумма требований, предъявляемых предприятием к своим дебиторам на определенную дату. Возникновение дебиторской задолженности в системе безналичных расчетов представляет собой объективный процесс хозяйственной деятельности предприятия.

Объем дебиторской задолженности зависит от многих факторов: объема производства, вида продукта, емкости рынка, степени его наполняемости продукцией, системы расчетов с покупателями, их финансового состояния и т.д.

Наиболее эффективным является такое кредитование покупателей предприятия, при котором максимизируются чистые денежные поступления, компенсирующие риск вследствие отсрочки платежа.

Основными задачами управления дебиторской задолженностью являются:

ограничение приемлемого уровня дебиторской задолженности;

выбор условий продаж, обеспечивающих гарантированное поступление денежных средств;

ускорение востребования долга и др.

В системе управления финансами предлагаются следующие мероприятия по управлению дебиторской задолженностью:

исключение из числа партнеров предприятий с высокой степенью риска;

периодический пересмотр предельной суммы кредита;

использование возможности оплаты дебиторской задолженности векселями, ценными бумагами и т.п.

Развитие рыночных отношений и инфраструктуры финансового рынка позволяют использовать в практике финансового менеджмента такую форму управления дебиторской задолженностью, как ее рефинансирование , т.е. ускоренный перевод в другие формы оборотных активов предприятия — денежные средства и высоколиквидные краткосрочные ценные бумаги.

Основными формами рефинансирования дебиторской задолженности, используемыми в настоящее время, являются:

1) факторинг ;

2) учет векселей, выданных покупателями продукции;

3) форфейтинг .

8.4.

Управление денежными средствами

Ключевыми категориями, связанными с управлением денежными средствами, являются остаток денежных средств и денежный оборот предприятия. Остаток денежных средств — это временно свободные денежные средства на счетах и в кассе предприятия; наиболее ликвидная категория активов, которая обеспечивает текущую платежеспособность предприятия, а следовательно, и свободу выбора действий. Под денежным оборотом понимается разность между всеми полученными и выплаченными предприятием денежными средствами за определенный период времени.

Политика управления денежными средствами — это часть общей политики управления оборотными активами предприятия, заключающаяся в оптимизации размера их остатка с целью обеспечения постоянной платежеспособности и эффективного использования в процессе хранения.

Денежными средствами называют неприбыльные активы, которые при хранении на расчетном счете и в кассе теряют часть своей стоимости. Выделяются следующие виды денежных активов.

Операционный (трансакционный) остаток денежных активов (ДА0 ), поддерживаемый для обеспечения текущих платежей, связанных с хозяйственной деятельностью предприятия.

Резервный остаток денежных активов , формируемый с целью страхования риска несвоевременного поступления средств в связи с ухудшением конъюнктуры на рынке или замедлением платежного оборота для поддержания необходимого уровня платежеспособности по текущим обязательствам предприятия.

Инвестиционный (спекулятивный) остаток денежных активов , обеспечивающий возможность осуществления эффективных краткосрочных финансовых вложений при благоприятной конъюнктуре рынка.

Компенсационный остаток денежных активов , формируемый по требованию банка, осуществляющего расчетно-кассовое обслуживание и кредитование предприятия.

Четкое разграничение денежных активов по данным видам в практической деятельности предприятия проблематично, поскольку в связи с абсолютной ликвидностью данного вида оборотных средств они свободно трансформируются друг в друга.

Модель оптимизации среднего остатка денежных активов предприятия основана на достижении компромисса между издержками упущенной выгоды от поддержания значительного остатка средств на счете и издержками масштабов производства, связанными с небольшим остатком (или отсутствием) денежной наличности и необходимостью реализовывать ценные бумаги.

Модель Баумоля является классическим средством определения оптимального остатка денежных средств с точки зрения данных видов издержек. Она применима на предприятиях со стабильным денежным оборотом, хранящих излишки денежных средств в форме краткосрочных финансовых вложений и допускающих снижение активов в денежной форме до нуля.

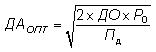

Алгоритм расчета оптимального размера среднего остатка денежных активов предприятия (ДАОПТ ) имеет следующий вид:

,

,

где ДО — прогнозируемый объем денежного оборота в периоде;

Р0 — расходы по конвертации денежных средств в ценные бумаги;

Пд — приемлемый и возможный для предприятия процентный доход по краткосрочным финансовым вложениям.

Средний остаток денежных средств составляет половину оптимального (ДАОПТ : 2), а общее количество сделок по конвертации ценных бумаг в денежные средства (К) определяется по формуле:

К = ДО : ДАОПТ .

Общие расходы (ОР) по реализации такой политики управления денежными средствами определяются по формуле:

ОР = Р0 × К + Пд × ДАОПТ : 2.

Первое слагаемое в этой формуле представляет собой прямые расходы — снятие (пополнение) счета, второе — упущенную выгоду от хранения средств на счете.

В практике хозяйственной деятельности стабильность денежных расходов встречается редко. Как правило, остаток денежных средств изменяется случайным образом, причем возможны значительные колебания.

9.

Управление финансированием текущей деятельности предприятия

Тезисы

Текущие финансовые потребности и оперативное управление их финансированием . Комплексное управление денежным оборотом и финансовая политика нормирования . Оптимизация остатка денежных средств .

9.1.

Текущие финансовые потребности и оперативное управление их финансированием

Управлять финансами означает в существенной мере определять или влиять не только на накопление денежных средств и финансовых ресурсов, но и на финансирование. Цель любого финансирования — покрыть определенный заранее или вновь возникший в ходе ведения бизнеса денежный расход. Покрытие осуществляется через использование имеющегося или созданного специально источника. Использование источника денежных и финансовых ресурсов на денежный расход осуществляется через денежный платеж. Определяющая часть денежных расходов предприятия носит не единовременный, не капитальный, а текущий, оборотный характер.

Под текущей деятельностью принято понимать совокупность разновидностей производственной, хозяйственной, финансовой деятельности предприятия, которая не носит капитального и иного долгосрочного характера. Финансирование текущей деятельности предприятия осуществляется в порядке финансирования его текущих финансовых потребностей (ТФП) . Существование таких потребностей для работающего предприятия носит постоянный характер. Объем же ТФП, измеряемый в рублях, колеблется и имеет устойчивую тенденцию к возрастанию. Постоянство и изменчивость ТФП определяются внутренними и внешними факторами: особенностями и результатами производственной и финансовой деятельности предприятия, наличием сезонных потребностей, текущих кассовых разрывов в поступлении и расходовании денежных средств, ценами, расчетно-кассовым обслуживанием, платежной дисциплиной, организацией поставок и продаж, валютным курсом рубля, инфляцией и т.п. Последние два фактора выступают в качестве основных причин непрерывного общего возрастания денежных затрат на финансирование текущих финансовых потребностей.

Возникновение, изменение и финансирование ТФП органически связано с производством и ведением бизнеса. Формирование текущих финансовых потребностей и их финансирование осуществляется в процессе оборота и кругооборота денежных средств. ТФП выступают как потребности предприятия в краткосрочных финансовых и кредитных ресурсах.

Размер ТФП и степень полноты их покрытия источниками финансирования не могут быть установлены по данным баланса , так как:

1) баланс не выступает текущим и оперативным документом, отражающим ТФП предприятия;

2) баланс не содержит данных о нормативной основе текущего движения денежных средств;

3) баланс не показывает и потребности, например, на финансирование оборотных средств по вновь введенной производственной мощности, вновь построенного и готового к запуску цеха, технологической линии и т.п.;

4) за пределами отражения баланса находятся истинные размеры и колебания финансовых потребностей за текущие оперативные периоды относительно наличных финансовых ресурсов и других денежных поступлений;

5) баланс как итоговый и важнейший отчетный документ бухгалтерского учета показывает не финансовые потребности, а сальдовые остатки по оборотам счетов учета источников и их размещения на отчетную дату;

6) баланс не дает полного представления о всех составляющих текущей деятельности предприятия как основы для возникновения ТФП. Это касается, например, операций по формированию и финансированию предприятием текущих затрат на производство и реализацию продукции.

Таким образом, зафиксированные в балансе на отчетную дату наличие и распределение оборотных фондов и источников их формирования выступают как внешнее, неполное и нередко искаженное проявление существа, размера и изменчивости ТФП. Последние находят полное сущностное и точное количественное проявление лишь при разработке и непрерывном уточнении прогнозных значений показателей текущих и оперативных финансовых планов предприятия.

Наличие и потребность в денежных средствах, в том числе во временно свободных, включая остаточные на расчетном счете (после поступления выручки и ее последующего авансирования для возобновления производственного цикла), есть важный смысловой компонент ТФП предприятия и основа их реального финансирования. При этом возникает ряд вопросов.

Достаточно ли имеющихся в остатке на счетах предприятия денежных средств в каждый из моментов предстоящего финансирования расходов? Может ли наличный размер этих остатков удовлетворить имеющиеся минимально постоянные и возникшие дополнительные текущие финансовые потребности?

Существует ли необходимость изыскания дополнительных источников финансово-кредитных ресурсов на финансирование и кредитование текущей деятельности?

Все эти вопросы составляют квинтэссенцию комплексного оперативного управления финансированием текущей деятельности предприятия, направленного на обеспечение наиболее полного финансирования имеющихся текущих финансовых потребностей.

В связи с этим перед финансовым менеджером встают две проблемы:

1) определение в оперативном плане величины превышения текущих денежных расходов над поступлениями денежных средств;

2) выбор источников покрытия той части ТФП, которая оказалась не обеспеченной деньгами.

Первая проблема практически разрешается на основе систематического составления, корректировки и контроля за исполнением платежного календаря.

Вторая проблема решается на основе практической реализации существующих возможностей сочетания собственных и заемных средств, краткосрочных и долгосрочных источников финансирования.

Таким образом, текущие финансовые потребности управляемы и подлежат определению, регулированию, планированию и контролю со стороны финансовых служб.

Эффективность управления текущими активами и пассивами во многом зависит от организации оборотных средств предприятия. Для этого финансовым менеджером проводятся мероприятия по оптимизации материально-производственных запасов и остатков готовой продукции на складе. Особое внимание обращается на пути увеличения скорости оборачиваемости оборотных средств в днях. Ускорение оборачиваемости позволяет достигать такого положения, когда относительно меньшими оборотными средствами обслуживается непрерывность производства в возрастающих масштабах.

Суммы вовлечения (+), привлечения (-) финансовых ресурсов в хозяйственный оборот в результате изменения скорости оборачиваемости оборотных средств предприятия могут быть рассчитаны по формуле:

Исо = (СОб × Дб ) : Рб - (СОт × Дт ) : Рт ,

где Исо — изменение скорости оборачиваемости оборотных активов в днях («+» ускорение; «-» замедление);

СОб , СОт — средние остатки производственных запасов и готовой продукции в базовом и текущем периоде, тыс. руб.;

Рб , Рт — полная себестоимость реализованной товарной продукции (объема продаж) в базовом и текущем периоде, тыс. руб.;

Дб , Дт — длительность базового и текущего периода, дней.

Сумма вовлечения (+), привлечения (-) финансовых ресурсов в хозяйственный оборот (ДФР) составит:

ДФР = Исо × Оот ,

где Исо — изменение скорости оборачиваемости оборотных активов в днях («+» ускорение; «-» замедление);

Оот — однодневный оборот в текущем периоде, исчисленный по полной себестоимости реализованной товарной продукции (объема продаж), тыс. руб.

Пример 9.1

Данные об оборотных активах предприятия «Слава» приведены в таблице 1.

Таблица 1

Оборотные активы предприятия

Показатель |

Период |

|

Базовый |

Текущий |

|

1. Средние остатки производственных запасов и готовой продукции, тыс.руб. (СО) |

150 |

176 |

2. Полная себестоимость реализованной товарной продукции, тыс.руб. (Р) |

225 |

160 |

3. Длительность периода, дней (Д) |

30 |

20 |

Требуется определить объем дополнительных финансовых ресурсов (ДФР) .

Решение.

Определим изменение скорости оборачиваемости оборотных активов в днях. Используем формулу:

![]() .

.

Определим однодневный оборот в текущем периоде (Оот ).

![]()

Определим объем дополнительных финансовых ресурсов (ДФР) по формуле:

ДФР = Исо ∙ Оот = -2 ∙ 8 = -16 тыс. руб.

Вывод. В результате замедления скорости оборота в текущем периоде на 2 дня возникла дополнительная потребность в краткосрочном кредите в сумме 16 тыс. руб.

Эффективность комплексного управления текущими активами и текущими пассивами может быть повышена за счет использования эффекта спонтанного финансирования, применения факторинга, учета векселей и других мероприятий. Все это позволяет финансовому менеджеру добиваться оптимизации расчетов, размера оборотных активов, ускорять оборачиваемость оборотных средств предприятия.

Финансовому менеджеру рекомендуется соблюдать некий фундаментальный принцип соответствия сроков функционирования активов и источников их финансирования. Постоянная минимальная потребность в оборотных средствах финансируется за счет собственного капитала, а сезонная и другая дополнительная потребность — за счет краткосрочных заемных, как правило, кредитных источников.

9.2.