- •Факторы риска

- •Страновые:

- •Принципы управления риском в условиях определенного1 риска

- •Классическая модель управления риском

- •Инвестиционные проекты предприятия

- •Прогнозирование денежных потоков для собственного капитала

- •Прогноз денежных потоков для собственного капитала на основе прогноза не зависящих от системы учета выручки и затрат - однопродуктовое предприятие

- •Прогноз денежных потоков для собственного капитала на основе прогноза не зависящих от системы учета выручки и затрат - многопродуктовое предприятие

- •Доходность любой долгосрочной облигации к погашению:

- •Альтернативные способы учета рисков бизнеса

- •Корректировка денежных потоков по сценариям бизнес-плана

- •Методы учета рисков бизнеса в ставке дисконтирования

- •Метод аналогий (метод cfroi)

- •Модель оценки капитальных активов (Capital Assets Pricing Model)

- •Комментарии к модели capm

- •6. С учетом России и риска сравнительной структуры капитала:

- •Расчет npv на основе fcf

- •Оценка справедливой рыночной стоимости инвестиционного портфеля и управление ею при долгосрочных финансовых вложениях

- •Диверсификация по Марковицу-Тобину

- •Использование моделей диверсификации инвестиционного портфеля для диверсификации портфеля проектов

- •Модель «клюшки» (для опционов типа «Put»)

- •Постановка задачи для однопериодной модели оценки фондовых опционов

- •Определение стоимости опциона (call) по модели Росса-Кокса-Рубинштейна

- •Реальные опционы по консервации проекта

- •Реальные опционы по переключению между проектами

- •Реальные опционы по развитию проекта

- •Модель var

- •Рекомендуемая литература

Прогноз денежных потоков для собственного капитала на основе прогноза не зависящих от системы учета выручки и затрат - многопродуктовое предприятие

где: g – номера продуктов (товаров, услуг);

G – число продуктов (товаров, услуг);

e – номера целевых рынков;

Е – число целевых рынков для разных продуктов

![]() – целевая цена за единицу продукции

№g,

которая будет продаваться на целевом

рынке №е в год №t

– целевая цена за единицу продукции

№g,

которая будет продаваться на целевом

рынке №е в год №t

![]() –

ожидаемый объем продаж продукции №g,

которая будет продаваться на целевом

рынке №е в год №t

–

ожидаемый объем продаж продукции №g,

которая будет продаваться на целевом

рынке №е в год №t

Если товар стандартизован, то на рынке складывается равновесная цена. Тогда Р – ожидаемая рыночная цена, по которой придется продавать продукцию.

Если продукт новый, то есть свобода ценообразования, ценовой интервал, и нужно оптимизировать сочетание цены и объема (оптимум Курно и корректировки)

![]() - ожидаемая цена на рынке за единицу

ресурса №j

для производства продукции №g

- ожидаемая цена на рынке за единицу

ресурса №j

для производства продукции №g

![]() – коэффициент расхода ресурса №j

на производство продукции №g

– коэффициент расхода ресурса №j

на производство продукции №g

Концепция текущей стоимости будущих доходов и затрат

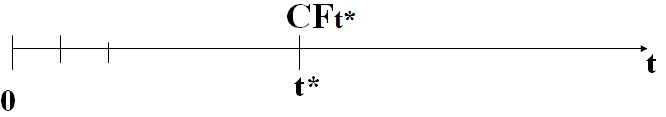

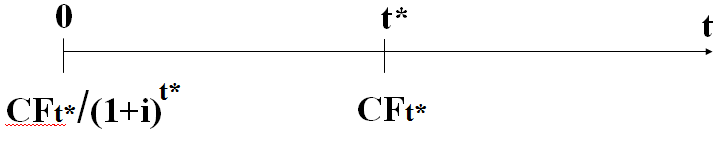

Текущая стоимость (ценность) будущего дохода (будущего расхода) – Present Value, PV(CFt)

![]()

i – доходность сопоставимой по рискам общедоступной инвестиционной альтернативы (например, банковского депозита)

По российским стандартам финансовый год совпадает с календарным.

![]() - сальдо притоков и оттоков за год

(искусственно привязываем к концу года)

- сальдо притоков и оттоков за год

(искусственно привязываем к концу года)

Доказательство концепции текущей стоимости будущего дохода (затрат)

Сумму![]() можно положить в банк и через

можно положить в банк и через ![]() получить:

получить:

![]()

Можно

получить

с бизнеса или сегодня вложить в банк

или облигации ![]() по определенной ставке и получить в

итоге те же

.

Ставка постоянная и отражает реально

существующую доходность альтернативного

вложения.

по определенной ставке и получить в

итоге те же

.

Ставка постоянная и отражает реально

существующую доходность альтернативного

вложения.

Расчет чистой текущей стоимости проекта для проектов со сроком полезной жизни n, не превышающим горизонта надежного прогноза денежных потоков по проекту

- с учетом рисков бизнеса:

- без учета рисков бизнеса

1999 – «Методические рекомендации по оценке инвестиционных проектов»

Привлечение гос. средств невозможно без соблюдения Рекомендаций1.

По Рекомендациям, NPV переводится как «чистый дисконтированный доход» или «чистая текущая стоимость»

![]() – стартовые инвестиции в текущем нулевом

году (обычно собственные средства)

– стартовые инвестиции в текущем нулевом

году (обычно собственные средства)

Если мы хотим привлечь инвесторов, а не кредиторов, то нужно рассчитывать ДП для собственного капитала, а если и инвесторов, и кредиторов – то свободный ДП.

i – доходность сопоставимого по риску общедоступного финансового вложения

R – доходность наименее рискованного в стране вложения (в рублях это ОФЗ)

R – среднегодовая доходность по всем облигациям, безрисковая ставка

Первоочередной расход бюджета – это выплаты по долгосрочным облигациям.

Доходность любой долгосрочной облигации к погашению:

![]()

![]()

![]() -

срок, оставшийся до погашения, округленный

в большую сторону (целочисленный)

-

срок, оставшийся до погашения, округленный

в большую сторону (целочисленный)

![]() - рыночная цена

- рыночная цена

В круглых скобках – валовый доход, в квадратных – валовая прибыль, в числителе – среднегодовая прибыль

….

Доходность к погашению долгосрочных государственных облигаций - R (без индекса)

Текущая доходность долгосрочных облигаций рассчитывается без учета погашения облигации по ее номинальной стоимости, т.е. без учета параметра «Ном. ст-ть»

Доходность к погашению содержит норму возврата капитала и поэтому служит исчерпывающей нормой дохода с бизнеса.

Два варианта: удержать облигацию или перепродать – будут финансово равноценны в результате действия рыночных механизмов.

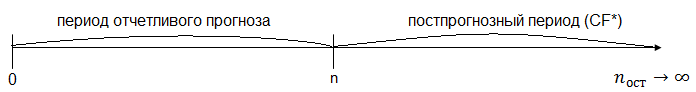

Расчет чистой текущей стоимости проекта для проектов со сроком полезной жизни n, превышающим горизонт надежного прогноза денежных потоков по проекту

- с учетом рисков бизнеса:

- без учета рисков бизнеса

В действительности срок прогнозной жизни значительно превышает n. Допускается, что срок неопределенно большой.

Период отчетливого прогноза – explicit forecast period

CF* - ожидаемый среднегодовой ДП

Желательно в рамках n стабилизировать ДП (в последних кварталах n)

![]() - прямая капитализация

- прямая капитализация

i – коэффициент капитализации

![]() - текущий эквивалент всех ДП в

пост-прогнозный период на момент n.

Его еще нужно привести к моменту 0

(разделив на

- текущий эквивалент всех ДП в

пост-прогнозный период на момент n.

Его еще нужно привести к моменту 0

(разделив на ![]() )

)

Комментарии

Все о моделях капитализации денежных потоков в пост-прогнозном периоде (после n) – см. в курсе «Оценка бизнеса»

О ставках it и Rt вместо ставок i и R - см. там же

Финансовая природа показателя NPV: он указывает на то, на сколько (в рублях, долларах, евро) больше (с учетом фактора времени) за тот же срок инвестирования в рассматриваемом проекте можно заработать с тех же стартовых инвестиций I0 по сравнению с альтернативной сопоставимой по риску доступной инвестицией

Если NPV > 0, то за тот же срок с альтернативного вложения можно получить дохода меньше на сумму NPV.

Инвестиционные затраты в будущем периоде включаются в ДП (а в текущем выносятся отдельно)

![]() – показатель эффективности – индекс

прибыльности проекта (не используется)

– показатель эффективности – индекс

прибыльности проекта (не используется)

Нужно учитывать, что при расчетах могут быть погрешности, поэтому нужен также расчет IRR (Internal Rate of Return)