- •Глава 1 Теоретическая часть

- •Глава 2 Практическая часть.

- •Введение

- •Глава 1 Теоретическая часть

- •Классификация методов прогнозирования

- •Обзор базовых методов прогнозирования

- •1.2.1. Простой динамический анализ

- •1.2.2. Авторегрессионые зависимости

- •1.2.3 Многофакторный регрессионный анализ

- •1.2.4. Прогнозирование на основе пропорциональных зависимостей

- •1.2.5. Балансовая модель прогноза экономического потенциала

- •Аналитические формы отчетности

- •Комбинированный метод

- •Точность прогнозов

- •Глава 2 Практическая часть

- •2.1. Задача

- •2.2. Решение задачи

- •Список использованной литературы

1.2.5. Балансовая модель прогноза экономического потенциала

Суть данного метода ясна уже из его названия. Баланс предприятия может быть описан различными балансовыми уравнениями, отражающими взаимосвязь между различными активами и пассивами предприятия. Простейшим из них является основное балансовое уравнение, которое имеет вид:

|

A = E + L |

(7), |

где А - активы, Е - собственный капитал, L - обязательства предприятия.

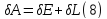

Левая часть уравнения отражает материальные и финансовые ресурсы предприятия, правая часть - источники их образования. Прогнозируемое изменение ресурсного потенциала должно сопровождаться: а) неизбежным соответствующим изменением источников средств; б) возможными изменениями в их соотношении. Поскольку модель (7) аддитивна, такая же взаимосвязь будет между показателями прироста:

На практике прогнозирование осуществляется путем использования более сложных балансовых уравнений и сочетания данного метода с другими методами прогнозирования.

-

Аналитические формы отчетности

Проведение анализа непосредственно по данным российской бухгалтерской отчетности - дело довольно трудоемкое, так как слишком большое количество расчетных показателей не позволяет выделить главные тенденции в финансовом состоянии организации. Еще более неэффективным представляется прогнозирование форм бухгалтерской отчетности в их типовой номенклатуре статей. В связи с этим возникает необходимость перед проведением анализа уплотнить исходные формы отчетности путем агрегирования однородных по составу балансовых статей для получения сравнительного аналитического баланса (баланса-нетто), а также аналитического отчета о прибылях и убытках.

Кроме того, российская отчетность не удовлетворяет требованию временной сопоставимости данных, так как структура отчетных форм неоднократно менялась. Данное требование к отчетности чрезвычайно важно, так как все рассчитанные по ее данным аналитические показатели будут бесполезны, если не будет возможно их сравнение в динамике. И, конечно же, в этом случае будет невозможно спрогнозировать финансовое состояние предприятия даже на ближайшую перспективу. В свете вышесказанного становится ясным, что анализ и прогнозирование, базирующиеся на российской бухгалтерской отчетности, становятся возможными только после приведения данных за разные годы к какому-то единому аналитическому виду. При этом преобразование исходных форм бухгалтерской отчетности в аналитические формы единого вида можно рассматривать как необходимый первый шаг предварительного этапа, предшествующего проведению анализа и прогнозирования финансового состояния предприятия.

Структура аналитических форм отчетности, степень агрегирования статей и перечень процедур ее формирования определяются аналитиком и зависят от целей анализа. Следует иметь в виду, что уровень агрегирования данных определяет степень аналитичности отчетности. Причем связь здесь обратно пропорциональна: чем выше уровень агрегирования, тем меньше пригодны для анализа отчетные формы.

Структура аналитических форм отчетности, используемых в описанном ниже комбинированном методе прогнозирования, приведена в приложении 1. При трансформации в сравнительный аналитический баланс исходный баланс был уплотнен, т.е. представлен в виде агрегированного сравнительного аналитического баланса, в котором информация отдельных однородных статей бухгалтерского баланса объединена в группы. Основой группировки статей актива баланса являлась степень их ликвидности и материально-вещественной формы, для пассива - отнесение к собственным и заемным источникам формирования имущества, а в рамках последнего - срочность возврата.

Первой строкой актива аналитического баланса является строка "Внеоборотные активы", получаемая как итог первого раздела бухгалтерского баланса. Вторая часть - "Текущие активы" состоит из статей раздела "Оборотные активы" бухгалтерского баланса, сгруппированных по степени их ликвидности в три группы: наиболее ликвидные активы, быстрореализуемые активы и медленнореализуемые активы. Медленнореализуемые активы, в свою очередь, делятся на запасы и прочие медленнореализуемые активы. Пассив аналитического баланса состоит, во-первых, из собственного капитала, определяемого как итог четвертого раздела бухгалтерского баланса "Капитал и резервы". Кроме того, в пассивной части баланса представлены кредиты и займы, делящиеся на краткосрочные (срок погашения в течение 12 месяцев) и долгосрочные (подлежащие погашению более чем через 12 месяцев). При этом по строке "Долгосрочные кредиты и займы" отражались также и прочие долгосрочные пассивы. Последняя строка аналитического баланса "Кредиторская задолженность" содержит в себе величины кредиторской задолженности и прочих краткосрочных пассивов из исходной Формы №1.

Используемый в работе аналитический отчет о прибылях и убытках состоит из двух строк - "Выручка от реализации" и "Чистая прибыль". Это первая и последняя строки из формы №2 бухгалтерской отчетности. Таким образом, аналитический отчет включает в себя только исходный фактор (выручка) и результативный показатель (чистая прибыль), в отличие от бухгалтерского отчета, содержащего и все промежуточные факторы, влияющие на определение результата.

Еще раз подчеркнем, что используемый вид аналитической отчетности был выбран не случайно, а определялся необходимостью, с одной стороны, иметь возможность полностью рассчитать по ее данным все основные показатели финансового состояния предприятия, а с другой - эффективно использовать эти формы при прогнозных расчетах комбинированным методом.

При проведении расчетов аналитические формы отчетности получались из бухгалтерских форм с применением персональной ЭВМ. Для этих целей использовался программный продукт Audit Expert компании Про-Инвест-ИТ. Реализованный в этом продукте сценарный подход позволил автоматически привести данные за различные периоды к единой описанной выше аналитической форме. Также с помощью Audit Expert на основании полученных аналитических форм отчетности рассчитывалась система показателей, характеризующих финансовое состояние предприятия, а именно показатели ликвидности и платежеспособности, устойчивости, рентабельности и деловой активности предприятия.