- •Лекция 1 Цели и задачи краткосрочной финансовой политики предприятия

- •Финансовые коэффициенты, применяемые для оценки ликвидности и платежеспособности предприятия

- •Коэффициенты, характеризующие финансовую устойчивость предприятия

- •Коэффициенты деловой активности (показатели эффективности использования ресурсов)

- •Общая характеристика показателей рентабельности предприятия

- •Лекция 2 Виды стратегий финансирования текущих активов

- •Лекция 3 Понятие денежного потока, его классификация

- •Лекция 4 Управление денежными потоками

- •Решение задачи

- •Лекция 5 Методы анализа денежных потоков

- •Данные рассматриваемого примера

- •Лекция 6 Методы анализа движения денежных средств. Прямой и косвенный методы анализа движения денежных средств

- •Лекция 7 Прогнозирование и планирование денежного потока

- •Денежные поступления «Веселых игрушек» (млн. Руб.)

- •Денежные расходы «Веселых Игрушек» (млн. Руб.)

- •Чистый денежный приток «Веселых Игрушек» (млн.Руб.)

- •Баланс денежных средств «Веселых Игрушек» (млн. Руб.)

- •Лекция 8 Модели оптимизации денежных средств

- •Издержки неиспользованных возможностей при различных альтернативах (при условии, что процентная ставка равна 10%)

- •Коммерческие издержки, связанные с различными стратегиями

- •Итоговый расчёт

- •Расчет издержек

- •Лекция 9 Методы оптимизации денежных потоков предприятия

- •Предполагаемые суммы, которые получает компания

- •Наращивание капитала

- •Эффект ликвидации оборота

- •Наличие денежных средств ооо «взор» в 2007–2009 гг. (тыс. Руб.)

- •Динамика поступления и выбытия денежных средств ооо «взор»

- •Показатели состояния денежных средств в 2007–2009 гг. В тыс. Руб.

- •Отчет о движении денежных средств за 2007 – 2009 гг. (прямой метод) ооо «взор», тыс. Руб.

- •Отчет о движении денежных средств за 2007 – 2009 гг (косвенный метод) ооо «взор»

- •Состав и структура денежных потоков предприятия по видам деятельности, (тыс. Руб.)

- •Расчет коэффициента вариации

- •Расчет показателей для определения коэффициента корреляции денежных потоков предприятия за 2007–2009 гг., тыс. Руб.

- •Порядок расчета показателей

- •Анализ ликвидности баланса на основе данных бухгалтерской отчетности на конец периода 2007–2009 гг., тыс. Руб.

- •Расчет относительных показателей ликвидности и платежеспособности.

- •Лекция 10 Кредитная политика предприятия. Управление дебиторской задолженностью

- •Лекция 11 Оптимальная величина торгового кредита

- •Лекция 12 Управление дебиторской задолженностью. Кредитная политика предприятия

- •Отчет по расчетам с дебиторами

- •Реестр старения дебиторской задолженности

- •Ведомость непогашенных остатков

- •Лекция 13 Определение целесообразности предоставления кредита

- •Лекция 14 Углубленный анализ кредитной политики

- •1. Единовременный подход

- •2. Подход с точки зрения счетов к получению

- •Лекция 15 Политика взыскания дебиторской задолженности

- •Лекция 16 Анализ кредитоспособности покупателей

- •Источники, которые включает информация, используемая для оценки кредитоспособности

- •Лекция 17 Условия кредитных продаж

- •Лекция 18 Способы взыскания дебиторской задолженности

- •Расчёт по приведенным данным

- •Сводная таблица: преимущества и недостатки факторинга

- •Расчет затрат по факторингу

- •Лекция 19 Совместное управление движением дебиторской и кредиторской задолженности предприятия

- •Расчёт свободных средств в обороте (недостатка средств) на конец года

- •Лекция 20 Управление запасами. Теоретические основы методов управления запасами.

- •Лекция 21 Проблемы управления запасами

- •Лекция 22 Анализ существующих методов управления запасами на предприятии. Abc–анализ

- •Лекция 23 Оптимальный размер заказа, формула Уилсона (Вильсона), модель eoq

- •Расчёт суммарных издержек

- •Лекция 24 Метод «точно в срок»

- •Решение задачи

Анализ ликвидности баланса на основе данных бухгалтерской отчетности на конец периода 2007–2009 гг., тыс. Руб.

|

Актив |

2007 г. |

2008 г. |

2009 г. |

Пассив |

2007 г. |

2008 г. |

2009 г. |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

1.Наиболее ликвидные активы А1 |

3 163 |

2 006 |

555 |

1.Наиболее срочные обязательства П1 |

5 105 |

4 131 |

4 200 |

|

2.Быстро реализуемые активы А2 |

3 988 |

6 587 |

4 478 |

2.Краткосрочные пассивы П2 |

0 |

0 |

2 046 |

|

3.Медленно реализуемые активы А3 |

15 892 |

20 342 |

28 776 |

3.Долгосрочные пассивы П3 |

0 |

10 438 |

7 161 |

|

4.Трудно реализуемые активы А4 |

4 497 |

20 046 |

19 131 |

4.Постоянные пассивы П4 |

22 334 |

34 052 |

39 158 |

2007 год: А1< П1; А2>П2; А3>П3; А4< П4.

2008 год: А1< П1; А2>П2; А3>П3; А4< П4.

2009 год: А1< П1; А2>П2; А3>П3; А4< П4.

По данным таблицы 9.12: баланс предприятия в анализируемом периоде соответствует не всем критериям абсолютной ликвидности. Условие абсолютной ликвидности не выполняется лишь по наиболее ликвидным активам. Предприятие в2007–2009 гг. покрывает свои обязательства по краткосрочным и долгосрочным пассивам. Наиболее срочные пассивы не покрываются на протяжении всего периода.

Разность между текущими активами и текущими пассивами характеризует чистые оборотные средства, показывающие, что останется в обороте предприятия, если погасить всю краткосрочную задолженность:

ЧОС = итог разд. II баланса «Оборотные активы» – итог разд. V баланса «Краткосрочные пассивы» (9.13).

ЧОС2007= 23043–5105= 17938 тыс. руб.;

ЧОС2008= 28935– 4131= 24804 тыс. руб.;

ЧОС2009= 33809– 6246= 27563тыс. руб.

Из этого сравнения видно, что с каждым годом при погашении всей кредиторской задолженности в обороте предприятия остается оборотных средств больше, чем в предыдущем году. На анализируемом предприятии краткосрочные пассивы полностью покрываются оборотными средствами.

Для более качественной оценки ликвидности и платежеспособности фирмы необходим анализ на основании относительных показателей (табл. 9.13).

Таблица 9.13

Расчет относительных показателей ликвидности и платежеспособности.

|

Коэффициент |

Формула |

Оптималь-ные значения |

2007 г. |

2008 г. |

2009 г. |

Измене-ние 2008/2007 |

Измене-ние 2009/2008 |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Абсолютной ликвидности Кал |

|

0,1–0,2 |

0,62 |

0,48 |

0,09 |

–0,3 |

–0,39 |

|

Срочной ликвидности Кср |

|

0,2–1 |

1,4 |

2,08 |

0,81 |

0,35 |

–1,27 |

|

Текущей ликвидности Ктл |

|

1–2 |

4,51 |

7,00 |

5,41 |

2,49 |

–1,59 |

Анализируемое предприятие имеет возможность своевременно ликвидировать краткосрочные обязательства, хотя к концу 2009 года шансы несколько ухудшаются. Рассчитанные коэффициенты ликвидности характеризуют высокую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств. Из таблицы видно, что в 2007 г. текущие обязательства в 4,51 раза меньше оборотных средств, в 2008 г.– в 7раз, в 2009 г. – в 5,41 раза. Высокий коэффициент покрытия указывает на неэффективное использование краткосрочных активов. Избыточная ликвидность снижает рентабельность деятельности предприятия. В этом смысле снижение коэффициентов в 2009 г. может быть расценено как положительный момент, с другой стороны снижение ликвидности характеризует дефицит денежных средств в 2009 г.

Основные направления совершенствования организации денежных потоков предприятия. Определение оптимального уровня денежных средств

Для того чтобы вовремя оплачивать счета поставщиков, предприятие должно обладать определённым уровнем абсолютной ликвидности. Его поддержание связано с некоторыми расходами, точный расчёт которых в принципе невозможен. Поэтому принято в качестве цены за поддержание необходимого уровня ликвидности принимать возможный доход от инвестирования среднего остатка денежных средств в государственные бумаги. Основанием для такого решения является предпосылка, что государственные ценные бумаги безрисковые, точнее степенью риска, связанного с ними, можно пренебречь. Модель, разработанная Миллером и Орром, представляет собой компромисс между простотой и реальностью. Она помогает ответить на вопрос: как предприятию следует управлять своим денежным запасом, если невозможно предсказать каждодневный отток или приток денежных средств.

-

Минимальная (резервная) величина денежных средств в месяц в 2009 году Он= 3 300 тыс. руб.

-

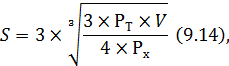

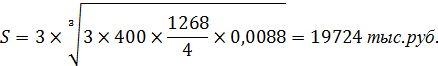

Размах вариации остатка денежных средств на расчётном счёте (S) :

где Рт–расходы по обслуживанию одной операции пополнение денежных средств – 400руб.;

V – среднеквадратическое отклонение ежемесячного объема денежного оборота – 1 268;

Рх – ставка ежедневного дохода –10,6 % в год.

-

Верхняя граница денежных средств на расчётном счёте (Ов), при превышении которой необходимо часть денежных средств конвертировать в краткосрочные ценные бумаги:

Ов=Он+S (9.15).

Ов=3300+19724=23024 тыс. руб.

-

Точка возврата (Тв) – величину остатка денежных средств на расчётном счёте, к которой необходимо вернуться в случае, если фактический остаток средств на расчётном счёте выходит за границы интервала (Он, Ов):

Тв=Он+![]() S

(9.16)

S

(9.16)

Тв=3300+![]() 19724=9875

тыс. руб.

19724=9875

тыс. руб.

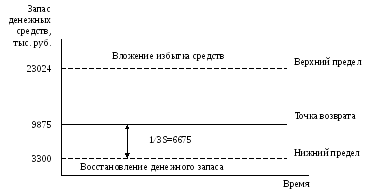

Таким образом, остаток средств на расчетном счете должен варьироваться в интервале (3 300, 23 024); при выходе за пределы интервала необходимо восстановить средства на расчетном счете в размере 9875 тыс. руб. Модель Миллера–Орра графически представлена на рисунке 9.3.

Рисунок 9.3. Графическое определение модели Миллера–Орра

Приоритетные направления в совершенствовании организации денежных потоков

Анализ деятельности ООО «ВЗОР» показал, что 2007 г. для предприятия оказался достаточно неплохим, чистый денежный поток от всех видов деятельности составил положительную величину 2049 тыс. руб. Наступивший кризис в конце 2008 г. сказался на полученных финансовых результатах, но за счет высоких темпов роста в начале года результат всего 2008 г. оказался довольно прибыльным. Чистый денежный поток от операционной деятельности составил 5 666 тыс. руб. В 2008 г. была направлена значительная сумма денежных ресурсов на приобретение основных средств, часть из них заемные средства, соответственно дополнительно увеличилась нагрузка по выплатам основного долга и процентов по кредиту.

Темп роста отрицательных денежных потоков за анализируемый период превосходит темп роста положительных денежных потоков. В большей части на это оказало влияние снижение объемов заказов, а, следовательно, и объемов поступлений денежных средств в 2009 г. Возникший в 2008 г. экономический кризис сказался в большей мере на 2009 г., главным образом, в результате того, что основные потребители сократили объемы заказов. Темп снижения денежных поступлений в 2009 г. составил –15%, а темп снижения денежных расходов около 14%. У предприятия в анализируемом периоде темпы снижения денежных поступлений незначительно опережают темпы снижения денежных расходов на 1%. Это говорит о том, что в 2009 г. в большей степени произошло сокращение доходной части денежных потоков, а расходы при этом снизились в меньшей степени. В результате ЧДП по операционной деятельности в 2008 году сократился до 3 238 тыс. руб. Для возврата на докризисный уровень необходимо проанализировать структуру наиболее крупных потребителей, которые определяют основную доходную часть бюджета предприятия.