- •Содержание

- •Введение

- •Необходимость и содержание страхования.

- •1. Исторические предпосылки возникновения страхования.

- •2. Понятие риска, его классификация.

- •3. Сущность и признаки страховой защиты.

- •4. Организационные формы страхового фонда.

- •5. Экономическая сущность страхования, признаки, принципы и функции.

- •6. Классификация страхования.

- •7. Системы страхования. Франшиза.

- •Страховой рынок.

- •Содержание и структура страхового рынка.

- •Государственное регулирование страховой деятельности.

- •1. Содержание и структура страхового рынка.

- •2. Государственное регулирование страховой деятельности.

- •3. Страховой рынок Украины.

- •4. Страховой рынок в развитых странах Запада.

- •5. Страховая компания, ее виды, организационная структура.

- •6. Доходы, расходы и прибыль страховщика.

- •Прочие доходы.

- •Расходы на обслуживание процесса страхования и перестрахования:

- •Маркетинг в страховании

- •1. Понятие, значение и виды маркетинга в страховании.

- •2. Маркетинговые исследования и маркетинговая политика страховщика.

- •Источники поступления информации для маркетинговых исследований в страховании

- •2) Качественные показатели страхового продукта:

- •3. Страховые посредники.

- •4. Реклама страховых услуг.

- •5. Реализация страховых услуг.

- •Актуарные расчеты.

- •1. Понятие, задачи и виды актуарных расчетов.

- •2. Методика проведения актуарных расчетов по общим видам страхования.

- •3. Методика проведения актуарных расчетов по страхованию жизни.

- •Таким образом, настоящую стоимость единицы будущих выплат по страхованию на случай смерти ( Ес ) можно рассчитать по формуле:

- •4. Показатели страховой статистики.

- •Имущественное страхование.

- •1. Содержание страхования имущества предприятий.

- •2. Сельскохозяйственное страхование и его специфика.

- •3. Добровольное страхование имущества граждан.

- •4. Страхование транспортных средств.

- •Страхование предпринимательских рисков.

- •Понятие и особенности предпринимательских рисков.

- •Страхование коммерческих рисков.

- •Страхование кредитных и депозитных рисков.

- •Страхование валютных и биржевых рисков.

- •Страхование инвестиций.

- •Страхование ответственности.

- •1. Необходимость и содержание страхования ответственности.

- •2. Страхование гражданской ответственности собственников транспортных средств.

- •3. Страхование гражданской ответственности перевозчиков.

- •4. Страхование профессиональной ответственности.

- •Личное страхование.

- •1. Сущность личного страхования.

- •2. Социальное страхование.

- •3. Страхование жизни и его виды.

- •4. Страхование от несчастных случаев.

- •5. Медицинское страхование

- •Перестрахование.

- •1. Необходимость и сущность перестрахования

- •2. Основные термины, применяемые в перестраховании

- •3. Методы передачи рисков в перестрахование.

- •4. Формы перестрахования.

- •5. Перестраховочные пулы.

- •Список рекомендуемой литературы

Перестрахование.

-

Необходимость и сущность перестрахования.

-

Основные термины, применяемые в перестраховании.

-

Методы передачи рисков в перестрахование.

-

Формы перестрахования.

-

Перестраховочные пулы.

1. Необходимость и сущность перестрахования

Перестрахование является необходимым условием обеспечения финансовой устойчивости страховых операций и нормальной деятельности любого страхового общества, вне зависимости от размера его капиталов, запасных фондов и других активов.

Любое страховое общество, даже при тщательном отборе рисков при приеме их на страхование, не может создать портфель полностью изолированных друг от друга объектов страхования, так как условиями страхования обычно покрываются различные опасности, которым застрахованные объекты могут подвергаться одновременно при наступлении катастроф, наводнений, ураганов, землетрясений, опустошительных пожаров и т.д. В связи с тем, что доходы и даже все активы любого страховщика составляют лишь небольшую долю общей суммы его ответственности перед страхователями по всему портфелю застрахованных объектов, указанные катастрофы (страховые случаи), могут не только значительно подорвать финансовую базу страхового общества, но и привести его к полному банкротству.

Для выравнивания страховых сумм принятых на страхование рисков и тем самым сбалансирования страхового портфеля, приведения потенциальной ответственности по совокупной страховой сумме в соответствии с финансовыми возможностями страховщика и, следовательно, для обеспечения финансовой устойчивости страховых операций и их рентабельности существует институт перестрахования.

Перестрахование является системой экономических отношений, в процессе которых страховщик, принимая на страхование риски, предает часть ответственности по ним, с учетом своих финансовых возможностей, на согласованных условиях другим страховщикам с целью создания сбалансированного портфеля страхования, обеспечения финансовой устойчивости и рентабельности страховых операций. Одновременно передается и соответствующая доля страховой премии.

Частный случай перестрахования - сострахование, когда одновременно два или несколько страховщиков по соглашению принимают на страхование крупные страховые риски.

Перестрахованием рисков достигается не только защита страхового портфеля от влияния на него сумм крупных страховых случаев или даже одного катастрофического случая, но и то, что оплата сумм страхового возмещения по таким случаям не ложится тяжелым бременем на одно страховое общество, а осуществляется коллективно всеми участниками в перестраховании соответствующего объекта.

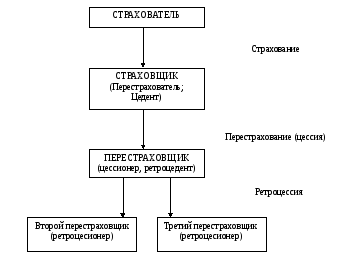

Рис.1

Последовательность и участники

перестрахования.

Рис.1

Последовательность и участники

перестрахования.

Если бы любая страховая компания была поставлена перед необходимостью полностью держать только на своей ответственности все принимаемые на страхование риски, среди которых могут быть крупные объекты страхования, то есть с высокой страховой стоимостью, она не смогла бы в этом случае образовывать за счет страховых премий страховые фонды, соответствующие степени риска, и постоянно подвергалась бы опасности невыполнения своих финансовых обязательств перед страхователями, что противоречило бы назначению и экономической сущности страхования.

Таким образом, основной функцией перестрахования является вторичное распределение риска, благодаря которому происходит количественное и качественное выравнивание страхового портфеля.

В инновационный период происходит колоссальная концентрация материальных ценностей и, следовательно, рост страховых сумм по большому количеству объектов страхования: растет грузоподъемность судов и, как результат этого, стоимость самих судов и перевозимых на них грузов, строятся заводы-гиганты, значительно увеличивается стоимость самолетов, возникает дорогостоящее космическое страхование, страхование систем электронно-вычислительных машин и тому подобное.

Ни одна страховая компания не может принять на страхование подобные риски, не имея твердого перестраховочного обеспечения, сверх сумм, которые она может держать на своей ответственности. Во многих случаях страховые стоимости подлежащих страхованию рисков на столько велики (или опасны), что емкость отдельных страховых рынков оказывается недостаточной, чтобы обеспечить их страхование в полной сумме, и в этом случае риск через каналы перестрахования предается на другие страховые рынки, в том числе в зарубежные страны с целью достижения необходимого перераспределения потенциального ущерба между многими страховщиками.