- •Навчальна програма дисципліни

- •Тема 3. Управління грошовими потоками на підприємстві

- •Тема 4. Визначення вартості грошей у часі та її використання у фінансових розрахунках

- •Тема 5. Управління прибутком

- •Тема 6. Управління активами

- •Модуль 2 управління капіталом, інвестиціями, фінансовими ризиками. Аналіз, планування й атикризове фінансове управління

- •Тема 7. Вартість та оптимізація структури капіталу

- •Тема 8. Управління інвестиціями

- •Тема 9. Управління фінансовими ризиками

- •Тема 10. Аналіз фінансових звітів

- •Тема 11. Внутрішньофірмове фінансове прогнозування та планування

- •Тема 12. Антикризове фінансове управління підприємством

- •Тематичний план з дисципліни «Фінансовий менеджмент» для спеціальностей:

- •Тематичний план з дисципліни «Фінансовий менеджмент» для спеціальностей 8.050106; 8.050103

- •Тематичний план з дисципліни «Фінансовий менеджмент» для спеціальності 8050201 «Економічна кібернетика»

- •Методичні рекомендації до вивчення дисципліни модуль 1 теоретичні й методичні основи фінансового менеджменту. Управління грошовими потоками, прибутком і активами

- •Тема 1. Теоретичні та організаційні основи фінансового менеджменту

- •Зміст трьох аспектів фінансового менеджменту

- •Функції фінансового менеджменту як системи, що управляє

- •Функції фінансового менеджменту як спеціальної сфери управління підприємством

- •План практичного заняття

- •Тема 2. Система забезпечення фінансового менеджменту

- •Значимість обсягів інформації для прийняття оптимальних управлінських рішень

- •Питома вага різних груп товарно-матеріальних запасів у загальній їх кількості

- •Питання для самопідготовки і самоконтролю знань

- •План практичного заняття

- •Кейс 1. «Фінансовий аналіз: сучасний дискурс»

- •2. Про що розповіли консультанти з фінансового аналізу

- •3. Антураж навколо підписання й подання фінансових документів

- •Питання для обговорення

- •Методичні рекомендації до виконання кейсу

- •Тематика індивідуальних навчально-дослідних завдань за темою Тема наукової доповіді

- •Тема 3. Управління грошовими потоками на підприємстві

- •Методичні поради до вивченнятеми

- •Питання для самопідготовки і самоконтролю знань

- •План практичного заняття

- •Методичні рекомендації до розв’язку задачі 1

- •Надходження і вибуття грошових коштів підприємства в розрізі місяців звітного року

- •Тематика індивідуальних навчально-дослідних завдань за темою Розрахункове завдання

- •Вихідна інформація для розрахунку оптимального варіанта фінансових вкладень

- •Тема наукової доповіді

- •Теми есе

- •Тема 4. Визначення вартості грошей у часі та її використання у фінансових розрахунках

- •Питання для самопідготовки і самоконтролю знань

- •План практичного заняття

- •Кейс 2.«Восьме чудо світу»

- •Питання і завдання для обговорення

- •Питання для самопідготовки і самоконтролю знань

- •9. У чому полягає зміст дивідендної політики підприємства? План практичного заняття

- •Методичні рекомендації до розв’язання задачі 13.

- •Виручка від реалізації, перемінні, постійні витрати в розрізі двох підприємств

- •Напрями використання чистого прибутку ват за два роки

- •Тематика індивідуальних навчально-дослідних завдань Розрахункові завдання

- •Обсяги виробництва, собівартість і фінансовий результат у розрізі основних видів продукції хлібозаводу за звітний рік

- •Методичні рекомендації до виконання завдання 4

- •Тематика есе

- •Тематика наукових доповідей

- •Тема 6. Управління активами

- •Методичні поради до вивчення теми

- •Питання для самопідготовки і самоконтролю знань

- •План практичного заняття

- •Методичні рекомендації до розв’язання задачі 18

- •Реєстр старіння рахунків дебіторів і ймовірність безнадійних боргів

- •Тематика індивідуальних науково-дослідних завдань за темою Розрахункове завдання

- •Теми наукових доповідей

- •Особливості власного й позичкового капіталу

- •Питання для самопідготовки і самоконтролю знань

- •План практичного заняття

- •Методичні рекомендації до розв’язання задачі 28

- •Теми індивідуальних навчально-дослідних завдань

- •План практичного заняття

- •Тема 9. Управління фінансовими ризиками

- •Методичні поради до вивчення теми

- •Питання для самопідготовки і самоконтролю знань

- •План практичного заняття

- •Тема 10. Аналіз фінансових звітів

- •Методичні поради до вивчення теми

- •Питання для самопідготовки і самоконтролю знань

- •План практичного заняття

- •Тематика індивідуальних навчально-дослідних завдань за темою Графічні завдання

- •Тема 11. Внутрішньофірмове фінансове прогнозування та планування

- •Методичні поради до вивчення теми

- •Система фінансового планування та форми реалізації його результатів на підприємстві

- •Споживання ліквідних засобів

- •Питання для обговорення

- •План практичного заняття

- •Матриця фінансової рівноваги

- •Задача 44. Споживче товариство проектує відкриття бізнес-лінії з виробництва печива. Кошторис витрат на виробництво 1 т продукції наведено нижче в таблиці.

- •Кошторис витрат на виробництво 1 т печива

- •На реалізації 1 кг печива (без пдв) – 4,42 грн.

- •Визначити критичний обсяг реалізації продукції. Побудувати графік беззбитковості.

- •Ідентифікуйте потенційні ризики даного проекту.

- •Тематика індивідуальних навчально-дослідних завдань

- •Питання та завдання для самоконтролю

- •План практичного заняття

- •Оцінка перспектив розвитку підприємства за даними опитування представників вищого керівництва

- •Оцінка сильних і слабких сторін діяльності райспоживспілки в порівнянні з приватними підприємствами району за результатами опитувань керівного складу райспоживспілки

- •Можливості й загрози діяльності райспоживспілки у порівнянні з приватними підприємствами за результатами опитувань керівного складу райспоживспілки

- •Методичні рекомендації до розв’язку задачі 51

- •Тематика індивідуальних навчально-дослідних завдань за темою

- •Термінологічний словник

- •Форми контролю та критерії оцінювання знань студентів з дисципліни «фінансовий менеджмент»

- •Максимальна кількість балів, які студент може отримати за час ївивчення навчальної дисципліни «Фінансовий менеджмент»

- •Відповідь на практичному занятті оцінюється за такими критеріями:

- •Приклад побудови завдання для поточного модульного та підсумкового екзаменаційного контролю

- •Шкала нарахування підсумкових балів

- •Перелік питань для підготовки до поточного модульного контролю та іспиту з дисципліни «Фінансовий менеджмент»

- •Додаткова література

- •Додатки

- •Додаток б

- •Звіт про фінансові результати

- •І.Фінансові результати

- •Іі. Елементи операційних витрат

- •Ііі. Розрахунок показників прибутковості акцій

- •Додаток в

- •Звіт про рух грошових коштів

- •Додаток г

- •Додаткова література

Тема 9. Управління фінансовими ризиками

Або пан, або пропав

Українська приказка

Методичні поради до вивчення теми

Проблема оцінки і подолання ризиків є однією з найважливіших в діяльності підприємств у ринковому середовищі. Сьогодні відсутнє однозначне тлумачення сутності фінансових ризиків. У більшості визначень співпадає думка щодо виникнення та прояву фінансових ризиків. Разом з тим існують розбіжності щодо наслідків фінансових ризиків. Найчастіше останні пов’язують із збитками, втратами виручки, доходу чи капіталу. Але фінансові ризики пов’язані не тільки з можливими втратами, але й з додатковими доходами й прибутками. Тому ми поділяємо думку тих авторів, які, з одного боку, тлумачать ризики як небезпеку потенційно можливої втрати ресурсів або недоотримання доходів у порівнянні з розрахованим варіантом, з іншого боку – як ймовірність отримання додаткового обсягу прибутку, пов’язаного з ризиком.

Фінансовий ризик є комбінацією трьох складових:

1) подією, що пов’язана з діяльністю підприємства;

2) імовірністю настання цієї події;

3) наслідками зазначеної події.

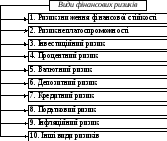

Фінансові ризики надзвичайно різноманітні. Щоб ефективно управляти ними, їх класифікують за певними ознаками. Нараховують більше 220 видів ризиків і більше 40 критеріїв їх оцінки. Найчастіше до фінансових ризиків застосовується класифікація за місцем виникнення (рис. 9.1).

Рис. 9.1. Класифікація фінансових ризиків за місцем виникнення

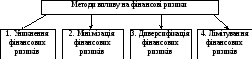

Оцінка ризиків здійснюється на основі якісного та кількісних методів, які доповнюють один одного. При якісній оцінці рівня ризику дається визначення міри або ступеня імовірності виникнення ризикової події та розмірів втрат від неї. Визначення рівня ризику носить описовий характер: великий, середній, низький. До якісних методів оцінки ризиків належать інтерв’ю та аналіз документів. При кількісній оцінці рівня ризику визначаються абсолютні або відносні розміри втрат, які загрожують підприємству у разі настання ризикових подій. Ступінь фінансового ризику вимірюється двома критеріями: середнім очікуваним значенням і мінливістю можливого отримання результатів. Для їх розрахунку застосовується спеціальний методичний інструментарій (рис. 9.3).

Управління ризиком-це систематичний аналіз ризику та розробка і впровадження на цій основі відповідних заходів щодо мінімізації і профілактики ризиків. Процес управління фінансовими ризиками включає наступні послідовні етапи:

– виявлення факторів ризику;

– оцінка ризику;

– вибір методів впливу на ризик;

– реалізація обраних методів;

– оцінка результатів.

При управлінні ризиками керуються такими правилами:

– недоцільно ризикувати більшим заради меншого;

– недоцільно ризикувати більше, ніж це дозволяють власні можливості;

– необхідно заздалегідь піклуватися про можливі наслідки ризику;

– недоцільно економити на малому, якщо під загрозою знаходиться значно більший обсяг капіталу;

– краще попередити виникнення ризикової події, ніж шукати винного за неї.

Дії та заходи щодо управління ризиками поділяються на дві групи:

– організаційні – передбачають розробку та реалізацію системи недопущення ризику;

– економічні-передбачають визначення джерел коштів для покриття збитків від ризиків.

Ефективний ризик-менеджмент потребує застосування системи управління ризиками, до складу якої повинні входити 2–3 організаційні методи та не менше 1 економічного методу.

Рис. 9.2. Методи впливу на фінансові ризики

Отже, управління фінансовими ризиками являє собою частину фінансового менеджменту підприємства, що полягає в розробці системи заходів щодо нейтралізації можливих негативних наслідків ризиків, що пов’язані з різними аспектами фінансової діяльності.