- •III. Литература для самостоятельной работы обучаемых по теме лекции

- •Гражданский кодекс Российской Федерации. Часть 2.

- •Рекомендуемая литература

- •II.Учебно-материальное обеспечение

- •V. Текст лекции

- •1.Вопрос: Потребность в оценке бизнеса финансово неблагополучных предприятий

- •2 Вопрос: Особенности оценки предприятий в процессе антикризисного управления.

|

|

МЧС РОССИИ |

|

Санкт-Петербургский университет Государственной противопожарной службы |

|

|

Лекция № 10 по дисциплине «Антикризисное управление» |

|

|

СМК-УМК 4.4.2-42-13 |

Управление документацией |

УТВЕРЖДАЮ

Заведующий кафедрой

финансово-экономического

и тылового обеспечения

Л.Г. Ворона-Сливинская

« » 2013 года

Л Е К Ц И Я

по дисциплине «Антикризисное управление»

по специальности «Экономика»

Тема № 10 «Оценка бизнеса предприятия, находящегося в кризисе»

Обсуждена на заседании кафедры

Финансово-экономического и тылового

обеспечения

Протокол №______от

”______” _______________ 2013года

Санкт-Петербург

2013

I. Учебные цели

1. Раскрыть основные стратегии и методы управления управления финансовым оздоровлением

2. Охарактеризовать контроллинг как инструмент управления предприятием в кризисной ситуации

II. Расчет учебного времени

|

Содержание и порядок проведения занятия |

Время, мин. |

|

Вводная часть Основная часть Учебные вопросы: 1. Потребность в оценке бизнеса финансово неблагополучных предприятий. 2. Особенности оценки предприятий в процессе антикризисного управления. Заключительная часть |

10 70

50

20

10 |

III. Литература для самостоятельной работы обучаемых по теме лекции

Нормативно-правовые акты

Федеральные конституционные законы

-

Гражданский кодекс Российской Федерации. Часть 1.

-

Гражданский кодекс Российской Федерации. Часть 2.

Федеральные законы

-

Федеральный закон «О несостоятельности (банкротстве)» (№126-ФЗ. С изменениями и дополнениями на 1 мая 2005 года. – М.: Изд-во Эскмо, 2005.

-

Федеральный закон «О несостоятельности (банкротстве) кредитных организаций».

Постановления Правительства Российской Федерации

-

Постановление Правительства РФ от 4 апреля 2000 г. № 301 «Об утверждении Положения о Федеральной службе России по финансовому оздоровлению и банкротству».

-

Постановление Правительства РФ от 25 декабря 1998 г. № 1544 «О лицензировании деятельности физических лиц в качестве арбитражных управляющих».

-

Постановление Правительства РФ от 17 февраля 1998 г. № 202 «О государственном органе по делам о банкротстве и финансовому оздоровлению».

Нормативные документы других министерств и ведомств

-

Инструкция ЦБР от 12 июля 1999 г. № 84-И «О порядке осуществления мер по предупреждению несостоятельности (банкротства) кредитных организаций» (с изм. и доп. от 22 января 2001 г.).

Рекомендуемая литература

Основная:

-

Коротков Э.М., Беляев А.А. Антикризисное управление. – Издательство: Юнити, 2008.

-

Круглова Н.Ю. Антикризисное управление. – Издательство: КноРус, 2008.

Дополнительная:

-

Носова Н.С. Краткий курс по антикризисному управлению. Учебное пособие, 2008.

-

Кован С.Е., Мокрова Л.П., Ряховская А.Н. Теория антикризисного управления предприятием. Учебное пособие – КноРус, 2008.

-

Бродский Б.Е., Жарковская Е.П., Бродский И.Б. Антикризисное управление. Учебник. – Омега-Л, 2008.

-

Блинов А.О., Захаров В.Я., Хавин Д.В. Антикризисное управление. Теория и практика. Учебное пособие. – Юнити, 2008.

-

Зуб А.Т., Панина Е.М. Антикризисное управление организацией. Учебное пособие. – Форум Инфра-М, 2007.

II.Учебно-материальное обеспечение

1 .Технические средства обучения: видеомагнитофон, телевизор,

видеофильмы.

2.Раздаточный материал

V. Текст лекции

Вводная часть. В данной лекции, прежде всего, рассмотрим вопросы управления персоналом управления финансовым оздоровлением как составная часть менеджмента предприятия, особое место следует уделить контроллингу как инструменту управления предприятием в кризисной ситуации

Учебные вопросы

1.Вопрос: Потребность в оценке бизнеса финансово неблагополучных предприятий

Антикризисное управление предполагает проведение комплекса мероприятий от предварительной диагностики кризиса до методов по его устранению и преодолению. В то же время антикризисное управление подразумевает экстренные мероприятия по устранению уже возникшей на предприятии кризисной ситуации в рамках процедуры банкротства.

Оценивая

рыночную стоимость предприятия, можно

с достаточно высокой степенью точности

определить, насколько успешно оно в

своей деятельности. Так, например,

увеличение рыночной стоимости предприятия

означает, что предприятие находится на

стадии роста, развивается производство,

расширяется сбытовая сеть, предприятие

осваивает новые рынки сбыта.

И напротив,

снижение рыночной стоимости предприятия

является главным индикатором

неблагополучного положения дел

(предкризисного состояния, банкротства).

В связи с этим принятие верных

управленческих решений невозможно без

информации о стоимости бизнеса.

Для

проведения эффективной

антикризисной политики

антикризисный управляющий в первую

очередь должен определить стоимость

кризисного предприятия, а также постоянно

следить за ее дальнейшем изменением

для определения эффективности применяемых

инструментов управления.

Например,

в условиях введения на предприятии

процедуры внешнего управления,

необходимость оценки текущей стоимости

предприятия и потенциального ее изменения

в результате применения той или иной

антикризисной стратегии возникает уже

на стадии составления плана внешнего

управления.

В случае принятия неверных

антикризисных решений у внешнего

управляющего не будет возможности

изменить стратегию (срок внешнего

управления — 1,5 года), и в результате

предприятие окажется на стадии конкурсного

производства, а это в 95% случаев означает

распродажу его активов и последующую

ликвидацию. В

этой связи управляющему, для того чтобы

эффективно руководить кризисным

предприятием, необходимо четко

ориентироваться в используемых подходах

и методах оценки.

Таким

образом, одной из основных целей оценки

предприятия в целях антикризисного

управления является получение информации

о его стоимости, а также ориентация

управленческого процесса на достижение

целей, стоящих перед руководством

предприятия.

Реализуя

данную цель, оценка выполняет ряд

функций, а именно:

а) выступает критерием эффективности

применяемых антикризисным управляющим

мер.

б) служит исходной информацией

для принятия определенных решений в

ходе антикризисного (арбитражного)

управления, в том числе:

Оценивая

рыночную стоимость предприятия, можно

с достаточно высокой степенью точности

определить, насколько успешно оно в

своей деятельности. Так, например,

увеличение рыночной стоимости предприятия

означает, что предприятие находится на

стадии роста, развивается производство,

расширяется сбытовая сеть, предприятие

осваивает новые рынки сбыта.

И напротив,

снижение рыночной стоимости предприятия

является главным индикатором

неблагополучного положения дел

(предкризисного состояния, банкротства).

В связи с этим принятие верных

управленческих решений невозможно без

информации о стоимости бизнеса.

Для

проведения эффективной

антикризисной политики

антикризисный управляющий в первую

очередь должен определить стоимость

кризисного предприятия, а также постоянно

следить за ее дальнейшем изменением

для определения эффективности применяемых

инструментов управления.

Например,

в условиях введения на предприятии

процедуры внешнего управления,

необходимость оценки текущей стоимости

предприятия и потенциального ее изменения

в результате применения той или иной

антикризисной стратегии возникает уже

на стадии составления плана внешнего

управления.

В случае принятия неверных

антикризисных решений у внешнего

управляющего не будет возможности

изменить стратегию (срок внешнего

управления — 1,5 года), и в результате

предприятие окажется на стадии конкурсного

производства, а это в 95% случаев означает

распродажу его активов и последующую

ликвидацию. В

этой связи управляющему, для того чтобы

эффективно руководить кризисным

предприятием, необходимо четко

ориентироваться в используемых подходах

и методах оценки.

Таким

образом, одной из основных целей оценки

предприятия в целях антикризисного

управления является получение информации

о его стоимости, а также ориентация

управленческого процесса на достижение

целей, стоящих перед руководством

предприятия.

Реализуя

данную цель, оценка выполняет ряд

функций, а именно:

а) выступает критерием эффективности

применяемых антикризисным управляющим

мер.

б) служит исходной информацией

для принятия определенных решений в

ходе антикризисного (арбитражного)

управления, в том числе:

-

для определения размера конкурсной массы. В этом случае конкурсный управляющий в соответствии со ст. 130 Федерального закона «О несостоятельности (банкротстве)» № 127-ФЗ от 26.10.2002 г. осуществляет оценку имущества предприятия-должника, подлежащего включению в конкурсную массу;

-

при передаче объектов недвижимости в аренду;

-

при определении налоговой базы для расчета налога на имущество;

-

при определении стоимости залога, необходимого для получения кредита и т. д.

В этом случае оценка стоимости выступает в качестве инструмента системы антикризисного управления, применение которого дает управляющей системе объективную информацию о стоимости различных элементов управляемой системы. Данная информация необходима для внесения корректировок в разрабатываемую стратегию вывода предприятия из кризиса. Следует отметить, что процедура банкротства (одна из форм антикризисного управления) накладывает определенный отпечаток как на процедуру оценки стоимости несостоятельного предприятия, так и на само понятие «оценка стоимости». В рамках антикризисного управления особое значение имеет оценка имущества должника. При этом основной целью ее проведения является установление стоимости имущества, что в свою очередь позволяет с достаточной степенью достоверности оценить возможную выручку от реализации данного имущества. Оценка имущества предприятия в целях антикризисного управления предполагает расчет различных видов стоимости, в том числе рыночной стоимости, стоимости при существующем использовании, ликвидационной и утилизационной стоимости, инвестиционной, стоимости с ограниченным рынком. Таким образом, один и тот же объект в конкретный момент времени может быть оценен по-разному и иметь неодинаковую стоимость. Так, например, величина рыночной стоимости действующего предприятия будет значительно отличаться от величины ликвидационной стоимости того же предприятия (если оцениваемое предприятие успешно функционирует на рынке). В первом случае стоимость компонентов предприятия определяется на основе их вклада в общий бизнес, т. е. предприятие оценивается как единое целое, потенциально прибыльное в будущем. Во втором случае происходит реализация отдельных видов активов (или имущественного комплекса) предприятия по цене значительно ниже рыночной, поскольку в большинстве случаев использование метода ликвидационной стоимости подразумевает продажу активов в сжатые сроки. Антикризисное (арбитражное) управление, в силу своей специфики, ограничивает оценщиков в выборе некоторых видов стоимости. Балансовая и остаточная стоимости в силу особенностей расчета (в основе их определения лежат только данные баланса) не показывают реальной стоимости предприятия (или отдельных активов) на рынке и не могут использоваться в качестве критерия эффективности антикризисного управления. Рассчитывать стоимость воспроизводства или стоимость замещения представляется возможным, но не слишком целесообразным. Дело в том, что главной целью антикризисного (арбитражного) управления является эффективное управление существующим предприятием, а не строительство нового (данные виды стоимости широко используются в страховом бизнесе). Обоснованная рыночная стоимость предприятия — один из самых широко используемых в оценочной практике, а также в антикризисном управлении предприятием, видов стоимости, т. к. антикризисный управляющий (в идеальном случае) должен начинать свою деятельность на кризисном предприятии с выяснения реальной рыночной стоимости данного имущественного комплекса и бизнеса в целом, а также с определения рыночной стоимости отдельных активов и пассивов предприятия. Для целей арбитражного управления данный вид стоимости можно применять на стадиях наблюдения, внешнего управления и финансового оздоровления. В условиях же конкурсного производства определить рыночную стоимость не представляется возможным, т. к.:

-

продажа имущества не может рассматриваться в качестве добровольной сделки, т. к. конкурсный управляющий реализует имущество по решению суда;

-

реализуемое имущество чаще всего продается в сжатые сроки и ограничено периодом конкурсного производства;

-

при продаже имущества не учитывается рыночная конъюнктура, что не позволяет конкурсному управляющему реализовать активы по максимально возможной цене.

Данное утверждение базируется на специфике протекания процедуры конкурсного производства, описанной в гл. VII Федерального закона РФ № 127-ФЗ «О несостоятельности (банкротстве)» от 26.10.2002 г., и особенностях определения рыночной стоимости, данных в ст. 3 Федерального закона РФ № 135-ФЗ «Об оценочной деятельности в Российской Федерации» от 29 июля 1998 г., а также в ст. 3 Стандартов оценки, обязательных к применению субъектами оценочной деятельности, утвержденных Постановлением Правительства РФ от 6 июля 2001 г. № 519. Инвестиционная стоимость в большинстве случаев используется для обоснования инвестиционных проектов и представляет собой стоимость объекта для конкретного инвестора, определенная исходя из его субъективных целей. Покупателю это позволяет принять наиболее рациональное решение о покупке или отказе в приобретении какого-либо объекта. В рамках арбитражного управления данный вид стоимости может найти свое применение на стадии внешнего управления. В такой ситуации чаще всего предприятие продается конкретному инвестору (в соответствии с положениями статей Закона о несостоятельности (банкротстве)), а инвестор в данном случае покупает не набор активов, а будущие доходы, которые предприятие сможет принести ему через определенный период времени с учетом требуемой ставки дохода. Налогооблагаемая стоимость для целей антикризисного управления может использоваться антикризисным (арбитражным) управляющим при разработке финансового плана, однако на практике данный вид стоимости практически никогда не рассчитывается. Утилизационная стоимость — стоимость утилизируемых активов предприятия, которые полностью утратили свою первоначальную полезность вследствие полного износа. Данный вид стоимости крайне редко используется антикризисными управляющими в процессе работы на кризисных предприятиях. Утилизационная стоимость может рассчитываться, например, для определения цены реализации полностью изношенного оборудования. В этой связи показателен пример ОАО «Урал», которое специализировалось на выпуске запасных частей для автотракторной техники. На этом заводе к началу 1999 года скопилось огромное количество изношенного оборудования, которое полностью выработало свой ресурс и простаивало в цехах, ожидая «очередного» капитального ремонта, после которого оно могло работать максимум одну-две недели. Совершенно очевидно, что кроме огромных затрат на ремонт это ничего не приносило собственникам предприятия. И только с приходом на завод внешнего управляющего, который сразу же воспользовался услугами профессиональных оценщиков, данное оборудование было-таки реализовано по цене материалов, из которых состояли многочисленные станки. Денежные средства, полученные от реализации изношенного оборудования, позволили выплачивать зарплату всему коллективу завода (в период внешнего управления на заводе работало 560 человек) в течение 3 месяцев. Стоимость действующего предприятия для целей антикризисного управления целесообразно рассчитывать в том случае, если предприятие находится в начальной фазе развития кризиса, поскольку в этом случае предприятие реально функционирует на рынке и приносит собственнику доход. Если же предприятие находится в режиме сокращенного воспроизводства или в его отношении осуществляется процедура наблюдения, финансового оздоровления, внешнего управления, то стоимость действующего предприятия, вероятнее всего, будет рассчитана антикризисным управляющим с большой долей условности, поскольку доходный подход может быть применен при наличии дохода, применение же сравнительного подхода невозможно из-за отсутствия информации об аналогичных предприятиях. Таким образом, в распоряжении антикризисного управляющего остается в основном затратный подход, с помощью которого стоимость действующего предприятия может быть определена с использованием в его рамках метода чистых активов и метода ликвидационной стоимости. Доходный подход может быть применён при обосновании и выборе одного из вариантов программы реструктуризации. Если предприятие находится на стадии конкурсного производства (заключительная стадия процедуры банкротства), целесообразно сразу рассчитывать ликвидационную стоимость объекта. Ликвидационная стоимость, по мнению подавляющего большинства зарубежных и российских экономистов и специалистов в области оценочной деятельности представляет собой денежную сумму, которая может быть получена собственником от продажи имущества в сжатые сроки (как правило, срок конкурсного производства составляет 1 — 1,5 года). В этом случае предприятие может быть продано либо как единый имущественный комплекс, либо активы распродаются отдельно. Таким образом, процедура арбитражного управления (в силу своей специфики) накладывает определенные ограничения на использование некоторых видов стоимости. В частности, рыночная стоимость, как база оценки, лишь частично находит свое применение на стадиях наблюдения, финансового оздоровления и внешнего управления и не может использоваться на стадии конкурсного производства. Ликвидационная и утилизационная стоимости, которые в процессе управления действующим предприятием (антикризисного управления) используется достаточно редко, в полной мере находят свое применение на кризисном предприятии в процессе арбитражного управления, особенно на стадии конкурсного производства. Характеризуя особенности оценки стоимости компании в целях антикризисного управления, нельзя не проанализировать принципы оценки, которые являются теоретической базой оценочного процесса на кризисном предприятии. Принцип полезности может быть использован при оценке кризисного предприятия, например, в процессе составления плана внешнего управления для обоснования внешним управляющим решения о перепрофилировании производства с целью привлечения инвестиций на развитие нового, перспективного производства. Принцип ожидания должен использоваться при расчете стоимости кризисного предприятия доходным подходом. Принцип вклада при оценке кризисного предприятия должен более часто использоваться арбитражными управляющими с целью обоснования принятия решения, например, о переоборудовании цехов, производящих конкурентоспособную продукцию, и демонтаже станков, задействованных в производстве дорогостоящей, но не пользующейся спросом, продукции. Принцип вклада также лежит в основе оценки предприятия в целях антикризисного управления, т. к. вложив деньги в новое оборудование, управляющий рассчитывает получать через некоторое время доход от реализации нового вида продукции, который не только покроет все понесенные расходы, но и принесет дополнительный доход предприятию, т. е. другими словами, максимизирует его стоимость. В то же время, демонтаж и продажа оборудования, производящего неконкурентоспособную продукцию, позволит предприятию избавиться от затрат, связанных с владением этого оборудования (налоги, электроэнергия, вода, зарплата обслуживающего персонала и т. д.), что также увеличит стоимость предприятия. Повышенное внимание следует уделить той группе принципов оценки стоимости для целей антикризисного управления, к которой относятся принцип изменения стоимости и принцип экономического разделения. Как известно, ситуация на рынке характеризуется подвижностью и изменчивостью. Соответственно, стоимость оцениваемого предприятия меняется в зависимости от политических, экономических факторов. Кроме того, стоимость предприятия зависит от стадии жизненного цикла, на котором находится предприятие на момент оценки, а также от перспектив развития и времени оценки. В этой связи принцип изменения стоимости говорит о том, что стоимость предприятия должна рассчитываться оценщиком на конкретную дату. Процесс определения даты, по состоянию на которую будет проводиться оценка несостоятельного предприятия достаточно важен и определяется различными факторами. Учитывая, что состав и размер денежных обязательств и обязательных платежей рассчитывается на момент подачи в арбитражный суд заявления о признании должника банкротом, эта дата может быть определена как дата оценки. Датой оценки может быть и дата проведения инвентаризации, т. к. именно ее итоговый акт по составу и состоянию имущества становится основной информационной базой для оценки фактически на всех этапах арбитражного процесса. Иногда оценщики принимают за дату оценки дату осмотра объекта оценки, наличие которого обязан засвидетельствовать эксперт-оценщик. Если же оценщик не может по каким-либо причинам осмотреть объект, то в отчете указывается, что осмотр объекта не производился и оценка осуществляется по данным заказчика. Особый интерес для антикризисного управляющего представляет принцип экономического разделения, в соответствии с которым имущественные права следует перегруппировывать только в случае увеличения общей стоимости объекта. Разделение прав может происходить следующим образом:

-

физическое разделение: разделение прав на пользование воздушным пространством, поверхностным участком земли и недрами;

-

разделение по времени владения: различные виды аренды, пожизненное владение;

-

разделение по правам пользования предприятием: ограниченное право пользования имуществом предприятия, лицензии, ограничение на использование имущества;

-

разделение по видам имущественных прав: совместная аренда, партнерство, корпорация, опцион;

-

разделение по правам кредитора вступить во владение предприятием: закладные, залоги, участие в капитале.

Наличие большого

количества принципов

отнюдь не означает необходимость их

единовременного использования при

оценке. В зависимости от целей и,

соответственно, от выбранных подходов

и методов оценки антикризисный управляющий

должен определить основные и вспомогательные

принципы.

Оценку стоимости кризисного

предприятия оценщик может осуществлять

с помощью все тех же трех подходов:

доходного, затратного и

сравнительного.

Сравнительный и

затратный подходы иногда объединяют в

группу так называемых статических

методов, т. к. при их использовании

не происходит приведение разновременных

денежных потоков к конкретному периоду

времени.

Чаще всего, для оценки стоимости

вышеуказанная группа методов использует

сложившиеся цены рынка на аналогичные

предприятия (рыночный подход) или затраты

по созданию составляющих их активов

(затратный подход).

Доходный подход и

методы теории опционов относят к группе

динамических методов, поскольку они

позволяют привести разделенные во

времени денежные потоки к определенному

периоду времени.

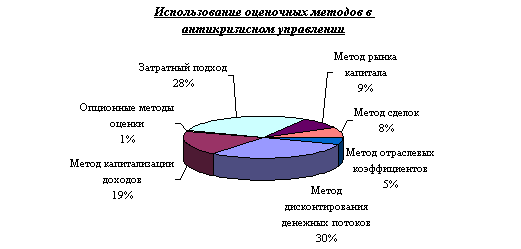

Как

показывает практика оценки, в Российской

Федерации наибольшее применение находит

доходный подход.

При

оценке несостоятельных предприятий

оценщики предпочитают использовать

затратный подход, практически не

используют рыночный подход и в ряде

случаев (преимущественно на стадии

внешнего управления) в основу расчетов

ложится доходный подход. Почему это

так?

При

оценке несостоятельных предприятий

оценщики предпочитают использовать

затратный подход, практически не

используют рыночный подход и в ряде

случаев (преимущественно на стадии

внешнего управления) в основу расчетов

ложится доходный подход. Почему это

так?

В доходном подходе важнейшим понятием является капитализация доходов, под которой обычно понимают как совокупность приемов и методов, позволяющих оценивать стоимость объекта на основе его потенциальной способности приносить доход. При использовании данного подхода оценщик определяет текущую стоимость будущих доходов, которые потенциально могут возникнуть в ходе эксплуатации предприятия. Доходный подход включает в себя метод прямой капитализации, метод дисконтирования денежных потоков, метод реальных опционов. Использование метода капитализации предполагает, что предприятие будет получать одинаковые величины прибыли в течение значительных промежутков времени. На практике такое случается крайне редко, особенно на предприятиях, переживающих не лучшие времена (коих в России великое множество), поэтому метод капитализации дохода при оценке кризисных предприятий практически не используется. Самым распространенным и в то же время самым сложным из всех существующих методов оценки стоимости предприятия является второй метод доходного подхода — метод дисконтирования денежных потоков. Использование данного метода основывается на принципе ожидания, т. е. подразумевается, что инвестор не вложит в предприятие сумму, большую, чем текущая стоимость суммы будущих доходов от эксплуатации данного предприятия. В свою очередь владелец предприятия не продаст свой бизнес по цене, которая ниже совокупной текущей стоимости будущих потоков доходов. В результате столкновения двух вышеуказанных мнений формируется рыночная стоимость предприятия, которая равна текущей стоимости будущих доходов. Метод дисконтирования денежных потоков может быть использован для оценки любого действующего предприятия. Особенно целесообразным данный метод является при проведении оценки стоимости тех предприятий, которые успешно функционируют на рынке в течение достаточно продолжительного промежутка времени, получают прибыль и планируют стабильно развиваться. Поскольку главным условием применения метода дисконтирования денежных потоков является наличие у предприятия дохода, то для оценки несостоятельных предприятий этот метод можно применять с определенной долей условности. Для предприятий, находящихся на стадии кризиса, стоимость, определенная в соответствии с этим методом, будет, скорее всего, отрицательная. В системе арбитражного управления вышеописанный метод имеет первостепенное значение для определения вариантов сценария развития предприятия (если имеется потенциальный инвестор) при составлении плана внешнего управления. В этой связи оценка стоимости выступает как критерий эффективности принятия управленческих решений, т. к. применение различных наборов антикризисных мер могут привести как к снижению, так и к увеличению стоимости предприятия. Собрание кредиторов, которому необходимо утвердить (или не утвердить) данный план, при выборе вариантов развития предприятия должно выбрать тот, который:

-

более реалистичный;

-

наименее рискованный;

-

может быть реализован в период внешнего управления (1,5 года).

В поиске ответа на эти вопросы призван помочь приведенный в плане внешнего управления расчет стоимости предприятия по методу дисконтирования денежных потоков. В тоже время, несмотря на широкое распространение вышеописанного метода в оценке стоимости кризисных предприятий, методу дисконтированных денежных потоков присущи некоторые недостатки. В частности, он основан на допущении, что в течение всего срока прогнозирования руководство будет механически действовать в соответствии с разработанным на дату оценки прогнозом движения денежных средств, чтобы там не происходило с компанией или вокруг нее. Другими словами, метод не учитывает гибкость управления, нивелирует его способность вносить изменения в уже существующие планы при изменении внешних и внутренних факторов развития бизнеса. Эти недостатки устранены в новом для нашей страны методе оценки, который называется опционным (или метод оценки реальных опционов). Данный метод представляет собой разновидность метода дисконтированных денежных потоков, который используется для компаний с заемным капиталом. Вышеуказанный метод в силу своей специфики обязательно должен применяться в арбитражном управлении, т. к. именно использование данного метода даст возможность определить положительную стоимость убыточного предприятия. Затратный (имущественный) подход применяется для оценки стоимости кризисного предприятия с точки зрения понесенных издержек и включает в себя два основных метода: метод стоимости чистых активов и метод ликвидационной стоимости. Методы затратного подхода берут информацию в основном из бухгалтерской отчетности (Форма № 1, № 2) предприятия. Однако балансовая стоимость активов и обязательств вследствие действия различных факторов (инфляция, изменение рыночной ситуации и т. д.), как правило, не соответствует их реальной рыночной стоимости. Поэтому оценщик должен провести корректировку каждого актива и пассива предприятия в отдельности и затем найти стоимость собственного капитала предприятия. Таким образом, можно выделить главный признак затратного подхода к оценке стоимости предприятия — поэлементная оценка активов и пассивов предприятия, которая определяет основные сферы использования затратного подхода и, прежде всего, это оценка предприятий, которые не могут спрогнозировать свои денежные потоки (в частности, несостоятельные предприятия). Метод ликвидационной стоимости должен применяться арбитражными управляющими на этапе конкурсного производства (реже — на стадии внешнего управления) в рамках процедуры банкротства предприятия для определения приблизительного размера конкурсной массы, которая сформируется в результате реализации имущества. Наиболее распространенным среди российских оценщиков является следующее определение ликвидационной стоимости: «Ликвидационная стоимость представляет собой чистую денежную сумму, которую собственник может получить при ликвидации предприятия и раздельной продаже его активов». В стандартах оценки под ликвидационной стоимостью понимается стоимость объекта оценки в случае, если объект оценки должен быть отчужден в срок меньше обычного срока экспозиции аналогичных объектов. В экономической литературе выделяют три вида ликвидационной стоимости:

-

принудительная ликвидация, при которой активы распродаются в сжатые сроки с очень большими потерями в стоимости;

-

упорядоченная ликвидация — активы реализуются в разумные сроки, что обеспечивает максимальный доход от продажи имущества;

-

ликвидационная стоимость прекращения существования активов предприятия, когда активы предприятия не реализуются, а списываются с баланса. В этом случае стоимость может иметь отрицательную величину.

В соответствии с видами ликвидационной стоимости можно выделить следующие основные случаи, когда арбитражному управляющему необходимо использовать данный метод:

-

принятие собранием кредиторов решения о введении на предприятии конкурсного производства;

-

разработка внешним управляющим плана внешнего управления несостоятельным предприятием и научное обоснование концепции развития деятельности предприятия в период внешнего управления посредством сравнения результатов оценки стоимости бизнеса, полученных с использованием методов ликвидационной стоимости, стоимости чистых активов, дисконтирования денежных потоков;

-

доходы предприятия от всех видов деятельности ничтожны по сравнению со стоимостью его чистых активов;

-

принятие решения о ликвидации предприятия собственниками предприятия.

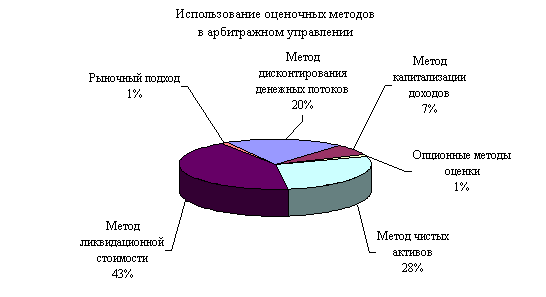

Во всех этих случаях результат оценки стоимости кризисного предприятия, полученный с помощью метода ликвидационной стоимости, будет показывать, какая часть денежных средств останется (если останется) в распоряжении собственника предприятия после погашения всех обязательств. Основное содержание сравнительного подхода состоит в следующем: на рынке выбирается предприятие, которое недавно выступало объектом купли-продажи и по своим характеристикам аналогично оцениваемому; далее оценщик рассчитывает соотношения между ценой продажи и различными финансовыми показателями по предприятию-аналогу (мультипликатор). После этого, умножив величину мультипликатора на соответствующий финансовый показатель оцениваемого предприятия, оценщик получает его стоимость. Данный подход можно с большим успехом применять в странах с развитой экономикой, финансовые рынки которых не подвержены резким периодическим колебаниям. Также для использования сравнительного подхода необходимо обеспечить профессиональным оценщикам доступ к финансовой информации (данные по продажным ценам, условиям продаж, и т. д.), сбором и хранением которой должны заниматься специализированные службы. В России применение рыночного подхода ограничено рядом причин. Во-первых, на рынке не существует абсолютно одинаковых объектов, поэтому оценщику необходимо вносить различные корректировки, которые в большинстве случаев рассчитываются на основе западных методик без учета специфических особенностей России. Во-вторых, практически все предприятия в России неохотно предоставляют финансовую информацию оценщикам, что существенно затрудняет процессы отбора предприятий-аналогов и обоснования использования тех или иных мультипликаторов. В-третьих, наличие большого количества кризисных и неплатежеспособных предприятий нивелирует основное преимущество рыночного подхода, которое состоит в том, что при оценке данным способом оценщик ориентируется на фактические цены купли-продажи аналогичных предприятий. В результате стоимость предприятия, полученная при использовании данного метода, будет, на наш взгляд, существенно искажена. После расчета стоимости предприятия с помощью трех классических подходов оценщик должен определить итоговую величину стоимости. Необходимо отметить, что определение итоговой величины стоимости несостоятельного предприятия отличается от определения итоговой величины стоимости действующего предприятия, поскольку в первом случае необходимо провести тщательный анализ полученных результатов на предмет соответствия целям оценки и действующему законодательству. Например, при оценке несостоятельного предприятия с помощью затратного подхода очень часто возникает путаница между терминами «имущество» и «имущественный комплекс». В этом случае для устранения разногласий оценщикам и пользователям отчетов необходимо четко уяснить, что в ходе арбитражного управления стоимость имущества фактически означает стоимость конкурсной массы. Имущественный комплекс отражает совокупность имущества предприятия и оценивается в том случае, если планируется продажа предприятия (на этапе внешнего управления или конкурсного производства). В стоимости имущественного комплекса несостоятельного предприятия, оцененного с помощью затратного подхода, не учитывается доход, который может принести данный имущественный комплекс. Полученная стоимость фактически показывает стоимость воспроизводства имущественного комплекса. Если же на стадии конкурсного производства принято решение о ликвидации предприятия, то в этом случае оценщик должен рассчитать ликвидационную стоимость имущества (активов). Необходимо отметить, что доходный подход к оценке активов несостоятельных предприятий практически не применяется. Например, при оценке оборудования оценщики обычно определяют стоимость отдельных станков, а не единых технологических линий, способных приносить доход. Здания и сооружения в большинстве случаев могут приносить доход только в составе имущественного комплекса, поэтому достаточно тяжело вычленить из общей величины дохода, получаемого от функционирования имущественного комплекса, часть дохода, приходящуюся на конкретные активы. Доходный подход в основном применяется на стадии внешнего управления с целью определения стоимости имущественного комплекса несостоятельного предприятия. Величина стоимости, полученная с помощью вышеуказанного подхода, характеризует перспективы развития бизнеса, а также учитывает размер капитальных вложений, который необходим для дальнейшего функционирования предприятия. Низкая величина стоимости бизнеса несостоятельного предприятия, полученная с помощью доходного подхода, свидетельствует о необходимости значительных капиталовложений в развитие предприятия, что, естественно, снижает стоимость компании для потенциального инвестора. Итак, какую помощь оказывает оценка стоимости арбитражному управляющему на различных стадиях процедуры банкротства. На этапе наблюдения на основании проведенной оценки можно определить размер конкурсной массы и, сопоставив ее с задолженностью предприятия, теоретически обосновать наличие или отсутствие возможности восстановления платежеспособности предприятия-должника. Также на этом этапе оценка стоимости имущества необходима для установления достаточности имущества должника для покрытия судебных издержек и расходов на вознаграждение арбитражным управляющим. Когда на предприятии решением арбитражного суда введена процедура внешнего управления, оценка стоимости предприятия используется (или, по крайней мере, должна использоваться) внешним управляющим при составлении плана внешнего управления. В частности, с помощью затратного и доходного подходов к оценке собственности определяется стоимость имущественного комплекса предприятия при возможной его продаже, а также оценивается стоимость отдельно взятых активов несостоятельного предприятия. Кроме того, результаты оценки на этапе конкурсного производства помогают определить приблизительные размеры конкурсной массы, которая сформируется в результате реализации имущества. Конкурсный управляющий при продаже, например, имущественного комплекса организации в соответствии со ст. 110, 111, 130 Федерального закона о несостоятельности (банкротстве), должен определить стоимость этого имущественного комплекса и только потом выставлять его на торги. Если же стоимость имущественного комплекса определяется без использования оценочных методов, то возникает большая вероятность искажения реальной стоимости, в результате чего кредиторы предприятия-должника, как правило, недополучают денежные средства в счет погашения своих требований. Например, если стоимость производственного комплекса, полученная использования оценочных методов, окажется слишком высокой по сравнению с реальной рыночной стоимостью, то потенциальные покупатели откажутся от заключения сделки по покупке вышеуказанного актива. Конкурсному управляющему придется продавать активы по отдельности (сроки конкурсного производства не позволяют бесконечно проводить торги), что в итоге приведет к физической ликвидации производственного комплекса и сделает невозможным его переход в руки эффективного собственника. И наоборот, необоснованно заниженная стоимость имущественного комплекса предприятия-должника также ударит по карману кредиторов, т. к. в этом случае использование оценочных методов помогло бы найти реальную стоимость и, соответственно, увеличить конкурсную массу. Таким образом, говоря о роли и функциональном назначении оценки собственности в системе антикризисного управления, можно сделать следующие выводы. 1. Оценка стоимости предприятия, оказавшегося в сложном финансовом положении, очень важна для антикризисного управляющего в качестве критерия принятия решений и последовательности действий (например, в рамках внешнего управления, по результатам оценки возможности реализации альтернативных проектов, арбитражный управляющий может принять одно из следующих решений: перепрофилирование производства, закрытие нерентабельных участков, продажа бизнеса и т. д.). 2. Оценка стоимости выступает критерием эффективности применяемых антикризисным управляющим мер (на основе определения изменения стоимости предприятия в зависимости от применения альтернативных наборов антикризисных решений), т. е. является одним из важнейших элементов управляющей подсистемы системы антикризисного управления. 3. Оценка стоимости предприятия служит исходной информацией для принятия определенных решений в ходе антикризисного управления. 4. Оценка стоимости играет немаловажную роль в арбитражном управлении на различных стадиях процедуры банкротства:

-

на стадии наблюдения временный управляющий с помощью оценки стоимости определяет рыночную стоимость предприятия, на котором ему предстоит работать;

-

на стадии внешнего управления внешний управляющий, для определения дальнейшего протекания процесса банкротства, с помощью метода дисконтированных денежных потоков может просчитать в плане внешнего управления варианты развития предприятия в зависимости от суммы и условий инвестирования, либо с помощью метода чистых активов показать реальную стоимость предприятия;

-

на стадии конкурсного производства конкурсный управляющий с помощью метода ликвидационной стоимости составляет календарный график реализации активов предприятия и рассчитывает ликвидационную стоимость бизнеса.

Как видно из вышеизложенного, оценка стоимости является неотъемлемым элементом системы антикризисного (арбитражного) управления. Поэтому антикризисным управляющим совершенно необходимо разбираться в основных методах и подходах к оценке стоимости предприятия, знать законодательную базу в области оценочной деятельности для осуществления эффективного руководства предприятием в условиях кризисной экономики.