- •Податкова система

- •Суть податків та характеристика їх функції

- •Елементи оподаткування, їх характеристика

- •Принципи оподаткування, суть та загальна характеристика

- •Основні завдання та напрями реформування податкової системи

- •Структура податкової системи України

- •Суть податкової політики держави та характеристика її принципів

- •Податкове навантаження суть та показники вимірювання

- •Класифікація податків

- •Податок на доходи фізичних осіб, об’єкти та суб’єкти оподаткування

- •Податок на доходи фізичних осіб, загальна характеристика та порядок розрахунку

- •Податкова соціальна пільга в оподаткуванні фізичних осіб

- •Податкова знижка в оподаткуванні доходів фізичних осіб

- •Податок на прибуток підприємств, об’єкт та суб’єкт оподаткування

- •Податок на прибуток підприємств, загальна характеристика, порядок розрахунку

- •Пдв, загальна характеристика, порядок розрахунку

- •Пільгові режими в оподаткуванні пдв

- •Акцизний податок, об’єкти та суб’єкти оподаткування

- •Акцизний податок, загальна характеристика та порядок розрахунку

- •Мито, об’єкти та суб’экти оподаткування

- •Мито, загальна характеристика, порядок розрахунку

- •Плата за землю, об’єкти та суб’єкти оподаткування

- •Плата за землю, загальна характеристика, порядок розрахунку

- •Єдиний внесок

- •Екологічний податок

- •Збір за першу реєстрацію транспортних засобів

- •Податок на нерухоме майно

- •Загальна характеристика місцевих зборів

- •Єдиний податок для юридичних осіб

- •Єдиний податок для фізичних осіб

-

Податок на доходи фізичних осіб, об’єкти та суб’єкти оподаткування

У Податковому кодексі України справляння податку на доходи фізичних осіб регламентується розділом IV.

Платниками податку на доходи фізичних осіб є:

1. Фізична особа - резидент, яка отримує доходи як з джерела їх походження в Україні, так і іноземні доходи.

2. Фізична особа - нерезидент, яка отримує доходи з джерела їх походження в Україні. Не є платником податку нерезидент, який отримує доходи з джерела їх походження в Україні і має дипломатичні привілеї та імунітет, встановлені чинним міжнародним договором України, щодо доходів, які він отримує безпосередньо від провадження дипломатичної чи прирівняної до неї діяльності.

3. Податковий агент - юридична особа, самозайнята особа, представництво нерезидента - юридичної особи, які незалежно від організаційно-правового статусу, способу оподаткування іншими податками та форми нарахування (виплати, надання) доходу (у грошовій або не грошовій формах) зобов'язані нараховувати, утримувати та сплачувати податок від імені та за рахунок коштів платника податку.

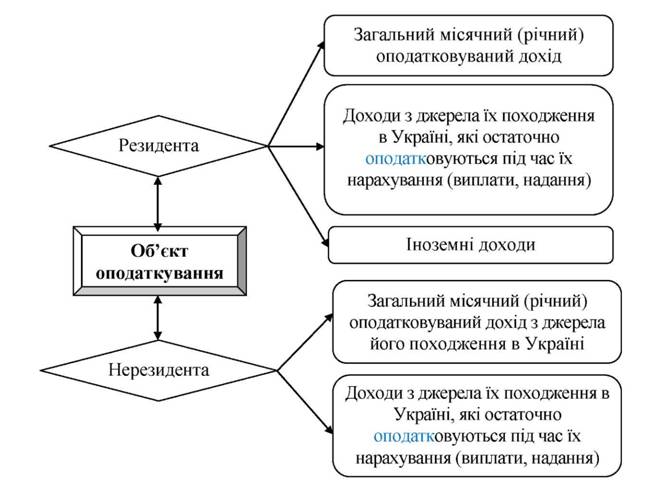

Об'єктом оподаткування

-

Податок на доходи фізичних осіб, загальна характеристика та порядок розрахунку

Дохід є однією з найзначніших категорій у теорії оподаткування та податковому законодавстві. Оскільки в ринковій економіці будь-яку економічну одиницю можна подати у вартісному вигляді, а також у вигляді еквівалента грошового потоку або запасу багатства, то дохід виступає одним із основних об'єктів оподаткування.

Найбільш вагомим у системі прямого оподаткування в Україні виступає податок на доходи фізичних осіб.

Базою оподаткування є чистий річний оподатковуваний дохід, який визначається шляхом зменшення загального оподатковуваного доходу на суми податкової знижки такого звітного року.

-

Податкова соціальна пільга в оподаткуванні фізичних осіб

Місячний оподатковуваний дохід платника податку зменшується на розмір податкової соціальної пільги (ПСП). На відміну від неоподатковуваного мінімуму доходів громадян, який віднімався від місячного доходу будь-якого платника податку без усяких обмежень на розмір його доходу, при вирішенні питання про застосування податкової соціальної пільги вирішальну роль відіграє розмір місячного доходу платника податку.

Граничним доходом, який дозволяє застосувати податкову соціальну пільгу в поточному місяці, є дохід, розмір якого не перевищує суми, що дорівнює розміру місячного прожиткового мінімуму для працездатної особи на 1 січня звітного податкового року, помноженого на 1,4 та округленого до найближчих 10 грн. Тобто максимальний розмір доходу, до якого застосовується податкова соціальна пільга у 2013 році = 1 147 * 1,4 ~ 1610 грн.

Податкова соціальна пільга не може бути застосована до:

- доходів платника податку, інших ніж заробітна плата;

- заробітної плати, яку платник податку отримує одночасно з доходами у вигляді стипендії, грошового чи майнового (речового) забезпечення учнів, студентів, аспірантів, ординаторів, ад'юнктів, військовослужбовців, що виплачуються з бюджету;

- доходу самозайнятої особи від провадження підприємницької діяльності, а також іншої незалежної професійної діяльності.

Ст. 169 Податкового кодексу передбачено розмір податкової соціальної пільги - 100%, 150% і 200%.