- •Передмова

- •Модуль 1.Фінанси

- •1.2. Моделі фінансових відносин

- •1.3. Соціально-економічна сутність та функції фінансів

- •Тема 2. Фінансова система та фінансовий механізм

- •2.1. Фінансова система України: поняття, структура та загальна характеристика її сфер і ланок

- •2.2. Організаційні основи функціонування фінансової системи України

- •2.2. Організаційні основи функціонування фінансової системи України

- •2.3. Сутність та складові елементи фінансового механізму

- •2.4. Зміст і принципи фінансового планування

- •2.5. Фінансовий контроль: зміст, принципи та види

- •Тема 3. Податкова система держави

- •3.3. Класифікація податків

- •3.4. Податкова політика та податкова система в Україні

- •3.5. Характеристика основних податків податкової системи України

- •Пряме оподаткування

- •Тема 4. Бюджет і бюджетна система держави

- •4.2. Бюджетний устрій та бюджетна система України

- •4.3. Бюджетний процес в Україні

- •4.4. Принципи і форми бюджетного фінансування

- •4.5. Бюджетний дефіцит і його вплив на розвиток економіки

- •Тема 5. Державні доходи та видатки

- •5.1. Економічна природа та класифікація доходів бюджетів

- •5.2. Склад доходів Державного бюджету України

- •5.3. Економічна природа та класифікація видатків Державного бюджету

- •5.4. Бюджетне фінансування видатків, його принципи, форми і методи

- •5.5. Склад видатків Державного бюджету. Таємні видатки

- •5.6. Видатки, що здійснюються з Державного бюджету України

- •11) Державні програми підтримки телебачення, радіомовлення, преси, книговидання, Інформаційних агентств;

- •12) Фізичну культуру і спорт:

- •13) Державні програми підтримки регіонального розвитку та пріоритетних галузей економіки;

- •Тема 6. Державний кредит

- •6.2. Форми державного кредиту

- •6.3. Класифікація державних позик і джерела їх погашення

- •6.4. Державний борг, його формування і обслуговування

- •6.5. Управління державним боргом

- •Змістовий модуль 2.

- •7.2. Організаційні основи функціонування фінансів підприємств

- •7.3. Фінансові ресурси підприємств, їх склад і джерела формування

- •7.4. Формування фінансових результатів суб'єктів господарювання

- •Тема 8. Фінанси населення

- •8.1. Соціально-економічна сутність і функції фінансів домашніх господарств у ринковій системі господарювання

- •8.2. Джерела і структура фінансів домогосподарств

- •8.3. Фінансові рішення домашніх господарств

- •8.4. Інвестиційна діяльність населення

- •9.2. Класифікація фінансових ринків

- •9.3. Інструменти фінансового ринку

- •9.4. Цінні папери як основний інструмент фінансового ринку

- •Тема 10. Міжнародні фінанси

- •10.2. Міжнародні фінансові організації і міжнародні фінансові інституції

- •10.3. Міжнародний фінансовий ринок

- •Модуль 2. Гроші та кредит

- •11.2. Форми грошей

- •11.3. Функції грошей та їх еволюція

- •Гроші як засіб обігу - у функції засобу обігу гроші виконують роль посередника в обміні товарів і забезпечують їхній обіг.

- •Гроші як засіб платежу - функція засобу платежу полягає в обслуговуванні грошима погашення різних боргових зобов'язань між суб'єктами економічних відносин.

- •Функція світових грошей полягає в обслуговуванні грошима міждержавних економічних відносин, пов'язаних з розрахунками за зовнішньоторговельні операції, наданням кредитів та іншими угодами.

- •Тема 12. Грошовий оборот і грошові потоки

- •Суб'єкти грошового обороту

- •12.2. Форми грошового обороту

- •Міжбанківські розрахунки. Від ефективності міжбанківських розрахунків залежить безперервність нормального функціонування економіки.

- •12.3. Грошова маса та її показники

- •Грошова маса

- •Швидкість обігу грошей

- •12.4. Закон грошового обігу

- •Тема 13. Грошовий ринок

- •13.2. Попит і пропозиція грошей. Грошово-кредитний мультиплікатор

- •Пропозиція грошей та механізм її формування. Під пропозицією грошей мається на увазі загальна кількість грошей, що перебувають в обігу; вона складається із агрегатів м0, м1, м2, м3.

- •13.3. Характеристика облікового ринку та його особливості

- •13.4. Характеристика та операції міжбанківського ринку

- •Тема 14. Грошові системи

- •14.2. Еволюція грошових систем

- •14.3. Форми безготівкових розрахунків

- •14.4. Створення грошової системи України

- •Тема 15. Інфляція та грошові реформи

- •15.2. Вимірювання інфляції

- •15.3. Розвиток та особливості інфляції в Україні

- •15.4. Наслідки інфляції та антиінфляційна політика

- •Тема 16. Валютні відносини та валютні системи

- •16.2. Валютний курс і способи його визначення

- •Методика визначення валютних курсів

- •Зіставлення ефективних витрат виробництва

- •16.3. Валютний ринок: сутність та основи функціонування

- •16.4. Валютна система та її розвиток

- •16.5. Формування валютної системи України

- •Тема 17. Кількісна теорія грошей і сучасний монетаризм

- •17.2. Номіналістична теорія грошей

- •17.3. Кількісна теорія грошей

- •Кембриджський варіант кількісної теорії грошей

- •17.4. Дж. Кейнс і його внесок у кількісну теорію грошей

- •17.5. Сучасний монетаризм

- •Змістовий модуль 4.

- •Характеристика та ознаки кредитних відносин

- •18.2. Роль кредиту в умовах ринкової економіки

- •18.3. Функції кредиту

- •18.4. Форми та види кредиту

- •Класифікація державних кредитів

- •18.5. Позичковий відсоток, його сутність та основні види

- •Тема 19. Кредитні системи

- •19.1. Поняття про кредитну систему

- •19.2. Банківська система України і її характеристика

- •19.3. Небанківські фінансово-кредитні установи

- •Тема 20. Центральний банк та його роль в економіці

- •20.2. Функції центральних банків

- •20.3. Національний банк України та його функції

- •20.4. Грошово-кредитна політика нбу

- •20.5. Валютна політика та роль нбу в її реалізації

- •Тема 21. Банківські установи як основна ланка кредитної системи

- •21.1. Еволюція та розвиток комерційних банків в Україні

- •21.4. Основні показники ефективності та прибутковості діяльності банку

- •21.1. Еволюція та розвиток комерційних банків в Україні

- •21.2. Класифікація та характеристика комерційних банків

- •21.3. Операції комерційних банків

- •Пасивні операції банків

- •Активні операції банків

- •Інвестиційні операції

- •Комісійно-посередницькі операції банків (банківські послуги)

- •21.4. Основні показники ефективності та прибутковості діяльності банку

- •Тема 22. Спеціалізовані кредитно-фінансові установи

- •22.1. Визначення та функції фінансових посередників

- •1) Проблеми макрорівня:

- •2) Проблеми мікрорівня:

- •22.2. Види фінансових посередників

- •Інвестиційні фінансово-кредитні установи

- •22.3. Банки і банківська система

- •Список літератури

18.4. Форми та види кредиту

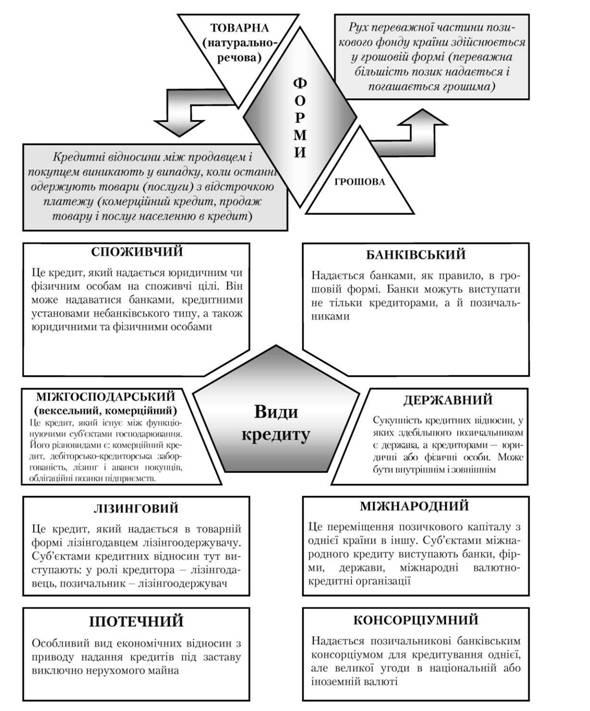

Форми кредиту тісно пов'язані з його структурою, сутністю кредитних відносин. Залежно від руху позикової вартості виділяються дві основні форми кредиту: товарна і грошова (рис. 18.4).

У товарній формі виникають кредитні відносини між продавцями і покупцями, коли останні одержують товари чи послуги з відстрочкою платежу. Прикладом такої форми є комерційний кредит.

Продаж громадянам товарів тривалого користування в кредит (із розстроченням платежу) господарюючими суб'єктами здійснюється з метою прискорення реалізації товарів, які в торговельній мережі є в достатній кількості, а також для більш повного задоволення потреб громадян у товарах тривалого користування.

Сфера товарної форми кредиту значна, переважна його частина надається і погашається в грошовій формі. Грошовий кредит виступає, передусім, як банківський кредит. Кредитні відносини між банками і клієнтами виникають не тільки в разі одержання останніми кредиту, а й при розміщенні ними своїх грошових заощаджень у вигляді внесків на поточні і депозитні рахунки.

Вид кредиту- це більш детальна його характеристика за організаційно-економічними ознаками (галузева спрямованість, об'єкти кредитування, забезпеченість кредиту, терміновість кредитування тощо).

Залежно від організації кредитних відносин виділяють такі основні види кредиту: міжгосподарський (комерційний), банківський, лізинговий, споживчий і державний.

Рис. 18.4. Форми та види кредиту

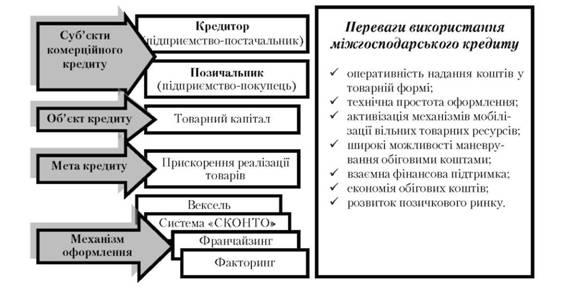

Міжгосподарський кредит (комерційний)- це товарна форма кредиту, яка визначає відносини з питань перерозподілу матеріальних ресурсів і характеризує кредитну угоду між кредитором та позичальником (між двома об'єктами господарської діяльності) (рис. 8.5).

У цьому кредиті відбувається взаємодія кредитних відносин, що виникають між окремими підприємствами, організаціями, господарськими товариствами в процесі їхніх розрахункових взаємовідносин, а також між підприємствами, організаціями і господарськими товариствами, з одного боку, та органами галузевого управління - з іншого, в процесі їхніх фінансових взаємовідносин. Цей вид кредиту включає:

- по-перше, комерційний кредит, тобто кредит, що надається в товарній формі продавцями покупцям у вигляді відстрочки платежу за продані товари (надані послуги) і оформлюється векселем, що сплачується через комерційний банк (тому його іноді називають "вексельним").

Комерційний кредит надається одним функціонуючим підприємством іншому у вигляді продажу товарів з відстрочкою платежу. Як правило, об'єктом комерційного кредиту виступає товарний капітал, який обслуговує кругообіг промислового капіталу, рух товарів із сфери виробництва в сферу споживання;

- по-друге, дебіторсько-кредиторську заборгованість, що виникає між суб'єктами господарської діяльності не на добровільних засадах, а ніби примусово, незалежно від їхнього волевиявлення; причиною виникнення такої заборгованості є розрив у часі між передачею товару і грошей, оскільки рух вартості в натурально-речовій та грошовій формах не збігається;

- по-третє, тимчасову фінансову допомогу, яку надають своїм підприємствам органи галузевого управління на засадах повернення. Характеристику дії міжгосподарського кредиту див. на рис. 18.5.

Рис. 18.5. Характеристика учасників міжгосподарського (комерційного) кредиту та переваги його використання

Банківський кредит- це кредитні відносини, в яких однією із сторін (в ролі позичальника чи кредитора) виступає банк.

Банківський кредит- найбільш розповсюджена форма кредиту. Саме банки найчастіше надають позики суб'єктам, які потребують тимчасової фінансової допомоги. За обсягом банківська позика значно більша від позик, що видаються за інших форм кредитування.

Перша особливістьбанківського кредиту полягає в тому, що банк оперує не стільки своїм капіталом, скільки залученими ресурсами. Позичивши гроші в одних суб'єктів, він перерозподіляє їх, надаючи позики іншим юридичним або фізичним особам.

Друга особливістьполягає в тому, що банк позичає залучений капітал, тимчасово вільні грошові кошти, покладені в банк господарюючими суб'єктами на рахунки або депозити.

Третя особливістьцього кредиту характеризується тим, що банк позичає не просто грошові кошти, а гроші як капітал. Це означає, що позичальник повинен так використовувати отримані в банку кошти, щоб не тільки повернути їх кредитору, а й отримати прибуток, достатній, принаймні, для того, щоб сплатити позиковий відсоток. Невід'ємним атрибутом банківського кредиту є платність.

Об'єктом банківського кредитує грошовий капітал банків як капітал, що відокремився від промислового. Основними джерелами формування банківського капіталу є власні кошти банків; кошти юридичних і фізичних осіб, розміщені на депозитних рахунках; міжбанківський кредит; кошти, отримані від випуску цінних паперів; залишки на розрахункових і поточних рахунках.

Суб'єктами банківського кредитує кредитор-банк і позичальник-підприємство, домашні господарства, держава.

Метою банківського кредитує задоволення тимчасової потреби в коштах.

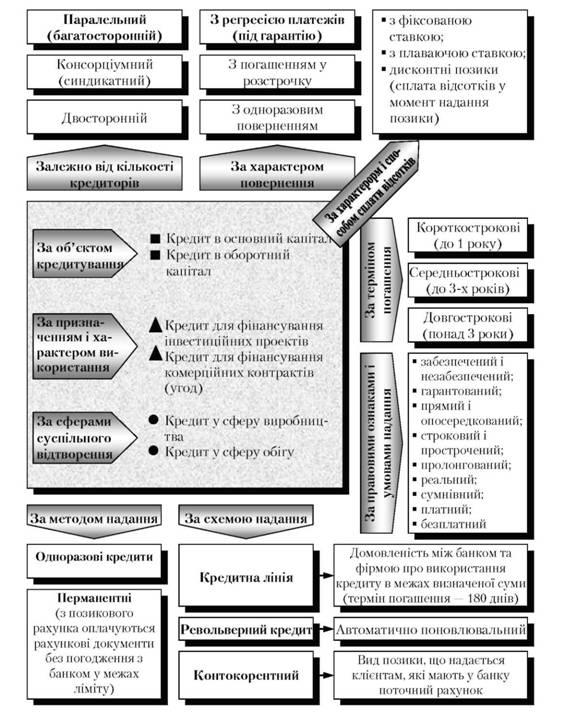

Банківський кредит класифікується за такими ознаками(рис. 18.6):

Рис. 18.6. Класифікація та характеристика банківського кредиту

- за строками погашення: короткостроковий, середньостроковий, довгостроковий, онкольний (короткостроковий кредит, який погашається на першу вимогу);

- за способами погашення: позики, які погашаються єдиним внеском позичальника; позики, які погашаються із розстроченням упродовж усього строку дії кредитного договору; достроково; з регресією платежів; після закінчення обумовленого періоду;

- за методом кредитування: разові кредити; контокорентні кредити; кредитна лінія; овердрафт (вид контокоренту, який видається тільки на поточні потреби); поновлювальні кредити та ін.;

- за характером і способом сплати відсоткових ставок: з фіксованою ставкою, з плаваючою ставкою, дисконтні;

- за умовами надання (характером забезпечення): забезпечені заставою; гарантовані; ломбардні; незабезпечені (бланкові).

У практиці західних банків застосовується класифікація кредитів залежно від їхньої якісної характеристики:

а) найвищої якості;

б) задовільні;

в) маржинальний кредит;

г) критичний кредит;

ґ) збитковий кредит (що підлягає списанню).

У Положенні Національного банку України "Про порядок кредитування" залежно від щойно названого критерію класифікації кредити розподіляють на стандартні, під контролем, субстандартні, сумнівні та безнадійні.

Варто зазначити, що в економічній літературі немає єдиної думки щодо кількості і складу ознак класифікації видів кредиту.

У цілому банківський кредит відіграє в суспільному відтворенні надзвичайно велику роль. Банки акумулюють (поряд із заощадженнями населення) капітал, який у процесі кругообігу тимчасово вивільняється, і використовують його для розвитку виробництва, і саме виробництво посилюється у своєму розвитку завдяки банківському кредиту.

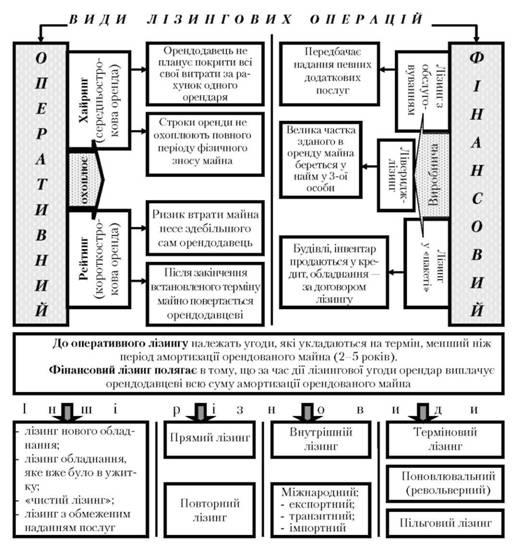

Лізинг - це кредит, який надається в товарній формі лізингодавцем лізингоодержувачеві. Суб'єктами кредитних відносин тут виступають: у ролі кредитора - лізингодавець, позичальник - лізингоодержувач.

Лізинговий кредит- це відносини між незалежними особами з приводу передачі в оренду майна, а також фінансування набуття рухомого і нерухомого майна на певний строк. Лізинг належить до однієї з форм товарного кредиту, що стала в країнах з ринковою економікою провідною формою оновлення основного капіталу.

Основні причини необхідності лізингув сучасних економічних умовах:

- швидке моральне старіння техніки;

- зростання конкуренції;

- збільшення кількості капіталомістких проектів;

- економія грошових коштів фірм-споживачів; Особливості різновиду лізингу розкриває схема (рис. 18.7).

Лізингові угоди є своєрідною формою фінансування капітальних вкладень, які можуть поділятись на два види (див. рис. 18.7):

- оперативний лізинг, що передбачає використання машин, обладнання тощо з неповною його окупністю. Оперативний лізинг охоплює такі різновиди:

- рейтинг - короткострокові угоди оренди строком від одного дня до одного року без права наступного придбання орендованого майна;

- хайринг - середньострокова оренда, що передбачає здачу майна в найм від одного року до трьох.

Цим передбачається багаторазова передача майна, машин і обладнання від одного орендаря до іншого аж до завершення повної амортизації.

- фінансовий лізинг - оренда з виплатою протягом точно визначеного періоду сум повної амортизації капітальних вкладень і отримання належного прибутку орендодавцем. Фактично, ця форма лізингу означає кредитування купівлі без обмеження можливості товаровиробників використати власні кошти на додаткові закупівлі матеріалів і сировини з метою розширення виробництва.

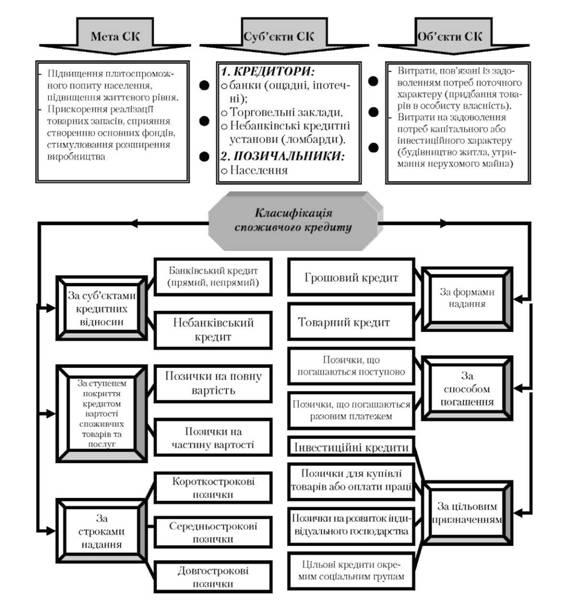

Споживчий кредит- це кредит, який надається населенню підприємствами торгівлі, банками та іншими фінансовими установами на придбання споживчих товарів тривалого користування та послуг і повертається в розстрочку (рис. 18.8).

Споживчий кредитхарактеризує відносини між кредитором і позичальником з приводу фінансування кінцевого споживання. Призначення споживчого кредиту - задовольняти споживчі потреби широких верств населення. Видача споживчого кредиту населенню, з одного боку, збільшує його поточний платоспроможний попит, підвищує життєвий рівень, а з іншого - прискорює реалізацію товарних запасів та надання послуг.

Рис. 18.7. Характеристика різновидів лізингових угод

У країнах з ринковою економікою споживчий кредит як зручна і вигідна форма обслуговування населення надається для закупівлі предметів особистого споживання, головним чином, досить дорогих - будинків, автомобілів, меблів, побутової техніки тощо. За економічної кризи споживчий кредит різко скорочується, а якщо й видається, то під високі відсотки, що не дає змоги широким верствам населення ним користуватися.

Отже, споживчий кредит відіграє значну роль у задоволенні соціальних потреб населення. Він сприяє отриманню речей чи послуг значно раніше, ніж будуть накопичені заощадження для їх придбання. Окрім забезпечення соціальних потреб населення, він відіграє значну роль у стимулюванні людей до дисципліни праці, щоб отримати вищі доходи і скоріше розрахуватися з кредитом.

Державний кредит- сукупність кредитних відносин, у яких здебільшого позичальником є держава, а кредиторами - юридичні або фізичні особи. Призначенням державного кредиту є мобілізація державою коштів для фінансування державних видатків, особливо коли державний бюджет дефіцитний, а також для регулювання економіки.

Державний кредитвиступає в різних формах, до яких належать товарні й державні позики, знаряддям яких є цінні папери (облігації, казначейські зобов'язання тощо). Державні цінні папери можуть випускатися як урядом, так і місцевими органами влади, а зобов'язання щодо розповсюджених цінних паперів є складовою частиною державного боргу

Мета державного кредиту- погашення дефіциту державного бюджету

Суб'єктами державного кредитує кредитори - юридичні та фізичні особи, інші держави; позичальник - держава.

Рис. 18.8. Структура та класифікація споживчого кредиту